扶養親族とは|控除額は?どのような手続きが必要?

公開日:2021年09月13日

最終更新日:2022年03月29日

目次

この記事のポイント

- 扶養親族のうち一定の要件に該当する時には「扶養控除」を受けることができる。

- 扶養控除額は、控除対象扶養親族の区分によって異なる。

- 他の人の扶養親族等になっている場合には、扶養親族とはならない。

納税者本人に、控除対象扶養親族がいる場合には、一定の金額を所得金額から控除することができます。

扶養親族とは、単に一緒に住んでいるというだけでなく、6等身以内の血族および3親等以内の親族であるなど、一定の要件に該当している必要があります。

控除対象となる扶養親族がいる場合には、所得から一定の金額を控除することができ、税負担が軽減されますので、忘れずに手続きを行うようにしましょう。

扶養親族とは

扶養親族とは、特定の要件に該当する扶養親族のうち、年齢が16歳以上の者(控除対象扶養者)のことで、扶養親族がいる場合には、納税者は一定の金額を所得から控除することができます。

(1)そもそも「扶養控除」とは

扶養控除とは、納税者本人に控除対象扶養親族がいる場合に受けられる控除です。

それぞれの区分によって、一定の金額を所得金額から控除することができます。

控除できる金額は、控除対象扶養親族の区分によって、38万円~63万円です。

(2)扶養親族の要件とは

扶養親族は、配偶者以外の親族または都道府県知事から養育を委託された児童(いわゆる里子※18歳未満)や、市町村上から養護を委託された老人などで、納税者と生計を一にしているなど、一定の要件に該当する人をいいます。

扶養親族は、以下の要件に該当する人で納税者と生計を一にし、合計所得金額が48万円以下の人をいいます。

|

①納税者本人の親族(6親等以内の血族および3親等以内の姻族) ②都道府県知事によって、養育を委託された児童(年齢が18歳未満のいわゆる里子) ③市町村長より養護を委託された老人(年齢が65歳以上の養護老人)

※令和元年分以前は、扶養親族は合計所得金額が38万円以下の人が該当するとされていました。 |

(3)控除対象扶養親族とは

控除対象扶養親族とは、扶養親族のうち、年齢が16歳以上の人をいいます。年齢が15歳以下の人は対象外です(その代わり、児童手当が支給されます)。

令和5年分以後、日本国外に居住する非居住者である親族について、年齢30歳以上70歳未満の者で次の条件に該当しない人は、扶養控除の対象外となります。

|

① 留学により非居住者となった者 ② 障害者 ③ 納税者から生活費または教育費に充てるため年間38万円以上の支払いを受けている者 |

(4)特定扶養親族とは

特定扶養親族とは、控除対象扶養親族のうち、その年の12月31日現在で年齢が19歳以上23歳未満の人をいいます。

特定扶養親族がいる納税者の扶養控除額は、63万円です。

(5)老人扶養親族とは

老人扶養親族とは、控除対象扶養親族のうち、その年の12月31日現在で年齢が70歳上の人をいいます。

老人扶養親族がいる納税者の扶養控除額は、同居老親の場合で58万円、それ以外で48万円です。

※同居老親とは、老人扶養親族のうち、納税者本人またはその配偶者の直径存続で納税者本人またはその配偶者と同居している人をいいます。

同一敷地内の別棟や、同一のマンションの別号室に居住している場合でも、原則として毎日食事を一緒にするなどの日常生活を共にしている場合には、同居とみなされます。

ただし、介護老人保健施設や老人ホーム等に入所している場合には、非同居とみなされます。

同居しているかどうかの判断は、その年12月31日現在で判定します。

(6)「生計を一にする」の判定基準

先ほどご紹介した扶養親族の「生計を一にする」とは、必ずしも同居を要件とするものではなく、常に生活費、学資金、療養費等の送金が行われている場合には、「生計を一にする」と判定されます。

なお、親族が同一の家屋に住んでいる場合には、明らかに互いに独立した生活を営んでいると認められる場合をのぞいて「生計を一にする」ものと取り扱われます。

引用:国税庁「扶養控除[令和3年4月1日現在法令等]」

生計を一にするの判定基準については、以下を参考にしてください。

| 送金状況等 | 判定基準 |

|---|---|

| 父母生活費等の一部を送金している | 生活費等の大部分を送金している場合には、「生計を一にする」となります。しかし、それは生活費等の大部分を送金している場合でなければならないというわけではなく、それが生活費の一部である場合にも「生計を一にする」となることがあります。この場合には、送金しているのが生活費としてなのか、お小遣いとしてなのかといった事実認定のほか、父母の所得と一般的にかかる生活費等から送金しているのかなどの事情によって生活費の一部なのかを判定する必要があります。 |

| 父母の主な生活費等を送金している | |

| 父母の生活費を継続して送金している | 「生計を一にする」のは、常に生活費の送金が行われている場合とされています。したがって、月々の生活費等の送金を毎月継続的に行っている場合には、常に送金が行われているといえるので、「生計を一にする」ということができます。 |

| 父母の生活費を送金しているが、送金は年に2回のボーナス時などにまとめて行っている。 | 半年に1度、ボーナス時、帰省時などにまとめて行うのは、本来生活費とはいえず、「常に生活費を送金している」とはいえないので、特段の事情がない限りは「生計を一にする」とはいえません。 |

| 兄弟と共同して父母に生活費等を送金している | 兄弟と共同して継続している場合でも、それが生活費等に消費されていることが明らかであれば、「生計を一にする」とされます。ただし、扶養控除を兄弟で重複して受けることはできませんので、兄弟で話し合う必要があります。 |

(7)控除対象扶養親族に該当する者の扶養控除額

控除対象扶養親族に該当する人の扶養控除額は、以下のとおりとなります。

| 扶養親族の年齢 | 扶養親族区分 | 控除額 |

|---|---|---|

| 16歳未満 | 年少扶養親族 | 控除なし (児童手当が支給されるため) |

| 16歳以上19歳未満 | 控除対象扶養親族 | 38万円 |

| 19歳以上23歳未満 | 特定扶養親族 | 63万円 |

| 23歳以上70歳未満 | 控除対象扶養親族 | 38万円 |

| 70歳以上(同居直系尊属) | 同居老親等 | 58万円 |

| 70歳以上(上記以外) | 老人扶養親族 | 48万円 |

(8)扶養親族の所得内容

扶養控除を受けるためには、扶養親族の所得が48万円以下であることが必要ですが、この扶養親族の所得には、遺族年金や失業給付金などの非課税所得などは含まれません。

|

所得に含まれないもの ・遺族年金、失業給付金等の非課税所得 ・源泉分離課税の対象となる預貯金の利子等の所得 ・源泉徴収口座で申告しないことを選択した株式等の譲渡所得 ・申告不要の少額配当金を申告しない場合 ・特定公社債等の利子を申告しない場合 ・非居住者の分離課税の国内源泉所得および国外源泉所得 |

扶養親族がいる場合の扶養控除手続き

これまでご紹介したように、扶養親族がいる場合には、扶養控除を受けることができます。控除額は、家族の年齢や同居の有無によって異なり、38万円~63万円です。

サラリーマンなどの給与所得者は、会社で年末調整が行われる際に、「扶養控除等(異動)申告書」を提出しているので、手続きは必要ありません(※年末調整の対象でない場合には、手続きが必要です)。

個人事業主など、そもそも確定申告が必要な場合には、確定申告書に扶養親族の名前や続柄等を記入する必要があります。

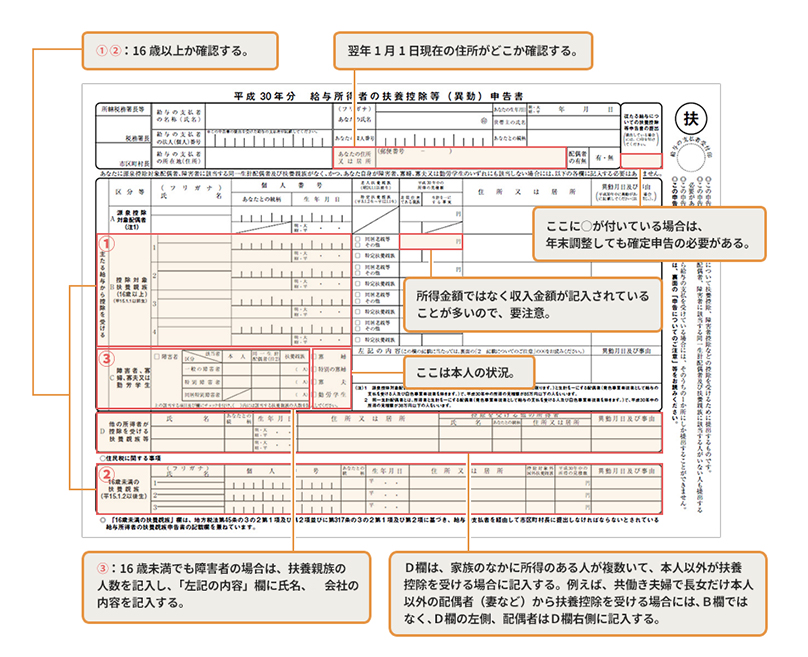

(1)扶養親族がいる場合の年末調整

サラリーマンなどの給与所得者は、会社に「給与所得者の扶養控除等(異動)申告書」を提出すれば、年末調整の際に会社で扶養控除の手続きを行ってくれます。

※担当者のチェックポイント |

(2)扶養親族がいる場合の確定申告

個人事業主など確定申告が必要な人が扶養控除を受けるためには、確定申告書の「扶養控除の欄」に記入することになります。なお、この時扶養家族であることを証する書類を確定申告書に添付する必要はありません。

ただし、非居住者である親族に係る扶養控除等の適用を受けるためには、その親族に係る親族関係書類(戸籍の附表の写しなど)を提出または提示しなければなりません。

|

16歳未満の扶養親族については、控除額はありませんが、第二表に書き込みが必要となります。記入がないと、住民税の非課税限度の計算の時に不利になる可能性があるので、注意しましょう。

扶養親族に関するよくあるQ&A

扶養親族については、「扶養親族に該当するのか否か」「生計を一にするとはどのような状況か」など、分かりにくい点が多いものです。そこでここでは、扶養親族の判定に関してよくあるご質問をご紹介します。

(1)認知した子どもの扶養親族の判定時期

–「サラリーマンBは、内縁の妻との間にできた子ども18歳の認知届を提出し、1月8日に受理されました。Bは認知した子どもを扶養親族にして、過去の年分の所得税についても扶養控除を受けることができますか」

サラリーマンBは、認知した子どもについてさかのぼって扶養控除を受けることはできません。扶養親族に該当するか否かの判定は、子として認知された日が属する年分です。つまり認知届が受理された日の属する年の12月31日で判定されます。

(2)離婚した夫の姓の子は扶養親族か

–「サラリーマンA子は、離婚して夫の戸籍から離籍しました。17歳の子どもはA子が引き取って一緒に暮らし、扶養していますが、親権者としての届出をしていません。また、17歳の子は、離婚した夫の姓を名乗っています。

この場合、A子は17歳の子を扶養控除の対象とすることはできますか。」

サラリーマンA子は、引き取って扶養している17歳の子を扶養親族とすることができます。たとえ異なる姓だったとしても、生計を一にしているなど扶養親族としての要件を満たしていれば、子どもは扶養控除の対象となります。

まとめ

以上、扶養親族の意味や区分、扶養控除の手続きなどについてご紹介しました。子供や両親などの親族を養っている人は、要件に該当する場合には扶養控除を受けることができます。

仮に同居していなくても、生活費を仕送りしていれば「生計を同じくしている」とみなされます。

サラリーマンなど年末調整が受けられる人は、会社に「給与所得者の扶養控除等(異動)申告書」を提出すれば手続きは不要ですが、個人事業主などは、確定申告書に扶養家族の名前や生年月日、同居状態、続柄、マイナンバーなどを記入する必要があります。

これらの手続きを忘れると、扶養親族がいても扶養控除を受けることができなくなってしまいますので、もれなく手続きを行うようにしましょう。

扶養親族・扶養控除について相談できる税理士をさがす

freee税理士検索では数多くの事務所の中から扶養親族の要件や、扶養控除を受けるために必要な手続きなどについて相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、年末調整や確定申告について相談することができます。

クラウド会計ソフト freee会計