副業の税金|税金はどう計算する?確定申告は必要?

公開日:2019年12月04日

最終更新日:2023年02月16日

目次

この記事のポイント

- 副業による所得が20万円超なら、確定申告が必要。

- 副業による所得が20万円以下でも、確定申告をした方がトクすることも。

- 副業の節税対策は、必要経費をもれなく計上すること。

最近は、サラリーマンとして会社で働きながら、副業を行う人が増えています。

サラリーマンの給与所得以外の副業から得た収入は、原則として確定申告の対象となります。

収入から必要経費を差し引いた所得が20万円を超えていれば、確定申告をする必要があります。

副業の税金

サラリーマンが副業を行っていて1年間の所得が20万円を超えた場合には、確定申告を行う必要があります。

個人の副業による収入は確定申告の必要がないと思っている人もいますが、個人の所得税の実地調査の件数は、特別調査・一般調査が4万3千件(前事務年度5万件)、着眼調査が1万7千件(同2万3千件)であり、簡易な接触の件数は 37 万2千件(同 53 万7千件)となっています。

新型コロナウイルス感染症の影響もあり調査等件数は減少しましたが、1件当たりの追徴税額は増加傾向にあります。

参照:国税庁「令和元事務年度 所得税及び消費税調査等の状況」

また、ネットオークションやアフィリエイトによる収入に関する税務調査も積極的に行われています。

税務調査の対象となって申告漏れなどが指摘されれば、本税に対して課せられた「延滞税」、場合によっては「加算税」も合わせて納付しなければならないことになってしまいますので、確定申告をすべき時には忘れずに確定申告を行うようにしましょう。

(1)副業の所得が20万円超なら確定申告

副業による所得が年間合計20万円以下である時には、確定申告はしなくてもかまいません。しかし、副業による所得が20万円を超える時には、確定申告をしなければなりません。

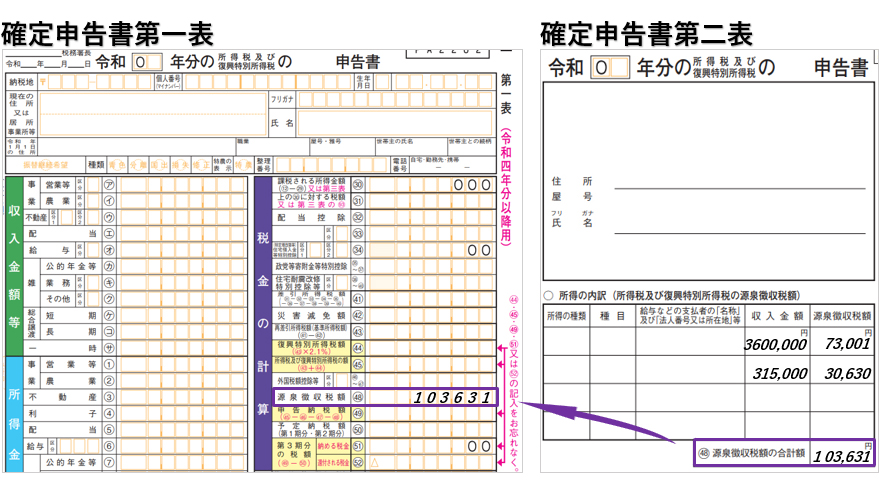

なお、後ほど詳しくご紹介しますが、確定申告をする際には、申告書第二表の「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」の欄に、その支払いの際に源泉徴収された税額を記入することを忘れないようにしましょう。

|

(2)「所得」=「収入-必要経費」

これまでご紹介したように、副業の所得が20万円超なら確定申告が必要ですが、この「所得」と「収入」の違いについては注意が必要です。

所得は、収入-必要経費です。

| 所得 = 収入 - 必要経費 |

|---|

副業の所得が「雑所得」の場合には、必要経費が認められます(※後述)。

つまり、副業を得るために必要経費がかかった場合には、その経費を収入から差し引くことができます。この経費を収入から差し引いて20万円を超えない場合には、確定申告をしなくてもかまいません。

たとえば、副業の収入が30万円あり、この収入を得るために15万円の経費がかかった場合には、「30万円-15万円(必要経費)=15万円」所得は15万円なので、確定申告は必要ありません。

しかし、5万円しか経費がかからなかったのであれば、「30万円-5万円(必要経費)=25万円」で所得は25万円となりますので、確定申告が必要になります。

このように経費がいくらかかったかによって、確定申告が必要か否か変わりますので、経費がかかったという証拠である領収書は、きちんと保管しておくことが非常に重要です。

また、雑所得の「所得金額」を減らすためには、必要経費をもれなく計上することです。

何が必要経費になるかは、副業の内容によって異なります。

副業による収入が原稿料なら、原稿を書くために購入した資料代や新聞購読料、打ち合わせに行くために使った交通費などが必要経費になります。

これらの必要経費はこまめに領収書やレシートをもらって保管しておきましょう。

交通費など領収書が出ないものについては、行き先、目的、金額などをメモしておけばOKです。

これらの金額は、まとまるとかなりの金額になることがあります。したがって、これらの費用をすべてもらさず計上することが、節税につながるということになります。

※ちなみに、副業による所得が「給与所得」の場合、必要経費は認められませんが、代わりに収入金額から「給与所得控除」として、一定額を差し引くことができます。

「クラウド会計ソフト freee会計」では、ネットバンキングやクレジットカードと連携させれば、明細が自動で反映されるので、経費を入力する必要がなくなります。また、確定申告書も自動で作成されるため、確定申告の工数を大幅に削減することができます。

(3)20万円を超えなくても申告した方がお得なことも

副業による収入がすでに源泉徴収をされている場合には、20万円以下でも確定申告をした方がトクすることもあります。

支払を受けた会社が発行する支払調書を見て、「支払金額」の横に「源泉徴収税額」が記入されているか確認しましょう。

この源泉徴収された税金は、必要経費を差し引く前の支払金額をもとに計算されたものです。したがって、確定申告をすれば税金が戻ってくる可能性があります。

たとえば、原稿料などでは支払先の会社から支払われた金額の10.21%(1回の支払金額が100万円以下の場合。100万円を超えると超えた部分は20.12%)の税金が源泉徴収されています。

仮に現行収入が25万円だとすると、2万5,525円が源泉徴収されていることになります。しかし、この計算上は必要経費の計算がされていません。

必要経費が10万円であったとすると、それを差し引いた所得は25万円(収入)-10万円(必要経費)=15万円(所得)となり、年間所得の税率が10.21%で計算すると、納税額は、15万円×10.21%となり、納税額は1万5,315円でよいことになります。

つまり、「2万5,525円-1万5,315円=1万210円」も税金を納め過ぎていることになります。

そして、確定申告をすれば、この1万210円が戻ってくることになります。

(4)所得の種類は10種類ある

所得の種類は10種類あり、それぞれ違う方法で税額を計算します。

副業について、支払者から「給与所得の源泉徴収票」を交付されていれば、原則として「給与所得」となります。そして、この場合には給与所得として確定申告する必要があります。

また、「報酬、料金、契約金及び賞金の支払調書」を交付されていれば原則として「雑所得」となります。

雑所得はほとんどの副業に当てはまるものであり、下記の9種類に当てはまらない収入は、雑所得になります。

|

①利子所得: 預貯金等の利息による所得

②配当所得:

③不動産所得:

④事業所得:

⑤給与所得:

⑥退職所得:

⑦山林所得:

⑧譲渡所得:

⑨一時所得:

⑩雑所得:

|

|

アルバイトなどは「給与所得」 アルバイト先から「給与所得源泉徴収票」が送られて来たら、「給与所得」です。 給与所得の場合には、本業の勤務先の給与とアルバイト先の給与を合算して、給与所得を計算し直し、確定申告をします。 勤務先で年末調整が済んでいるので、扶養控除などの各種の所得控除の計算をする必要はありません。源泉徴収票に記入された「所得控除の額の合計額」をそのまま転記すれば、「所得から差し引かれる金額」の計算は終了です。 |

|

アフィリエイト・原稿料、UberEatsの配達、民泊などは「雑所得」 支払元の会社から「(原稿料等の)支払調書」が送られて来たら「雑所得」です。 雑所得となる所得は、原稿料、アフィリエイト、FX取引による所得などがあります。 民泊で得た収入は原則として雑所得ですが、不動産賃貸業を営んでいる人が、空き部屋を一時的に民泊に利用した場合の所得は、不動産所得に含めてOKです。 原稿料の場合には、10.21%(100万円を超える場合には超えた金額について20.42%)の所得税が差し引いて支払われています。 |

|

不動産賃貸は「不動産所得」 アパートや賃貸住宅などの不動産オーナーとして賃貸収入を得ている人は、「不動産所得」の申告が必要です。 不動産所得も、収入から必要経費を差し引いて計算します。 1年間に得た家賃収入や更新料などの総収入から必要経費を差し引いて計算します。 電気代や水道費を「共益費」として受け取っている場合には、これらも総収入に含めて計算します。 これまでご紹介したとおり、税額を減らせるかどうかは、必要経費をどれだけ計上できるかにかかっています。

|

副業の確定申告

副業による所得が20万円を超える場合には、確定申告をする必要があります。

所得の種類に応じて、確定申告書の作成方法は異なります。

(1)給与所得の場合

給与所得とは、サラリーマンが受ける給料やボーナスなどによる所得で、副業について、支払者から「給与所得の源泉徴収票」を交付されていれば、原則として給与所得となります。

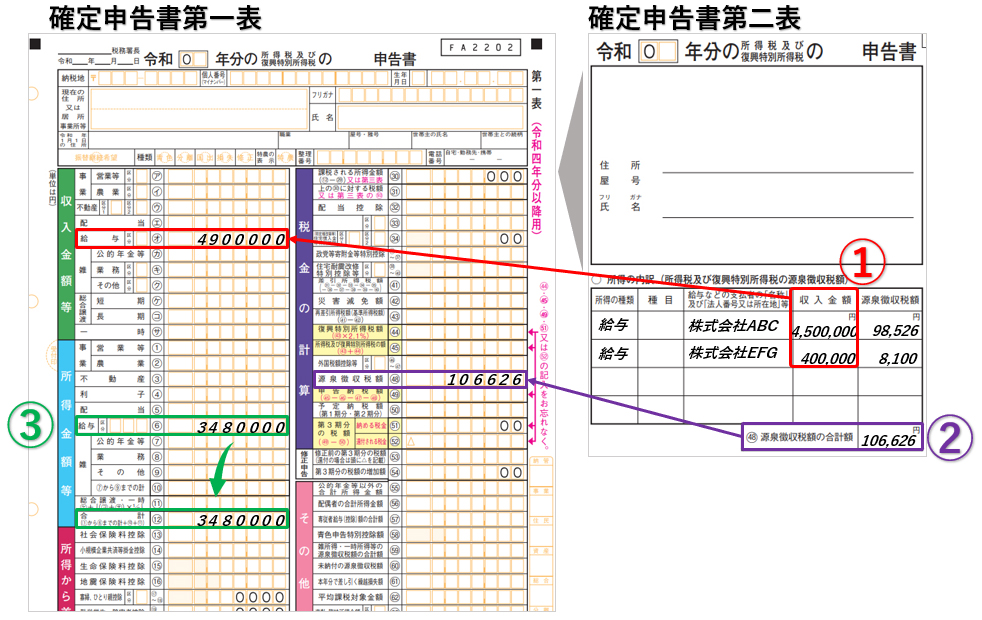

したがって、副業が給与所得の場合、本業分と副業分の源泉徴収票が必ず必要になります。

①給与所得の源泉徴収票を見て、それぞれの支払い者の名称、収入金額、源泉徴収票第二表に記入します。 ②源泉徴収税額の合計額は、忘れずに第一表の「源泉徴収税額」の欄に転記します。 ③第一表の「所得金額等の「給与」欄に、以下の計算方法で求めた金額を記入し、ほかに申告する所得がなければ「合計」欄も記入します。

適用される所得控除があれば、「所得から差し引かれる金額」の該当欄に記入し、番号の案内に沿って税金の計算をしていきます。

|

|||||||||||||||||||||||||

(2)雑所得の場合

雑所得は、前述した所得の種類の①~⑨のいずれにもあてはまらない所得のことです。

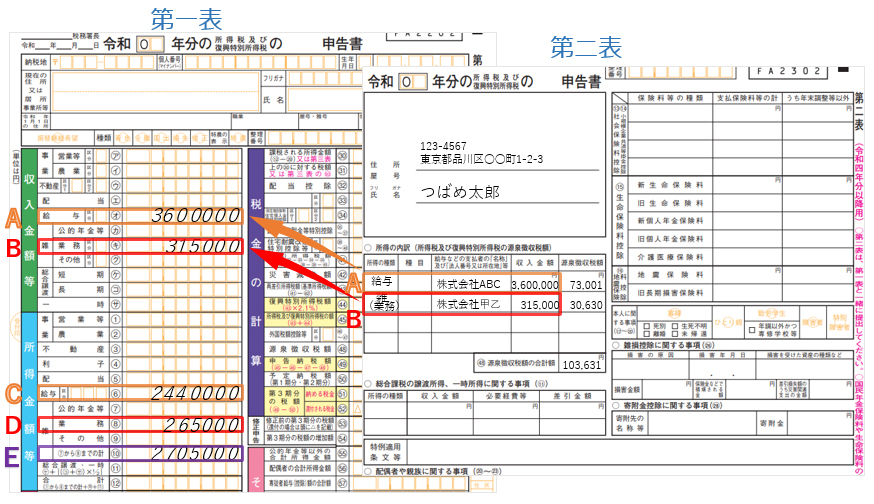

雑所得に関する確定申告では、本業の給与も記入するので副業の支払調書の他に、本業の給与所得の源泉徴収票を取得しておきましょう。

|

提出書類

源泉徴収票(本業分のみ) |

雑所得は、「収入―必要経費」で計算しますが、この必要経費や収入などは、実際に払ったり受け取ったりした時期ではなく発生した時期で計上する必要があります。たとえば、12月に納品した商品が売れて1月に商品代金が入金されたとしても、収入は翌年ではなく今年の収入として計算します。これは必要経費も同じなので、注意が必要です。

確定申告書の給与所得の欄に本業の源泉徴収票の数値を記入し、雑所得に副業の利益や必要経費を記入していきます。

|

支払調書をもらう まず、副業の支払元から発行された支払調書を確認します。 前述したとおり、支払元から送付されるのが「支払調書」であれば、雑所得です。 雑所得の場合には、収入を得るためにかかった経費を計算し、自分で所得を計算します。 |

給与所得の源泉徴収票の「支払金額」を、確定申告書第二表と第一表に記入します。 B C D E |

(3)副業がバレないためには

従業員のアルバイトや副業を禁止している会社に勤めている場合には、「確定申告をしたら会社の人に知られてしまうのでは」と心配する人もいるでしょう。

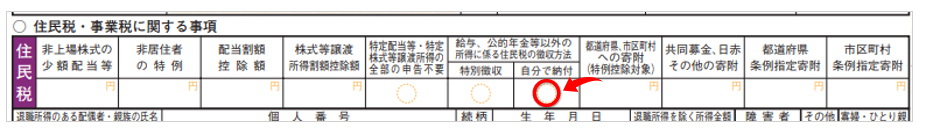

会社に副業を知られたくない時には、「申告書の第二表の「住民税に関する事項」の「住民税の徴収方法の選択」欄に、「自分で納付」にチェックをしておけば、副業が会社に知られることは、ほぼありません。

|

まとめ

以上、副業の税金や税額の計算方法、確定申告の方法についてご紹介しました。

副業については「大した金額じゃないから、確定申告なんて気にしないでもいいだろう」と思ってしまう人もいますが、税務署は、あなたが副業で得た収入についてもきちんと把握しています。

副業のよる所得をしっかり管理して、必要経費はもれなく計上して適切に確定申告を行うようにしましょう。

副業の税金について相談する

freee税理士検索では数多くの事務所の中から、副業の税金や副業の確定申告について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

副業の税金について相談する

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、副業の確定申告や節税対策について相談することができます。

クラウド会計ソフト freee会計