請書(うけしょ)に印紙は必要?請書に貼る印紙の金額は?

公開日:2019年12月11日

最終更新日:2024年01月31日

目次

この記事のポイント

- 請書(うけしょ)とは、発注書に対して承諾の意思表示を行う文書。

- 請書は、同意書、確認書などのタイトルがついていることもある。

- 発注書と請書は2通の文書で1つの契約書を形成する場合がある。

請書(うけしょ)とは、「○○の仕事を依頼したい」という発注書に対して「○○の仕事をお請けします」という承諾の意思表示を行う文書です。

契約書の内容が「課税文書」に該当する場合には、印紙を貼る必要がありますが、「請書」と「発注書」は、文書のタイトルが「契約書」ではないことから、印紙を貼るべきか否か迷うケースが多いようです。

結論からいえば、発注書と請書は2通セットで、1つの契約書を形成する場合には課税文書に該当しますので、印紙税がかかる取引であれば収入印紙が必要になります。

ここでは、請書に印紙を貼るべき理由と、印紙金額などにつてご紹介します。

発注書と請書の豆知識

発注書とは、購入者側が購入する商品の種類や数などを記載して納入者側に渡す書類です。

これを受けて納入者側が諸条件を確認して、購入者側に発行する書類が請書です。

発注書は基本的に印紙税はかかりませんが、発注書と請書(発注請書)が契約書の代わりに使われることもあり、発注書を発行することで自動的に契約が成立する場合などは印紙税がかかることもあります。

なお、メール等で送受信した場合には、それを印刷した書類には印紙税はかかりません。ただし、別途正本を作成したときは、その作成した正本に印紙税がかかります。

請書とは

請負契約などでは、契約書を作成せずに発注書と請書を取り交わすことがあります。

請書とは、発注書に記載された内容の業務について、「お請けします」という意思表示を行う文書です。

発注書と請書というタイトルではなく、注文書、依頼書、同意書、確認書などのタイトルの文書の場合もありますが、ここでは、発注書・請書としてご紹介します。

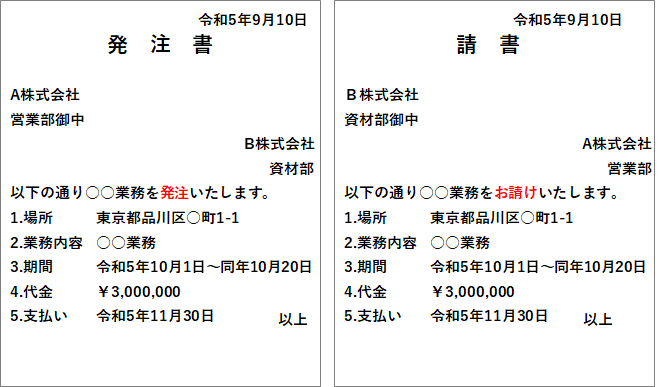

|

(1)発注書と請書の関係

発注書とは、A社がB社に対して「○○の内容の仕事を依頼します」という申し込みの意思表示を行う文書で、請書とは、この発注書に対してB社がA社に対して「○○の内容の仕事をお請けします」という承諾の意思表示を行う文書です。

発注書は「申込」の意思表示であり、それに対して請書は発注書に記載された内容について「承諾」という意思表示を行うことを意味します。

(2)請書と依頼書、見積書との関係

発注書と請書、依頼書と見積書の関係ですが、通常の商的な取引は、依頼書→見積書→発注書→請書という流れで進められます。

依頼書とは、「○○の仕事を依頼したいが、どのような見積もりになるか」といった質問をする文書であり、見積書はそれに対して、「○○の仕事を請ける場合には、工数や報酬の見積もりはこうなります」という回答を行う文書です。

そして、依頼書、見積書のやり取りを受けて、発注書と請書につながっていくことになります。

請書に印紙はなぜ必要か

請負契約書や不動産譲渡契約書、債権譲渡契約、債務引受契約書などの契約書は、課税文書となり、記載されている金額に応じて印紙を貼り消印をして印紙税を納めなければなりません。

しかし、発注書や請書には、「契約書」という文字がないことから、印紙を貼るべきか否かが問題となります。

(1)請書と発注書は1つの契約書

発注書、請書は、「契約書」というタイトルの文書ではないことから、印紙を貼るべきか否か分からないと迷う方が多いですが、発注書と請書は2通の文書で1つの契約書を形成する場合があります。

つまり、発注書が契約の申し込みの意思表示の内容となっていて、請書が契約の承諾の意思表示となっていれば、この2つの意思表示によって、両当事者の債権債務が確定し、当事者間でそれを確認し合っている内容になっていれば、1通の契約書であるということになるわけです。

したがって、文書のタイトルが「請負契約書」などとなっていなくても、文書の内容からみれば実質上は請負契約と同じ印紙税がかかる取引であり、請負契約を結ぶ際に発注書と請書が作成されたら、請書が作成された時点で、請書は課税文書(のうち2号文書)となり、請書に印紙税を貼り消印を行う必要があります。

|

なお、メール等で送受信した場合に、それを印刷した書類には印紙税はかからず、別途正本を作成した場合には、その正本に印紙税がかかります。

(2)請書の額が1万円を超えた場合は印紙が必要

課税文書とは、「経済的な取引の結果作成するもので、税金を負担するべきだ」と判断された文書のことで、1号文書から20号文書まで細かく規定されています。

前述したとおり、発注書と請書の内容が請負契約に該当する場合には、課税文書のうちの2号文書に当たります。

記載されている金額が1万円未満の場合には、印紙税は非課税ですが、1万円を超えた場合には、以下のとおり金額ごとに印紙税が課税されますので、該当する金額の印紙を購入して、請書に貼り消印をしなければなりません。

収入印紙を貼らないと、その印紙税額とその額の2倍との合計金額の過怠税がかかってしまいますし、印紙税を貼っても消印がないと、印紙の額面相当額の過怠税がかかってしまいますので、注意が必要です。

| 記載された契約金額 | 税額 |

| 1万円未満のもの | 非課税 |

| 1万円以上100万円以下のもの | 200円 |

| 100万円を超え200万円以下のもの | 400円 |

| 200万円を超え300万円以下のもの | 1,000円 |

| 300万円を超え500万円以下のもの | 2,000円 |

| 500万円を超え1,000万円以下のもの | 1万円 |

| 1,000万円を超え5,000万円以下のもの | 2万円 |

| 5,000万円を超え1億円以下のもの | 6万円 |

| 1億円を超え5億円以下のもの | 10万円 |

| 5億円を超え10億円以下のもの | 20万円 |

| 10億円を超え50億円以下のもの | 40万円 |

| 50億円を超えるもの | 60万円 |

| 契約金額の記載のないもの | 200円 |

なお、印紙は郵便局などで購入し、貼付して消印をすることで印紙税を納付したことになります。印紙税をどちらが購入するかについては、税法上はどちらでもよいということになりますが、契約というものは、両当事者が対等の立場で締結するものですから、実務上は印紙税も両当事者で折半するべきでしょう。

まとめ

以上、請書に印紙が必要となる理由や、印紙の金額についてご紹介しました。

印紙税が課税される「課税文書」は、1号から20号まであり、ここでご紹介した請負契約以外にも必要となるケースが多々あります。

収入印紙を貼らなければならないのに貼り忘れると、税務署から指摘をされ過怠税がかかってしまいますので、何が課税文書に該当するか否かは、事前に顧問税理士に相談することをおすすめします。

税理士をお探しの方

freee税理士検索では数多くの事務所の中から、請書の作成など、経理業務に必要な知識について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 課税文書について相談できる税理士を検索 /

この記事の監修者:遠藤光寛税理士事務所

監修者:遠藤光寛税理士事務所

遠藤 光寛えんどう みつひろ

遠藤光寛税理士事務所 代表

法人・個人の皆様の「お金の問題」に誠実に対応し解決します!

経理は、事業を回すうえで縁の下の力持ちともいえる存在です。

ただし、経理の仕事は、会社の規模によって担当する仕事の内容が異なります。上場企業のような大きな会社では、経理専門の部署が置かれていますが、中小企業では専門の部署がないことも多く、時には総務も人事も経理も兼任しているというケースも少なくありません。そして、少人数で(時には、担当者や経営者が一人で)日々の現金ん簿管理や経費の処理、請書、請求書、見積書等の管理、給与決算、決算までこなしていることもあります。

そのような状況で求められるのが、経理を①見える化、②仕組み化、③単純化することができるシステムづくりです。このような経理システムを構築することで、会計上簿が「過去の情報を記録しておくもの」から「リアルタイムで情報を提供し、かつ適切な意思決定を行ううえで有用なもの」に変化させることができます。そして、そのデータを税理士と共有すれば、早期にリスクを発見することができ、そのリスクを回避するための施策を迅速に行うことができるようになります。他にも、銀行に対して早期に試算表を提供することができますから、融資実行までの時間を短縮できるというメリットも期待できます。

遠藤光寛税理士事務所では、「経理業務にかける時間を少しでも減らしたい」「請求書発行や入金確認に時間がかかっている」「給与計算に時間がかかっている」「必要なデータを、すぐに確認したい」などの悩みを解決し、直接的な経営判断を行うことができる経理最適化コンサルタントを行っております。

- ・分離課税|総合課税との違いは?「源泉分離課税」とは?

- ・必要経費の種類と勘定科目一覧-個人の確定申告

- ・扶養控除とは|控除を受けられる要件とトクする利用法

- ・請書(うけしょ)に印紙は必要?請書に貼る印紙の金額は?

- ・競馬にかかる税金はいくらから?ハズレ馬券は経費になる?

- ・専従者給与とは|家族に支払った給与を経費にできる節税方法

- ・小規模企業共済とは|5つのメリットと3つのデメリット

- ・所得金額調整控除とは|計算方法は?適用要件は?

- ・配当控除とは|計算方法は?有利不利の判定は?

- ・複式簿記とは|単式簿記との違い・決算書との関係【初心者向け】

- ・貸方・借方とは|意味・仕訳の方法&決算書との関係

- ・副業の確定申告|20万円超の所得は申告が必要|方法、必要書類を解説

- ・個人事業主の節税対策|経費を増やして税金を減らす11の方法

- ・簿記とは|これから学ぶ人のために図入りで分かりやすく

- ・事業主貸と事業主借の違いと仕訳例|個人事業主の勘定科目

- ・そもそも「控除」って何?節税になる所得控除、税額控除とは

- ・キャッシュ・フローとは|3分で分かるキャッシュ・フロー計算書の基本

- ・特定口座とは?源泉あり、源泉なしのメリット・デメリット

- ・基礎控除とは|控除額・計算方法・還付の方法

- ・確定申告してから還付金を受け取るまでのスケジュール

- ・サラリーマンの確定申告|年末調整をしていても確定申告が必要な場合とは

- ・会社員でも確定申告が必要な人・申告しないと損する人【2022年度版】

- ・一時所得とは|確定申告が必要な場合とは?

- ・確定申告書Aとは|確定申告書Bとの違いと記入方法(図入り)

- ・減価償却とは|「そもそも減価償却って何?」から図入りで分かりやすく

- ・退職した人の確定申告|退職後税金が確定申告で戻ってくる場合とは

- ・課税証明書とは?必要になる場面と入手方法を解説

- ・EPS(1株当たり利益)とは|計算方法とPERとの関係

- ・元入金(もといれきん)|意味は?計算方法は?(仕訳例付き)

- ・貸借対照表とは|構造・ルール・見方・ポイントまとめ

- ・一括償却資産とは|減価償却資産&少額資産償却制度との違い