自筆証書遺言(遺書)の書き方&令和2年7月スタート「遺言書保管制度」とは

公開日:2019年11月08日

最終更新日:2022年07月15日

目次

この記事のポイント

- 自筆証書遺言とは、その名のとおり遺言者本人が作成する遺言書のこと。

- 原則自筆だが、2019年から財産目録についてはパソコンで作成してもOKとなった。

- 令和2年(2020年)7月から「自筆証書遺言の保管制度」がスタートした。

自筆証書遺言とは、遺言者によって遺言書の本文・氏名・日付のすべてを自筆して作成する遺言書です。2019年から財産目録についてはパソコンで作成してもOKとなり、さらに2020年からは「自筆証書遺言の保管制度」がスタートし、作成した自筆証書遺言は法務局で保管してもらえることになりました。

遺言書は、法定相続に優先するため、相続開始後のトラブルを防ぐために大変有効な手段です。

子どもがなく配偶者と親か兄弟が相続人となるケースや、先妻の子と後妻の子がいるケースなどは、特に相続トラブルに発展するリスクが高いため、遺言書を作成することをおすすめします。

自筆証書遺言とは

自筆証書遺言とは、その名のとおり遺言者本人が作成する遺言書です。

財産の内容を示す「財産目録」については、パソコンでの作成が認められることになりましたが、それ以外の部分はすべて自分で書かなければなりません。

また、自筆証書遺言が有効になるためには厳格な要件があり、一部でも他人が代筆したりパソコンで作成したりしていると無効となります。日付や不動産の所在地など、記載すべき事項が抜けていると、それだけで遺言書そのものが無効となってしまいます。

(1)自筆証書遺言と公正証書遺言の違い

遺言書は大きく自筆証書遺言、公正証書遺言、秘密証書遺言の3つの種類があります。

公正証書遺言とは、公証人と2人以上の証人の立ち合いのもとで遺言者が遺言内容を公証人に話してそれを公証人が書き留め、公正証書として作成するものです。公証人が公正証書を作成した後は、公証人が遺言者と証人にその内容を確認します。そして、内容に間違いがなければ署名捺印し、原本が公証役場で保管されます。

「証人の立ち合いが必要なので、内容を他人に知られてしまう」「公証役場で作成するために、手数料がかかる」というデメリットはありますが、公証人が作成するので形式不備で無効となるリスクがなく、もっとも安全で確実な遺言書ということができます。

(2)自筆証書遺言と秘密証書遺言の違い

秘密証書遺言とは、遺言者が自分で書いた後に、秘密に保管しておく遺言で、遺言書に封印して公証人と証人2人以上にその存在を確認してもらう手続きが必要です。

公正証書遺言と違って遺言者が自分で書くので、証人などに内容が知られるリスクはありません。ただし、形式不備があると無効となるリスクがあるほか、手続きが煩雑であるというデメリットがあり、ほとんど利用されていません。

(3)遺言を作成できる「遺言能力」とは

遺言書を作成するためには、遺言ができる意思能力が必要です。これを「遺言能力」といいます。

まず年齢的な制限があり、民法では15歳以上と定めており、満15歳に達した者はだれでも遺言をすることができます。ただしこれは、このくらいの年齢になれば、物事に対する一応の判断の力があると考えられるからです。

したがって、15歳以上でも正常な判断の力のない者は遺言をすることはできません。

なお、成年被後見人も遺言をすることはできますが、その場合には正常な判断能力があることを証明するために、医師2人の立ち会いが必要となります。

(4)遺言を撤回する時の5つの方法

遺言書は、人が亡くなったことによって初めて効力を生じるものです。したあがって、本人が存命中はいつでも遺言を撤回することができます。

遺言を撤回する方法としては、以下の5つの方法があります。

①前の遺言を撤回する遺言をする

「令和2年○月○日付遺言書のうち、○○○の箇所を取り消す」といった遺言をする方法です。

②前の遺言に反する遺言をする

前の遺言で「不動産Aは、相続人甲に遺贈する」という部分につき「不動産Bは、相続人甲に遺贈する」とすれば、A不動産の遺贈が撤回されたことになります。

③遺言をした後、遺言者自身が遺言に反する生前行為をする

「不動産Aは、相続人甲に遺贈する」とした遺言がある場合に、遺言者がその不動産Aを生前に処分すると、その遺贈に関する部分は撤回されたことになります。

④遺言者が故意に遺言書を破棄する

当然に遺言内容を撤回したことになります。

⑤遺言者が故意に遺贈の目的物を破棄する

上記③と同じく、その遺贈に関する部分が撤回されたことになります。

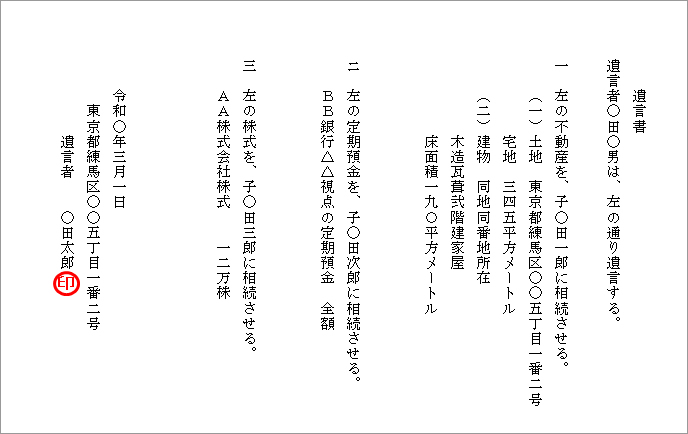

(5)2019年:自筆証書遺言の方式緩和

これまで自筆証書遺言は、遺言者が手書きで作成する必要がありましたが、2019年1月13日から、財産目録についてはパソコンで作成してもよいことになりました。

また、通帳のコピーで預金を特定させてもよいということになりました。

これまで財産が多い場合には、自筆証書遺言の財産目録を手書きで作成するのが大変であるというデメリットがありましたが、このデメリットが緩和され、自筆証書遺言を作成しやすくなりました。

(6)2020年スタート「遺言書保管制度」

自筆証書遺言は、自宅で保管されるケースがほとんどでしたが、相続発生後に遺言書が見つからなかったり破棄されたりするリスクがありました。また、自筆証書遺言が見つかっても裁判所で遺言書の確認をしてもらう「検認」という手続きが必要なので、相続発生後の手続きが煩雑で時間がかかるというデメリットがありました。

これらのデメリットを解消する目的で創設されたのが「自筆証書遺言の保管制度」で、2020年7月からスタートしました。

この自筆証書遺言の保管制度が創設されたことで、法務局で自筆証書遺言を保管してもらうことが可能となり、紛失や破棄といったリスクがなくなります。また、法務局で保管してもらう自筆証書遺言については、相続発生後の検認の手続きが不要となり、相続手続きをスムーズに進めることができるというメリットもあります。

この自筆証書遺言の保管手続きには、本人確認書類等や1件につき1,900円の手数料などが必要となりますが、法務局で内容の確認がされますので、封は必要ありません。法務局に提出された自筆証書遺言は、法律上の要件を満たしているのか確認をしてくれます。

また、法務局では遺言の原本を保管するだけでなく、その内容を画像データにして保存してくれます。遺言書をデータ化することで、死亡後に相続人は全国の法務局に申請することにより、遺言書の有無や内容を確認することができるようになります。

参照:法務省「法務局における遺言書の保管等に関する法律について」

自筆証書遺言の書き方

自筆証書遺言は、遺言者が自分で内容や日付を自筆し、署名捺印して作成します。

決められた形式が整っていないと、法律的に無効となってしまいますので十分な注意が必要です。

2019年1月からは、財産目録についてはパソコンでの作成や不動産の登記事項証明書や預金通帳の写しなどでも有効となりましたが、それ以外の部分はすべて自分で書かなければならず、他人が代筆したりパソコンで作成したりすると、遺言書の内容すべてが無効となってしまいます。

(1)「特定遺贈」と「包括遺贈」について知っておこう

遺言には「特定遺贈」と「包括遺贈」という方法があります。

遺贈とは、遺言によって自分の財産をあげることですが、たとえば「妻○子には、○○の土地を遺贈し、子○男には○○銀行の預金を遺贈する」というように財産を特定して遺言書を書く場合を「特定遺贈」といいます。

そして「財産の8割を妻○子に遺贈する、財産の2割を子○男に遺贈する」というように、財産を特定せず、割合で示して遺贈する遺言書を書く場合を「包括遺贈」といいます。

遺言書を書く場合には、包括遺贈の方が割合を示すだけでいいので簡単ではありますが、どの財産を誰が相続するか決まっていないと、相続発生後に遺産分割協議を行い、誰がどの財産を相続するのかを決めるまでは、すべての財産を共有することになります。

この遺産分割協議がまとまらないと、せっかく遺言書を作成しても相続トラブルに発展してしまうこともあります。

したがって、遺言書を作成する場合には、包括遺贈ではなく特定遺贈の方が望ましいといえます。

(2)自筆証書遺言は4つのポイントがある

自筆証書遺言を作成するポイントは、以下の4つです。

|

①遺言者本人が、自分自身で書く ②日付を記載する ③署名をする ④捺印する |

①遺言者本人が、自分自身で書く

自筆証書遺言は、財産目録以外はすべて遺言者本人が書く必要があります。

代筆やパソコンで作成していると、無効となります。

②日付を記載する

日付は遺言書を作成した年月日を記入します。

日付印などによる記載は不可です。日付のないものも無効となります。

遺言書が何通もある場合には、あとの日付のものが有効となります。

③署名をする

自筆による署名がなければ、無効となります。

氏名の自署は、芸名やペンネームでも本人と分かれば問題なく認められます。

④捺印する

捺印は実印が望ましいとされていますが、認印、拇印でもかまいません。

ただ、後々のトラブルを避けるためにもやはり実印で捺印した方がよいでしょう。また、遺言書が数枚にわたる場合には、契印(割印)をした方がよいでしょう。

また、変更箇所(加除、訂正)が合った場合には、具体的な変更箇所を指示して変更した旨を付記して、そのうえで署名捺印し、変更箇所にも捺印をしなければなりません。

なお、形式は縦書き、横書きどちらでも構いません。用紙や筆記用具についても、何を使ってもよいとされています。

また、封筒に入れなければならないというルールもありません。

(3)遺言できる項目は決まっている

遺言書には、財産に関するものだけではなく、子の認知や未成年者の相続人の後見人などについても指定することができます。

財産の相続分については、民法で法定相続分が定められていますが、遺言で指定をした場合には、その遺言の方が優先されます。

ただし、記載された内容は、すべてが法的な効力を持つわけではなく、法的な効力を持つ遺言の項目は、主に以下の10項目に限られています。

①子の認知

婚姻関係にない(婚姻届を提出していない)女性との間にできた子どもとの間に法律上の親子関係を生じさせ、その子どもに財産を相続させることができます。

②後見人の指定

相続人が未成年者である時には、信頼できる人を後見人として指定することができます。

③遺贈

遺贈とは、遺言によって自分の財産をあげることをいいます。法定相続人ではない人に対して特定の財産を与えたり、財産の何割かを与えたり、寄附したりすることができます。

④相続の廃除・排除の取消

相続人となる人の相続権をはく奪したり、逆に取消を行ったりすることができます。

⑤相続分の指定・指定の委託

遺産の分割で、法定相続分と異なる割合を決めたり、その決定を第三者に委託したりすることができます。

⑥遺産分割の禁止

5年を超えない範囲で、遺産の分割を禁止することができます。

⑦遺産分割方法の指定・指定の委託

どの財産を誰に相続させるかといった決定や、財産の分割を指定するという決定を第三者に委託することができます。

⑧遺言執行者の指定、指定の委託

遺言執行者とは、遺言の内容を確実に実現するために必要な手続きを行う人のことです。遺言を確実に執行してもらうために、弁護士などを執行者に指定することができます。

⑨相続人相互の担保責任

相続人が取得した財産が回収不能となった時には、別の相続人にその分を負担してもらうことができます。

上記以外の内容、たとえば「葬儀は質素に行ってほしい」とか、「遺骨は海に散骨してほしい」などといった内容は、遺族はかならず守らなければならないということにはなりません。

遺族が「葬儀を豪華に執り行いたい」と思ったり「散骨しないで、墓をつくりたい」と思いったりすれば、遺言書の内容に反していても遺族の気持ちが優先されます。

まとめ

自筆証書遺言については法改正されたことで、身近に簡単に作成することができるようになりました。

法務局で自筆証書遺言が法律上の要件を形式的に満たしているか確認してくれますし、相続発生後の検認手続きも不要となります。

ただし、遺言の内容が遺留分を侵害している場合には、相続発生後に相続トラブルが起こる可能性があります。

遺言書の内容は、できる限り弁護士や司法書士などの専門家に相談して作成すると安心です。

また、平成25年度の税制改正により、平成27年1月1日以降に開始する相続から、相続税の基礎控除額が大幅に引き下げられています。一般的なサラリーマン世帯でも、都心部に不動産を所有しているようなケースでは、相続税の納税義務が発生する可能性がかなり高くなりました。

したがって、税理士に相談して相続税を試算し、納税資金確保のための対策、相続税対策などもあわせて行う必要があります。

相続税対策を何も行わずに相続となった場合と事前対策を施した場合では、収める税額が大幅に異なります。残された家族の負担を減らすためにも、遺言書の作成を含めた相続対策を早めに始めることをおすすめします。

自筆証書遺言書について相談する

freee税理士検索では数多くの事務所の中から、遺言書の作成や相続対策について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

相続税対策に強い税理士をさがす

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、自筆証書遺言書について相談することができます。