円滑に事業承継を進めるための流れ・ポイント

公開日:2018年08月01日

最終更新日:2022年03月23日

目次

この記事のポイント

- 事業承継の目的は、後継者に安定した経営をしてもらうこと。

- 事業承継を実行する際には、支配権のスムーズな移行が重要。

- 事業承継では、「財産移動」に関するタックスプランニングが大切。

事業承継とは、事業に必要な経営権や資産を現在の経営者から後継者にスムーズに引き継ぐための一連のプロセスのことです。中小企業の事業承継は、経営者を交代するだけでよいというものではなく、後継者の選定・育成を含めるとおよそ10年の期間は必要になると言われています。

後継者へスムーズに事業を承継できなければ、会社の業務は停滞し、最悪の場合倒産に至るケースもあります。

ここでは、事業承継を円滑に進めるためのポイントを、計画の立案・実行と税金対策の側面からご紹介します。事業承継について知りたい中小企業経営者の方はぜひ参考にしてください。

事業承継対策の主な流れ

事業承継とは、現在の経営者から後継者に経営を引き継ぐプロセスのことで、後継者の選定・育成、経営権の承継などの事をいいます。

どんなに有能な経営者でも、歳をとります。永遠に社長を続けていくことはできません。

残された家族や従業員、そして取引先のためには、円滑に次世代に事業を承継することが大切なのです。

したがって、事業承継は現在の経営者が影響力を持っている間に自身の意思で行うべきです。

経営者に予期せぬ病気やケガなどが起こり、後継者に突然経営を引き継ぐことになれば、従業員だけでなく取引先にも先行きの不安を与えてしまうことになります。

しかし、経営者が後継者を探すべき時期を迎えているにもかかわらず、後継者にバトンタッチする準備をできていないというケースは実に多いものです。

さらに経営者の引退時期については、なかなか周囲から切り出せるものではありません。事業承継は、経営者が自ら決断し対策を始めることが大切です。

(1)現状を分析する

事業承継対策を考えるには、まず、会社や事業の現状を分析します。

「経営者なんだから、自社のことは自分が一番よく分かっている」と思いがちな人も多いのですが、細かく調べていくと気がつかなかった部分が見えてきます。

また、事業承継の現状分析においては、オーナー経営者だけでなく、役員や従業員、取引先などの利害関係者全ての視点から現状を分析し、最良の手法を選択する必要があります。

現状を分析したうえで事業を承継させると決めた場合は、できるだけ良い状態で後継者に引き継げるように事業内容や財務内容を改善していきます。事業が先細りしていて立て直せる見込みがない場合は、廃業も選択肢とします。

(2)財産を評価する

事業に使っている資産がどれぐらいあるかを確認する作業も重要です。承継する資産には、経営者が保有する株式のほか会社に貸し付けている個人の資産も加えます。

中小企業の株式は、上場株式のように市場価格があるわけではないため、以下のような方法で株価を算定することになります。

|

・類似業種比準方式:業種が類似した上場企業の株価や財務内容を参考に株価を算定 ・純資産価額方式:会社の純資産額をもとに株価を算定 |

どの方法によって算定するかは会社の規模によって異なり、上記以外の方法を併用することもあります。なお、実際の株価の算定は非常に難しいため、事業承継を扱う税理士に依頼することをおすすめします。

(3)後継者を選定・育成する

後継者の選定・育成は、時間をかけて行います。

後継者が見つからない場合には、廃業を検討することになります。

|

親族への承継 まずは、親族内で後継者がいないか検討するのが一般的です。従業員や取引先などの理解も得られやすく、承継までの準備期間を確保しやすいというメリットがあります。 しかし、親族内に承継の意志がなかったり、経営者の素質を持つ者がいなかったりする場合もあります。 また、相続人が複数いる場合には、誰を後継者とするのかはトラブルの元になるというリスクもあります。 従業員への承継 第三者への承継 廃業 |

(4)事業の承継方法を選定する

事業の経営権、つまり会社の株式を後継者に承継させるには、個々の状況に応じて以下の中から最適な方法を選びます。

過去に事業承継のことを考えず、相続税対策だけ検討していた場合には、株式が分散されているケースもありますので、その分散された株式をどのように後継者に集約するかという視点も必要になります。

会社の相続は、普通の相続と異なり後継者とそれ以外の相続人がトラブルになった歳に、株式が「共有状態」になってしまうリスクがあります。株式が共有されると議決権の行使ができなくなるため、新経営者の選任登記ができなくなってしまいます。

つまり、自社株対策はそのまま会社の存続問題に直結することになります。

会社法では、配当を多く出すかわりに議決権を制限する株式や、相続人に対する株式の売渡請求などさまざまな制度を認めています。これらの制度も相続と事業承継の対策に役立てることができます。

(5)事業承継計画を作成する

ここまで検討してきた事項(現状分析、後継者選定・育成、承継方法)をもとに、事業承継の具体的なスケジュールを立てていきます。

スケジュールは経営者の引退時期を決めた上で、逆算するのがよいでしょう。

社長を退いて会長として後継者の後見をする場合は、社長退任と会長退任の両方の時期を決めておく必要があります。

この時の引退の年齢の目安としてはは、70歳前後に据えておくのがおすすめです。高齢でも元気な経営者はたくさんいますが、高齢になるとどうしても突然亡くなるリスクが増加しますし、判断力が衰えることもあります。

「まだまだ現役を退くつもりはない。10年後も問題なく経営している」と考える元気な経営者もいますし、実際に70歳前後でも全く問題なく経営を行う経営者もいます。しかし、今の元気な自分が10年後も続く保証はありません。

もし現在すでに70歳を過ぎている場合は、可能な限り事業承継に取りかかることをおすすめします。

(6)事業承継計画を実行する

事業承継計画を作成すれば、その計画を実行に移して事業を後継者に引き継ぎます。

計画の実行で注意が必要なのは、定期的に進捗を確認する機会を持つことです。定期的に進捗を確認しなければ、日常業務に忙殺されてせっかくの計画が実行できなくなってしまいます。

また、後継者に円滑に事業譲渡を行うためには、積極的に後継者と信頼関係を築くことが大切です。事業承継をちらつかせて無理難題を押し付けたり、後継者のミスを必要以上に追求したりすれば、後継者は委縮してしまい正しい経営判断を行うことができなくなってしまいます。

事業承継対策のポイント

ここまでご紹介してきた事業承継の一連のプロセスを実行するには、10年程度の期間が必要とされています。心身ともに健康なうちに事業を承継できるように、また税金対策の選択肢を多くするためにも、10年スパンで考えて早期に取りかかることがポイントです。

(1)事業承継は10年スパンで考える

事業承継は10年かけて実施する必要があります。「10年もかかるのか?」と思われる人もいるかもしれません。しかし、会社の事業価値や財産を減らさず、事業承継をスムーズに実行するためには、10年スパンのなかで短期・中期・長期の時間軸を立て、実行することが大切です。

なお、この「10年」は、中小企業庁が公表している事業承継ハンドブックでも推奨されているスパンです。

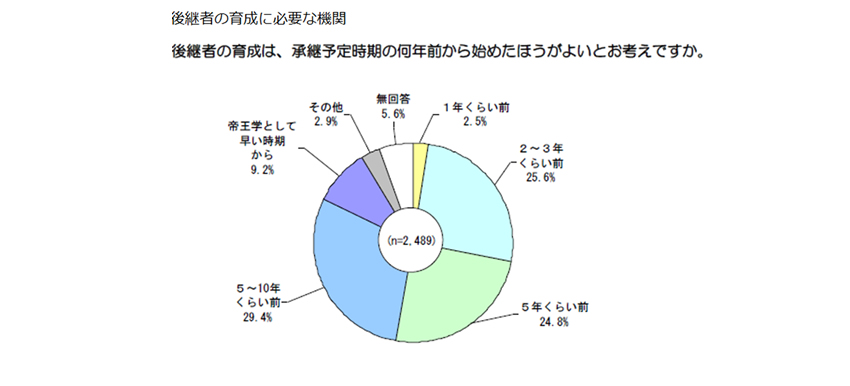

また、後継者の育成に必要な機関については、経営者の約半数が「約5年」「5年~10年」と回答しています。

事業を承継できる後継者を選定・育成するための時間を考えても、やはり10年のスパンで考えるのが得策といえるでしょう。

|

(2)事業承継の節税対策は中長期で考える

会社の株式を贈与や相続で引き継ぐ場合は、後継者に贈与税や相続税などの税金がかかります。業績が良い会社の株式は評価額が高くなり、税額もおのずと高くなります。

なお、相続で引き継ぐ場合は、経営者個人の財産も念頭におき、相続人間のトラブルが発生しないように対策することも必要です。

なお、中小企業の株式の贈与や相続では、受け継いだ非上場株式にかかる相続税の税負担を軽くできる事業承継税制を受けることができます。

この制度は、一定の要件のもと、その納税を猶予し、後継者の死亡等により、納税が猶予されている贈与税・相続税の納付が免除される制度です。

参照:税務署「非上場株式等についての贈与税・相続税の納税猶予・免除(事業承継税制)のあらまし」

これらの税金対策は、事業承継に詳しい税理士に相談してシミュレーションすることをおすすめします。

|

短期で行う税金対策 短期で行う税金対策としては、贈与税の配偶者控除、オーナーの会社に対する貸付金の自社株への転換(DFS)などの方法があります。

|

|

中期で行う税金対策 中期で行う税金対策としては、養子縁組や会社の組織再編などがあります。 子どもがいる場合なら1人、子どもがいない場合なら2人まで相続税の計算で考慮されて、節税につながります。 養子縁組は円滑な事業承継を妨げる恐れもありますが、孫に事業を継がせる場合には有効です。組織再編は、採算の良い事業と不採算事業に会社を分割し、採算の良い会社を後継者に継がせて不採算の会社を清算するといった方法です。 |

|

長期で行う税金対策 事業承継の税金対策としては、生前贈与、役員退職慰労金の支給、生前退職金、従業員持株会の活用などがあります。時間をかける対策ほど選択肢が多くなり、効果も期待できます。 ・生前贈与 ・役員退職慰労金の支給 ・生前退職金 ・従業員持株会の活用 |

(3)事業承継の支援施策を活用する

国では、中小企業の事業承継を後押しするための様々な支援策を設けています。

たとえば、法人版事業承継税制(特例措置)は非上場の株式等の承継に伴う贈与税・相続税の負担を実質ゼロとする特例措置です。

この法人版事業承継税制(特例措置)の適用を受けたい場合には、2023年3月までに特例事業承継計画を提出し、2027年までに事業承継を実施する必要がありますので、早めに税理士等に相談しサポートを受けることをおすすめします。

まとめ

以上、円滑に事業承継を進めるためのポイント、スケジュールについてご紹介しました。

10年後を見据え、事業を持続的に発展させるためにも、次世代へのスムーズな事業承継を実現させることは大変重要です。税理士に相談すれば、後継者の選定・育成のポイントや、事業承継計画の策定、特例制度の活用などについてサポートを受けることができます。

事業承継について相談する

freee税理士検索では数多くの事務所の中から事業承継について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し質問することができますし、事業承継について相談することもできます。

クラウド会計ソフト freee会計