総資本回転率とは?計算方法や業種別値、改善方法を解説!

公開日:2021年08月14日

最終更新日:2024年03月15日

目次

この記事のポイント

- 総資本回転率は、総資本に対する売上高の割合を見る指標。

- 総資本回転率で、会社の総資本を有効に利用できているかどうかを分析できる。

- 総資本回転率が高い=会社の総資本を有効活用し多くの売上高をあげたことを意味する。

総資本回転率は、会社の総資本(=総資産)を有効に利用できているかどうかを分析するための指標で、売上高を総資本で割って計算します。

たとえば、同じ売上高のA社とB社を比べた場合、A社の方がB社より総資本が少なければ、A社の方がより少ない総資本で効率的に売上を生み出していることになります。

つまり、総資本回転率が高いということは、保有している総資本を活用してより効率的に売上を上げていることになります。

この記事では、総資本回転率の計算方法や目安、業種ごとの平均値、総資本回転率を高める方法もあわせてご紹介します。

総資本回転率の豆知識

総資本回転率が低い場合には、過剰な設備、ムダな在庫、意義のない持合い株、長すぎる売上債権サイトが原因となっていることがあります。一方で、M&Aを控えた手元流動性の確保等のため、経営戦略として一時的に設備や在庫が膨らんでいる場合もあります。

ただしどのような理由にせよ、過剰な設備やムダな在庫が巨額化したり長期化したりすることは避けるべきです。したがって総資本回転率については、同業他社と比較するなどして資産の効率性を常に監視する必要があります。資産が膨らめば、それだけ資金調達が必要となってしまいます。

顧問税理士に相談し、設備や在庫の見直しや資本回転率を高めるための施策を検討しましょう。

総資本回転率とは

総資本回転率とは、総資本(=総資産)の有効活用度を判断する指標です。

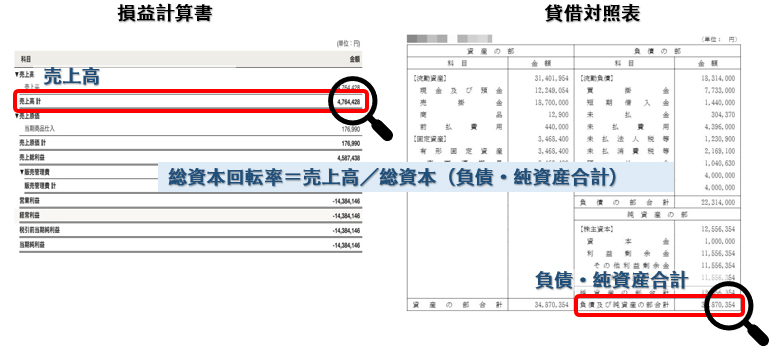

総資本回転率は、損益計算書の「売上高」と貸借対照表の「総資本(=総資産)」から計算します。会社が持っている総資本を使って、どれだけ効率よく利益を稼いでいるかを見る指標です。

総資本の回転数が高いほど、総資本が効率よく働いたことを意味します。

(1)総資本回転率の「総資本が回転」とは?

「総資本が回転する」とは、どういう意味でしょうか。

販売業であれば、総資本(=元手)となるお金(=資産)で商品を仕入れて、人件費や広告宣伝費などの諸経費を使って営業活動を行います。

そして商品が売れれば「売上」となり、その売上の代金を回収すると再びお金が入り、そのお金を使って再度商品を仕入れ、諸経費を使って営業活動を行います。

つまり、会社はこのサイクルを繰り返して事業活動を続けているのです。このサイクル1回が、総資本の1回転です。

たとえば総資本回転率1.2回とは、1年間で総資本が1.2回転しているという意味です。

(2)総資本回転率の計算式

総資本回転率は、以下の計算式で計算します。

| 総資本回転率 = 売上高 / 総資本 |

|---|

「総資本」とは、貸借対照表の負債・純資産の合計で、「売上高」は損益計算書の売上高です。

|

総資本回転率は、%ではなく1回転、2回転といった「回転」を用います。

たとえば、総資本が共に1,000万円のA社とB社があったとします。

しかし、A社の売上高は1,500万円、B社の売上高は800万円です。

A社の総資本回転率は、1,500万円(売上高)÷1,000万円(総資本)=1.5回転です。

B社の総資本回転率は、800万円(売上高)÷1,000万円(総資本)=0.8回転です。

つまり、A社の方が会社の総資本を有効活用して、多くの売上高をあげることができたことを意味します。

(3)総資本回転率で「総資本の有効活用度」が分かる

総資本回転率は、総資本に対する売上高の割合であり、現金や設備といった会社の総資本(=総資産)をいかに有効に利用したのかをあらわす指標です。

総資本回転率が高いということは、会社の総資本を有効に利用して多くの売上高をあげることができたと見ることができます。

会社の設備と売上高の関係は、ホテルの稼働率をイメージすると理解しやすいでしょう。

ホテル業で売上高を増やすためには、稼働率を高めることが必要です。つまり、ホテルの設備である客室を有効利用する必要があります。

たとえば、100の客室があるホテルで、そのうち2室しか埋まっていない状態より90室埋まっている状態の方が、売上高は増えます。つまり、設備を有効活用すれば、売上高が増えるということがいえるのです。

(4)総資本が有効活用されていないケースとは

先ほどホテル業における設備の有効活用の例をご紹介しましたが、それでは他の業種において総資本が有効活用されていないケースとは、具体的にどのような状態の会社なのでしょうか。

たとえば、商品の在庫管理がずさんで、ムダに多くの在庫を持っているケースです。ムダな在庫は総資本を膨らませるものではありますが、売上にはまだ貢献していません。

あるいは、売掛金(売上の対価として将来的に金銭を受け取る権利)の回収をきちんと行っていないために、常に多額の売掛金を抱えているケースも考えられます。

売掛金は、売上に貢献し、将来的に金銭を受けとる権利です。しかし、代金回収が未了です。

したがって、ムダな商品の在庫や多額の売掛金は、必要な運転資金が増加し、その分を借入れで補うなど、総資本が増加する原因となります。そのため、総資本回転率が低い場合には、商品の在庫や売掛金の回転率をチェックする必要があります(※後述)。

(5)流動資産回転率・固定資産回転率もあわせて見てみよう

総資本回転率は、計算式の分子が売上高、分母が総資本でしたが、この分母の総資本を「流動資産」や「固定資産」に変えることで、流動資産や固定資産の回転率(流動資産回転率、固定資産回転率)を分析することができます。

|

流動資産:1年以内に現金化できるもの 現金、預金、売掛金、受取手形、棚卸資産など |

|

固定資産:会社が長期的に保有する資産 機械などの減価償却の対象となる資産、回収が1年を超える貸付金など |

| 流動資産回転率 = 売上高 / 流動資産 |

|---|

| 固定資産回転率 = 売上高 / 固定資産 |

|---|

流動資産回転率・固定資産回転率は、流動資産や固定資産が有効に活用されているかを見ることができる指標です。

この2つの指標は、総資本回転率に変動があった時に、その原因を細かく分析したいという時に活用することができます。

総資本回転率が低下しているということは、流動資産回転率と固定資産回転率のどちらか、もしくは両方が低下していることになります。

そして、流動資産回転率や固定資産回転率が低下しているということは、それぞれ売上に結びつかない流動資産・固定資産が増えていることが原因です。

したがって不良債権が増加していないか、効果が出ていない設備投資などがないかを確認する必要があります。

(6)総資本回転率の業種別平均値を見てみよう

総資本回転率は、業種別平均値や自社の過去の数値と比較することで、課題が明確になります。

同業他社と比較して総資本回転率が低ければ、効率的に売上を生み出せていない可能性があるため、保有している資産を見直して対策を講じる必要があります。

| 業種 | 総資本回転率 |

|---|---|

| 建設業 | 1.04回転 |

| 製造業 | 0.96回転 |

| 情報通信業 | 1.04回転 |

| 運輸業、郵便業 | 1.07回転 |

| 卸売業 | 1.62回転 |

| 小売業 | 1.67回転 |

| 不動産業・物品賃貸業 | 0.33回転 |

| 学術研究、専門・技術サービス業 | 0.45回転 |

| 宿泊業・飲食サービス業 | 0.79回転 |

| 生活関連サービス業、娯楽業 | 0.90回転 |

| サービス業(他に分類されないもの) | 0.82回転 |

総資本回転率を高めるには

総資本回転率が低下している原因は、売上に貢献していない総資本(棚卸資産、売掛金など)が総資本を膨らませていることでした。

つまり、総資本回転率を高めるためには、売上高を大きくするか総資本を小さくすれば、回転が速くなります。

売上高を大きくするのはたやすいことではないため、ここでは、総資本回転率を高めるために総資本を小さくすることを考えます。

(1)在庫管理を徹底する(棚卸資産回転率を高める)

棚卸資産回転率とは、棚卸資産(商品、製品、原材料など)など会社の在庫が効率よく回転しているのかを見る指標です。

| 棚卸資産回転率 = 売上高 / 棚卸資産 |

|---|

たとえば棚卸資産回転率が17.1回とは、棚卸資産が1年間で17.1回転つまり約21日で1回売れるという計算になります。

棚卸回転率も、高ければ高いほど効率的に商品を売り上げているということになります。

なお、売上高が利益を加算した「売価」で計上されているのに対し、棚卸資産の残高は「取得原価」で評価されていることから、「売価」と「取得原価」で対比するのは妥当ではないと考えることもできます。この考え方をとる場合には、売上原価と対比して以下のように計算することもできます。

| 棚卸資産回転率 = 売上原価 / 棚卸資産 |

|---|

在庫を仕入れたり製造したりするためには資金が必要ですが、まだ販売できていないため、資金を回収できていません。そのため、資金を回収できるまで運転資金を借入によって調達する必要があり、ムダな在庫を持てば総資本の回転率が低くなります。

一方、ムダな在庫が少ないということは、それだけ商品や製品が速く回転していることになりますから、運転資金も少なく済むため、結果的に総資本回転率を高めることにつながります。

「在庫は少ないほどいい」とはよく言われることですが、棚卸資産回転率が低い場合には、棚卸資産の中身ごとに商品の回転率などを計算して低い原因を探り対策を講じることが必要です。

しかし、在庫が少なすぎても販売機会を逃してしまうリスクがあります。

したがって、適正在庫を保つためには棚卸資産回転率を分析し、適正な数値に保つことが大切です。

「クラウド会計ソフト freee会計」の「収益レポート」では、売れ筋商品などを確認することができます。レポートから売れ行きの悪い商品が判明したら、セールを行うなどして早めに現金化することを検討し、以降は作ったものが売れるのか、さらにそれが利益につながるのかどうかをしっかりと確認しながら実行に移すことが大切です。

(2)売掛金を回収する(売上債権回転率を高める)

売上債権回転率とは、売上の回収がうまくいっているかを見るための指標で、会社の売上債権が年間に何回転しているのかが、分かります。

| 売上債権回転率 = 売上高 / 売上債権 |

|---|

先ほどご紹介した棚卸資産と同じくらい重要なのが、受取手形と売掛金ですが、この2つをあわせて「売上債権」といいます。

たとえば、売上債権回転率3.1回転とは、売上債権が1年間で3.1回転、つまりおよそ4カ月で回収されていることになります。

売掛金は、商品やサービスを納品しているのにその代金を回収していないツケです。そしてこの売掛金をしっかり回収していれば、売上債権回転率は高くなります。

もし、滞留債権(支払が滞っている債権)があると、売上債権は膨らみます。また、代金回収サイトが長いと、やはり売上債権回転率は悪くなります。さらに売掛金が回収できなかったら、それは会社の大きな痛手となります。

売掛金の回収状況が悪いと、入金が減り、仕入れや在庫に投じた資金を回収できなくなってしまいます。そのため、必要な運転資金の借入が増加し、総資本の回転率が低くなります。

「すべて現金売り」という商売であればこのようなことは起こらないでしょうが、売上債権をしっかり管理することは、資金繰りの面でも非常に大切です。

まとめ

以上、総資本回転率の意味や計算方法、業種別平均値、総資本回転率を高めるための方法などについてご紹介しました。

損益計算書と貸借対照表を比較して総資本回転率を用いることで、会社がもっている総資本が、どれだけ効率よく使われているのかをチェックすることができます。

さらにあわせて棚卸資産回転率や売上債権回転率を見ることで、事業の課題を明確にすることができます。

これらの指標は、高ければ高いほど効率がよいということができますが、具体的な施策について不明点や疑問点があれば、経営コンサルを積極的に行っている税理士等に相談するのがおすすめです。

総資本回転率について相談できる税理士をさがす

freee税理士検索では数多くの事務所の中から総資本回転率について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 総資本回転率について相談できる税理士を検索 /

この記事の監修者:InnOpe合同会社

監修者

藤山 祥紀ふじやま よしのり

InnOpe合同会社 代表

幅広いスキルセットで、お客様のオペレーションの変革を全力でサポートします

総資本回転率とは、総資本に対する売上高の割合であり、現金や設備といった会社の総資本をいかに有効に利用しているのかをあらわします。もし売上高が減少することなく総資本回転率が低下している場合には、不良債権が増加していたり、効果が出ていない設備投資が存在する可能性があります。

売掛金、受取手形などの売上債権は、回収できなければ会社にとって大きな痛手となりますから、売上債権の正しい管理は非常に重要です。売上債権の正しい管理は、貸倒損失を防いで利益を守るためにも欠かせませんし、いたずらに運転資金が増大することを避け、資金繰りの改善に役立ちます。

また、ムダな在庫はお金を眠らせているのと同じです。棚卸資産は文字通り「棚から卸してチェックする資産」であると心得て、定期的に在庫内容をチェックし、回転率を高めるための施策を講じることが重要です。

InnOpe合同会社は、クラウド会計やダッシュボードを活用し、売上債権の正しい管理、適切な在庫管理を行うためのサポートを行っております。全国を対象に各種経営課題に対するコンサルティグ業務をご提供しておりますので、まずはお気軽にお問合せください。

- ・M&Aとは|M&Aの方法、種類、交渉から契約締結まで

- ・M&A|方法・成功させるポイント・売却価格をわかりやすく

- ・事業承継の方法|まず検討すべき3つの承継方法

- ・営業キャッシュ・フローとは|投資キャッシュ・フロー、財務キャッシュ・フローとの関係

- ・剰余金とは|資本剰余金や利益剰余金とはどう違う?

- ・営業外収益とは|勘定科目・特別利益との違い

- ・財務諸表とは|財務三表を図入りで分かりやすく

- ・粗利とは|粗利率・粗利伸び率の計算式を分かりやすく!

- ・自己資本の意味・他人資本との違いとは

- ・営業利益とは|売上総利益・経常利益との関係

- ・財務分析|4つの重要ポイントと16の財務指標

- ・経営指標のまとめ|経営指標の計算式一覧&業種別平均値

- ・減資とは|意味と必要な手続き、仕訳を分かりやすく

- ・売上債権回転期間とは|計算方法は?長い理由・短い理由は?

- ・のれんとは|償却方法・仕訳法

- ・M&Aを活用した事業承継の3つのメリットと3つのデメリット

- ・負債比率とは|計算式・目安・業界平均

- ・ERPとは?メリット・デメリットは?

- ・総資本回転率とは|計算方法・業種別平均値を分かりやすく解説!

- ・売上高経常利益率|計算式・業種別平均

- ・固定費と変動費の違いとは

- ・インタレスト・カバレッジ・レシオ|意味・計算式・目安

- ・当座比率|意味・計算方法・流動比率との違い(初心者向け)

- ・事業承継(M&A)の相談先まとめ

- ・事業承継でM&Aを活用するメリット・デメリット

- ・事業承継でM&Aを活用する方法と具体的な流れ

- ・事業承継の後継者を選定する際のポイント

- ・事業承継とは|意味・対策が必要な理由とは