源泉徴収票の作成方法と気をつけるポイント

公開日:2019年11月02日

最終更新日:2022年11月14日

目次

年末調整が終わったら、「給与所得の源泉徴収票」や「報酬、料金、契約金及び賞金の支払調書」「不動産使用料等の支払調書」などの法定調書を作成して、税務署等に提出しなければなりません。

▶ 給与計算・年末調整・人事労務に強い税理士・社労士をさがす

源泉徴収票とは

源泉徴収票とは、年末調整後に作成する法定調書のひとつで、会社の当年の給与・賞与の支給結果が個人別にまとめられた報告書類です。

従業員の氏名や住所、給与などの支払金額、扶養親族の人数、社会保険料などの金額を記載します。

源泉徴収票は、年末調整をした人を含め、会社が1年間に給与・賞与を支給した従業員全員に交付します。源泉徴収額が年間0(ゼロ)円だった人にも同様に交付しなければなりません。

なお、源泉徴収票の複写のうち、市区町村提出用は「給与支払報告書」となりますが、この「給与支払報告書」は給与支払報告書統括表とともに、従業員の居住地の市区町村に提出します。

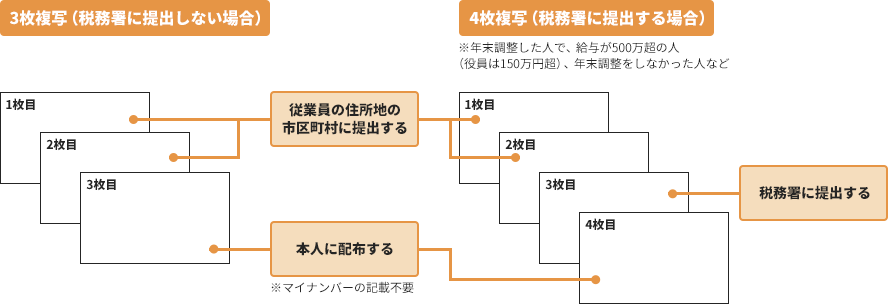

(1)源泉徴収票は4枚複写と3枚複写がある

源泉徴収票は複写式となっていて、通常は、従業員本人の分1枚、税務署提出用1枚、市区町村提出用2枚の合計4枚を作成することになります。市区町村提出用は「給与支払報告書」となります。

参照:国税庁「給与所得の源泉徴収票」の提出範囲と提出枚数 |

(2)源泉徴収票を税務署への提出

税務署から送られてくる法定調書合計表を、1月末までに提出します。

法定調書合計表とは、会社が1年間にいくら給与を支払い、源泉徴収したのかを届け出るものです。その他には、弁護士や司法書士などに支払った金額についても記入します。税務署提出用にはマイナンバーの記載が必要です。

税務署に源泉徴収票の提出が必要となる人は、以下のケースです。

|

・年末調整をした人: ①会社の役員等またはその年に役員であった人で、その年の給与等の金額が150万円を超える人 ②弁護士、公認会計士、税理士等で、その年の給与等の金額が250万円を超える人 ③上記①②以外で、給与等が500万円を超える人 |

|

・年末調整をしなかった人 ①給与所得者の扶養控除等申告書を提出した人で、その年の半ばで退職した人や、災害に遭い源泉徴収等の猶予を受けた人で、その年の給与等の金額が250万円を超える人(法人の拓院は、50万円を超える人) ②給与所得者の扶養控除等申告書を提出した人で、その年の給与等の金額が2,000万円超の人 ③給与所得者の扶養親族等申告書を提出しなかった人で、その年の給与等の金額が50万円を超える人 |

税務署に提出しないでよい従業員の場合には、3枚複写を使い、従業員本人の分1枚、市区町村提出用2枚の合計3枚を作成することになります。

(3)給与支払報告書を市区町村への送付

給与支払報告書2枚を、給与を支払った従業員の住所地の市区町村別に分け、市区町村ごとの合計などを統括表に記入します。

市区町村ごとに分けた給与支払報告書に統括表をつけて、1月末までに市区町村に送付します。

|

源泉徴収票 給与の支払い事務を取り扱う事業所(会社)を管轄する税務署に提出 給与支払報告書 |

▶ 給与計算・年末調整・人事労務を税理士・社労士に依頼したい方はこちら

源泉徴収票等の作成方法

源泉徴収票は、新たに作成する必要はなく、主な記載項目は年末調整の計算書類からの転記作業だけで作成することができます。

転記するうえで主な計算書類は、「源泉徴収簿」「保険料控除申告書」などです。

ほとんどが単純な転記作業ですから、記載する欄さえ間違えなければ、それほど難しくはありませんが、ここではそれぞれの欄に転記する際の注意点についてご紹介します。

|

なお、源泉徴収票の作成は「freee人事労務」を使用している場合には、ほぼ自動で作成することができます。

計算や源泉徴収票などの書類作成を自動で行うので、年末調整の作業も大幅に効率化します。

|

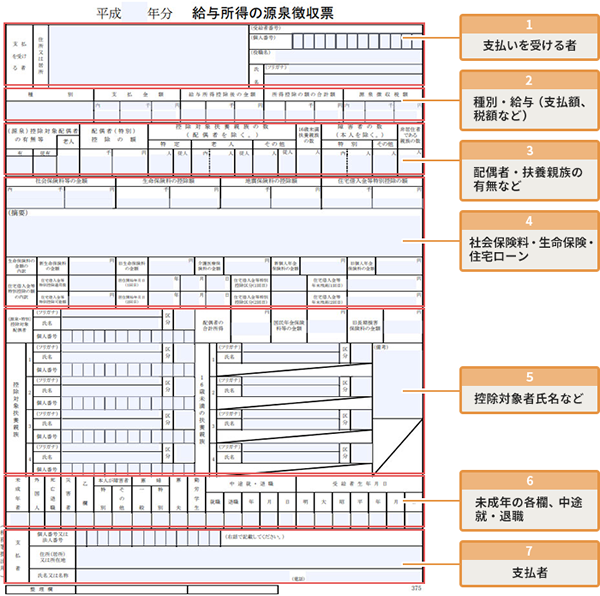

(1)支払いを受ける者

| 「住所または居所」 1月1日時点(中途退職者の場合には、退職時)の住所または居所を記載します。 「個人番号欄」 「氏名欄」 |

(2)種別・給与(支払額、税額など)

| 「種別」 給与等の種別(俸給、給料、賞与、財形給付金)を記載します。 「支払金額」 「給与所得控除後の金額」 「所得控除の額の合計額」 所得控除とは、下記15種類のことを言います。

医療費控除、雑損控除、寄附金控除の適用を受けたい場合は、従業員本人が確定申告をする必要があります。また、配偶者控除と配偶者特別控除は、重複して適用を受けることができませんので、注意しましょう。 「源泉徴収税額」 |

(3)配偶者・扶養親族の有無など

|

「控除対象配偶者」 配偶者控除をしたか否かを記載します。 会社が従業員に支払う給与から配偶者控除をした場合には「有」に○をつけます。配偶者控除をしなかった場合には「無」に○をつけます。 控除対象配偶者とは、その年の12月31日時点で、合計所得が1000万円以下の給与所得者の夫または妻で、年間の合計所得金額が48万円以下である人をいいます。 |

|

「従有・従無」 従たる給与の支払者が配偶者控除をしたか否かを記載します。従たる給与とは、主たる給与以外の給与のことです。 たとえば、3カ所から給与を得ている場合、一番たくさんもらっている給与が「主たる給与」となります。 |

|

「老人」 控除対象配偶者が老人控除対象配偶者である場合に、○をつけます。 老人控除対象配偶者とは、その年の12月31日時点で、合計所得が900万円以下の給与所得者の夫または妻で、年間の合計所得金額が95万円以下である人です。 |

|

「配偶者特別控除」 年末調整を行った従業員について「給与所得者の配偶者特別控除申告書」を参照し、控除した配偶者特別控除額を記載します。 配偶者特別控除とは、合計所得金額が48万円超133万円以下(改正前38万円超123万円以下)の配偶者がいる時に受けられる控除です。 |

|

「控除対象扶養者の数」 特定扶養親族、老人扶養親族などがいる場合にその人数を記入します。 特定扶養親族とは、扶養親族のうち、その年の12月31日時点で、年齢が満19歳以上23歳未満の人です。 |

|

「16歳未満扶養親族の数」 扶養親族のうち16歳未満の扶養親族の人数を記入します。 |

|

「障害者の数」 控除対象配偶者や扶養親族が特別障害者である場合、その人数を記入します。本人は除きます。 |

|

「非居住者である親族の数」 配偶者や扶養親族のうちに非居住者がいる場合や、16歳未満の扶養親族で国内にいない人がいる場合にその数を記載します。 |

(4)社会保険料・生命保険・住宅ローン

「社会保険料の金額」

給与等を支払う際に控除した社会保険料の金額、「給与所得者の保険料控除申告書」に基づいて控除した社会保険料および小規模企業共済掛金の額の合計額を記載します。

中途入社した従業員の場合、前の給与と通算して年末調整を行った場合には、その給与から控除した社会保険料の額も合計して記載し、源泉徴収票の摘要欄に前の会社の名前や退職年月日、給与等の金額、源泉徴収額などを記載します。

| 「生命保険料の控除額・地震保険料の控除額」 年末調整を行った従業員の「給与所得者の保険料控除申告書」に基づいて控除した金額を記載します。 |

| 「住宅借入金等特別控除の額」 年末調整を行った従業員の「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」に基づいて控除した金額を記載します。 |

| 「生命保険料の金額の内訳」 1年間で支払った生命保険料の額を記入します。配偶者特別控除の適用を受けた従業員の場合には、配偶者の合計所得金額も記載します。 その他、国民年金保険料、旧長期損害保険料の額も記載します。 |

| 「住宅借入金等特別控除摘要数」 住宅借入金等特別控除の適用数を記入します。 |

| 「住宅借入金等特別控除可能額」 算出所得税額より住宅借入金等特別控除が大きくなるため、「可能額」という形で記載します。控除しきれなかった額は、翌年の住民税から控除できます。 |

| 「居住開始年月日」 和暦で記載します。 |

| 「住宅借入金等特別控除区分」 住宅借入金等特別控除の区分を記入します。 認定住宅を新築したり、東日本大震災によって家屋に住めなくなったりといった事情がある場合には、特別控除の適用を選択することができます。 |

| 「住宅借入金等年末残高」 住宅の取得ごとに残高を記載します。 |

(5)控除対象者氏名など

控除対象配偶者、控除対象扶養者、16歳未満の扶養親族者のそれぞれの氏名、フリガナ、個人番号を記載します。

(6)未成年の各欄、中途就・退職

各欄にその受給者について該当する事項がある場合には○をつけます。

年の途中で就職や退職をした場合には、該当欄に○をつけて、年月日も記載します。

(7)支払者

給与等の支払者(会社、個人事業主など)の住所、所在地、氏名、電話番号、個人番号または法人番号を記載します。

▶ 給与計算・年末調整・人事労務を税理士・社労士に依頼したい方はこちら

年末調整で行う所得税の計算方法

これまでご紹介してきたように、源泉徴収票には、給与の支払額だけでなく、所得控除後の金額や、源泉徴収税額などを記載する必要があります。

ここでは、これらの計算方法についてご紹介します。

(1)給与所得控除の金額

まず年収から給与所得控除の金額を計算で出します。

給与所得控除の金額は、以下のとおり収入ごとに変動するので、詳しくは税務署のホームページを参考にするようにしましょう。

| 収入金額 | 給与所得控除額 | |

|---|---|---|

| 令和元年(2019年)まで | 令和2年(2020年)以降 | |

| 162万5,000円以下 | 年収×40%(65万円に満たない場合は65万円) | 55万円 |

| 162万5,000円超180万円以下 | 年収×40%-10万円 | |

| 180万円超360万円以下 | 年収×30%+18万円 | 年収×30%+8万円 |

| 360万円超660万円以下 | 年収×20%+54万円 | 年収×20%+44万円 |

| 660万円超850万円以下 | 年収×10%+120万円 | 年収×10%+110万円 |

| 850万円超1,000万円以下 | 195万円 | |

| 1,000万円超 | 220万円 | |

参照:国税庁「給与所得控除」

(2)所得控除の合計を計算

上記で求めた給与所得後の金額から、各所得控除を差し引きます。

所得控除は、控除の種類や個々の事情によって、控除額が異なります。

所得控除は全部で15種類ありますが、雑損控除、医療費控除、寄附金控除の3つについては、会社で年末調整は行わず従業員が自分で確定申告をする必要があります。

|

①社会保険料控除 国民健康保険料、国民年金保険料、厚生年金保険料、介護保険料、後期高齢者医療保険料などを負担している人が受けられる控除です。1年間に支払った全額が控除されます。 ②小規模企業共済等掛金控除 ③生命保険料控除 ④地震保険料控除 ⑤障害者控除 ⑥ひとり親控除 ⑦寡婦控除 ⑧勤労学生控除 ⑨配偶者控除 ⑩配偶者特別控除 ⑪扶養控除 ⑫基礎控除 ⑬医療費控除 ⑭雑損控除 ⑮寄附金控除 |

(3)所得税率をかける

全ての控除を差し引いたら、その額に所得税率をかけます。

所得税率は給与等の額によって異なります。

| 課税される所得金額(A) | 税率(B) | 控除額(C) | 税額(A)×(B)-(C) |

|---|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 | (A)×5%-0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 | (A)×10%-97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 | (A)×20%-427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 | (A)×23%-636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 | (A)×33%-1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 | (A)×40%-2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 | (A)×45%-4,796,000円 |

|

① 課税総所得金額(A)×税率(B)―控除額(C)=基準所得税額 ② 基準所得税額×2.1%=復興特別所得税額 ③ ①+②=所得税および復興特別所得税の額 |

|---|

参照:国税庁「所得税の税率」

(4)復興特別所得税を加算

復興特別所得税とは、東日本大震災の復興に必要な財源を確保するために、納税者すべてが負担します。平成25年(2013年)に新設された税金で、2037年まで実施されます。

復興特別所得税は、課税所得にさらに2.1%上乗せされます。

つまり、合計税率は、所得税率(%)×102.1%と計算します。

▶ 給与計算・年末調整・人事労務を税理士・社労士に依頼したい方はこちら

まとめ

以上、源泉徴収票の作成方法や、提出先、注意点などについてご紹介しました。

手間のかかるイメージがある年末調整や源泉徴収票などの法定調書の作成ですが、「freee人事労務」なら、面倒な計算や源泉徴収票などの書類作成を自動で行うので、年末調整の作業も大幅に効率化することができます。

扶養の情報や非課税項目にも自動で対応しているので、転記する際のミスも解消されます。

源泉徴収票の作成はボタン1つで

freee人事労務ははじめに従業員の設定をするだけで、源泉徴収票の作成に必要な給与情報を自動計算し、源泉徴収票も面倒な計算や紙に転記する手間なくボタン1つで作成できます。

源泉徴収票の作成はボタン1つで

freee人事労務ははじめに従業員の設定をするだけで、源泉徴収票の作成に必要な給与情報を自動計算し、源泉徴収票も面倒な計算や紙に転記する手間なくボタン1つで作成できます。

▼freee人事労務の設定画面

「初期設定はとても簡単で、画面の指示に従っていくだけで設定が終わりました。業務ソフトというとその言葉だけで敷居が高いと思うんですが、freeeはそれを感じさせないつくりで、とても親しみやすいです。」ー 英会話スクールMilestone

もちろん、年末調整も同様にfreee人事労務で自動計算、書類作成も完結できます。

従業員をfreee人事労務に招待していれば、申告書を紙で記載せずに、クラウド上で情報を収集できるので、従業員も労務担当者も面倒なやり取りを省くことができます。

「年末調整の記入状況もfreee人事労務でリアルタイムで把握でき、修正してほしい部分もお互いクラウドで確認しながら対応できるので、とても便利でした。」ー 株式会社ファームシップ

法令改正や保険料率・税率変更に自動対応

法令の改正や保険料率・税率の変更は人事労務担当者にとって、大きなイベントの1つです。最新の制度に準拠するようソフトを自動アップデートするため、更新は追加料金なく、いつでも正しく計算を行えます。

初心者にも安心のサポート

また、機能を誰でも使いこなせるよう、電話やチャットサポートなど導入前の設定から導入後の運用の課題まで、経験方なスタッフがスピーディに対応してくれます。サポート利用者のアンケートではサポート総合満足度94%を達成しています。

「分からない点は、チャットで瞬時に回答いただけるので、本当に助かりました。初心者でも分かりやすく使えたというのは、うれしかったですね。」ー 株式会社シーオーメディカル

freee人事労務の利用料金

月払いと年払いの2種類のお支払い方法があり、年払いの場合2か月分お得となっています。有料利用前に最大1ヶ月無料でお試し利用ができます。

freee人事労務が気になる方は、まずはお気軽に無料でお試しを始めて実際の使用感を確かめてみてはいかがでしょうか。

無料お試し時点でも、有料登録をしなければ自動で課金はされません。気になる方はまず無料でお試しされることをお勧めします。

給与計算・年末調整・人事労務を税理士・社労士に依頼したい方はこちら

この記事の監修・関連記事

監修:「クラウドfreee人事労務」

クラウドソフトの「クラウドfreee人事労務」が、人事労務で使えるお役立ち情報をご提供します。

「freee人事労務」は、複雑な労務事務を一つにまとめて、ミス・作業時間を削減します。法律や給与計算が分からないといったケースでも、ご安心ください。「使い方がわからない」「正しいやり方がわからない」をなくすための充実の導入サポート体制で、しっかりとご支援します。

また、人事労務に関する疑問点や不明点は、freee税理士検索で社会保険労務士や税理士を検索し、相談することができます。