個人事業主やフリーランスがよく使う必要経費の勘定科目一覧

公開日:2018年12月14日

最終更新日:2022年10月25日

目次

この記事のポイント

- 日々の帳簿付けの際には取引を「勘定科目」に振り分ける必要がある。

- 勘定科目を使って取引を振り分ける作業を「仕訳」という。

- 日々帳簿に記録した取引は、最終的に「決算書」にまとめる。

個人事業主やフリーランスの人はサラリーマンと異なり、自分で確定申告を行い所得税額についても自分で計算して納付する必要があります。そしてそのためには日々欠かせないのが、帳簿づけです。

しかし、取引を勘定科目に仕訳をする際には、「この費用はどの科目が正しいのか」「この取引はどのように処理すればいいのか」と迷うことも多いのではないでしょうか。

そこでここでは、個人事業主やフリーランスがよく使う、代表的な勘定科目や知っておきたい帳簿づけの基礎知識について、ご紹介します。

個人事業主やフリーランスがよく使う必要経費の勘定科目一覧

個人事業主やフリーランスがよく使う必要経費の勘定科目をまとめてご紹介します。

租税公課

個人事業税、固定資産税などの事業に関わる税金のほか、不動産取得税、自動車税、登録免許税、印紙税等の税金や、印鑑証明書の手数料などを処理するための勘定科目です。

|

収入印紙 償却資産税 パスポート交付手数料 謄本大 事業税 固定資産税 住民票発行手数料 不動産取得税 など |

事業に関係ない税金

事業に関係なく課される税金(所得税、都道府県民税、市町村民税、住民税など)は、事業主個人にかかる税金なので、事業資金から支払うことはできません。租税公課として処理することはできず、「事業主貸」で処理します。

「事業主貸」:個人事業主が生活費としてお金を引き出した場合など、事業と関係なく個人的に使用したものを処理すること。

懲罰的な性格を有するもの

租税公課のうち、延滞税や加算税などの懲罰的な意味をもつものは、個人事業の場合は原則として「事業主貸」で処理をし、法人の場合には「租税公課」と処理します。

交通違反の反則金などは、個人事業の場合には、個人事業者が起こしたものや従業員が業務上起こしたものについては「事業主貸」で処理を市、従業員が業務とは関係なく起こしたものを負担した場合は、「給料手当」で処理をします。

{仕訳例}

「収入印紙を購入して、現金で2万円を支払った。」

| 借方 | 貸方 | ||

|---|---|---|---|

| 租税公課 | 20,0000 | 現金 | 20,000 |

荷造運賃

製品や商品を得意先に届けるためにかかるトラック運賃や、航空貨物運賃等の費用は「荷造運賃」で計上します。

梱包する際の資材(ガムテープや、段ボール)も、荷造運賃で処理します。

|

段ボール箱 ひも 荷札 ガムテープ 発泡スチロール エアクッション 倉庫代 宅急便 バイク便 船舶分 運送会社支払い など |

通信費との違い

荷造運賃か通信費かは、利用する業者で判断するのではなく発送するモノで判断します。

発送するモノが商品であれば「荷造り運賃」、書類であれば「通信費」として計上します。

卸売業、ネット販売などで商品台と送料を請求するとき

実際に係る送料(実費)を請求する場合は、実際より多く(もしくは少なく)請求する場合は、いずれも商品だと商品発送台をあわせて「売上高」として処理をします。

{仕訳例}

「梱包用の段ボール、ガムテープを購入し。代金を現金で2万円を支払った。」

| 借方 | 貸方 | ||

|---|---|---|---|

| 荷造運賃 | 20,000 | 現金 | 20,000 |

水道光熱費

事務所や工場などで使う水道やガス、電気、灯油代などの費用は、水道光熱費で処理します。

|

電気料金 ガス料金 暖房費 冷房費 など |

法人で自宅に会社の本店を置いている場合・個人事業で自宅に店舗や事務所がある場合

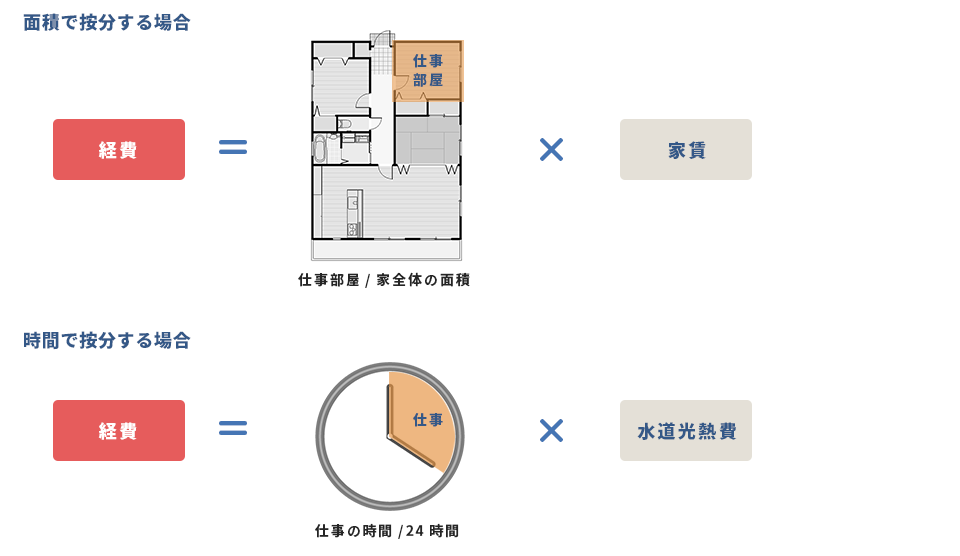

自宅を事務所と兼用している場合などは、光熱費を仕事用の経費と個人的な費用を時間で按分します。

区別する際には、使用面積比や使用時間割合などを検討し、合理的な基準で決定します。個人的な費用は経費とならないので、事業主貸として処理します。

{仕訳例}

「電気代2万円が、普通預金から引き落とされた。」

| 借方 | 貸方 | ||

|---|---|---|---|

| 水道光熱費 | 20,000 | 普通預金 | 20,000 |

{仕訳例}

「自宅兼事務所の光熱費10万円が、普通預金から引き落とされた。自宅は6割、事務所は4割で按分した。」

| 借方 | 貸方 | ||

|---|---|---|---|

| 水道光熱費 | 40,000 | 普通預金 | 100,000 |

| 事業主貸 | 60,000 | ||

旅費交通費

仕事で利用した交通費や、出張の際の旅費、宿泊費、日当などは旅費交通費として計上します。

領収書がない場合には、日付、目的、行先、金額をまとめた書類を作成しておきます。

|

定期券 バス代 通勤手当 コインパーキング Suicaチャージ 出張の際の食事 出張旅費 宿泊費 など |

長期出張の場合

旅費がかさむので、出張費を前払いで概算支給することがあります。そのような場合はいったん「仮払金」で処理をして、出張から帰ってきた時に旅費交通費概算書によって精算し「旅費交通費」に振り替えます。

接待時のタクシー代

取引先を接待した際に使用したタクシー代は、「交際費」となります。一方で取引先に招待された時に個人事業者(法人の場合は悪因)や従業員の移動にタクシーを利用した場合には「旅費交通費」となります。

{仕訳例}

「打ち合わせのために電車で往復現金で1,000円使った。」

| 借方 | 貸方 | ||

|---|---|---|---|

| 旅費交通費 | 1,000 | 現金 | 1,000 |

通信費

ネット関連の費用や、電話料金などは、通信費として計上します。

事業とプライベートで同じ通信端末を利用しているような場合、水道光熱費などのように按分することで、料金の一部を経費として計上できます。

たとえば、携帯電話を持っていて、プライベート用で60%、事業で40%程の使用割合であれば、携帯電話の利用料金の40%を「通信費」として経費にできます。

この場合の勘定科目は、携帯電話料金の40%分を「通信費」として必要経費にし、残りの60%分を「事業主貸」としてプライベートな出費として仕訳します。

|

電話 切手 はがき 内容証明 サーバ使用料 光ファイバー使用料 ドメイン使用料 プロバイダー費用 携帯電話 など |

切手やはがきをまとめて購入した時

購入した時に、実際に使用していなくても購入した全額を経費として処理をします。そして、期末に未使用分が多い場合には、その未使用分を計算して「貯蔵品」に振り替えます。

切手と収入印紙を一緒に購入した場合

収入印紙は「租税公課」なので、区別して計上します。

{仕訳例}

「按分率が事業用70% プライベート用30%の場合で、携帯電話の月額料金8,000円を事業用の普通預金口座から支払った」

| 借方 | 貸方 | ||

|---|---|---|---|

| 通信費 | 5,600 | 普通預金 | 8,000 |

| 事業主貸 | 2,400 | ||

広告宣伝費

事業の広告を作成したり宣伝を行ったりした際の費用は、広告宣伝費として計上します。

販促のためのポスターやチラシ・カタログ等の印刷物、社名入りのカレンダーの作成費、看板、テレビ、ラジオ、インターネット広告などにかける費用が該当します。

|

電話 切手 はがき 内容証明 サーバ使用料 光ファイバー使用料 ドメイン使用料 プロバイダー費用 携帯電話 など |

交際費との違い

交際費は、取引先などに対して行うもので、広告宣伝費は不特定多数の人を対象として行うものです。

{仕訳例}

「社名入りのカレンダーの作成費用10万円を現金で支払った。」

| 借方 | 貸方 | ||

|---|---|---|---|

| 広告宣伝費 | 100,000 | 現金 | 100,000 |

接待交際費

事業を円滑に行うために、取引先や仕入先の人と食事や外出をする際にかかる費用は、接待交際費として計上します。

具体的には、取引先や仕入先など、事業に関係のある人と食事にいって料金を支払った場合、中元・お歳暮、手土産、慶弔費、取引先とのゴルフプレー代などを、必要経費にできます。

|

土産代 接待飲食代 送迎交通費 ゴルフ場利用税 祝い金 香典 取引先のせんべつ代 取引先の観劇招待 ロータリークラブ会費 など |

会議費との違い

飲食代に関して取引先など社外の人が参加していて、1人あたり5000円以下で一定の記載がされた書類を保存していれば「交際費」でなく「会議費」として処理をします。

寄附金との違い

事業に直接関係のない者に対して、金銭などの贈与を行った場合(神社の祭礼、政治団体、社会事業団体など)には、原則として「寄附金」となります。

{仕訳例}

「取引先と打ち合わせを兼ねた食事をして、10,000円を現金で支払った。」

| 借方 | 貸方 | ||

|---|---|---|---|

| 接待交際費 | 10,000 | 現金 | 10,000 |

保険料、支払保険料損害保険料

事業を、万が一の事故や災害から守るためにかけた自動車保険、自賠責保険、事業所の火災保険料の費用は損害保険料として計上します。

|

生命保険料 養老保険料 傷害保険料 運送保険料 経営セーフティ共済 など |

個人事業者の保険料

商品や事業用の資産などに対する火災保険料など、事業に関するものは経費として処理しますが、個人事業者の生命保険料や住居の火災保険料など、事業に関係のないものは経費にすることはできません。

また、事業に関するものでも積立部分に関しては「保険積立金」として資産に計上します。

{仕訳例}

「営業車の自賠責保険料10,000円を現金で支払った。」

| 借方 | 貸方 | ||

|---|---|---|---|

| 損害保険料 | 10,000 | 現金 | 10,000 |

{仕訳例}

「自宅兼事務所(按分50%)の火災保険料が事業用普通預金口座から20,000円引き落とされた。」

| 借方 | 貸方 | ||

|---|---|---|---|

| 損害保険料 | 10,000 | 普通預金 | 20,000 |

| 事業主貸 | 10,000 | ||

修繕費

修繕費とは、固定資産の修復や現状維持のために使われる費用のことで、事業で使っている自動車の修理、事務所の修理費用などが該当します。

|

維持管理 メンテナンス 壁の塗り替え 原状回復 解体費 保守点検 故障処理 など |

資本的支出との区別

修繕費は、「資本的支出」と区別して計上する必要があり、修繕や改良という名目によるのではなく、その実質によって判定します。

資本的支出とは、固定資産の価値を高めたり、使用期間(耐用年数)を伸ばしたりするために支払う費用のことをいい、資本的支出を行った場合は、減価償却を行います。

ただし、機械の部分品に関する修理や改良などの金額が20万円未満の場合は、支出した金額を修繕費とすることができます。

{仕訳例}

「機械を点検したところ部品の交換が必要だったため一部の部品を同等品と交換し、点検費用1万円と部品代3,000円を現金で支払った。」

| 借方 | 貸方 | ||

|---|---|---|---|

| 修繕費 | 13,000 | 現金 | 13,000 |

消耗品費

10万円未満、もしくは法定耐用年数が1年未満のものを購入する際の費用は消耗品費として計上します。

具体的には、文房具、インク、名刺、伝票、印鑑、作業用机、10万円未満のPCなどが該当します。

|

机 傘立て 椅子 本棚 テーブル 洗剤 電球 加湿器 コップ スキャナー(少額) ソフトウェア(少額) など |

10万円以下か未満かを判断する基準

1個または1セットあたり10万円未満のものは「消耗品費」として処理をします。

たとえば、応接セットは机と椅子をセットで購入し使用するので1つの応接セットと判断します。事務机と椅子はそれぞれ1個ごとに判断します。

10万円以上のものは、原則として減価償却(※後述)していくことになりますが、10万円以上30万円未満のものは、特例により経費とすることができます。

{仕訳例}

「蛍光灯500円を現金で購入した。」

| 借方 | 貸方 | ||

|---|---|---|---|

| 消耗品費 | 500 | 普通預金 | 500 |

減価償却費

高額で長期にわたって利用できるもの」は、数年・数十年にわたって少しずつ経費とし、費用は減価償却費として計上します。

たとえば、事業で使う小型車を100万円で購入したとします。

小型車は一括で経費にすることはできず、100万円は、減価償却費として使用期間にわたって、経費処理することになります。

|

当期償却費計上 有形固定資産減価償却 建物の減価償却 工具器具備品の減価償却 ソフトウェアの減価償却 など |

有形固定資産の減価償却

有形固定資産の減価償却の計算方法は、大きく定額法と定率法があります。

①定額法

毎期の償却費が同額となります。

取得価額×償却率

②定率法

毎期の減価償却費が徐々に減っていきます。

期首帳簿価額×償却率

{仕訳例}

「小型車100万円を決算につき、耐用年数5年(残存0円)で減価償却費として経費処理した」

100万円÷5年=20万円

| 借方 | 貸方 | ||

|---|---|---|---|

| 減価償却費 | 200,000 | 減価償却累計額 | 200,000 |

▶ 「減価償却とは|計算方法は?耐用年数とは?決算時の処理は?」を読む

福利厚生費

従業員の勤労意欲の向上や労働力の確保を目的として、給料以外の方法で与える報酬は福利厚生費として計上します。

従業員への結婚祝い金、お見舞金、香典、運動会、慰安旅行・社員旅行の費用などが該当します。

特定の役員あるいは、特定の従業員に対する支出は、その者に対する給与として取り扱われ、福利厚生費にはならないので、注意が必要です。

|

親睦活動費 運動会費 会社契約のスポーツジム会費 常備薬 教育訓練費 社員旅行代 忘年会費 お祝い金(社内) など |

食事を従業員に支給した場合

原則は「給料手当」とされますが、以下の条件をすべて満たす場合には、「福利厚生費」として処理することができます。

①食事代の半額以上を従業員が負担すること

②残りの会社負担分の月額が税抜き3,500円以下であること

{仕訳例}

「従業員へのお見舞金1万円を現金で渡した。」

| 借方 | 貸方 | ||

|---|---|---|---|

| 福利厚生費 | 10,000 | 現金 | 10,000 |

給料手当

従業員へ支払う給料や手当は、給料賃金として計上します。

従業員を雇わず一人で仕事をしている個人事業主であれば、使用しない勘定科目です。

給料賃金の金額は、源泉徴収分などを差し引く前の総支給額になります。

|

給料 諸手当 時間外手当 住宅手当 社員旅行代 資格手当 家族手当 現物支給 など |

使用人兼務役員の給与

使用人兼務役員の給料も、給料手当として処理します。

{仕訳例}

今月分の給料50万円について、源泉所得税等2万円、健康保険料2万円、厚生年金保険料4万円を差し引いて普通預金口座から振り込んだ。

| 借方 | 貸方 | ||

|---|---|---|---|

| 給与手当 | 500,000 | 普通預金 | 420,000 |

| 預り金(源泉所得税等) | 20,000 | ||

| 預り金(健康保険) | 20,000 | ||

| 預り金(厚生年金) | 20,000 | ||

外注工賃

外部の業者に仕事を発注した際に払う手間賃や下請け賃料は外注工賃として計上します

たとえば、ホームページ運営や電気工事などを外部の業者に頼んだ場合が、該当します。

{仕訳例}

外部の法人に、パンフレットのデザイン代金30万円を普通預金から支払った。

| 借方 | 貸方 | ||

|---|---|---|---|

| 外注工賃 | 300,000 | 普通預金 | 300,000 |

支払利息

事業用に借入をした際に支払う利息(金利手数料)や、手形の割引料は、利子割引料として計上します。

例えば、銀行融資や消費者金融、個人からの借入へ返済する際の支払い利息、自動車ローン・住宅ローンの利子などが該当します。

{仕訳例}

短期借入金のうち、返済予定の元本10万円と、利息5,000円を普通預金から支払った。

| 借方 | 貸方 | ||

|---|---|---|---|

| 短期借入金 | 100,000 | 普通預金 | 105,000 |

| 支払利息 | 5,000 | ||

地代家賃

事業で使っている店舗、事務所の賃借料金、駐車場料などは、地代家賃として計上します。個人事業で、自宅兼事務所とする場合には、仕事場の専有面積や営業時間などを按分の根拠として、経費となる地代家賃を計算します。

{仕訳例}

個人事業で、自宅で仕事を請け負っている。家賃15万円で事業として使用しているのは30%、自宅として使用している割合は70%である。

| 借方 | 貸方 | ||

|---|---|---|---|

| 地代家賃 | 105,000 | 普通預金 | 150,000 |

| 事業主貸 | 45,000 | ||

貸倒金

売掛金や未収入金、貸付金などが、得意先の経営悪化や倒産などにより回収不能となった損失金額は貸倒金(貸倒損失)として計上します。

回収できなくなった損失金額については、「貸倒金」として必要経費にすることが認められています。

雑費

少額で他のどの勘定科目にもあてはまらない経費は 雑費として計上します。

ただし、雑費の総額が多額になるのは良くありませんので、雑費で処理している物のなかで、勘定科目で処理すべきものは振り替えて、頻繁に発生するものは、独立した勘定科目を作成しましょう。

{仕訳例}

染地ゴミの処理代として、1万円を現金で支払った

| 借方 | 貸方 | ||

|---|---|---|---|

| 雑費 | 10,000 | 現金 | 10,000 |

専従者給与

家族従業員のことを、「専従者」と呼び、専従者への給与を専従者給与として計上します。青色申告の場合、この専従者への給与が経費にできます。

{仕訳例}

事業専従者(妻)へ専従者給与200,000円を支払い、源泉所得税20,000円を控除して、普通預金から支払った。

| 借方 | 貸方 | ||

|---|---|---|---|

| 専従者給与 | 200,000 | 普通預金 預り金 |

180,000 20,000 |

知っておきたい節税対策

青色申告を行なうために帳簿づけを行う際には、知っておきたい節税対策があります。

ただし、取りうる節税対策は、個々のケースによって異なりますし、前述した必要経費についても、項目により解釈が難しいものもあるので、その場合は税理士などの専門家に相談するべきでしょう。

少額減価償却資産の特例

「少額減価償却資産の特例」とは、青色申告者の場合は、30万円未満のものであれば一括でその事業年度の経費にすることができるという特例です。

この特例の対象は、平成18年4月1日から令和4年3月31日までの間に取得したものに限られます(延長の可能性あり)。ただし、この特例の合計限度額は30万円になります。

参照:国税庁「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」

減価償却

減価償却の計算方法には、定率法と定額法がありますが、個人事業の場合は、基本的に定額法で計算します。

減価償却を定率法で計算する場合には、あらかじめ申請を出して許可をとる必要があります。

(平成28年4月1日以降は、建物附属設備・構築物について定率法による減価償却が廃止)

たとえば、2018年1月に40万円のパソコンを買って1月から使い始めた場合、パソコンの耐用年数は4年と定められているため、償却率は0.25となりますので、「40万円×0.25= 10万円」で計算し、2018年度に経費として計上する減価償却費は、10万円になります。

家族への給与

家族を従業員にしている場合、専従者給与を経費として計上でき、課税対象額から差し引くことができるため、所得税上、大きな節税効果があります。

ただし、事業者と生計を一にしていて、年齢が15歳以上という条件があり、支払える給料は「青色事業専従者給与に関する届出書」に記載した範囲までなので、注意が必要です。

青色申告をする場合は、給与の全額を経費にすることができ、白色申告をする場合は、専従者1人あたり50万円(配偶者は86万円)が限度となります。

消費税や固定資産税を経費にできる

事業で使う物やサービスを購入する時にかかる消費税は、事業の経費にできます。

税込経理の場合の消費税は、購入した金額に含めて事業の経費にします。

年間の売上が1,000万円までの小規模な個人事業主は、消費税の免税事業者なので、税込経理方式での会計処理になります。

また、事業用の固定資産にかかる固定資産税は、個人事業主の事業の経費にできますが、固定資産税の納税額を家事按分して、家事で使用している割合は、事業の経費から除外するようにします。

税理士をお探しの方

無料で使えるfreee税理士検索では、2200以上の事務所の中から「会計ソフトfreee」を使うことのできる「認定アドバイザー」を検索することができ、簡単にお問い合わせできます。

経歴や実績等も確認でき、エリア別、認定アドバイザー、ITや女性等の様々な条件であなたのニーズに沿ったアドバイザーにお問い合わせすることができます。

また、初めて税理士を探す場合は選びきれないこともあるかと思います。そんなときはfreeeのコーディネーターによる「税理士紹介サービス」があるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。