開業資金とは?必要な額は?資金調達方法は?

公開日:2019年04月03日

最終更新日:2024年06月26日

目次

この記事のポイント

- 起業(開業)資金は「500万円未満」が43.7%。

- 90%以上が、借入と自己資金で起業(開業)資金を準備している。

- 起業(開業)資金の調達方法は、融資・出資・クラウドファンディングなどがある。

起業・開業するには、ある程度の資金が必要です。

なかには起業する際にお金をかけずにスタートできる事業もありますが、事業を始める場合にはある程度の資金が必要です。また、サラリーマンの場合には、これまで定期的にあった収入がなくなるので、起業前に当面の生活費についても確保しておく必要があります。

ここでは、起業で必要となるお金の考え方や、資金調達の方法などについてご紹介します。

開業資金の豆知識

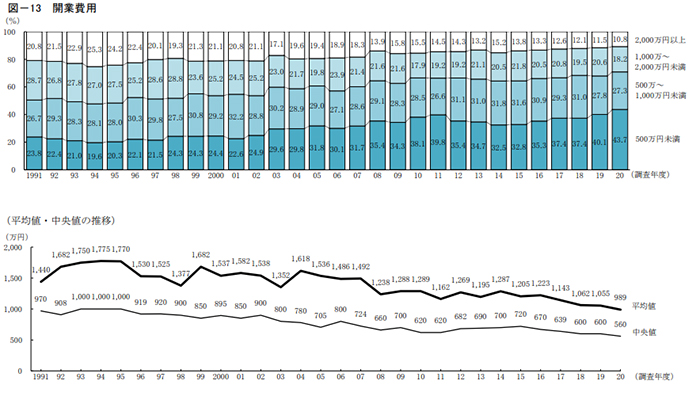

日本政策金融公庫の新規開業実態調査によると、開業資金は減少傾向にあります。開業資金が500万円未満の企業は、従業者規模が小さい、自宅を事業所として利用することが多い、立地の影響を受けにくい業種が多いなどの特徴が見られます。また、開業準備にかける資金の大部分が運転資金で、金融機関からの融資が少ない傾向があります。少額開業には、資金面でのハードルが低く、準備にかかる労力が少ない、固定費が少なく損益分岐点が低いというメリットがある一方で、活用できる経営資源が乏しいために、目標月商達成率が低く赤字の割合が高い傾向もみられます。したがって少額開業を成功させるためには、経営資源が少なくても成果を上げる工夫が必要です。魅力ある商品やサービスの創出、外部の経営資源の利用、低コストのビジネスモデルの構築などが求められます。さらに、税理士に相談して資金調達に関する情報提供や事業計画に対するアドバイスを受け、事業の内容や計画の内容によっては、公的融資の活用も検討することが重要です。

起業(開業)資金の実態調査

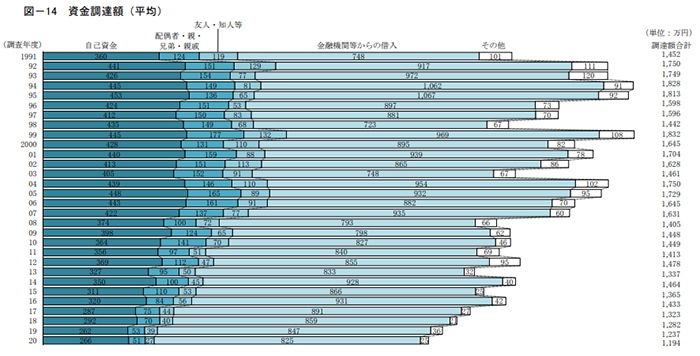

起業・開業資金について日本政策金融公庫が調査したデータ(2020年11月19日)によると、「500万円未満」の割合が1991年度の調査開始以来、最も高くなりました。また資金調達方法については、ほとんどの方が自己資金と金融機関からの借り入れで賄っていることが分かりました。

(1)「500万円未満」の割合が43.7%

日本政策金融公庫の「2020年度新規開業実態調査(2020年11月19日発表)」によると、開業費用については「500万円未満」の割合が43.7%と最も高く、次いで「500万~1,000万円未満」が27.3%であることが分かりました。

開業費用の平均値は989万円と調査開始以来、最も少ない結果となり、開業費用を抑えて起業・開業していることが分かりました。

|

(2)資金調達方法は、自己資金と借入が91.3%

資金の調達先は、「金融機関等からの借入」が平均825万円(平均調達額に占める割合は69.1%)、「自己資金」が平均266万円(同22.2%)であり、両者で全体の91.3%を占めており、ほとんどの方が自己資金と金融機関からの借り入れで起業・開業資金を準備していることが分かりました。

|

起業(開業)資金、何がかかる?

「自己資金はまったくないが、起業したい」という人がいます。

お金をかけずに自宅でスタートできる商売であれば問題ありませんが、たいていの場合にはある程度の資金が必要となります。

起業する際に具体的にどれくらいの金額を用意しておけば良いかについては、事業規模とのバランスや、自己資金とのバランスから考える必要があります。

なお、この時収入がない間の当面の生活費を準備するのを忘れないようにしましょう。前職を退職して起業した場合には、これまで当たり前のようにあった給料がなくなり、毎月入ってくる収入がなくなることになります。

毎月は行ってくる収入がなくなり貯金がだんだん減っていく状況は、精神的にもかなりきついものです。

できれば半年程度の生活費を確保しておく方が、安心することができるでしょう。

(1)会社設立の事務費用

個人事業主として自宅で起業・開業する場合には、税務署等への届け出などは必要ですが、手数料はかかりませんし登録免許税なども不要です。

しかし会社を設立する場合には、設立するための費用がかかります。

会社の形態には、株式会社、合同会社、合資会社、合同会社の4つの種類があり、いずれの形態で会社を設立するかによって設立費用は異なります。

株式会社だと登録免許税が15万円~、定款に関する費用が9万円ほどかかります。

このほか、公証人報酬が5万円程度、公証役場印紙代、印鑑費用、証明書費用などがかかります。

なお会社設立費用については、「freee会社設立」を活用することで費用や工数を削減することができます。

(2)許認可事業の事務費用

事業によっては、許認可や認証が必要なこともあります。

許認可や認証が必要な事業は意外に多く、食料品の製造業・販売業、飲食店やカフェ、建設業、旅館業、古物営業、薬局などは許可が必要ですし、宅地建物取引業や酒類製造業・販売業などは、免許が必要となります。

これらの許認可を取得するためには、そのための費用が別途必要となりますし、取得するまでに時間がかかることもあるので、早目に調べて準備しておくようにしましょう。

| 許可が必要な事業 |

|---|

|

食料品の製造業・販売業 飲食店・喫茶店 建設業 旅館業 古物営業 薬局 医薬品・医薬部外品・化粧品・医療機器の製造業・販売業 廃棄物処理業 職業紹介事業 一般労働者派遣業 病院・診療所・助産所 興行場(映画館、劇場など) 浴場業 など |

| 免許が必要な事業 |

|---|

|

宅地建物取引業 酒類製造業・販売業 家畜商 など |

| 登録が必要な事業 |

|---|

|

液化石油ガス販売事業 測量業 砂利採取業 建築士事務所 電気工事業 揮発油販売業 など |

(3)事務所や実店舗の費用

事務所や店舗を借りる場合には、敷金、礼金、保証金、仲介手数料などが必要ですが、別途手付金を要求されることもあります。

手付金とは、契約時に「手付金は、残代金支払時に売買代金の一部に充当する」などと定められるものです。

したがって、手付金は、仕事が具体的に動き出すまでは支払わないようにしてください。万が一融資審査が通らず契約できなかった時に、手付金が無駄になってしまうこともあるからです。

また事務所や店舗については、設備工事や内装工事が必要になることもあります。主な設備工事としては、内装工事、外装工事、電気工事、配管工事、設備工事、看板工事などがありますので、これらの工事費用も視野に入れておきましょう。なお、この時は必ず複数の業者から見積もりをとることも忘れないでください。業者によって費用が大幅に異なることがあるからです。

(4)備品の費用

机、椅子、パソコン、プリンター、電話、FAX、金庫、レジスター、棚などの備品を用意する場合には、その費用も見積もっておきましょう。事業内容によっては空調機器や眺望機器、陳列棚、キャビネットが必要になることもあります。

備品のなかには高額なものもあるので、後から慌てないように一覧にしておき、都度確認することをおすすめします。

備品管理表

備品を管理する際に下記の表をご参考ください。

| 費目 | 金額 |

|---|---|

| 机・椅子 | ○○○円 |

| パソコン・プリンター | ○○○円 |

| 電車・FAX | ○○○円 |

| コピー機 | ○○○円 |

| 金庫・レジ | ○○○円 |

| 空調機器 | ○○○円 |

| 厨房機器 | ○○○円 |

| 棚・キャビネット | ○○○円 |

| 文房具・事務用品 | ○○○円 |

| 印鑑 | ○○○円 |

| 制服・ユニフォーム | ○○○円 |

| その他 | ○○○円 |

(5)当面の生活費を忘れない!

起業・開業資金を準備する時に、忘れてはならないのが当面の生活費です。

起業してすぐに事業が軌道に乗るとは、限りません。

それに仕事をしても、取引先にその代金を振り込んでもらえないということもあるかもしれません。

そんな時に慌てないように、起業前には自分の生活費が今どれくらいかかっているのかを把握して準備しておくようにしましょう。できれば、半年くらいの生活費を確保しておくと、気持ちに余裕を持つことができます。

起業するということは、毎月当たり前に入ってきた給料がなくなる、ということです。そのことをしっかり意識して、生活費を確保しておくことを忘れないようにしましょう。

起業(開業)資金の調達方法

資金調達の方法としては、融資、資産売却、出資、知人からの調達などの方法があります。それぞれメリット・デメリットがありますので、上手に活用して無理のないように資金計画を立てるようにします。

(1)自己資金の目安は3分の1程度

店舗や事務所などを借りる場合には、融資や出資を受けることを検討することになることもありますが、その場合には、事業全体に必要な資金のうち少なくとも3分の1程度は自己資金で用意するのが望ましいでしょう。

先ほどご紹介した日本政策金融公庫の調査でも、「自己資金」は平均266万円で、これは起業・開業資金のうち22.2%を占めています。

それに融資を受ける際には、ある程度の自己資金が必要となります。

起業する人がよく利用している日本政策金融公庫の無担保・無保証融資は、融資の上限額が自己資金の2倍と定められていますので、自己資金が全くないと融資の審査が厳しくなってしまいます。

また事業が軌道に乗った時でも、無担保で受けられる融資の額は、自己資金の3割程度というのが大まかな目安です。つまり、年商2,000万の場合には600万が融資の上限額で、その3分の1の200万円が自己資金として必要になります。

自己資金がどうしても用意できない場合には、自宅で起業したり居抜きオフィスや居抜き店舗を活用したりするなど、資金のかからない事業から始めるのもひとつの手です。まずは自宅で開業して資金のかからない事業を軌道に乗せて自己資金を確保し、それから設備投資などを考えるのもよいでしょう。

(2)融資(資金を借り入れる)を受ける

融資とは、資金を融通してもらうこと、つまり資金を借り入れることです。

主な融資としては、銀行や信用金庫からの融資の他、政府系金融機関である日本政策金融公庫からの融資などがあります。

融資を受けても、ベンチャー・キャピタルや投資家から出資を受けるのと違い、資金の出し手が株主になることはありませんので、経営権を握られるなどのリスクはありません。

とはいうものの、過去の業績もなく十分な自己資金がない起業したばかりの時点では、銀行から融資を受けるのは難しいのが実情です。

そこで活用したいのが、日本政策金融公庫の創業融資です。

政府系の金融機関である日本政策金融公庫の創業融資は、起業間もない企業や個人事業主に対応していて、毎年約2万社が利用しています。

国の政策に基づいた固定金利で借りることができ、最長20年という長期間の融資を受けられるというメリットがあります。

この制度の最大のメリットは「無担保・無保証」で利用できるという点です。

いくつかの要件を満たす必要はありますが、創業融資は、日本政策金融公庫の「新創業融資制度」を活用するのがおすすめです。

会社経営の豆知識

実績がない新しい会社の場合には、民間の金融機関からの融資は難しいものですが、日本政策金融公庫は新しい会社に対しても、積極的な支援を行っています。特に新しく事業を開始する人や、事業を開始して間もない法人が利用することができる「新創業融資制度」では、無担保、無保証人で利用することができます。その他、女性や若者、シニア起業家への支援制度もありますので、借入を検討するときいは、ぜひ日本政策金融公庫の支援制度をチェックすることをおすすめします。

借入をするうえでは、決算書のほか事業計画書の提出などが求められますが、資金調達に精通している税理士に依頼すれば、これらの資料の準備をサポートしてもらうことができます。

(3)出資(VC・エンジェル投資家)を受ける

出資とは、ベンチャー・キャピタルや投資家から出資を受けることです。

融資を受けるのは、資金を借り入れることなので、必ず返さなければなりませんが、出資は資金の出資を受けることで出資者がいわば「会社の一部を買う」ことなので、返済する必要はありません。

ただし、ベンチャー・キャピタルも投資家も、出資する企業を厳選しますので、安易に出資をあてにするのは、リスクがあります。

ただし大きなビジョンがあり事業内容に魅力があり、「起業した時は赤字が続いて銀行から融資を受けるのは難しいが、将来は上場も視野に入れている」というような企業は、ベンチャー・キャピタルや投資家から出資を検討するのもよいでしょう。

(4)補助金・助成金を活用する

補助金・助成金とは、省庁や自治体などが募集しているもので、応募して審査などを通過すると、事業に要した費用の全部または一部について給付されます。

起業の際に利用できる補助金・助成金は以下のとおりです。

経済産業省の助成制度

経済産業省では、新たに創業する者や事業承継を行う者に対して、その創業等に要する経費の一部を助成する制度を準備しています。専門家による経営アドバイス

新事業支援施設(ビジネス・インキュベータ)による創業・ベンチャー支援

中小企業向け資本性資金供給・ 資本増強支援事業

専門家による経営アドバイス

参照:ミラサポplus「中小企業向け補助金・総合支援サイト」

厚生労働省の助成制度

・生涯現役起業支援助成金

これから起業を行う人や事業を開始して間もない法人事業主、個人事業主が利用できます。

自治体独自の補助金・助成金

市区町村などの各自治体が、地域内の産業振興などを目的として、補助金・助成金を実施していることがあります。詳細は、各自治体のホームページを確認しましょう。

(5)クラウドファンディングを利用する

クラウドファンディングとは、群衆(crowd)と資金調達(funding)を組み合わせた造語で、インターネットの仕組みを通して自分の活動や夢を発信し、その想いに共感した人や活動を応援したいと思ってくれる人から資金を調達する仕組みをいいます。

クラウドファンディングは、他の資金調達法と大きく異なり利用申し込みに特別な条件ないことから、自己資金や事業経験の有無などに関わらず誰でも利用することができます。

また、クラウドファンディングを通じて事業を宣伝できるという二次効果も評価されています。

(6)親戚・知人からの資金調達

銀行や日本政策金融公庫から融資を受けられない場合、知人や親族から借入れるケースもあります。

しかし、知人や親族からの借入は最後の砦です。「できるかぎりの資金調達はやった。それでも資金が足りない。」というような時だけの手段としたいものです。

知人からの資金調達としては、借入れ、出資が主な方法ですが、それ以外にも「少人数私募債」という方法があります。

少人数私募債とは、親族や知人などを中心に社債を引き受けてもらう方法です。無理に勧誘することはできませんし、社債総額に限度もありますが、身近な資金調達手段といえるでしょう。

会社経営の豆知識

創業融資を受ける際、創業前と創業後、どちらが有利かと言えば、「創業前」の方が有利なケースが多いといえます。

創業後でも、決算書や事業計画書から、事業が順調に成長していて事業拡大のための融資が明らかである場合には問題ありませんが、事業が思うように伸びずに融資を受けたいという場合には、融資を受けるのが難しくなってしまいます。この点、創業前であれば実績がありませんから、書類上の審査だけで融資が決まります。

もし、起業前に自己資金に不安があるのであれば、創業前に日本政策金融公庫からの融資を受けることを検討しておきましょう。

まとめ

以上、起業・開業資金の調達方法についてご紹介しました。

これまでご紹介してきたように、起業・開業にはある程度の資金が必要になります。そして、起業・開業資金の調達方法は、上記で紹介した以外にも、さまざまな資金調達の方法があります。

また、資本金をいくらに設定するかで起業後の納税額が変わることもあります。

不明点等があれば、早めに税理士等に相談するようにしましょう。

\ 会社設立について相談できる税理士を検索 /

また、起業・開業して事業を継続するうえで最も大切なのは資金繰りです。そして、必要な資金繰りを把握するためには、会計・経理事務は欠かせません。

日々の取引については、勘定科目ごとに分類する必要があります。

これらの作業を格段に楽にしてくれるのが、会計ソフトです。

日常の仕訳入力作業でストレスがたまらなくなりますし、資金繰りを「見える化」してくれるので、経営指標とすることもできます。

「クラウド会計ソフトfreee会計」なら、難しい簿記の知識も必要なく、すぐに利用を開始することができます。ぜひお試しください!

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、起業(開業)資金について相談することができます。