給料の手取りの計算方法|給与計算の手順とは

公開日:2019年06月04日

最終更新日:2021年07月14日

この記事のポイント

- 給与は、保険料や各種税金が差し引かれて支給される。

- 健康保険、厚生年金保険などの保険料は、標準報酬月額に保険料率を掛けて計算される。

- 所得税は、社会保険料控除後の金額に課税される。

給与は、毎月1回以上、会社で決めた一定の期日に支給するのが原則で、間違いのないように行わなければなりません。

また、会社などの「給与の支払者(給与を支払う者)」は、労働保険料や社会保険料、所得税や住民税などを従業員の給与から天引きして、従業員に代わりに納付する義務もあります。

そのためには、支給日前に振込み手続きを行うことができるように、締め日から支給日までの間に確実に給与計算の作業を終えるよう、効率よくスケジュールを組む必要があります。

ここでは、給料の手取りの計算方法と、必要となる手続きについてご紹介します。

給与計算とは

給与計算とは、給与の手取り額を算定する手続きのことをいいます。

会社は毎月1回以上、一定の期日に従業員に給与を支払わなければなりませんので、締め日から支給日までの間に、確実にその月の給与計算を終わらせる必要があります。

給与計算は、一般的には以下の手順で進めます。

|

(1)勤怠(出勤日数・時間外労働など)の記入 (2)支給欄(基本給・各種手当)の記入 (3)健康保険・介護保険・厚生年金保険料の控除 (4)雇用保険料の控除 (5)雇用保険料の控除 (6)源泉所得税の控除 (7)住民税の控除 (8)手取額の振込み・給与明細の交付 (9)社会保険料、所得税、住民税の納付 |

(1)給与計算はなぜ必要なのか

給与計算は、会社の諸規定と法律に基づいた給与の支給金額から、所得税や住民税、厚生年金保険・健康保険などの社会保険料を差し引いて従業員の支給額を計算します。

税金や社会保険料は、会社などが給与を支払う場合に強制的に徴収(源泉徴収)することになっています。

つまり、税金や保険料などの徴収業務については会社が一部代行することになっていることから、給与計算が必要なのです。

(2)給与計算で控除される税金とは

給与計算において控除(差し引かれる)税金は、所得税と住民税です。

所得税は、1年間の所得に応じて国に納めなければならない税金で、住民税(s町村民税と道府県民税)は、自治体に納めなければならない税金です。

所得税と住民税は、会社が計算したうえで給与から差し引き、個人に変わって期日までに納付する制度となっています(所得税は「源泉徴収制度」、住民税は「当別徴収」)。

(3)給与計算における社会保険料・労働保険料

社会保険制度とは、国が保険者となっている保険制度です。

社会保険制度(健康保険・介護保険・厚生年金保険)は、株式会社などのすべての法人、一定の業種の個人事業以外は強制適用となっています。

労働保険(労災保険・雇用保険)についても、一定の業種・規模の個人事業をのぞいては、1人でも労働者を雇用した場合に強制適用となります。

これらの社会保険料は、税金と同じように会社が支払う給与から差し引いて納めることになっています。

(4)給与計算と年末調整の関係とは

年末調整とは、1月から11月まで毎月差し引いていた所得税と、1年間の所得から確定した所得税を比較して、多く給与を支払っていれば還付し、少なければ徴収するという事務です。

毎月差し引かれていた所得税は、個々の事情(年の途中で結婚した、年の途中で親を養うことになった、など)が反映されていない仮の所得税です。

したがって、毎月の給与計算の際に仮に差し引かれていた所得税と実際の所得税のズレを調整するために必要なのが、年末調整ということになります。

|

源泉所得税額の合計額 > 実際の所得税額 …還付を受ける 源泉所得税額の合計額 < 実際の所得税額 …追徴課税が発生する |

|---|

(5)給与計算の手取り額の計算方法を知っておこう

これまで、税金や社会保険は、会社が計算したうえで給与から差し引き、個人に変わって期日までに納付する制度がとられているとご説明してきましたが、給与から差し引かれる項目は、組合費や旅行積立金など労使協定で取り決めた項目もあります。

したがって、手取り額は、給与の総支給額から、保険料、税金、労使協定で取り決めた金額が差し引かれた額ということになります。

給与計算業務の主な流れ

勤怠(出勤した日数、欠勤した日数、救急休暇取得日数など)をチェックをして労働時間を把握することから始まります。

そして、基本給や諸手当など、従業員本人に支給する項目の額を合計して総支給額を計算し、税金や社会保険料などを差し引いて、手取り額(差引支給額)を計算します。

最近は、「freee人事労務」などの給与計算ソフトを使用するケースが多いと思います。

そこでここでは、一般的な給与計算ソフトを使用する方法でご紹介していきます。

(1)勤怠(出勤日数・時間外労働など)の記入

まず、給与計算の対象となる期間の所定労働時間日数と出勤日数を記入します。従業員が出勤した日数、欠勤した日数、有給休暇取得日数、遅刻・早退時間、時間外労働時間、休日労働時間を記入していきます。これらが給与の支給項目計算の基となります。

有給休暇などその月の消化日数と残日数もあわせて管理して、従業員からの問い合わせに備えます。

(2)支給欄(基本給・各種手当)の記入

固定的な支給額(基本給や交通費)と変動的な支給額(残業代、欠勤控除など)を合計して、総支給額を計算します。

「基本給」

基本給とは、文字通り基本となる給与で「1カ月の所定労働時間にいくら支払う」などと決められた給与のことです。

「残業代」

残業代は、法律で定められた割増賃金を支給する義務があります。

「欠勤控除」

欠勤控除とは、従業員や欠勤、遅刻、早退などをした時に差し引く賃金です。

(3)健康保険・介護保険・厚生年金保険料の控除

総支給額を計算したら、次に健康保険料、介護保険料、厚生年金保険料、雇用保険料を合計します。

「健康保険料と厚生年金保険料、介護保険料」

健康保険・介護保険・厚生年金保険の保険料は、標準報酬月額の保険料率を掛けて計算されます。

|

標準報酬月額×保険料率=保険料 (会社と従業員で半分ずつ折半) |

保険料の改定は、保険の種類ごとに異なります。

たとえば、健康保険と介護保険は、毎年3月(変更がない年もあります)で、厚生年金は毎月9月です。厚生年金は、上限を18.3%として毎年9月に0.354%ずつ上がっていくことになっています。

負担額は、会社と従業員で折半です。

なお、介護保険料は、40歳以上65歳未満の従業員だけが負担する保険料です。

(4)雇用保険料の控除

雇用保険料は、健康保険料の「標準報酬月額」というものはなく、従業員に支払った給与額に雇用保険料率を掛けて算出します。

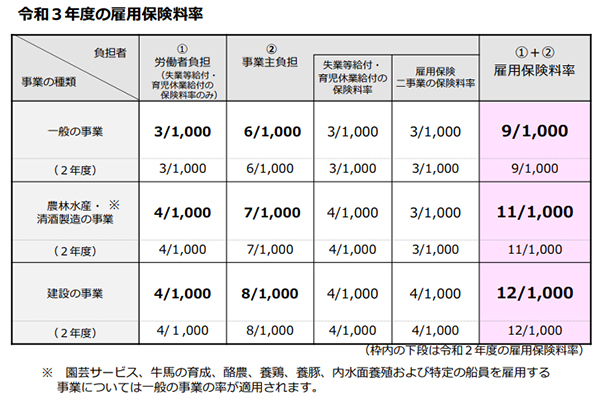

雇用保険料率は、農林水産業・清酒製造業・建設業・その他の一般の事業の4つの区分に分けられていますので、まずは自社の事業がどの事業区分に該当するか確認する必要があります。

一般的な業種の場合には、労働者負担は3/1,000です。

| 雇用保険料=従業員の賃金総額×雇用保険料率 |

(5)その他の控除金額を計算

その他、レジャー費用や組合費、財形貯蓄などがあれば、控除します。

これらの法定控除以外の項目を給与から控除するためには、書面による労使協定が必要です。労使協定の様式は決まっていませんが「控除の対象となる具体的項目」と「各項目別に控除する給与の支払日」は必ず記載しなければなりません。

単に「積立金」などとあいまいな項目となっていたり、いつの給与から控除するのかが明記されていなかったりといった協定は認められません。

(6)源泉所得税の控除

給与を支払う時に源泉徴収する税額は、その支払いのたびに給与所得の源泉徴収税額表を使って計算します。税額表に当てはめる給与の金額は、その月(日)分の課税給与の金額から、社会保険料(健康保険料・介護保険料・厚生年金保険料・雇用保険料)を差し引いた後の金額です。

(7)住民税の控除

住民税については、会社が提出した給与支払報告書によって計算された市区町村民税・都道府県民特別徴収税額通知書が、5月末に送られてきますので、この通知に基づいて6月から翌年の5月までの住民税を差し引いていきます。

手取り額の計算方法は、まとめると以下のような流れで行うことになります。

| 支払額(手取り額)=総支給額-(保険料控除額+税金控除額+労使協定による控除額) |

|---|

(8)手取額の振込み・給与明細の交付

手取り額を確定したら、給与明細を作成して従業員に交付し、銀行への振込手続きを行います。

支給額にもれやミスがあることは絶対に許されませんから、支給額は必ずダブルチェックを行なうようにしましょう。

労働基準法では、「労働者名簿」「賃金台帳」「出勤簿」(いわゆる法定三帳簿)は必ず作成しなければならないとされています。

賃金台帳の様式は特にきまっていませんが、以下の8つを必ず記載しなければなりません。

|

①氏名 ②性別 ③賃金の計算期間 ④出勤日数 ⑤労働時間数 ⑥時間外労働、休日労働、深夜労働を行った時間数 ⑦基本給、手取、その他賃金の種類とその額 ⑧賃金の一部を控除した場合には、その内容と額 |

|---|

厚生労働省では、様式第20号(常時使用労働者用)、様式第21号(日雇い労働者用)が紹介されていますので、参考にしてください。

※令和3年4月1日以降、使用者(会社など)の押印および署名が不要となりました。

(9)社会保険料、所得税、住民税の納付

従業員から徴収した社会保険料、所得税、住民税の納付方法や納付期限はそれぞれ異なります。

「所得税の納付」

給与から源泉徴収した所得税は、控除した翌月10日までに納付する必要があります。

「領収済通知書」に納税額を記入して、金融機関へ振り込みます。なお、所得税がゼロ円になった場合でもこの「領収済通知書」の提出は必要です。

「住民税の納付」

給与から徴収した住民税は、給与を支給した翌月10日までに、従業員の住所地の市区町村ごとに納めなければなりません。

住民税は、5月に各市区町村から送られてくる「特別徴収税額通知書」に同封されている納入書を使って納付します。

「健康保険と厚生年金の保険料の納付」

健康保険と厚生年金の保険料は、毎月20日頃に日本年金機構から送られてくる「納入告知書」で金融機関を通じて納めるか、引き落としの手続きによります。

納入告知書に記載された金額は、前月分です。つまり、前月分の保険料を当月の給与から差し引くことになります。

「雇用保険料の納付」

雇用保険料は、毎月納付する必要はありません。

労働保険料(雇用保険料+労災保険料)として、原則として年に1度、7月10日までに納付します。

まとめ

以上、給料の手取り額の計算方法についてご紹介しました。

給与計算は、毎月必ず行わなければならない作業です。

締め日から支給日までに、総支給額を計算し、社会保険料や所得税、住民税を控除して振込日に振込手続きを完了しなければなりません。

この給与計算を効率よく行うためにおすすめなのが、「クラウド給与計算ソフトの活用」と社会保険労務士に依頼する「給与計算代行」です。

freee人事労務を活用すの活用

「freee人事労務」は、給与計算事務にかかわるステップを自動化し、効率よく給与計算を行うことができるシステムです。勤怠データや従業員情報から給与を自動で計算し、ワンクリックで給与明細発行し、賃金台帳への記入も自動で行います。

さらに従業員への給与の振り込みも、ネットバンクならワンクリックで対応することができます。

給与計算業務について相談できる社会保険労務士を探す

社会保険労務士には、就業規則の作成や改訂、労災保険、雇用保険、健康保険、厚生年金等に関する各種届出書類の作成、提出業務など、さまざまな業務を依頼することができますが、毎月の煩雑な給与計算の代行から年末調整事務までの作業を依頼することもできます。

給与計算と労働・社会保険事務手続をセットでアウトソーシングすることで、より効率的かつ総合的なサービスの提供を受けることもできるので、おすすめです。

また、先ほどご紹介した「freee人事労務」の導入サポートを受けることもできますし、自社で行った作業内容を確認してもらうこともできるので、安心して作業を進めることができます。

freee税理士検索では全国数多くの事務所の中から、様々な条件で絞ることにより希望に合う税理士・会計士・社労士の認定アドバイザーを検索することができます。