源泉所得税とは|10分で分かる源泉所得税の計算法

公開日:2019年08月02日

最終更新日:2022年07月17日

目次

この記事のポイント

- 源泉所得税とは、源泉徴収された所得税のこと。

- 特定の所得(サラリーマンの給与所得など)については、源泉所得税が徴収される。

- 源泉所得税は、年末調整や確定申告で精算される。

会社は、従業員の毎月の給与などから税金を天引きして(源泉徴収して)納税する義務を負っています。所得を支払う源(みなもと)で税金を徴収することから、このようなしくみを「源泉徴収制度」といいます。

▶ 給与計算・年末調整・人事労務に強い税理士・社会保険労務士を探す

源泉所得税とは

サラリーマンなどの給与所得からは、所得税が天引きされています。

このように収入から税金が天引きされるしくみを「源泉徴収」といいます。

ちなみに、サラリーマンは住民税も天引きされていますが、こちらは「特別徴収」と呼びます。

(1)源泉所得税とは、源泉徴収される所得税

源泉所得税は、会社が所得税額を計算して、従業員個人に代わって国に治める所得税のことをいいます。

また、この源泉所得税を差し引くことを「源泉徴収」と呼びます。

給与所得以外にも、利子、配当、報酬などを支払うものも、支払の際に源泉所得税を徴収します。

そして源泉徴収した人(所得の支払い者)は、源泉徴収した税金を原則として翌月10日までに税務署に納付する義務があります。この所得の支払い者のことを「源泉徴収義務者」と呼びます。

つまり、サラリーマンの給与から天引きされた所得税は、会社が代わりに納税代行しているのです。ただし、会社は勝手に従業員の納税代行をしているわけではありません。会社は源泉徴収する義務を負っているのです。

(2)そもそも「所得税」とは

源泉所得税は、「源泉徴収された所得税」のことですが、それではそもそも「所得税」とはどのような税金なのでしょうか。

働いて得た収入のうちから、必要経費を差し引いた金額を所得といいますが、所得税とは、この個人の所得に対して課税される国税です。

所得税額は、1年間のトータルの所得から所得控除を差し引いた課税所得金額に、それぞれ決められた税率を掛けて計算します。税率は、所得が多い人ほど高くなる「累進課税制」が採用されています。

(3)源泉所得税の徴収が必要とされる所得は?

サラリーマンなどの給与が源泉徴収されるのと同じように、個人に対して報酬や料金を支払う法人や一定の個人は、その支払いの際に所得税を源泉徴収しなければならないとされています。

源泉徴収しなければならない所得は、弁護士、税理士、公認会計士、司法書士などの特定の資格を持つ個人への報酬や、個人に対する原稿料、ホステス等に支払う報酬・料金などが挙げられます。

(4)源泉所得税の計算|給与所得の場合

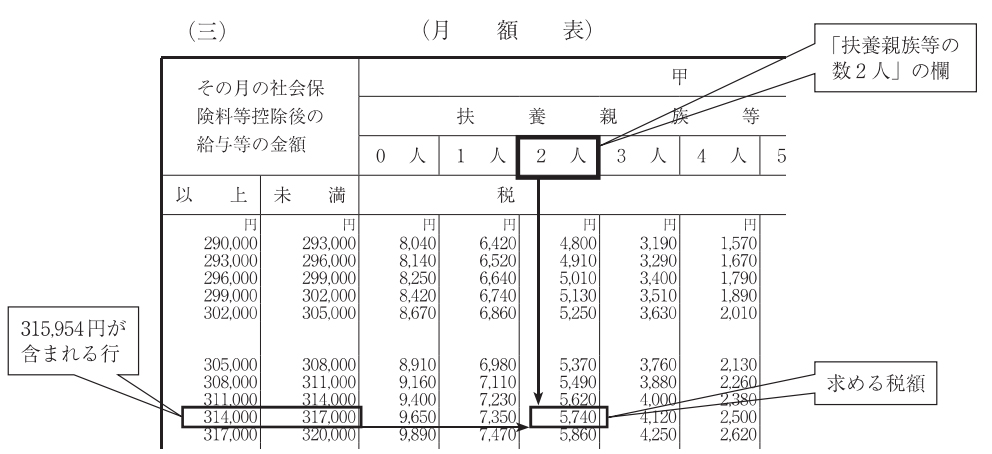

給与の支給総額から非課税通勤手当と社会保険料をマイナスしたものを、課税対象額とします。そして、この額を「源泉徴収税額表」にあてはめて税額を算出します。

「源泉徴収税額表」には、日額表や月額表などに区分されていて、さらに扶養親族等の数によって税額が変わってきます。扶養親族等の数は、あらかじめ提出を受けている「給与所得者の扶養控除等(移動)申告書」で確認します。

たとえば、以下のケースで考えてみます。

|

給与等の支給額(月額):374,000円 給与等から控除する社会保険料等:58,046円 扶養親族等の数:2人 (源泉控除対象者あり、控除対象扶養親族1人) |

|

①社会保険料控除後の給与等の金額を計算します。 374,000円-58,046円=315,954円 ②月額表の「その月の社会保険料等控除後の給与等の金額」の欄で、315,954円が含まれる行を確認し、扶養親族等の数2人の欄に記載されている金額5,740円を求めます。

③この5,740円が、給与等から源泉徴収する税額です。 |

(5)源泉所得税の計算|報酬、賞金などの場合

サラリーマンなどの給与所得が源泉徴収されるのと同じように源泉徴収される所得税として原稿料や講演料、弁護士や税理士に支払う報酬・料金などがあります。

なお、この報酬・料金は、名目が謝礼や車代、取材費などの場合でも、源泉徴収する必要があります。

なお、源泉徴収するのは個人に支払う場合のみで、法人に支払う場合には源泉徴収は不要です。

源泉徴収する際の税率は、報酬・料金の所得の種類によって異なります。

| 報酬・料金の種類 | 源泉徴収税額の計算方法 |

|---|---|

| 原稿料・講演料 弁護士や税理士に支払う報酬・料金 専属契約等で支払い契約金 |

・1回の支払金額が100万円以下の場合 支払金額の10.21% ・1回の支払金額が100万円超の場合 |

| 司法書士・土地家屋調査士に対する報酬・料金 | (支払金額-1万円)×10.21% |

| 外交員に対する報酬・料金 | 支払金額-(12万円-給与支給額)×10.21% |

| 広告宣伝のために支払う賞金 | (賞金等の額-50万円)×10.21% |

(6)源泉所得税と年末調整の関係

源泉徴収制度によって徴収された税額は、源泉分離課税(ほかの所得とは合算しない)とされる利子所得などを除き、最終的に年末調整や確定申告で精算されます。

年末調整とは、毎月の給与や賞与から源泉徴収された源泉所得税の合計額と、その人が1年間に納めるべき所得税額との差額を調整するための手続きです。

1年間に源泉徴収された所得税の合計額は、従業員などが1年間に納めるべき所得税額を必ずしも一致するわけではありません。

それは、源泉所得税額表が年間を通して毎月の給与の額に変動がないものとして簡略化して作成されているからです。

1年間を通して毎月の給与の額に全く変動がないというケースはあまりありません。実際には年の途中で昇給することもありますし、月ごとに残業時間が異なる場合もあり、月ごとに見てみれば、たいていのケースで給与に変動があるものです。

また、結婚したり子どもが生まれたりして扶養親族等に異動があり所得控除が生じたりすることもあります。

つまり、月々の源泉徴収の段階ではこれらが処理されておらず、それが源泉所得税の合計額と年税額が生じる理由なのです。

源泉所得税額の合計額が実際の所得税額より多ければ、税金が還付(帰ってくる)されますし、源泉所得税額の合計額が実際の所得税額より少なければ、さらに税金を支払う必要があるということになりますので、不足分を徴収し納付しなければなりません。

したがって、年の途中で扶養親族の異動があったなど個々の事情を反映して再計算して、源泉徴収された税額と実際の年税額の過不足を調整する必要があるのです。

年末調整は、以下の手順で行われます。

|

①給与所得控除後の給与の額を求める 給与収入-給与所得控除=給与所得金額 ②各々の事情に応じた所得控除を差し引く ③税額を求める ④税額控除をする ⑤還付または徴収します。 |

年末調整で還付金が発生するか否か(税金が戻ってくるか否か)は、従業員の事情によってさまざまですが、以下のような事情がある場合には、還付金が発生する可能性があります。

|

①年の途中で結婚した場合 年の途中で結婚して配偶者控除を受けられるようになっても、会社はわざわざさかのぼってすでに天引きされた源泉所得税額の修正をすることはないからです。 ②年の途中で親を養うことになった場合 ③ボーナスによる支給があった場合 ④生命保険料、地震保険料を支払っている場合 |

(7)源泉所得税と確定申告の関係

サラリーマンは、通常は年末調整を行えば、所得税は精算されるので確定申告は不要です。

しかし、会社員でも年間の給与が2,000万円を超えている人、年末調整を受けた給与以外の所得が20万円を超えた人などは、確定申告が必要です。また、住宅ローン控除を受ける場合は最初の年は確定申告が必要ですし、15種類ある所得控除のうち、医療費控除、雑損控除、寄付金控除は確定申告をしなければ、受けることができません。

|

サラリーマンで確定申告が必要なケース ① その年の主な給与収入が2,000万円を超える人 ② 2カ所以上から給与の支払いを受けている人で、他の給与支払者に「給与所得者の扶養控除等(異動)申告書」を提出している人や、年末調整までに「給与所得者の扶養控除等(異動)申告書」を提出していない人 ③副収入の所得が20万円を超える人 |

|

こんな人は、確定申告するとトクをする!

①マイホームを買った人(最初の年だけ確定申告が必要) ②不慮の災害や盗難に遭った人 ③多額の医療費を負担した人 ④寄付をした人 ⑤都市の途中で退職し、その後就職していない人 |

まとめ

以上、源泉所得税の意味や計算方法、源泉所得税と年末調整の関係、源泉所得税が徴収されている場合でも確定申告が必要なケースなどについて、ご紹介しました。

なお、従業員の給与計算を行う際に活用したいのが、「freee人事労務」です。

「freee人事労務」では、毎月の勤怠管理をクラウド上で行うことで、勤怠データをリアルタイムに集計することができ、ワンクリックで給与計算・給与明細の発行が完了します。頻繁に行われる法令の改正や保険料率・税率の変更についても、最新の制度に準拠するようソフトが自動アップデートされます。

給与計算・年末調整・人事労務に強い税理士・社労士をさがす

この記事の監修・関連記事

監修:「クラウドfreee人事労務」

クラウドソフトの「クラウドfreee人事労務」が、人事労務で使えるお役立ち情報をご提供します。

「freee人事労務」は、複雑な労務事務を一つにまとめて、ミス・作業時間を削減します。法律や給与計算が分からないといったケースでも、ご安心ください。「使い方がわからない」「正しいやり方がわからない」をなくすための充実の導入サポート体制で、しっかりとご支援します。

また、人事労務に関する疑問点や不明点は、freee税理士検索で社会保険労務士や税理士を検索し、相談することができます。