法人と個人事業主を比較する8つのポイント

公開日:2019年09月07日

最終更新日:2023年10月17日

目次

この記事のポイント

- 法人と個人事業主は、それぞれにメリット・デメリットがある。

- 利益がそれほどでもない場合には、個人事業主の方がお得。

- ある一定以上の利益を得るようになると、法人の方が納税額を軽減させることができる。

会社を辞めて起業をしようと考えた時、「個人事業主として開業するか」それとも「会社を設立するか」について、迷う人も多いのではないでしょうか。

また、現在個人事業主として事業を行っている場合、どのタイミングで法人成りすべきか判断がつきかねている人もいるでしょう。

個人事業主と法人は、どちらもメリット・デメリットがあります。独立・起業する前には、自分に合う方法をさまざまな観点から検討する必要があります。

ここでは、自分が法人と個人事業主のどちらで独立・起業すべきか判断する時のポイントについてご紹介します。

法人と個人事業主の違い

法人と個人事業主の最も大きな違いは、会社を設立すると「法人格」という法律的にまったく別の存在ができるという点です。

法人格を持つと、本来なら個人で加入すべき生命保険に会社名義で加入できるようになりますし、会社名義でマンションを買ったり借りたりすることもできます。

(1)法人のメリット・デメリット

ある一定以上の利益を得るようになると、法人を設立した方が支払う税金の総額を抑えることができます。また、個人事業主より法人の方が、社会的信用がありますので、事業の拡大も容易になります。

しかし、法人の設立手続きがかかるうえ、設立の際には、設立費用のほかに資本金を払い込まなければなりません。また、社会保険の加入義務も発生しますし、赤字でも支払わなければならない税金があります。利益が少ない場合には、これらの支出が負担となる可能性があります。

(2)個人事業主のメリット・デメリット

個人事業主は、法人のように会社の登記申請なども必要なく資本金も必要ありません。税務署等に必要な届出を行えば、簡単に開業することができます。

また赤字の場合には、法人のように支払うべき税金もありません。

法人の場合には、社長1人でも社会保険の加入義務がありますが、個人事業主の場合5人以上の人を雇用するまでは社会保険の加入義務がありません。

したがって、利益がそれほどでもない場合やまずは小さく事業を始めたいという人は個人事業主としてスタートし、事業が成長したタイミングで法人成りを検討するのもよいでしょう。

法人と個人の比較

|

法人と個人事業主を比較する8つのポイント

前述したとおり、法人と個人事業主はそれぞれのメリット・デメリットがありますので、起業をする際には、自分に合うのはどちらかを検討する必要があります。

ここでは、法人で起業するか個人事業主で起業するかを判断する8つのポイントについて具体的にご紹介します。

(1)所得にかかる税金

個人と会社では、税金のかかり方が違います。

個人事業主の場合には、その事業で得た売上から必要経費を差し引いた所得に所得税や住民税が課せられます。

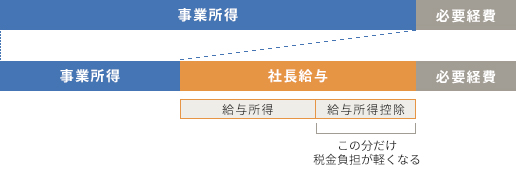

しかし、会社を設立すると事業で得られた売上は、社長個人ではなく会社の売上となり、社長は会社から役員報酬という名目で給与を得ることになります。

そのため、会社をつくって社長になると、この役員報酬のみが社長個人の所得となり、給与所得控除の適用を受けて、残りに所得税や住民税が課せられます。

税金の面だけで見ると、個人事業主と会社の税金は、給与所得控除の分だけ税金の負担が軽くなります。

|

一方、会社には「法人税」が課せられますが、法人税と所得税は同じ利益でも税率が異なります。

法人税の税率は年800万円以下の部分は19%、800万円を超えると23.2%です(2019年4月現在)。

法人税の税率

|

||||||||||||||||

参照:国税庁「法人税の税率」

これに対して所得税の税率は、5%から45%の7段階に区分され、所得が増えれば増えるほど納める税金は高くなってきます。

所得税の税率

参照:国税庁「所得税の税率」 |

つまり、個人事業主と会社がまったく同じ事業活動を行い同じ額の利益をあげたとしても、結果として納める税額が違ってくるというわけです。

(2)支払う税金の総額

先程は、所得にかかる所得税や法人税を比較しましたが、会社の場合には役員報酬の設定の仕方によって、納める税額をさらに減らすことができます。

個人事業主の場合には、家族に給料を払うか払わずに各種控除を受けるか選ぶことになりますが、会社なら家族への給料を経費としたうえで配偶者控除・扶養控除を受けることができます。

たとえば、所得が840万円で妻に給料を支払うケースで、個人事業主と会社を比較してみましょう。

個人事業主で、夫に600万円・妻に240万円の給料を支払うと、所得税・住民税・個人事業税の合計は約160万円です(所得控除等は考慮せず)。

一方会社を設立して、同じように夫に600万円・妻に240万円の給料を支払うと、所得税・住民税・個人事業税の合計は約98万円です。

つまり、会社を設立した方が、160万円-98万円=62万円も税金を安くすることができるということになります。

(3)赤字になった時の違い

法人は、赤字になっても法人住民税の均等割を払わなければなりません。

均等割とは、会社が存在するという理由で課せられる税金で、自治体によって額は異なりますが、東京23区の場合には最低7万円かかります。

ただし所得税、法人税については、赤字となった分については、翌年度以降に繰り越せる制度があり、期間は個人事業主の場合は3年間、会社の場合は9年間(平成29年4月1日以後に開始する事業年度において生じた欠損金については10年)繰り越すことができます。

したがって、赤字でも課せられる均等割の負担があったとしても、結果的には法人の方が、税負担が軽くなるケースがほとんどです。

(4)開業・設立費用

会社を設立するためには、定款の認証を受けたり登記の申請を行ったりする必要があります。

株式会社にするか合同会社にするかなど、会社の種類によって異なりますが、株式会社の場合には、設立時登録免許税15万円程度、定款費用で9万円程度かかります。

また、資本金の払込みも必要です。

資本金は1円でも株式会社を設立することはできますが、資本金は開業後の元手となるものですから、1円で設立するのはおすすめではありません。最低でも設立後3か月の経費分は用意しておくべきでしょう。

一方、個人事業主は定款も登記も必要なく、資本金を用意する必要もありません。

税務署などに必要な届出を提出すれば、すぐに起業することができます。

(5)経費の使い方

個人事業主も会社も、出張にかかった交通費や宿泊費を経費にすることができます。

しかし、会社の場合には社内規定を作成することで、別途出張手当を支給できるようになります。

また、会社では慶弔規定を作成すれば慶弔の出費などを経費扱いすることができますが、個人事業主の場合には、ほとんど経費として認められません。

(6)毎日の経理作業の負担

個人事業主も会社も、毎日の経理作業は必要です。

しかし、会社の方が圧倒的に経理作業は複雑で、かつ作成すべき書類も多くなります。

ただし、「クラウド会計ソフト freee会計」を使えばこれらの経理作業を大幅に効率化することが可能です。

「クラウド会計ソフト freee会計」は、簿記の知識がなくても感覚的に操作できるよう工夫されていて、「freee人事労務」と連携すれば、給与計算や経費精算、年末調整などに伴う経理作業も一括処理することができます。

クラウド会計ソフト freee会計

(7)商売をする上での信用

商売をする上での信用という面からみると、個人事業主より会社の方が有利です。

大手企業のなかには、個人事業主とは取引をしないという会社もありますし、金融機関からの借入という面からみても、法人の方が圧倒的に有利になります。

将来的に事業を大きく伸ばしていきたいなら、社会的な信用力のある会社の方が有利となるシーンは増えるでしょう。

(8)社会保険の加入義務

個人事業主の場合5人以上の人を雇用すると社会保険の加入義務がありますが、法人の場合には、社長1人でも社会保険の加入義務があり、その支出が負担となることがあります。

ただし、社会保険は将来のリスクに備える制度なので、病気になったりケガをしたりして仕事ができなくなる状況になったことを考えれば、社会保険への加入はむしろメリットであるともいえます。

まとめ

以上、法人と個人を比較する8つのポイントをご紹介しました。

法人と個人は、それぞれメリット・デメリットがあり、一概に「法人の方が節税できる」というものでもありません。

起業する際には、自身の事業をどう行うかを検討し、ここでご紹介したポイントから慎重に検討することをおすすめします。

「freee会社設立」の利用

「freee会社設立」では、会社設立に必要な書類を0円で作成することができます。

必要事項を入力していくだけで書類作成は完了し、電子定款、法人印発注、法人口座開設などもあわせて手続きを行うことが可能です。

▶ 「freee会社設立」はじめての会社設立手続きでも、手間がかからず・迷わずあんしん

会社設立・起業について相談できる税理士をさがす

freee税理士検索では、数多くの事務所の中から会社設立についてサポートをしてくれる税理士・会計士・社労士の認定アドバイザーを検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、法人と個人事業主の比較について相談することができます。

クラウド会計ソフト freee会計