個人事業主から法人成りすべきタイミング

公開日:2019年09月03日

最終更新日:2023年10月17日

この記事のポイント

- 所得400万円以上になったら、法人成りを考える。

- 所得が400万円以下なら、個人事業主の方が税率的に有利。

- 法人成りすると、経費の種類が増やせる。

法人成りとは、現在個人事業で営んでいる事業を法人に移して、法人として事業を行うことをいいます。

法人成りをすると、役員報酬を自分で決めることになりますが、その報酬に対して所得税や住民税がかかります。

そこで、法人成りを検討する際には「個人」と「法人+個人」の所得を比較する必要があります。

この記事では、個人事業主から法人成りするタイミングや、個人事業主のメリット、法人成りのメリットについてご紹介します。

freeeの税額シミュレーションで比較してみよう!

法人成りのタイミングとメリット

個人で事業を営むことを「自営業」といい、この自営業者にあたる人を「個人事業主」と呼びます。

小売業、卸売業、サービス業といった事業を営んでいる人、医師、弁護士、税理士等も自営業であれば、個人事業主となります。

そして、すでに個人事業主として事業を行っている場合に、会社を新たに設立してその会社に既存の事業を引き継がせることを「法人成り」といいます。

個人事業主として事業を行っていると、「そろそろ法人成りしてもいいかな」と考える人も多いと思いますが、「どのタイミングで法人成りすべきか」と迷う方も多いものです。

個人事業主から法人成りすべきタイミングは、事業内容や状況によって異なりますが、税金面で見た場合には、個人事業主としての所得金額や売上高、消費税を納めなくていい免除規定などの点から検討する必要があります。

(1)まず所得税と法人税の違いを知る

個人事業主と法人では、同額の所得であっても税率が異なるので、負担すべき税額に差が出ます。

所得税は、所得金額が増えれば増えるほど税率が高くなる構造になっています。また、このほかに個人住民税や個人事業税も課されます。

個人住民税の税率は定率で10%、個人事業税は事業所得290万円を超える部分について、3~5%の税率(業種によって異なる)で課されます。

所得税と住民税を合わせた速算表は、以下のとおりです。

所得税・住民税の速算表

|

一方、法人税は所得の大きさに関わらず一定の比例税率ですが、中小企業の税負担を軽くするため、資本金1億円以下の法人については、所得金額のうち年800万円以下の部分について税率が軽減されています。

つまり、個人の所得税は所得が上がるにつれて税率が徐々に上がるしくみとなっているのに対して、法人税の税率はとてもシンプルで、個人事業の累進課税と比べると、二段階の定率課税と言えます。

法人税の税率

|

||||||||||||||||

※上記のほか、法人には法人事業税(税率7%)も課されます。

(2)所得が400万円前後から法人成りが有利

先ほどご紹介した、所得税と法人税の税率から見ると、適用される特別控除や所得控除、税額控除など、個々の状況によって異なりますが、目安としては所得が少ない場合(300万円~400万円以下程度)の場合は、個人事業主の方が税率的に有利で、所得が多い場合(400万円以上)の場合には、法人の方が税率的に有利になるケースが多いといえます。

また、個人事業主の場合には、事業収入から必要経費を差し引いた金額が事業所得となり、この事業所得から青色申告特別控除(最大65万円)を差し引いて、課税所得を計算します。

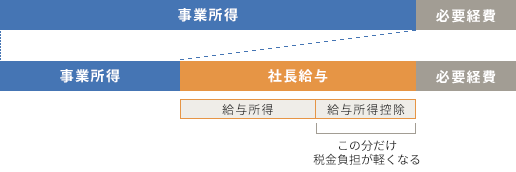

一方、法人成りすると、売上から経費を差し引いて、さらに役員報酬の差し引いた残りの利益に、法人税等の税率を掛けて計算することになりますから、社長として受取る給与の所得税・住民税と、会社の法人税等の合計が、負担すべき税金となります。

つまり、法人成りすることで、個人事業主の事業所得が、会社の所得(法人税の対象)と、給与所得(社長として受取る役員報酬)の2つに分かれることになるわけです。

そして、法人成りした場合には、社長として受取る役員報酬は、給与所得の計算をする際に、給与所得控除額(※)を差し引くことができます。

一般的には、個人事業主の65万円の青色申告特別控除より、給与所得控除額の金額の方が大きくなることから、給与所得控除分税負担を軽減することができるわけです。

※給与所得控除とは、給与所得者の必要経費のようなもので、一定の金額を差し引くことができるとされています。

給与所得控除額が青色申告特別控除額より多い場合には、法人成りした方がお得になります。

|

給与所得控除によって控除される金額は、給与収入が850万円までは収入に比例して増えるので、法人成りするメリットも役員給与の額に連動して大きくなります。

(3)消費税の免税メリットもある

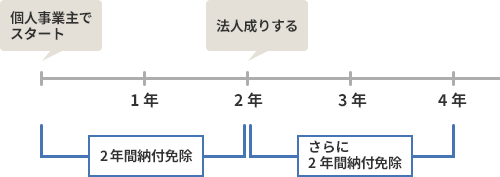

消費税は、「基準期間」における売上高(消費税の課税対象となる売上高)が1,000万円を超えると、納税義務が生じます。これは個人事業主でも会社でも同じです。

基準期間とは、個人事業主であればその年の前々年であり、会社であればその事業年度の前々事業年度です。

|

つまり、事業開始後の最初の2年間は、基準となる「2年間」がないので、消費税の納税義務が免除(免税事業者)されます(ただし、資本金の額が1,000万円以上の会社等は、課税事業者となります)。

個人事業主は事業を開始してから2年間は消費税が免税されることが多いので、個人事業主として事業を開始して2年後に法人化すれば、個人事業主の2年間と法人成りしてからの2年間の合計4年間、消費税が免税されることになります。

|

インボイス制度がスタートすると、免税事業者でいることが有利とは言い切れない可能性があります。 免税事業者が発行する請求書は、消費税の仕入税額控除の対象とはならないため、発注元である課税事業者が負担する消費税額が増えてしまうため取引を打ち切られる可能性が否定できないからです。 インボイス制度がスタートしても、必ず適格請求書発行事業者の登録申請をしなければならないわけではありませんが、このようなリスクも考慮したうえで検討すべきといえます。 |

(4)家族に給与を払えばさらにお得なことも

法人成りした場合、役員報酬の設定によって所得税や住民税の額が大きく変わります。

なぜなら、所得税は累進課税なので、代表者だけでなく家族を役員にして給料を支払えば、一人ひとりの所得税をより低い税率で計算できるからです。

個人事業主でも、確定申告を青色申告で行えば、家族従業員(青色事業専従者)に給料を支払うことができ、その金額を経費とすることができますが、「適正な報酬額であること」「その年を通じて6カ月を超える期間、事業に従事していること」など、さまざまな制約があります。

一方、法人成りすれば、家族への給与は原則として経費として計上できますから、家族単位で考えれば同じ総収入額でも税金が変わってくるのです。

(5)法人だと赤字を繰り越せる期間が長い

個人事業主でも会社でも、黒字になる時もあれば赤字になる時もあります。

そして、「前年は赤字だったが、今年は黒字になった」ということもあります。

個人事業主の場合には、このような赤字を3年間繰り越すことができますが、会社の場合には、繰越控除できる期間が10年間に延びます。

また、前年の黒字を当年の赤字と相殺できる「青色欠損金の繰戻にしによる還付制度」があり、この制度は個人事業主には適用されず会社にのみ適用されます。

※ただし、この制度については廃止の可能性あり

参照:国税庁「欠損金の繰戻しによる還付」

(6)法人成りで配偶者控除や扶養控除が受けられる

また、会社から給料をもらう人の所得税の計算は、まず収入額から給与所得控除を差し引いて所得金額を求め、そこから所得控除額を差し引いて課税所得を計算します。

法人成りしておけば、奥さんに支払う給料は原則として経費となりますから、配偶者控除や配偶者特別控除の対象となれば、さらに節税することができます。

配偶者控除、扶養控除は、納税者と生計が同じで収入が一定以下の配偶者や扶養家族がいる時に適用される所得控除です。

会社から給与を受け取る社長もサラリーマンと同様に給与所得者であり、これらの控除を受けることができます。

一方、個人事業主の場合には、仕事を手伝う妻や家族に年に1度でも給与を支払うと、その人の所得に関係なく、配偶者控除、扶養控除を受けることができなくなります。

なお、個人事業主が青色申告者として家族を事業の専従者として給与を支払う場合には、税務署に「青色事業専従者給与に関する届出書」を提出しないと、家族に対する給与が経費として認められませんので注意が必要です。

(7)法人成りで減価償却が有利にできる

建物や機械、車両といった長い期間にわたって業務に用いられる資産を「減価償却資産」といいます。これらの資産は、時の経過によってその価値が減っていくものなので、それぞれ決められた期間(耐用年数)に従って、購入資金を少しずつ費用として計上していきます。

個人事業主の場合には、原則として定額法、会社は原則として定率法と決められています。

たとえば、200万円の車両の耐用年数が8年であれば、個人事業主の場合には、毎年50万円ずつの償却となります。

一方、会社が定率法を用いると、当初は定額法より大きい金額を償却してその後徐々に減っていきます。

したがって、当初の利益が出ている時には、定率法の方が当初の節税効果が高くなります。

(8)法人なら家賃を経費にできる

個人事業でも、自宅兼事務所として利用している部分は按分して家賃を経費とすることができますが、プライベートで使用している部分は、経費とすることはできません。

一方、法人成りすれば会社が住居を変え委上げて、それを社宅として取り扱うことで、家賃の住居部分の50%を経費とすることができるのです。

ただし、世間相場と比較して条件が非常にいい物件については、社長が会社から経済的利益を受けたと判断され、現物の給料と認定されてしまうので、その点については注意が必要です。

(9)法人なら経費の種類が増やせる

個人事業では認められず、法人成りで経費として認められるものがあります。

たとえば、出張した際の交通費や宿泊費です。

個人事業でも、事業に関連する出張の交通費や宿泊費は経費とすることができますが、法人成りで旅費規程を作成すれば、さらに出張手当を経費とすることができます。

「慶弔規程」なども同じです。

個人事業では、身内の冠婚葬祭の費用はプライベートな支出として見られ、ほぼ経費とは認められません。

一方、法人成りで慶弔規程を作成潮毛穴、それに基づく見舞金、出産祝い、結婚祝いなどは経費とすることができます。

(10)法人の方が事業承継はスムーズ

個人が亡くなると、事業用の口座もプライベート用の口座もどちらも個人の資産となり、遺産分割の対象となります。

商売上の契約条項も、すべて相続人の名前で再契約しなければならず、大変な手間がかかります。

一方、会社で所有する財産は会社名義ですし、会社名義の契約なども社長名を変更するだけで済みますし、プライベートな財産と所有している会社の株式が相続の対象となりますので、事業に影響を与えずに事業承継を進めることが可能となります(ただし、事前の事業承継対策は重要です)。

個人事業主のメリットも知っておこう

これまで法人成りするタイミングやメリットについてご紹介してきましたが、新たに事業をスタートする場合には、個人事業でスタートすべきか法人成りすべきか迷う方も多いのではないでしょうか。

そこでここでは、個人事業主のメリットについてもご紹介します。

(1)個人事業は開業・設立費が安い

個人事業主は、自分の資本で事業を営み、労働による利益もすべて個人に帰属します。

出資金の制限もなく設立登記もいらないため、いつでも自由に事業を始めることができるというメリットもあります。

法人成りする場合には、25万円程度の費用がかかりますが、個人事業主として開業する場合には、税務署などに届出は必要となりますが、費用はかかりません。

ただし、個人事業主でも事業を始めるうえでは、事業資金は必要ですし、飲食業や酒類販売業等については、許認可が必要となります。

(2)赤字なら均等割を払わずに済む

会社は、法人税、法人住民税、法人事業税などの税金を納めなければなりませんが、このうち法人住民税は、赤字になっても納めなければなりません。

法人住民税には、利益に関係なく赤字決算でも課税される「均等割」という部分があり、この税額は市区町村ごとに資本金の額などによって変わりますが、最低でも7万円は毎年課税されます。

一方、個人事業主にも個人事業税がありますが、事業所得が290万円以下であれば適用されません。

(3)交際費が自由に使える

会社の交際費には制限があり、資本金1億円以下の会社の場合には年間800万円までに制限されます。さらに交際費については、税務調査でも厳しくチェックされます。

一方、個人事業主では接待にかかる飲食代や贈答品などで支出する交際費は、原則として無制限に必要経費として認められます(もちろん、友人との飲食代などは、認められません)。

まとめ

以上、個人事業主から法人成りすべきタイミングや法人成りするメリットについて、ご紹介しました。

個人事業主から法人成りすべきタイミングは、個々の事業内容や状況によって異なりますが、一般的には個人の所得金額が400万円以上、または売上高1,000万円以上がひとつの目安になると言われています。

また、個人で事業を始めてから2年後に廃業し、その後会社を設立すれば、最長4年間は消費税の納税義務が免除されることになります(ただしインボイス制度について検討が必要)。

個人事業主から法人成りする時には、これらのさまざまな視点から検討するためにも、早めに税理士に相談して納税額のシミュレーションなどを行うことをおすすめします。

法人成りについて相談できる税理士をさがす

freee税理士検索では数多くの事務所の中から、法人成りについて相談できる税理士・会計士・社労士の認定アドバイザーを検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 法人成りについて相談できる税理士を検索 /

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、法人成りについて相談することができます。