個人事業主のインボイス|免税事業者にとっての影響とは

公開日:2022年04月19日

最終更新日:2023年11月11日

目次

この記事のポイント

- インボイス制度とは「適格請求書等保存方式」のこと。

- インボイス制度は、取引内容や消費税率などの記載要件を満たした請求書などを発行・保存しておく制度。

- インボイス制度導入の経過措置として、免税事業者からの仕入について特例がある。

2023年(令和5年)10月から、インボイス制度が始まりました。

個人事業主やフリーランスの多くは消費税免税事業者であり、インボイス制度の導入に関してとくに対応することはありません。しかし、免税事業者である個人事業主やフリーランスが、課税事業者と取引している場合には注意が必要です。

個人と法人、どっちがおトク?「freeeの税額シミュレーション」

インボイス制度とは

インボイス制度とは、正式名称を「適格請求書等保存方式」といいます。

インボイス制度がスタートすると、支払い側の企業にとっては適格請求書の保存がない場合には、「仕入税額控除※後述」を受けることができません。

つまり、支払い側の企業が仕入税額控除を受けるためには、適格請求書を保存することが条件となります。

(1)そもそも「インボイス」とは

まず、「そもそもインボイスとは何か」について説明します。

インボイスは直訳すると「請求書」を指しますが、インボイス制度におけるインボイスは、適格請求書をいいます。

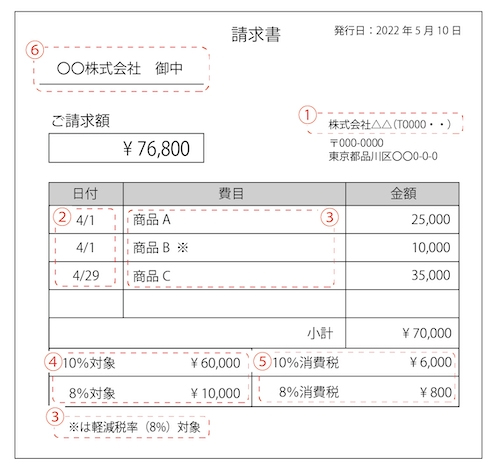

適格請求書とは、以下の事項が記載された書類(請求書、納品書、領収書、レシート等)をいいます。

①適格請求書発行事業者の氏名または名称と登録番号 ②課税資産の譲渡等を行った年月日 ③課税資産の譲渡等に係る資産または役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容および軽減対象資産の譲渡等である旨) ④課税資産の譲渡等の税抜価額または税込価額を税率ごとに区分して合計した金額および適用税率 ⑤税率ごとに区分した消費税額等(消費税額および地方消費税額に相当する金額の合計額) ⑥書類の交付を受ける事業者の氏名または名称 |

上記の要件を満たした請求書を保存しておくことで、消費税の仕入税額控除を受けることができます。

なお、適格請求書には登録番号を記載する必要がありますから、適格請求書を発行するためには、適格請求書発行事業者になるための登録申請が必要です。

適格請求書発行事業者への登録はあくまで任意ですが、仕入れを行う事業者のほとんどが仕入税額控除を行うために適格請求書の交付を求めますから、結局は大半の課税事業者は登録することになると見られています。

(2)インボイス制度は仕入税額控除のために必要

インボイス制度においては、仕入税額控除を行う要件として、原則、適格請求書発行事業者から交付を受けた適格請求書の保存が必要となります。

つまり、適格請求書発行事業者以外から行なった課税仕入れについては、原則として仕入税額控除の適用を受けることができません。

適格請求書発行事業者は、消費税の課税事業者しか申請することができませんから、免税事業者は請求書等に登録番号を記載することができません。そして、課税仕入れを行った事業者は、登録番号の記載がない請求書を受けることで、仕入先が免税事業者であると確認することになります。さらに適格請求書が交付されない課税仕入れは、仕入税額控除の対象から除外しなければならなくなります。

(3)では「仕入税額控除」って何?

「仕入税額控除ができなくなる」ということは、どのようなことなのか理解するために、ここでは仕入税額控除の意味についてご説明します。

仕入税額控除とは課税事業者が消費税を納税するときに、仕入にかかった消費税を差し引くことができるしくみのことです。

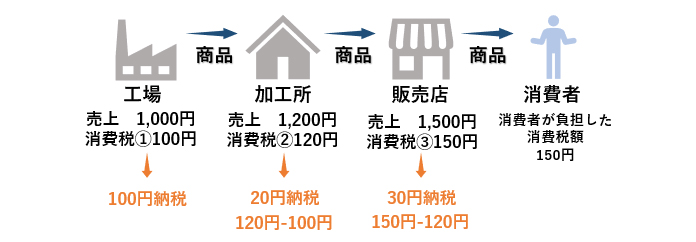

工場、加工所、販売店という3つの会社の取引で考えましょう。

|

まず販売店が加工所に商品を発注したときには、加工所は商品を納品後、販売店に請求書を出します。この請求書には、売上とともに消費税が上乗せされています。

たとえば1,200円の商品であれば、1,200円+120円(消費税10%)=1,320円が請求されています。

しかし、加工所は販売店に納品する商品を工場から1,000円で購入しています。つまり、1,000円+100円(消費税10%)=1,100円が請求されています。ここまでで消費税が発生するタイミングが2回あることになります。しかし、最終的に消費者が消費をするのは1回です。

そのため、同じ商品から何度も重複して徴税しないようにしている制度が仕入税額控除です。つまり、加工所は消費税②120円から消費税①100円を差し引いて20円を税務署に申告・納付することになります。

このように仕入にかかった消費税を課税売上の消費税から差し引いて納税額を算出できるしくみを、「仕入税額控除」といいます。

(4)インボイス導入による個人事業主への影響

個人事業主やフリーランスの多くは、免税事業者です。免税事業者とは、課税期間にかかる基準期間の課税売上高が1,000万円以下の事業者で、消費税の納税義務が免除されている事業者をいいます。

免税事業者は、インボイス制度が開始するからといって、何か直接に対応する必要はありません。しかし、取引先に課税事業者がいる免税事業者は注意が必要です。

免税事業者は、適格請求書発行事業者に登録することができませんから、登録番号を記載した適格請求書を取引先に交付することができません。

したがって、適格請求書が交付されない取引では、取引先の課税事業者は免税事業者との取引で支払った消費税について仕入税額控除を受けられなくなってしまいます。

これでは、課税事業者が損することになってしまうので、「仕入税額控除ができない」という理由で免税事業者は課税事業者から取引を断られたり、消費税相当分の値引き交渉をされたりする可能性があります。

取引先としては、課税事業者を優先的に選び免税事業者との取引は減少してしまう可能性があります。つまり、免税事業者側としてみれば、免税事業者のままでいることで取引が減ってしまう可能性があるわけです。

そこで、課税事業者と取引を続けたいのであれば、あえて課税事業者となり、適格請求書発行事業者に登録するか選択をしなければなりません。

課税事業者となれば、今まで免税されていた消費税を納税する義務を負うので、免税事業者の負担が増えることが予想されます。売上が少ない事業者にとっては、相当程度の負担増となることも指摘されています。

なお、取引先が一般消費者のみである場合など、「取引先に消費税申告をしている事業者がいない」という場合には、適格請求書発行事業者登録番号を取得しなくても、理論上は問題はありません。

(5)免税事業者には6年間の「特例」がある

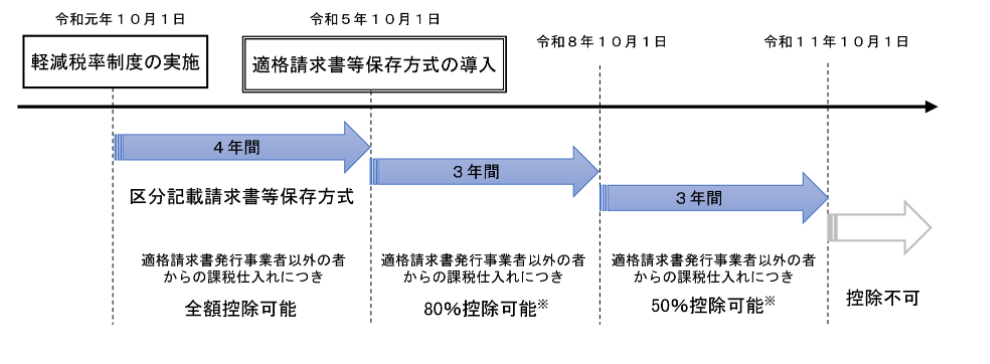

インボイス制度導入にあたっては、経過措置として免税事業者からの仕入について、令和8年(2026年)9月30日まではその80%を、その後令和11年(2029年)9月30日まではその50%を仕入税額控除の対象とする特例が設けられています。

|

この経過措置は、免税事業者が課税事業者を選択するかどうかの検討期間として準備された措置といえますから、この間に課税事業者を選択するかどうか決めなくてはなりません。

ただし、令和5年(2023年)10月1日以降に交付する請求書に登録番号の記載がなければ、取引先に消費税の免税事業者であることが知られてしまうことになります。

取引先に免税事業者ということを知られたくない場合には、やはりインボイス制度の開始前に課税事業者となることを選択する必要がある…ということになるでしょう。

個人事業主のインボイス制度対応

消費税の免税事業者は適格請求書発行事業者として登録することができず、請求書に登録番号を記載することができないため、個人事業主やフリーランスの多くは、インボイス制度の導入にあたり、課税事業者となって適格請求書発行事業者に登録するか検討することが必要となります。

インボイス制度が導入されると、課税事業者は免税事業者との取引において仕入税額控除ができなくなりますから、取引先として課税事業者を優先的に選び、免税事業者は排除されてしまうリスクがあります。

経過措置として免税事業者からの仕入について、令和8年(2026年)9月30日まではその80%を、その後令和11年(2029年)9月30日まではその50%を仕入税額控除の対象とする特例が設けられてはいますが、適格請求書発行事業者に登録しなければ請求書に登録番号を記載することができませんから、取引先に免税事業者であることが知られることになります。

(1)適格請求書発行事業者に登録する場合は

適格請求書を必要としない個人や一般消費者との取引をメインにしている免税事業者の場合には、免税事業者のままでも問題ありません。

しかし「免税事業者のままでは仕事が減ってしまう」「取引先に、免税事業者であることを知られたくない」というケースでは、あえて課税事業者となって消費税を納税する義務を負うという考え方もあります。

あえて課税事業者となり適格請求書発行事業者となることを決めたら、期限までに適格請求書発行事業者の登録をしましょう。

免税事業者の登録申請については、インボイス制度導入後6年間(2029年9月30日まで)は経過措置があり、その経過措置期間中に登録を受けた場合は、登録を受けた日から課税事業者となることが可能です。

登録を受けるためには登録申請手続きを行いますが、このとき「消費税課税事業者選択届出書」の提出は必要ありません。

上記以外の課税期間について免税事業者が適格請求書発行事業者の登録を受けるためには登録申請手続きとともに、消費税課税事業者選択届出書を提出する必要があります。

(2)インボイス対応の会計ソフトを活用する

軽減税率制度の導入に伴い経理業務が煩雑になりましたが、インボイス制度が導入されれば、さらに経理業務の負担が増えることになってしまいます。

したがって、複数税率での経理システムに対応した会計ソフトを活用し、この負担を軽減する必要があります。

インボイス制度が導入された後は、これまでの請求書に加えてインボイスを発行した事業者を特定でき、適用した税率ごとの合計額や請求書総額とそのうちの消費税額が明確にできるようにする必要があります。

「クラウド会計ソフト freee会計」は、インボイス制度に完全対応した会計ソフトです。

請求書の管理はもちろん、確定申告までスムーズに作業を行うこともできます。

レジ連携で売上データ入力を自動化することもでき、インボイス制度導入後も経理業務の負担を最小限に抑え、本業に専念することができます。

クラウド会計ソフト freee会計

まとめ

インボイス制度導入後は、適格請求書を交付するためには適格請求書発行事業者の登録をしなければなりませんが、適格請求書発行事業者は課税事業者しか登録できません。

引き続き、免税事業者を継続することもできますが、実際にはインボイスを発行できない免税事業者との取引では仕入税額控除が適用できないため、価格競争で不利になってしまうリスクがありますし、取引先に免税事業者であることを知られてしまいます。

そのためインボイス制度導入後は、免税事業者から課税事業者になることを選択するケースも多々あるでしょう。

自身のケースでは免税事業者のままでいてもよいのか、課税事業者となり適格請求書発行事業者の登録をすべきか分からない場合には、早めに税理士に相談することをおすすめします。

個人のインボイスについて相談する

freee税理士検索では数多くの事務所の中から、個人事業主、フリーランスのインボイス制度の対応について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ インボイスについて相談できる税理士を検索 /

この記事の監修者:アトラス総合事務所

監修者

アトラス総合事務所

会計・税務・労務・法務の専門家集団が、会社・個人事業をトータルでサポートいたします!

事業者が納める消費税は、消費者から預かった消費税から、事業者が支払った消費税を差し引いたものです。

インボイス制度では、ここで差し引く消費税の額(仕入税額控除)の要件として、適格請求書等の保存が必要になります。

そして、免税事業者は適格請求書を発行することができないため、適格請求書発行事業者になるためには、税務署に届出をして課税事業者になる必要があります。

免税事業者のままでいると、取引先の課税事業者は、適格請求書等がないために支払った消費税を差し引くことができず、納める消費税額が増えてしまうため、免税事業者との取引を打ち切られる心配があります。

つまり、多くの免税事業者にとっては、納税免除をとるか、課税事業者となって納税するかの難しい選択を迫られることになります。

アトラス総合事務所では、フリーランスや個人事業主の皆様のインボイス制度対応について、サポートを行っております。

インボイス制度についてどのような対応をすればよいのかなど、不明点等あれば、いつでもお気軽にご連絡ください。

- ・社会保険料控除とは?年末調整で必要な作業と計算方法を解説

- ・寄附金控除(所得控除)と寄附金特別控除(税額控除)

- ・個人事業税はいつから納める?計算方法は?仕訳方法は?

- ・発注書・注文書とは|発行する理由・作成ルール(テンプレート付き)

- ・適格請求書とは|発行事業者、登録申請書とは

- ・適格請求書発行事業者|登録申請は?メリットは?

- ・流動資産とは|貸借対照表での見方・分析方法

- ・損益計算書の勘定科目一覧

- ・委託販売のしくみ・会計処理・仕訳例をわかりやすく

- ・繰延税金資産の基礎知識|回収可能性とは?必要な仕訳は?

- ・固定資産売却益(損)とは|求め方・勘定科目

- ・相続税非課税|限度額は?相続税非課税財産とは

- ・家(マイホーム)を売却した時の税金・特例・確定申告の方法

- ・確定申告書の書き方を解説!2023年から確定申告書Aは廃止!

- ・繰延資産|意味と種類、償却方法と仕訳例【まとめ】

- ・現金過不足の処理|勘定科目や仕訳例をわかりやすく

- ・社宅を経費にして節税する方法

- ・個人の税務調査(令和2年度調査)|対象になった時の対処法と対策

- ・見積書とは|発行する理由・作成ルール(テンプレート付き)

- ・固定資産とは|流動資産との違い・減価償却の方法

- ・損金算入とは|費用との違い・要件をわかりやすく

- ・決算期・事業年度|意味は?どのように決めるべき?

- ・税金が安くなる「税額控除」|所得控除との違いは?節税効果は?

- ・個人事業主の経費|よく使う勘定科目一覧と仕訳ルール

- ・事業所得とは|雑所得との違い・税額計算・確定申告の方法まとめ

- ・一人会社の設立|手続きは?社会保険はどうすべき?

- ・確定申告が必要な対象者とは?

- ・販売促進費とは|広告宣伝費との違いとは(仕訳例付き)

- ・個人事業主の青色申告決算書とは(収支内訳書との違い)

- ・雑収入とは|仕訳例や消費税について紹介

- ・リバースチャージ方式とは|インボイスでどう変わる?

- ・流動比率|意味・計算方法・判断する際のポイント

- ・電子インボイス制度とスケジュールをわかりやすく

- ・改正電子帳簿保存法|対処法をわかりやすく解説

- ・仮想通貨(ビットコイン)にかかる税金と確定申告

- ・小規模宅地等の特例とは|要件・意味を分かりやすく

- ・免税事業者からの仕入れ|インボイス制度でどう変わるか

- ・資本金1億円以下の会社の8つのメリット

- ・税務調査とは|対象となるのはどんな会社?

- ・資本金とは?|意味・目的・税金から資本金額の決め方を徹底検証

- ・寡婦控除とは【2020年改正】|適用される要件と節税効果

- ・個人事業主のインボイス|免税事業者にとっての影響とは

- ・消費税の免税事業者|メリットは?届出は必要か

- ・株の税金|株取引でかかる税金と節税対策

- ・200%定率法とは|意味・計算方法・償却率

- ・会社を設立する時の資本金の決め方

- ・個人事業主が払う税金の種類と納税方法

- ・無形固定資産とは|のれん、ソフトウェアなどの減価償却

- ・配偶者(特別)控除が2020年改正|103万と201万の壁とは?

- ・退職所得の受給に関する申告書|提出しないと税額計算が変わる理由

- ・役員の任期とは?任期満了時の退任・再任の手続きは?

- ・現物出資|金銭出資との違いは?会計処理のポイントは?

- ・独立開業!資金や準備、支援制度を解説

- ・会社設立・開業時に税務署に申請する届出一覧

- ・退職所得とは?退職金の税金は?確定申告は必要?

インボイスの経験談と税理士の回答を見る

|

・インボイス制度について 「消費税の免税事業者になりますが、得意先のこともあり、インボイス制度に登録しました。この場合、簡易課税にした方が有利になりますでしょうか。…」 |

|

・インボイス制度について 「インボイス制度の申請をすると課税事業者になりますが、消費税課税事業者選択届も提出する必要はありますでしょうか?…」 |

|

・インボイス制度について 「現在、個人事業主として委託契約をしています。 その会社からインボイスに登録しない場合、現在の単価から消費税分の10%を引いた金額を支払う事になりますと言われました。…」 |