株の税金|株取引でかかる税金と節税対策

公開日:2019年06月01日

最終更新日:2024年02月27日

目次

この記事のポイント

- 株取引を行って利益が出た時には、税金がかかる。

- 株式の配当については、申告不要・申告分離課税・総合課税の3つから選択する。

- 売却して損失が出てしまった場合には、繰越控除と損益通算で節税できる。

個人が株取引を行っている場合には、確定申告が必要となるケースがあります。

特定口座を利用していて「源泉徴収口座」を選択している人は、基本的に確定申告をする必要はありませんが、損が出た場合には繰越などができるので、確定申告をする方がよいでしょう。

ここでは、株式の譲渡益にかかる税金や確定申告、配当所得がある人の確定申告についてご紹介します。

株の確定申告の豆知識

株や投資信託を売却して利益が出た場合には、サラリーマンでも原則として確定申告が必要ですが、利用している口座が「特定口座(源泉あり)」の場合は、確定申告は不要です。

一方、「特定口座(源泉なし」や「一般口座」の場合には、損益を確認して確定申告をしなければなりません。

なお、株や投資信託で損失が出てしまった場合には確定申告は不要ですが、損益通算という仕組みを利用する場合には確定申告が必要です。

損益通算とは、投資で出た損失を利益から差し引くことができるしくみで、結果的に節税になります。そして、損益通算をしてもまだ損益が残る場合には、損失を最長3年間繰越すことができます。これを繰越控除といいます。

損益通算や繰越控除を行う場合には確定申告をしなければなりませんが、確定申告をすれば納税額を減らすことができますので、ぜひ申告をして納税額を減らしましょう。

株取引でかかる税金

株式を売却した人は、株式を譲渡したことによる損益を計算し、確定申告をしなければなりません(源泉徴収ありの特定口座で売った株は、基本的に申告の義務なし)。

また、上場株式等の配当等については、申告不要・申告分離課税での確定申告・総合課税で確定申告があり、このなかから選択をすることになります。

(1)株の配当があった人

上場株式等の配当等は、「配当所得」となります。

上場株式等の配当等は申告不要・申告分離課税での確定申告・総合課税で確定申告の3つがあり、この3つから選択することになります。

ただし、上場株式等の配当等のうち、特定上場株式等の配当等以外の配当等については、総合課税を選択することはできません。

申告分離課税で確定申告することを選択した場合は、配当控除の適用はなくなりますが、上場株式等の譲渡損失と損益通算することができます。

(2)株を売って利益が出た人

株式を売却した人は、株式を譲渡したことによる損益を計算し、確定申告をしなければなりません(源泉徴収ありの特定口座で売った株は、基本的に申告の義務なし)。

株を売却したことによる利益(売却益)に対しては、所得税15%、復興特別所得税0.315%、住民税5%の合計20.315%の税金がかかります。

株式売却の所得金額は、譲渡金額から必要経費である取得費と譲渡費用を差し引いた金額です。

株取引で利益が出た場合には原則として確定申告が必要ですが、証券会社の口座が「特定口座(源泉徴収あり)」の場合と、サラリーマン等で売却益が20万円以下の場合には、確定申告が不要となります。

ただし、特定口座で源泉徴収口座を選択している場合でも、損失が出た場合には繰越などができるので、確定申告をして繰越控除を受けましょう。

(3)株を売って損失が出た人

株式を売却して損失が出てしまった場合には、税金はかかりません。そしてその年の他の取引で生じた売却益やその年に受け取った配当と相殺することができます。これを「損益通算」といいます。

損益通算とは、口座Aで50万円の利益がある一方で、口座Bで20万円の損失がある場合に、利益と損失を相殺して課税対象額を30万円に減らすことができる制度です(※後述)。

また、損失があった年の翌年以降3年間で各年の利益から損失分を控除できる「繰越控除」の制度も適用できます。損益通算や繰越控除の特例を適用するためには、確定申告が必要です。

株の配当がある人の確定申告

株の配当金や投資信託の分配金は、「配当所得」に該当します。

配当金を受け取る時は、税金が源泉徴収されますが、上場株式等の配当(大口株主=持ち株割合が3%以上の人が受けるものは除く)については、15.315%の所得税等と住民税5%が源泉徴収されています。そして、上場株式等以外の配当については、20.42%の所得税等が源泉徴収されています。

したがって、基本的には確定申告を行う必要はありません。

しかし、「総合課税」または「申告分離課税」を選択して、確定申告を行うこともできます。

(1)総合課税を選択する場合

総合課税を選択した場合には、配当控除(税額控除)の適用を受けることができます。配当控除の控除額は、給与所得など配当所得以外の所得に、配当所得を加えた課税総所得金額等によって変わります。

配当金を総合課税で申告してトクをするのは、源泉徴収されている税金と10%の配当控除があるためですが、税率の高い高額所得者が申告すると、源泉徴収される以上に税率が上がってしまい、損をしてしまうので注意が必要です。

目安としては、上場株式等の配当金については、源泉徴収の所得税率等が所得税15.315%、住民税5%となるため、確定申告して得するのは所得が695万円以下ということになります。

課税所得が695万円以下であれば、配当金にかかる税金が控除後の税率と比べて源泉徴収税額率が高くなるので、その差額分を取り戻すことができます。

なお、695万円以下でも、確定申告で所得税の源泉徴収分は還付されるものの、住民税率は配当所得控除適用後でも2.2%高くなり、来年度の住民税で徴収されます。

また、確定申告することで国民健康保険料などの負担がアップすることがあるので、その点については注意が必要です。

(2)申告分離課税を選択した場合

申告分離課税を選択したときは、上場株式の譲渡損と損益通算や繰越控除を確定申告することで、源泉徴収された税金を取り戻すこともできます。

なお、総合課税か申告分離課税を選択する場合には、「A株式の配当については、申告分離課税を選択し、B株式の配当については総合課税を選択する」ということはできません。申告する上場株式等の配当等については、そのすべてに関して総合課税や申告分離課税を選択することになります。

(3)配当所得の確定申告

配当所得の確定申告では、確定申告書第二表の「所得の内訳」に、給与所得の源泉徴収票の「支払額」および「源泉徴収税額」欄の金額をそれぞれ転記します。配当所得の欄は、実際に配当を受けた金額ではなく、源泉徴収される前の金額を記載します。

第二表の「住民税・事業税に関する事項」の「配当割額控除額」の欄には、株の配当金のうち、住民税の源泉徴収税額を記入します。

株を売った人の確定申告

株式を売った際の所得は、「譲渡所得」に該当します。原則として自分で損益を計算して確定申告をしなければなりません。

ただし、特定口座(源泉徴収あり)で売却した株式については、確定申告の義務はありません。

(1)確定申告が必要な人は

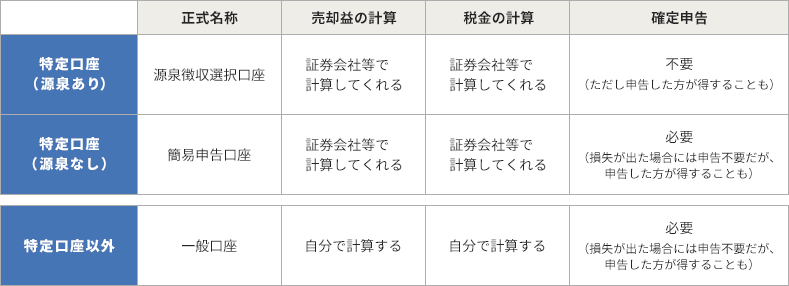

証券会社の口座には、「特定口座」と「一般口座」の2種類があります。

そして、特定口座はさらに「源泉徴収あり(源泉徴収選択口座)」と「源泉徴収なし(簡易申告口座)」に分類されます。

|

このうち、確定申告が必要なのは、一般口座と源泉徴収なしの特定口座です。

※2014年から始まった通称「NISA」では特定の株式や投資信託(MMFやMRFなどを除く)を購入した場合、税金がそもそも非課税となる優遇税制なので、確定申告は不要です。

|

特定口座 特定口座とは、証券会社等に開設する口座で、売却損益の計算や税金の計算を証券会社等で行ってくれる口座です。 特定口座は、「源泉あり」と「源泉なし」に分けられますが、源泉ありを選択しておけば、証券会社等で売却損益の計算や税金の計算を行ってくれたうえに、税金を売却代金から差し引いてもらうことができますので、確定申告は不要です。 ただし、口座内の損益が年間トータルでマイナスの場合には、あえて確定申告をした方が得することがあります。 「源泉徴収なし」を選択した場合には、証券会社等で売却損益の計算や税金の計算を行ってくれますが、納税まではしてもらうことができませんので、年間トータルで利益が出た場合には、原則として確定申告が必要となります。 特定口座以外(一般口座など) |

つまり、確実に確定申告が必要なのは、一般口座か、特定口座(源泉なし)で株を売買し、譲渡益が20万円を超えている人ということになります。

確定申告の要否や確定申告をした方が得なのか否かについては、自分で一度試算をしてみるか、税理士に相談してから判断するようにしましょう。

(2)利益が48万円以下なら還付が受けられることも

株取引で利益が出た場合でも、その利益が48万円以下の場合には、確定申告することで、還付を受けられることがあります。

たとえば、他に収入のない専業主婦である場合には、基礎控除(所得税や住民税の計算をする際に、一律で差し引かれる控除)である48万円を譲渡所得から差し引くことができます。つまり、税率が課される課税所得は0円となり、確定申告をすれば税金が戻ってきます。

(3)確定申告で必要となる書類

株取引の確定申告を行なう際には、源泉徴収票と年間取引報告書(特定口座の場合)が必要です。

確定申告書(第一表)

確定申告書(第一表)には、収入金額や所得の金額、所得から差し引かれる金額を記載し、税金の計算を行います。

確定申告書(第二表)

確定申告書(第二表)には、所得の内訳や所得から差し引かれる医療費控除、社会保険料控除などの各所得控除の内容、住民税、事業税に関する事項を記入します。

源泉徴収票は添付書類台紙に貼ります。

確定申告書第三表(分離課税用)

確定申告書第三表(分離課税用)は、分離課税の所得がある時に使う用紙です。

前述したとおり、株取引による利益は譲渡益であり分離課税(他の所得とは別に計算する税金)となるので、この確定申告書第三表(分離課税用)が必要となります。

確定申告書第三表(分離課税用)には、株取引の内容を取りまとめて記載します。

株式等に係る譲渡所得の金額の計算明細書

確定申告書第三表(分離課税用)を提出する場合には、原則として「株式等に係る譲渡所得等の金額の計算明細書」を添付する必要があります。

株式等に係る譲渡所得の金額の計算明細書には、株取引の損益の内訳を計算し、記入します。

(4)取得費は「総平均法」に準ずる方法

株式を売却した所得金額は、譲渡金額から必要経費である取得費と譲渡費用を差し引いた金額となります。

譲渡費用とは、証券会社に支払う委託手数料などで、証券会社から送られてくる取引報告書で確認することができます。

ただし、取得費については、すぐに分からないこともあります。たとえば、同じ銘柄を何度も購入する場合には、その取得費はバラバラだからです。

このようなときには、総平均法に準ずる方法で取得費を計算することになります。

これは、売却した株と同じ銘柄の取得価額(売却時に所有していた分)を平均して、その金額を一株当たりの取得費にする方法です。

| 年月日 | 内容 | 数量 (株) |

単価 (円) |

価額 (円) |

|---|---|---|---|---|

| 2023.1.3 | 購入 | 3,000 | 100 | 300,000 |

| 2023.2.3 | 購入 | 1,000 | 200 | 200,000 |

| 2023.3.3 | 売却 | 2,000 | (300,000円+200,000円)÷(3,000株+1,000株)=125円 | |

| 2023.4.3 | 購入 | 3,000 | 300 | 900,000 |

| 2023.5.3 | 売却 | 1,000 | (250,000円+900,000円)÷(2,000株+3,000株)=230円 | |

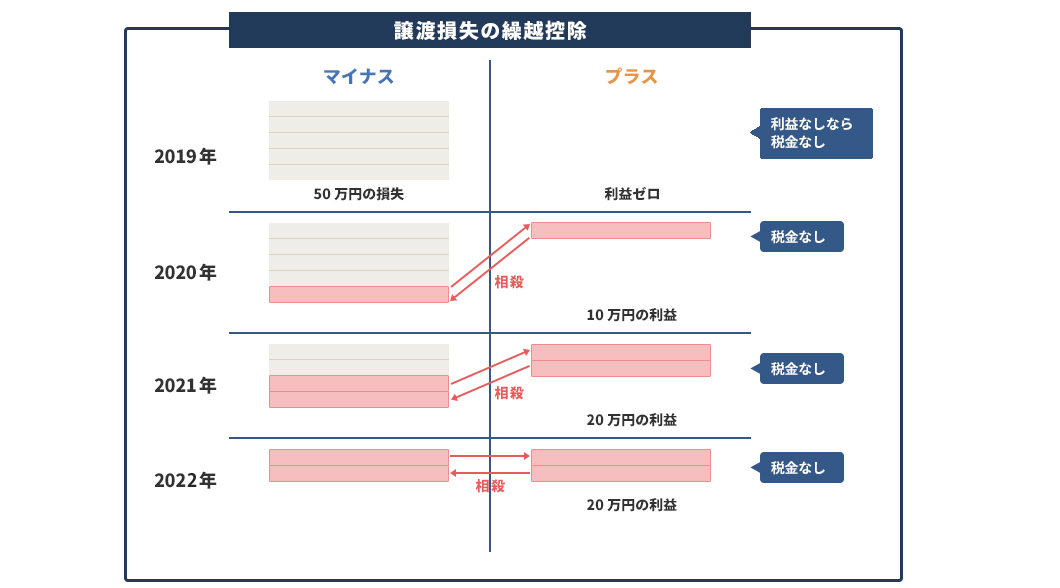

(5)繰越控除と損益通算で節税しよう

株取引で損失が出た場合には、「繰越控除」と「損益通算」とで損失を取り戻すことができます。

この「繰越控除」と「損益通算」の適用を受ける場合には、確定申告が必要です。

たとえば、ある口座内の株取引で損失が出た場合でも、別の口座や投資信託の売買などで利益が出ている場合には、その利益や配当金から損失を差し引くことで、所得税を減らすことができます。これを「損益通算」といいます。

そして、すべての口座で損益通算をしても、まだ利益がマイナスになった場合には、その損失を翌年以降3年間にわたって、利益や配当利益と損益通算することができます。

これを「繰越控除」といいます。

|

つまり、損失を出してしまった年の翌年から3年以降は損失分を繰越利益と相殺することで、税金を節約することができるのです。

なお、損益通算や繰越控除の適用を受けるためには、確定申告が必要です。

ただし、上場株式等の譲渡損益と非上場株式等の譲渡損益との通算はできません。また、株式等の譲渡損益は、株式以外の給与所得や不動産所得などの他の所得との通算もできません。

なお、上場株式等の譲渡損失と、申告分離課税を選択した上場株式等の配当所得等とは、損益通算をすることができます。

(6)会社設立でさらに節税になることも

株取引の所得が増えたら、投資運用会社を設立することで税負担が軽減されることがあります。大まかな目安としては投資資金が1,000万円以上であれば、会社を設立する方が税負担が軽減される可能性が高くなります。

また、会社を設立するメリットは社会保険料を抑えるというメリットもあります。

サラリーマンが脱サラして会社を設立すると、役員として社会保険に加入することになります。その際に役員報酬額を抑えれば、加入後の社会保険料を抑えることができます。

青色申告法人の場合は、複式簿記により会計帳簿を作成して法人税の税務申告などが必要になります。

会計帳簿を作成するためには、経理事務が必要ですが、「freee会計」を活用すれば、簿記の知識がなくても帳簿を作成することができます。

まとめ

以上、株取引でかかる税金や、確定申告の要否、株取引で損失が出た時に税負担を軽くする方法などについてご紹介しました。

株取引は、口座によって確定申告すべきか否か違いますし、確定申告が不要な場合でも、あえて確定申告をした方が得することもあります。

「自分が確定申告すべきなのか」「確定申告をした方が得するのか」「確定申告書には何を記載すべきなのか」など、株取引に関する税金で分からないことがあれば、早目に税理士に相談することをお勧めします。

株取引の税金について相談する

freee税理士検索では数多くの事務所の中から、配当所得や譲渡所得の税金や確定申告について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 確定申告について相談できる税理士を検索 /

この記事の監修者:アトラス総合事務所

監修者

アトラス総合事務所

会計・税務・労務・法務の専門家集団が、会社・個人事業をトータルでサポートいたします!

株式を売った人は、株式を譲渡したことによる損益を自分で計算して、確定申告をしなければなりません。そして、株式で儲けた税金の計算は、会社から受け取る給料とは分けて計算する「申告分離課税」です。

源泉徴収ありの特定口座で売った株式は、申告の義務はありませんが、売却損が発生した場合には申告をした方が良い場合があります。

赤字の金額を翌年以降に繰り越すときや、上場株式等に係る配当所得等と損益を通算するときには、確定申告が必要となります(同一口座内であれば、証券会社が損益計算をしてくれることもあります)。

また、別の証券会社の特定口座の損益や一般口座の損益と株式の譲渡所得等を通算する場合にも、確定申告が必要です。

確定申告をしなければならないのに申告しなかったり、申告期限を過ぎてから申告書を提出したりすると、加算税や延滞税といったペナルティを納めなければならなくなってしまいます。不明点等があれば、早めに税理士に相談し期限内に確定申告を行うようにしましょう。

アトラス総合事務所では、個人の確定申告について、ていねいにご説明しアドバイスを行います。お気軽にお問い合わせください。

- ・社会保険料控除とは?年末調整で必要な作業と計算方法を解説

- ・寄附金控除(所得控除)と寄附金特別控除(税額控除)

- ・個人事業税はいつから納める?計算方法は?仕訳方法は?

- ・発注書・注文書とは|発行する理由・作成ルール(テンプレート付き)

- ・適格請求書とは|発行事業者、登録申請書とは

- ・適格請求書発行事業者|登録申請は?メリットは?

- ・流動資産とは|貸借対照表での見方・分析方法

- ・損益計算書の勘定科目一覧

- ・委託販売のしくみ・会計処理・仕訳例をわかりやすく

- ・繰延税金資産の基礎知識|回収可能性とは?必要な仕訳は?

- ・固定資産売却益(損)とは|求め方・勘定科目

- ・相続税非課税|限度額は?相続税非課税財産とは

- ・家(マイホーム)を売却した時の税金・特例・確定申告の方法

- ・確定申告書の書き方を解説!2023年から確定申告書Aは廃止!

- ・繰延資産|意味と種類、償却方法と仕訳例【まとめ】

- ・現金過不足の処理|勘定科目や仕訳例をわかりやすく

- ・社宅を経費にして節税する方法

- ・個人の税務調査(令和2年度調査)|対象になった時の対処法と対策

- ・見積書とは|発行する理由・作成ルール(テンプレート付き)

- ・固定資産とは|流動資産との違い・減価償却の方法

- ・損金算入とは|費用との違い・要件をわかりやすく

- ・決算期・事業年度|意味は?どのように決めるべき?

- ・税金が安くなる「税額控除」|所得控除との違いは?節税効果は?

- ・個人事業主の経費|よく使う勘定科目一覧と仕訳ルール

- ・事業所得とは|雑所得との違い・税額計算・確定申告の方法まとめ

- ・一人会社の設立|手続きは?社会保険はどうすべき?

- ・確定申告が必要な対象者とは?

- ・販売促進費とは|広告宣伝費との違いとは(仕訳例付き)

- ・個人事業主の青色申告決算書とは(収支内訳書との違い)

- ・雑収入とは|仕訳例や消費税について紹介

- ・リバースチャージ方式とは|インボイスでどう変わる?

- ・流動比率|意味・計算方法・判断する際のポイント

- ・電子インボイス制度とスケジュールをわかりやすく

- ・改正電子帳簿保存法|対処法をわかりやすく解説

- ・仮想通貨(ビットコイン)にかかる税金と確定申告

- ・小規模宅地等の特例とは|要件・意味を分かりやすく

- ・免税事業者からの仕入れ|インボイス制度でどう変わるか

- ・資本金1億円以下の会社の8つのメリット

- ・税務調査とは|対象となるのはどんな会社?

- ・資本金とは?|意味・目的・税金から資本金額の決め方を徹底検証

- ・寡婦控除とは【2020年改正】|適用される要件と節税効果

- ・個人事業主のインボイス|免税事業者にとっての影響とは

- ・消費税の免税事業者|メリットは?届出は必要か

- ・株の税金|株取引でかかる税金と節税対策

- ・200%定率法とは|意味・計算方法・償却率

- ・会社を設立する時の資本金の決め方

- ・個人事業主が払う税金の種類と納税方法

- ・無形固定資産とは|のれん、ソフトウェアなどの減価償却

- ・配偶者(特別)控除が2020年改正|103万と201万の壁とは?

- ・退職所得の受給に関する申告書|提出しないと税額計算が変わる理由

- ・役員の任期とは?任期満了時の退任・再任の手続きは?

- ・現物出資|金銭出資との違いは?会計処理のポイントは?

- ・独立開業!資金や準備、支援制度を解説

- ・会社設立・開業時に税務署に申請する届出一覧

- ・退職所得とは?退職金の税金は?確定申告は必要?

株の確定申告の経験談と税理士の回答を見る

|

・株の確定申告 「一般口座で確定申告が必要と来ています。…」 |

|

・一般口座と特定口座の取得費 「一般口座と特定口座に同じ株式を保有しています。 この場合、それぞれの口座の取得費を加味して取得費を算定していいでしょうか?…」 |

|

・非上場株式の相続税評価額の算定について 「非上場株式の相続税評価額を算定する方法に純資産価額方式を採用する場合において、会社が保有している土地は不動産鑑定士に依頼する、又は固定資産税評価額を用いる方法で時価を算定しようと考えております…」 |