繰延資産とは?固定資産との違いは?償却方法と仕訳処理は?

公開日:2019年12月05日

最終更新日:2024年02月19日

目次

この記事のポイント

- 繰延資産とは、本来は費用として計上されるべきものを少しずつ費用化する資産。

- 繰延資産に該当するものとして、創立費、開業費、社債発行費、開発費などがある。

- 繰延資産は、資産の部に計上されてはいるものの「財産価値のない」項目。

繰延資産の豆知識

繰延資産の償却費は、法人が損金経理した金額のうち税法上の「償却限度額」に達するまでの金額が、損金の額に算入されます。

会社法の繰延資産(創立費、開業費、開発費、株式交付費、社債等発行費※a)は、償却の時期や償却金額を法人が決めることがきます。

そこで、たとえば利益が大きく生じた事業年度に償却すれば、節税につながります。

※a以外の繰延資産の償却限度額は、資産額を支出硬貨の及ぶ期間(法定年数)の月数で割って、これに当該事業年度の月数を乗じて計算します。

つまり税法特有の繰延資産は、法定された有効期限にわたって、月数按分方が適用されることになります

。このように、繰延資産はその種類によって償却方法が異なりますし、節税対策としても活用できるケースがあります。詳細については税理士に相談して、適切な処理を行うことが大切です。

繰延資産とは、本来費用とすべき支出をした時にその費用の全額を計上せず、「将来の収益に貢献する」という理由で資産に計上することとした資産をいいます。

繰延資産に該当するものとしては、開業費用や市場開発のための費用(開発費)などがありますが、これらの繰延資産とできるものについても、実際には支払時に全額を費用とすることもあり、繰延資産が必ずしも決算書に表示されるわけではありません。

ただし繰延資産として計上した時には、貸借対照表に表示されることもありますので、繰延資産の意味や繰延資産として計上できるものついては、理解しておくようにしましょう。

繰延資産とは

繰延資産とは、過去に支出した費用のなかで、その支出した効果が来期以降にも影響が及ぶと考えられるものをいいます。

たとえば、創立費や開業費、開発費などは、その効果が1年を超えて続くという理由から、特別にその費用を分割して計上します。

(1)繰延資産と固定資産の違いは?

繰延資産は、本来費用とすべき支出をした時に、その費用の全額を計上せず、将来の収益に貢献するという理由で資産に計上することとした資産であり、「費用を支出した後、各期間に対応してその費用を配分する」という意味でいえば、固定資産の減価償却と似ています。

しかし、固定資産の場合には、建物、車両運搬具、ソフトウェアなど会社が実際に保有していてそれを使って売上を上げたり売却したりすることができる「財産価値のある資産」であるのに対して、繰延資産は単に費用を複数期間で配分するために使うものであり、資産の部に計上されてはいるものの「財産価値のない」項目ということになります。

(2)繰延資産はなぜ少しずつ「費用化」するか

繰延資産は、すでに代価の支払いが完了または支払い義務が確定し、これに対応する役務の提供が完了しているにも関わらず、支出の効果が将来にわたって期待されるという理由から、貸借対照表に資産として計上し、来期以降の期間に配分して、長期にわたって少しずつ費用化することになります。

繰延資産は支出の効果が1年以上にわたって影響するものとして資産として計上するものですが、換金性や市場性という意味では「価値のない資産」です。

そこで、繰延資産を無制限に計上してしまうと債権者保護という観点から問題があります。そこで、繰延資産として計上できるものは限定されており、資産計上した場合でも一定期間に費用化する必要があります。

流動資産や固定資産は、将来にわたる利用価値も含めて、財産的な価値のあるものです。一方、繰延資産は財産的な実態も価値もありません。

それではなぜ資産に計上するのかといえば、その根拠は「その支出が、将来にわたって長期的に期待されるから」ということですが、結局は企業の費用負担に配慮した政策的な面が強いといえるでしょう。

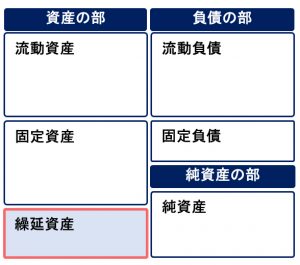

(3)繰延資産は貸借対照表に表示

貸借対照表の「資産の部」は、流動資産と固定資産に区分されて表示されますが、「繰延資産」は、流動資産にも固定資産にも属さない資産です。

一旦は貸借対照表に計上して、少しずつ費用化していくもの、ということになります。

|

貸借対照表

|

創立費や開業費、開発費などの繰延資産は、支払時に全額を費用とすることもできるので、必ずしも貸借対照表に表示されるわけではありませんが、期間で配分する場合には資産の部に表示されることになるので、繰延資産の意味や種類などについては知っておくようにしましょう。

(4)繰延資産の例は?

会計上は、以下の要件を満たすものが「繰延資産」とされています。

|

①代価の支払いが完了している。または支払い義務が確定している。 ②これに対応する役務(サービス)の提供を受けている。 ③その効果が将来にわたって及ぶ。 |

上記①②の要件を見ると、普通は費用と考えますが、ポイントは③の要件で、これが資産性の根拠となっています。

企業会計上は①株式交付費、②社債発行費等、③創立費、④開業費、⑤開発費の5つの項目となっていますが、法人税法固有の繰延資産もあります。

①企業会計上の繰延資産

企業会計上、繰延資産は、以下のように定義されています。

| 将来の期間に影響する特定の費用は、次期以後の期間に配分して処理するため、経過的に貸借対照表の資産の部に計上することができる。「将来の期間に影響する特定の費用」とは、すでに代価の支払いが完了しまたは支払い義務が確定し、これに対応する役務の提供を受けたにもかかわらず、その効果が将来にわたって発言するものと期待される費用をいう。 |

そして、その範囲は①創立費、②開業費、③株式交付費、④社債発行費(新株予約権発行費を含む)、⑤開発費とされています。

| 項目 | 内容 | 原則 | 例外 | 償却方法 |

| ①創立費 | 会社の負担に帰すべき設立費用 たとえば、定款作成費用、株式募集その他のための広告費、株式申込証、目論見書、株券の印刷費、創立事務所の賃借料、設立事務に使用する使用人の手当給料等、金融機関の取扱手数料、創立総会に関する費用など |

営業外費用 | 繰延資産として計上可 | 5年以内に定額法償却 |

| ②開業費 | 土地、建物等の賃借料、広告宣伝費、通信費、交通費、支払利子、事務用消耗品費、使用人の給料、電気・ガス・水道料金などで、開業準備のための費用 | 営業外費用 (販売費及び一般管理費) |

繰延資産として計上可 | 5年以内に定額法償却 |

| ③株式交付費 | 株式募集のための広告費、金融機関の取扱手数料、証券会社の取扱手数料、目論見書、株券等の印刷費、変更登記の登録免許税、その他株式の交付等のために直接支出した費用 | 営業外費用 | 企業規模を拡大するための資金調達の場合は、繰延資産として計上可 | 3年以内に定額法償却 |

| ④社債発行費 | 社債募集のための広告費、金融機関の取扱手数料、証券会社の取扱手数料、社債申込証、目論見書、社債債券等の印刷費、社債の登記の登録税、その他社債発行のため直接支出した費用 新株予約権の発行にかかる費用についても、資金調達などの財務活動にかかるものについては、繰延資産に計上することができる |

営業外費用 (社債発行費) |

繰延資産として計上可 | 社債の償還期間にわたり利息法償却 新株予約権発行費は3年以内に定額法償却 |

| ⑤開発費 | 新技術または新経営組織の採用、資源の開発、市場の開拓等のために支出した費用、生産能率の向上または生産計画の変更などによって設備の大規模な配置換えを行った場合の費用など ※経常費の性格を持つものは、開発費には含まれない |

売上原価 または販売費及び一般管理費 |

繰延資産として計上可 | 5年以内に定額法償却 その他合理的な方法 |

②法人税法上の繰延資産

繰延資産には、「法人税法上固有の繰延資産」もあります。

法人税法では、前述した①創立費、②開業費、③株式交付費、④社債発行費(新株予約権発行費を含む)、⑤開発費のほかに、以下の費用も繰延資産とするとしています。

|

① 自己が便益を受ける公共的施設または共同的施設の設置または改良のために支出する費用 ② 資産を賃借しまたは使用するために支出する権利金、立退料その他の費用 ③ 役務の提供を受けるために支出する権利金その他の費用 ④ 製品等の広告宣伝の用に供する資産を贈与したことにより生ずる費用 ⑤ ①~④までに掲げる費用の他、自己が便益を受けるために支出する費用(資産の取得に要した金額および前払費用を除く)のうち、支出の効果がその支出の日以降1年以上に及ぶもの |

| 法人税法固有の繰延資産 | 例 |

| ① 自己が便益を受ける公共的施設または共同的施設の設置または改良のために支出する費用 | アーケード、アーチ |

| ② 資産を賃借しまたは使用するために支出する権利金、立退料その他の費用 | 借家権利金、電子計算機の賃借 |

| ③ 役務の提供を受けるために支出する権利金その他の費用 | ノウハウの頭金 |

| ④ 製品等の広告宣伝の用に供する資産を贈与したことにより生ずる費用 | 看板、ネオンサイン、陳列棚、どん帳 |

| ⑤ ①~④までに掲げる費用の他、自己が便益を受けるために支出する費用(資産の取得に要した金額および前払費用を除く)のうち、支出の効果がその支出の日以降1年以上に及ぶもの | スキー場のゲレンデ整備費、出版権の設定対価、同業者団体等の加入金、職業運動選手等の契約金 |

繰延資産の償却方法と仕訳例

ここで、繰延資産を仕訳する際にはどのように処理するのかを見ておきましょう。

これまでご紹介してきたように、創立費や開業費等は、初年度に一括で償却することもできますが、繰延資産として定額法で5年以内に償却することもできます。

(1)創立費の償却・仕訳

創立費とは、会社を設立するために要した費用のことです。

会社設立に要した費用は、支出の都度費用処理するのが原則ですが、支出の都度処理をせず、繰延資産として計上することも認められています。繰延資産として計上する場合には、5年以内のその効果の及ぶ期間にわたって費用化し「創立費償却」という勘定科目を使います。

|

①一括で償却する場合 「会社設立のため委託していた司法書士に、登記費用30万円を現金で支払った。」

|

||||||||

|

②創立費を繰延資産として計上し、償却する場合 【計上時】「会社設立にあたり、設立登記費用、事務所賃借料等30万円を現金で支払い、繰延資産として計上した。」

【決算時】「『創立費』を5年で償却することとし、決算にあたり、当期12カ月分の6万円を償却した。」

|

||||||||||||||||

(2)開業費の償却・仕訳

開業費とは、会社設立後から営業開始までに要した費用のことで、給料、広告宣伝費、保険料などが該当します(税法では、開業費の範囲が狭く、家賃や水道光熱費などの経常的な費用は含まれません)。

会社設立から営業を開始するまでの費用は、支出の都度費用処理するのが原則ですが、支出の都度処理をせず、繰延資産に計上することも認められています。

|

①一括で償却する場合 「会社設立後、開業に合わせて臨時で雇用したアルバイトの給料10万円を現金で支払った。」

|

||||||||

|

②開業費を繰延資産として計上し、償却する場合 【計上時】「開業準備のために、広告宣伝費10万円を現金で支払い、繰延資産に計上した。」

【決算時】「『開業費』を5年で償却することとし、決算にあたり、当期12カ月分の2万円を償却した。」

|

||||||||||||||||

|

「クラウド会計ソフト freee会計」では、固定資産台帳へ登録された資産は、自動で償却費の計算・計上を行われます。

開業費や創立費などの繰延資産も登録するだけで、資産台帳に反映され、自動で償却費を計算してくれますので、経理作業を効率よく行うことができます。 |

まとめ

以上、繰延資産の意味や種類、会計処理の方法についてご紹介しました。

繰延資産は、資産として計上しても資産価値のない資産なので、決算書を見る時にはその意味を理解して分析を行なうようにしましょう。

また、貸借対照表や損益計算書の各項目について不明点や疑問点がある場合や、事業を行っていくうえで何が問題なのか、その問題を解決するためにはどのような対策を行えばよいのかを知りたい時には、経営分析に力を入れている税理士に相談することをおすすめします。

繰延資産について相談できる税理士をさがす

freee税理士検索では数多くの事務所の中から繰延資産の意味や会計処理の方法、会計ソフトの導入や活用方法について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 繰延資産について相談できる税理士を検索 /

この記事の監修者:アトラス総合事務所

監修者

アトラス総合事務所

会計・税務・労務・法務の専門家集団が、会社・個人事業をトータルでサポートいたします!

減価償却資産のように目に見える資産ではなくても、会社が支出した費用で、その支出の効果が将来に及ぶものについては、一時の損金とはしないで将来の期間にわたって損金にすべきです。

そこで、会社が支出する費用で「その支出の効果が1年以上に及ぶもの」のうち、「固定資産の取得価額にならないもの」を、税法では繰延資産といっています。

会計上は5つの繰延資産が認められており、それぞれの償却期間内で償却します。税法上は会計上の5つの繰延資産に加えて、ノウハウの頭金や建物等賃借権なども繰延資産とされますが、会計上は長期前払費用として処理をします。

繰延資産は、収益に対応する費用を、対応する期間に合理的に配分するための「計算上の資産」であり、換金性はなく売却や処分もできない「実体のない資産」です。したがって、できるだけ早く償却することが望ましいといえます。

アトラス総合事務所では、繰延資産の処理のご相談はもちろん、効率的な経理システムの構築や、節税対策のご提案、資金繰りのお悩み、税務調査の立会など、税務、労務、法務に至るまでの総合的なサポートを行っております。「技術以前に人間として、プロフェッショナルとして常にお客様のために最善を尽くすということ」を使命とし、とにかくまじめに一生懸命商売をされている方を応援しております。ぜひお気軽にお問い合わせください。

- ・社会保険料控除とは?年末調整で必要な作業と計算方法を解説

- ・寄附金控除(所得控除)と寄附金特別控除(税額控除)

- ・個人事業税はいつから納める?計算方法は?仕訳方法は?

- ・発注書・注文書とは|発行する理由・作成ルール(テンプレート付き)

- ・適格請求書とは|発行事業者、登録申請書とは

- ・適格請求書発行事業者|登録申請は?メリットは?

- ・流動資産とは|貸借対照表での見方・分析方法

- ・損益計算書の勘定科目一覧

- ・委託販売のしくみ・会計処理・仕訳例をわかりやすく

- ・繰延税金資産の基礎知識|回収可能性とは?必要な仕訳は?

- ・固定資産売却益(損)とは|求め方・勘定科目

- ・相続税非課税|限度額は?相続税非課税財産とは

- ・家(マイホーム)を売却した時の税金・特例・確定申告の方法

- ・確定申告書の書き方を解説!2023年から確定申告書Aは廃止!

- ・繰延資産|意味と種類、償却方法と仕訳例【まとめ】

- ・現金過不足の処理|勘定科目や仕訳例をわかりやすく

- ・社宅を経費にして節税する方法

- ・個人の税務調査(令和2年度調査)|対象になった時の対処法と対策

- ・見積書とは|発行する理由・作成ルール(テンプレート付き)

- ・固定資産とは|流動資産との違い・減価償却の方法

- ・損金算入とは|費用との違い・要件をわかりやすく

- ・決算期・事業年度|意味は?どのように決めるべき?

- ・税金が安くなる「税額控除」|所得控除との違いは?節税効果は?

- ・個人事業主の経費|よく使う勘定科目一覧と仕訳ルール

- ・事業所得とは|雑所得との違い・税額計算・確定申告の方法まとめ

- ・一人会社の設立|手続きは?社会保険はどうすべき?

- ・確定申告が必要な対象者とは?

- ・販売促進費とは|広告宣伝費との違いとは(仕訳例付き)

- ・個人事業主の青色申告決算書とは(収支内訳書との違い)

- ・雑収入とは|仕訳例や消費税について紹介

- ・リバースチャージ方式とは|インボイスでどう変わる?

- ・流動比率|意味・計算方法・判断する際のポイント

- ・電子インボイス制度とスケジュールをわかりやすく

- ・改正電子帳簿保存法|対処法をわかりやすく解説

- ・仮想通貨(ビットコイン)にかかる税金と確定申告

- ・小規模宅地等の特例とは|要件・意味を分かりやすく

- ・免税事業者からの仕入れ|インボイス制度でどう変わるか

- ・資本金1億円以下の会社の8つのメリット

- ・税務調査とは|対象となるのはどんな会社?

- ・資本金とは?|意味・目的・税金から資本金額の決め方を徹底検証

- ・寡婦控除とは【2020年改正】|適用される要件と節税効果

- ・個人事業主のインボイス|免税事業者にとっての影響とは

- ・消費税の免税事業者|メリットは?届出は必要か

- ・株の税金|株取引でかかる税金と節税対策

- ・200%定率法とは|意味・計算方法・償却率

- ・会社を設立する時の資本金の決め方

- ・個人事業主が払う税金の種類と納税方法

- ・無形固定資産とは|のれん、ソフトウェアなどの減価償却

- ・配偶者(特別)控除が2020年改正|103万と201万の壁とは?

- ・退職所得の受給に関する申告書|提出しないと税額計算が変わる理由