社会保険料控除とは?年末調整で必要な作業と計算方法を解説

公開日:2019年04月14日

最終更新日:2023年02月18日

目次

この記事のポイント

- 社会保険料控除とは、本人または同一生計の配偶者、親族が負担すべき社会保険料を支払った時に適用を受けることができる。

- 社会保険料控除額は、その年中に支払った社会保険料の額(全額)。

- 国民年金保険料、国民年金基金の加入者掛金については、控除証明書が必要となる。

社会保険料控除とは

給与等から控除される社会保険料以外に、本人または本人と同一生計の配偶者その他の親族が負担すべき社会保険料を支払っている場合には、社会保険料控除の適用を受けることができます。

社会保険料控除の対象となる社会保険料は、「健康保険」「国民健康保険」「厚生年金」「国民年金」「介護保険」「後期高齢者医療保険」などです。

自分自身の社会保険料だけではなく、生計を一(いつ)にする配偶者、親族も社会保険料も対象となります。

つまり、所得者が本人または本人と生計を一にする配偶者やその他の親族が負担すべき社会保険料を支払っている場合には、その支払った社会保険料の金額も、その人のその年中の所得の金額から控除されます。

(1)社会保険料控除の対象となる社会保険料

社会保険料控除の対象となる社会保険料は、以下のものです。

|

①会社が健康保険・厚生年金保険に加入しておらず、本人が国民年金保険料、国民健康保険料を支払った場合

②会社を退職後、次の会社に就職するまでの間に健康保険の任意継続の適用を受け、健康保険料を支払った場合 ③同一生計の20歳以上の子どもの国民年金保険料を支払った場合 ④同一生計の配偶者(自営業やパートで健康保険の被扶養者ではない人)の国民年金保険料、国民健康保険料(税)を支払った場合 |

(2)社会保険料の控除額

社会保険料の控除額は、その年中に支払った社会保険料の額(全額)です。

納付期日が到来して本年中に支払うべき保険料であっても、現実に支払っていないものは含めません。

滞納分を一括して支払った時には、その全額を控除できます。

配偶者の社会保険料を控除対象とできるのは、配偶者の保険料を本人が負担して口座振替や現金納付で支払っている場合です。

なお、国民年金保険料を前納している場合には、前納した期間が1年以内であれば、その全額を控除することができます。

2年分を前納した場合には、2年分を全額控除することもできますが、1年分ずつ控除することも可能です(内訳証明書の添付が必要)。

(3)社会保険料控除に必要な証明書

前述した社会保険料のうち、「国民年金の保険料で、被保険者として負担するものおよび国民年金基金の加入員として負担するものの掛金」で、本人が直接支払ったものについては、支払った保険料の証明書類を保険料控除申告書に添付する必要があります。

つまり、社会保険料控除については、国民年金保険料、国民年金基金の加入者掛金(国民年金保険料等)に限り、日本年金機構(厚生労働省)または国民年金基金連合会が発行する控除証明書が必要となります。

(4)社会保険料控除証明書がない場合の処理

社会保険料控除については、国民年金保険料、国民年金基金の加入者掛金(国民年金保険料等)については、その保険料等を支払った事実を証明できる書類を添付または提示しなければならないことになっています。

もし、保険料等を支払った事実を証明できる書類を添付または提示がない場合でも、翌年1月31日までに証明できる書類を提出することを条件として年末調整で控除を行っても差し支えはありません。翌年1月31日までに証明できる書類を提出できなかった場合には、その不足額が2月1日以降に支払う給与から順次徴収していくことになります。

したがって、事実を証明できる書類があるか否かについては、事前にしっかり確認しておくことが必要です。

(5)後期高齢者医療制度の保険料の処理

後期高齢者医療制度の保険料については、公的年金等の支給額が一定以上の場合には年金から天引き(特別徴収)されていて、特別徴収の対象とならない場合には、納付書で納付(普通徴収)するのが原則です。

|

特別徴収の場合 特別徴収の場合には、後期高齢者本人の年金から天引きされるので、後期高齢者本人が支払っていることになります。したがって、給与の支払いを受ける人の社会保険料控除の対象とはなりません。 ※市区町村で手続きをすれば、天引きではなく口座振替も可能となります。ただし、この時には後期高齢者本人の口座からの振替ではなく、給与の支払いを受ける人の口座からの振替であれば、保険料控除申告書に記載することで、給与の支払いを受ける人の社会保険料控除の対象となります。 普通徴収の場合 |

年末調整における社会保険料控除

年末調整において社会保険料控除を検討する際には、社会保険料の確認はもちろんその社会保険料が控除の対象であるか、給与所得者が現実に支払ったものであるかどうかなどを確認する必要があります。

また、サラリーマンの場合は、会社が年末調整しますので、原則として自分で確定申告を行なう必要はありませんが、給与収入が2,000万円を超える人や2カ所以上から給与の支払いを受けている人など、年末調整の対象とならない人もいます。

その場合には、サラリーマンでも社会保険料控除について、自分で確定申告をする必要があります。

したがって、年末調整の担当者は、年末調整を行う際には、年末調整の対象か否かをまず確認する必要があります。

|

社会保険料控除確認のポイント

①社会保険料控除の対象となる社会保険料かどうか |

(1)「給与所得者の保険料控除申告書」の確認

年末調整では、すでに給与から控除された社会保険料については改めて申告をする必要はありません。しかし、給与から控除されていない社会保険料については、年末調整で控除されることになります。

したがって、年末調整の担当者は、給与所得者から提出された「給与所得者の保険料控除申告書」で、社会保険料控除の対象となるか否かについて検討をしなければなりません。

この時には、給与所得者が現実に支払ったものであるかどうかについても、あわせて確認する必要があります。たとえば、給与所得者の同居の母親の年金から社会保険料がすでに特別徴収されているような場合には、その社会保険料はその母親が支払ったことになるので、社会保険料控除の対象とはならないからです。

(2)社会保険料の内容の確認

社会保険料控除の対象となる社会保険料か否かを確認します。

社会保険料控除の対象となる社会保険料は、以下に掲げるものです。

|

①健康保険、国民年金、厚生年金保険及び船員保険の保険料で被保険者として負担するもの ②国民健康保険の保険料または国民健康保険税 ③高齢者の医療の確保に関する法律の規定による保険料 ④介護保険法の規定による介護保険料 ⑤雇用保険の被保険者として負担する労働保険料 ⑥国民年金基金の加入員として負担する掛金 ⑦独立行政法人農業者年金基金法の規定により、被保険者として負担する農業者年金の保険料 ⑧存続厚生年金基金の加入員として負担する掛金 ⑨国家公務員共済組合法、地方公務員等共済組合法、私立学校教職員共済法、恩給法等の規定による掛金または納金等 ⑩労働者災害補償保険の特別加入者の規定により、負担する保険料 ⑪地方公共団体の職員が条例の規定によって組織する互助会の行う職員の相互扶助に関する制度で、一定の要件を備えているものとして、所轄税務署長の承認を受けた制度に基づきその職員が負担する掛金 ⑫国家公務員共済組合法等の一部を改正する法律の公庫等の、復帰希望職員に関する経過措置の規定による掛金 ⑬健康保険法附則または船員保険法附則の規定により、被保険者が承認法人等に支払う負担金 ⑭租税条約の規定により、当該租税条約の相手国の社会保障制度に対して支払われるもの(我が国の社会保障制度に対して支払われる当該租税条約に規定する強制保険料と同様の方法並びに類似の条件及び制限に従って取り扱うこととされているものに限ります。)のうち一定額 参照:国税庁「社会保険料控除」 |

(3)控除の対象とならない社会保険料の確認

社会保険料の控除の対象とならない社会保険料は、以下の通りです。

|

・会社などで任意に組織された共済制度などに基づく会費 ・療養の給付を受けた者が負担する費用(告知書に基づき納付するものを含む) ・給与の支払者が負担した保険料(法定割合を超えて負担するもの。ただし、給与として課税されたものは控除される) ・非課税の在外手当(特定地域または外国に在勤する公務員などに対して、給与以外に支給される手当)に対する社会保険料 |

|---|

(4)社会保険料控除額の計算

本年中に給与から差し引かれた、社会保険料等の総額を集計します。

この集計にあたっては、本年中に転職してきた人については、その人が前の勤務先に扶養控除等(異動)申告書を提出して支払いを受けた給与から差し引かれた社会保険料等も含めて、集計します。これらは、その人が転職前の勤務先から交付を受けた本年分の「給与所得の源泉徴収票」等で確認することができます。

なお、給与の支払者が負担した社会保険料等の金額のうち、給与として課税されるべきものは、本人自身が支払ったものとして控除の対象となりますから、これも含めて集計します。

健康保険、厚生年金または雇用保険の保険料などのように、通常は給与から控除されることになっているものについて、たまたま給与の支払いがなかったため直接本人から徴収したりした場合や、退職手当から控除した場合、休業補償など非課税所得から控除した場合などは、給与から控除した社会保険料に含まれることになります。

(5)控除の対象は「本年中に支払った社会保険料」

社会保険料の控除の対象は、本人が本年中に支払ったものだけで、納付期日が到来して本年中に支払うべき保険料であっても、現実に支払っていないものは含めません。

国民年金の保険料または掛金を前納した時には、保険料または掛金について割引があります。社会保険料控除の対象となる社会保険料は、この割引後の金額(実際に納付した保険料・掛金)となります。

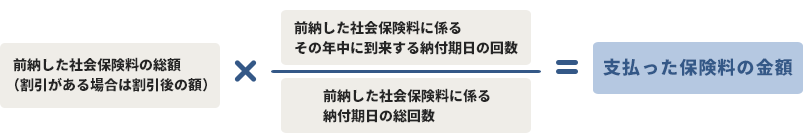

前納した社会保険料については、原則として以下の計算式で計算した金額がその年中に支払った保険料の額となります。

「前納保険料の総額(前納により割引された場合には、その割引後の金額)×前納保険料に係る本年中に到来する納付期日の回数÷前納保険料に係る納付期日の総回数」

|

ただし、その前納した期間が1年以内のもので、法令に一定期間の前納をすることができる旨の規定があり、その規定に基づいて前納したものについては、本人が申告することによってそれらの前納した金額の全額を、その年中に支払った保険料の金額として控除の対象とすることができます。

まとめ

以上、年末調整における社会保険料控除について、検討する際のポイントや控除の対象となる社会保険料の範囲などについてご紹介しました。

社会保険料控除の対象となる保険料か否か判断しづらい時には、早めに社会保険労務士や税理士などに相談して確認をすることが、スムーズに年末調整における社会保険料控除の検討作業を進めるコツです。

社会保険料控除について相談する

年末調整における社会保険料控除の確認作業は、さまざまな点について確認しなければならず、煩雑となることがあります。

税理士や社会保険労務士には、これらの年末調整の作業についてサポートしてもらうことができます。

freee税理士検索では数多くの事務所の中から、社会保険料控除や年末調整について相談できる税理士や社会保険労務士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

この記事の監修者:アトラス総合事務所

監修者

アトラス総合事務所

会計・税務・労務・法務の専門家集団が、会社・個人事業をトータルでサポートいたします!

社会保険料控除とは、本人や家族のためにこの1年間に支払った社会保険料の全額を、所得の合計から控除することができるものです。国民健康保険の保険料や国民年金の保険料、国民年金基金の掛金、厚生年金保険の保険料、厚生年金基金の掛金などが対象となります。このような所得控除は、全部で15種類あり、所得の合計額から控除することができるので、適用される所得控除が多ければ多いほど節税効果があります。適用される所得控除はもれなく適用を受け、納税額を軽減させましょう。

アトラス総合事務所は、税務から労務、法務など、法人・個人事業経営をトータルでサポートする総合事務所です。会計ソフト支援や確定申告はもちろん、年末調整、給与計算、税務調査立会まで個人事業をフルサポートいたします。事業計画の策定や融資支援などのコンサルティング業務についてもサポートいたしますので、お気軽にお問い合わせください。

- ・社会保険料控除とは?年末調整で必要な作業と計算方法を解説

- ・寄附金控除(所得控除)と寄附金特別控除(税額控除)

- ・個人事業税はいつから納める?計算方法は?仕訳方法は?

- ・発注書・注文書とは|発行する理由・作成ルール(テンプレート付き)

- ・適格請求書とは|発行事業者、登録申請書とは

- ・適格請求書発行事業者|登録申請は?メリットは?

- ・流動資産とは|貸借対照表での見方・分析方法

- ・損益計算書の勘定科目一覧

- ・委託販売のしくみ・会計処理・仕訳例をわかりやすく

- ・繰延税金資産の基礎知識|回収可能性とは?必要な仕訳は?

- ・固定資産売却益(損)とは|求め方・勘定科目

- ・相続税非課税|限度額は?相続税非課税財産とは

- ・家(マイホーム)を売却した時の税金・特例・確定申告の方法

- ・確定申告書の書き方を解説!2023年から確定申告書Aは廃止!

- ・繰延資産|意味と種類、償却方法と仕訳例【まとめ】

- ・現金過不足の処理|勘定科目や仕訳例をわかりやすく

- ・社宅を経費にして節税する方法

- ・個人の税務調査(令和2年度調査)|対象になった時の対処法と対策

- ・見積書とは|発行する理由・作成ルール(テンプレート付き)

- ・固定資産とは|流動資産との違い・減価償却の方法

- ・損金算入とは|費用との違い・要件をわかりやすく

- ・決算期・事業年度|意味は?どのように決めるべき?

- ・税金が安くなる「税額控除」|所得控除との違いは?節税効果は?

- ・個人事業主の経費|よく使う勘定科目一覧と仕訳ルール

- ・事業所得とは|雑所得との違い・税額計算・確定申告の方法まとめ

- ・一人会社の設立|手続きは?社会保険はどうすべき?

- ・確定申告が必要な対象者とは?

- ・販売促進費とは|広告宣伝費との違いとは(仕訳例付き)

- ・個人事業主の青色申告決算書とは(収支内訳書との違い)

- ・雑収入とは|仕訳例や消費税について紹介

- ・リバースチャージ方式とは|インボイスでどう変わる?

- ・流動比率|意味・計算方法・判断する際のポイント

- ・電子インボイス制度とスケジュールをわかりやすく

- ・改正電子帳簿保存法|対処法をわかりやすく解説

- ・仮想通貨(ビットコイン)にかかる税金と確定申告

- ・小規模宅地等の特例とは|要件・意味を分かりやすく

- ・免税事業者からの仕入れ|インボイス制度でどう変わるか

- ・資本金1億円以下の会社の8つのメリット

- ・税務調査とは|対象となるのはどんな会社?

- ・資本金とは?|意味・目的・税金から資本金額の決め方を徹底検証

- ・寡婦控除とは【2020年改正】|適用される要件と節税効果

- ・個人事業主のインボイス|免税事業者にとっての影響とは

- ・消費税の免税事業者|メリットは?届出は必要か

- ・株の税金|株取引でかかる税金と節税対策

- ・200%定率法とは|意味・計算方法・償却率

- ・会社を設立する時の資本金の決め方

- ・個人事業主が払う税金の種類と納税方法

- ・無形固定資産とは|のれん、ソフトウェアなどの減価償却

- ・配偶者(特別)控除が2020年改正|103万と201万の壁とは?

- ・退職所得の受給に関する申告書|提出しないと税額計算が変わる理由

クラウド会計ソフト freee会計