個人の税務調査(令和4年度調査)申告漏れ所得金額が高額1位は?

公開日:2018年11月06日

最終更新日:2024年02月19日

目次

この記事のポイント

- 税務調査の対象となる個人は、個人事業主や、相続税を納めた人(納めていない人)。

- 申告漏れ所得金額が高額な業種は「経営コンサル」「ブリーダー」「くず金卸売業」など。

- インターネット取引を行っている個人も、税務調査の対象となる。

税務調査の豆知識

税務調査は、調査官が訪問して申告の計算のもとになった帳簿や証憑をチェックする方法で行われます。また、取引状況を確認するために、取引の相手方を調査する反面調査が行われる場合もあります。税務調査では、税理士に立ち会いをしてもらうことが可能です。税務調査の対象になったら、可能な限り早めに税理士に連絡し、事前に過去の期間分も含めて帳簿などの資料を整理しておきましょう。

また、中小企業の決算書の信頼性を向上すると、税務調査の対象になりにくくなります。たとえば、税理士法33条の2による書面添付や中小会計要領チェックリストは、決算書を作成した税理士が適正な税務申告を行ったこと、会計ルールの準拠状況を証明するものです。つまり、「これは税理士が関与して作成した決算書だ」と証明することができ、信頼性を向上させることにつながるのです。

これらの制度は金融機関も重視しているので、資金調達力を上げるというメリットも期待できます。

税理士に相談し、積極的にこうした制度を活用していきましょう。

税務調査とは

日本は、納税者が納税額を計算し納税する「申告課税方式」をとっています。税務調査とは、この申告課税方式において適正に納税をしているかどうかを国が調査する制度です。

税務調査というと、会社が対象となる調査というイメージを持つ人も多いようですが、個人事業主やフリーランスで事業を行っている人、相続税を納めた人、ネット取引などを行っている人も、税務署の税務調査を受けることがあります。

(1)税務調査には「任意調査」と「強制調査」がある

税務調査は大別すると「任意調査」と「強制調査」に分けることができます。テレビで見るものの多くは強制調査で基本的には任意調査ですので、早めに税理士に相談して必要な準備をしておけば、それほど恐れるものではありません。

|

任意調査: 強制調査のような強制力はありませんが、納税義務者には質問に答える義務があります。 強制調査: |

(2)税務調査の対象になる個人とは

税務調査の対象となる個人は、個人事業主やフリーランス、相続税を納めた人などです。風俗業や経営コンサルタント、プログラマーは、1件当たりの申告漏れ所得金額が高額なケースが多いとされています。

また国税庁は、インターネット取引を行っている個人に対して、積極的に調査を実施するという姿勢を打ち出していますでの、ネット取引を行っている人も注意が必要です。

(3)申告漏れ所得金額が高額1位は2年連続「経営コンサル」

個人は法人と比較すると、税務調査を受ける確率はかなり低くなります。

しかし、個人でも不動産の売買などの多額のお金が動いたケースや、ネット取引で多額の収入があったケースでは、税務調査の対象となることがありますし、「売上が前年より極端に増えた」「利益率が良くなった」「現金商売である」「過去税務調査の対象となり、多額の修正申告をしたことがある」などの事情がある場合には、調査の対象となることがあります。

令和4事務年度の個人事業主の税務調査で、1件当たりの申告漏れ所得金額が最も多いのは、経営コンサルタントで、3,367万円とかなり高額な申告漏れ所得金額を指摘されています。

次いで、くず金卸売業、ブリーダー、焼肉、タイル工事、冷暖房設備工事となっています。

○事業所得を有する個人の1件当たりの申告漏れ所得金額が高額な上位10業種

| 業種目 | 1件当たりの 申告漏れ 所得金額(万円) |

1件当たりの 追徴税額(含加算税) (万円) |

前年の 順位 |

|

|---|---|---|---|---|

| 1 | 経営コンサルタント | 3,367 | 676 | 1 |

| 2 | くず金卸売業 | 2,483 | 952 | - |

| 3 | ブリーダー | 2,075 | 454 | 3 |

| 4 | 焼肉 | 1,611 | 319 | - |

| 5 | タイル工事 | 1,598 | 266 | - |

| 6 | 冷暖房設備工事 | 1,520 | 287 | 15 |

| 7 | 鉄骨、鉄筋工事 | 1,440 | 261 | - |

| 8 | 太陽光発電 | 1,391 | 289 | - |

| 9 | バー | 1,391 | 250 | - |

| 10 | 電気通信工事 | 1,374 | 223 | 13 |

引用:国税庁「令和4事務年度 所得税及び消費税調査等の状況|事業所得を有する個人の1件当たりの申告漏れ所得金額が高額な上位10業種」

(4)税務調査はインターネット取引を行っている個人も対象

国税庁は、インターネット取引を行っている個人に対して、「あらゆる資料情報を収集・分析するなどして、積極的に調査を実施する」という姿勢を打ち出しています。

令和4事務年度においては、<シェアリングエコノミー等新分野の経済活動に係る取引を行っている個人に対する調査が1324件(前事務年度839件)実施されたとしています。

○インターネット取引を行っている個人の調査状況(取引区分別)

| 令和3事務年度 | 令和4事務年度 | |||

|---|---|---|---|---|

| シェアリングエコノミー等 新分野の経済活動に係る取引 |

暗号資産(仮想通貨)等取引(調査状況) | シェアリングエコノミー等 新分野の経済活動に係る取引 |

暗号資産(仮想通貨)等取引(調査状況) | |

| 調査件数 | 839件 | 444件 | 1,324件 | 615件 |

| 申告漏れ所得金額 | 116億円 | 405億円 | 200億円 | 548億円 |

| 追徴税額 | 22億円 | 53億円 | 42億円 | 64億円 |

| 1件当たりの申告漏れ 所得金額 |

1,382万円 | 3,659万円 | 1,508万円 | 3,077万円 |

| 1件当たりの追徴税額 | 266万円 | 1,194万円 | 320万円 | 1,036万円 |

(5)相続税の納税義務がある人も税務調査の対象

相続税の税務調査については、相続税の申告を行なった人のうち、30%ほどの割合で行われていると言われています。

令和2事務年度においては、コロナ感染症の影響により、実地調査件数は⼤幅に減少しましたが、大口・悪質な不正が⾒込まれる事案について優先的に調査が行われ、実地調査1件当たりの追徴税額は943万円と過去最高となりました。

令和3事務年度においては、実地調査は6317件行われ、前年比123.7%と調査件数が増えています。

1件当たりの追徴税額は886万円となり、過去最高だった令和2事務年度に次いで2番目に高額となりました。

○令和4事務年度における相続税の調査実績(令和5年12月発表)

| 令和3事務年度 | 令和4事務年度 | |

|---|---|---|

| 実地調査件数 | 6,317件 | 8,196件 |

| 申告漏れ等の非違件数 | 5,532件 | 7,036件 |

| 1件当たりの申告漏れ課税価格 | 3,530万円 | 3,209万円 |

| 1件当たりの追徴税額 | 886万円 | 816万円 |

個人の税務調査対策

これまで述べてきたように、法人より件数は少ないものの、個人も税務調査の対象となる可能性があります。

税務調査は、強制調査の場合を除き、原則として電話で事前に連絡が入ります。

電話連絡があったら、その場で即答をせず、担当者の名前を確認してから「税理士と相談する」と回答し、税理士に連絡するようにして下さい。

なお、例外として、飲食店など店舗などで営業している場合には、ある日突然調査官がやってくることがあります。これは、現金残高を確認するためですが、対応する場合には、必ず身分証明書を確認してください。

また、調査官が事前に客を装って、お店に食べに行くという内定調査が行われることもあります。これは、来客数から売上の推定計算をするためです。

(1)誠実に対応する

税務調査というだけで、「何か疑われているのか」と不快なイメージを持つ人もいます。

しかし、税務調査は疑いのある会社や個人だけを対象としているわけではなく、正しく納税をしている人や、収入額が少なく納税額がゼロになる可能性のある人に対しても、行われる可能性があります。

また、単に添付書類の不足や計算ミスの確認で、税務署が確認したいと思っているだけのケースもあります。

税務署から連絡があるだけで、「税務調査だ」と決めつけて居留守を使ったり、折り返し連絡をしなかったりすると、かえって「何かやましいことがあるのでは」と疑われてしまうこともあります。

必要以上に税務署を怖がるのは意味のないことなので、税務署からの問い合わせには誠実に対応し、不安であるのなら税理士に相談するようにしましょう。

(2)領収書は整理しておく

領収書などの帳簿書類は、7年間保存しておかなければなりません。

一部の書類については5年でよいことになっていますが、曖昧になりがちなので、「7年間」で統一して保存しておくのがおすすめです。

電子帳簿保存法により、帳簿をデータにして保存しておくことが認められていますが、その場合には、税務署に申請書を提出することが必要です。

(3)税務調査も、freeeならスムーズ

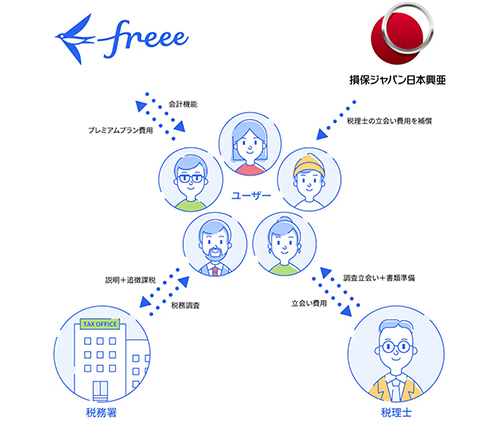

個人事業主への税務調査は年間約11万件(注)行われており、税務調査官の専門知識による対応に苦慮するケースが多々発生しています。

このような課題を解決するため、税務調査対象となった個人事業主にfreeeが税理士を無料で紹介し、調査立会に要した費用を、50万円を限度に補償するサービスがfreee会計の「プレミアムプラン」に自動付帯されております。

この補償によって、バックオフィスの業務効率化や生産性の向上、経営の可視化に加え、確定申告後のサポートによる適切な会計処理と税務申告を推進し、あらゆる角度からビジネスを支援する事が可能になります。ぜひご活用ください。

|

(4)税理士に相談する

税務調査には、税理士に立会いを依頼することができます。

税務署から税務調査の連絡が入ったら、担当者の名前を聞いて、すぐに税理士に連絡をしましょう。顧問税理士がいない場合でも、税務調査だけ依頼することもできます。

税理士に相談すれば、どのような書類を準備しておくべきか、調査当日はどのように対応するべきかなど、細かくアドバイスをしてもらうことができます。

事前準備にかけられる時間は限られていますので、すべての対策をとることは現実的ではありませんが、指摘されそうな問題がある場合には、その部分について重点的に対策をとることができます。

税理士の立会いがあるか否かが、税務調査の結果に影響を与えることもあります。

早めに税理士に相談して、アドバイスを受けるようにしましょう。

また、税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」でアンケート結果をまとめたので、一つの目安として税理士選びの参考にしていただければと思います。

\ 税務調査について相談できる税理士を検索 /

この記事の監修者:アトラス総合事務所

監修者

アトラス総合事務所

会計・税務・労務・法務の専門家集団が、会社・個人事業をトータルでサポートいたします!

所得税や相続税は申告納税制度であり、この申告納税制度をきちんと機能させるための調査が、税務調査です。不正行為で税金を逃れようとすると、所得税法違反、相続税法違反などで処罰されることになります。

期限内に申告をしないで、納税額を通知される「決定」の処分を受ければ、原則15%または20%の無申告加算税が課されてしまいます。ただし、期限内に申告漏れなどに気づいた場合には、提出後でも訂正をすることができます。

アトラス総合事務所では、個人の方の税務調査の立ち会い等のサポートを行っております。また、税務調査にしっかりと対応するために、適切な経理システムの構築についても、サポートしております。

「技術以前に人間として、プロフェッショナルとして常にお客様のために最善を尽くすということ」を使命とし、まじめに一生懸命商売をされている方を全力で応援させていただきます。

- ・社会保険料控除とは?年末調整で必要な作業と計算方法を解説

- ・寄附金控除(所得控除)と寄附金特別控除(税額控除)

- ・個人事業税はいつから納める?計算方法は?仕訳方法は?

- ・発注書・注文書とは|発行する理由・作成ルール(テンプレート付き)

- ・適格請求書とは|発行事業者、登録申請書とは

- ・適格請求書発行事業者|登録申請は?メリットは?

- ・流動資産とは|貸借対照表での見方・分析方法

- ・損益計算書の勘定科目一覧

- ・委託販売のしくみ・会計処理・仕訳例をわかりやすく

- ・繰延税金資産の基礎知識|回収可能性とは?必要な仕訳は?

- ・固定資産売却益(損)とは|求め方・勘定科目

- ・相続税非課税|限度額は?相続税非課税財産とは

- ・家(マイホーム)を売却した時の税金・特例・確定申告の方法

- ・確定申告書の書き方を解説!2023年から確定申告書Aは廃止!

- ・繰延資産|意味と種類、償却方法と仕訳例【まとめ】

- ・現金過不足の処理|勘定科目や仕訳例をわかりやすく

- ・社宅を経費にして節税する方法

- ・個人の税務調査(令和2年度調査)|対象になった時の対処法と対策

- ・見積書とは|発行する理由・作成ルール(テンプレート付き)

- ・固定資産とは|流動資産との違い・減価償却の方法

- ・損金算入とは|費用との違い・要件をわかりやすく

- ・決算期・事業年度|意味は?どのように決めるべき?

- ・税金が安くなる「税額控除」|所得控除との違いは?節税効果は?

- ・個人事業主の経費|よく使う勘定科目一覧と仕訳ルール

- ・事業所得とは|雑所得との違い・税額計算・確定申告の方法まとめ

- ・一人会社の設立|手続きは?社会保険はどうすべき?

- ・確定申告が必要な対象者とは?

- ・販売促進費とは|広告宣伝費との違いとは(仕訳例付き)

- ・個人事業主の青色申告決算書とは(収支内訳書との違い)

- ・雑収入とは|仕訳例や消費税について紹介

- ・リバースチャージ方式とは|インボイスでどう変わる?

- ・流動比率|意味・計算方法・判断する際のポイント

- ・電子インボイス制度とスケジュールをわかりやすく

- ・改正電子帳簿保存法|対処法をわかりやすく解説

- ・仮想通貨(ビットコイン)にかかる税金と確定申告

- ・小規模宅地等の特例とは|要件・意味を分かりやすく

- ・免税事業者からの仕入れ|インボイス制度でどう変わるか

- ・資本金1億円以下の会社の8つのメリット

- ・税務調査とは|対象となるのはどんな会社?

- ・資本金とは?|意味・目的・税金から資本金額の決め方を徹底検証

- ・寡婦控除とは【2020年改正】|適用される要件と節税効果

- ・個人事業主のインボイス|免税事業者にとっての影響とは

- ・消費税の免税事業者|メリットは?届出は必要か

- ・株の税金|株取引でかかる税金と節税対策

- ・200%定率法とは|意味・計算方法・償却率

- ・会社を設立する時の資本金の決め方

- ・個人事業主が払う税金の種類と納税方法

- ・無形固定資産とは|のれん、ソフトウェアなどの減価償却

- ・配偶者(特別)控除が2020年改正|103万と201万の壁とは?

- ・退職所得の受給に関する申告書|提出しないと税額計算が変わる理由

- ・役員の任期とは?任期満了時の退任・再任の手続きは?

- ・現物出資|金銭出資との違いは?会計処理のポイントは?

- ・独立開業!資金や準備、支援制度を解説

- ・会社設立・開業時に税務署に申請する届出一覧

- ・退職所得とは?退職金の税金は?確定申告は必要?

税務調査の経験談と税理士の回答を見る

|

・役員賞与と認定された場合の所得税の修正申告 「先日の税務調査で、ある支出が代表者の役員賞与と認定されました。 認定された役員賞与に伴う法人税、源泉所得税の追徴税額の納付は完了済です。…」 |

|

・経費として認められなかった場合について 「給与として、所得税を支払うことになる場合、4年前の場合、いつの給与に反映されますか? 例えば、税務調査が今期入って、4年前の経費が認められなかった場合は、代表の給与が増えるのは、今期ですか?4年前ですか?…」 |

|

・税務調査で払った5年分の消費税を遡って租税公課に出来るか 「更正の請求でもって各年の租税公課にて控除可能でしょうか?…」 |