税務調査とは?調査対象となるのはどんな会社?

公開日:2019年04月20日

最終更新日:2024年05月30日

この記事のポイント

- 通常は、4年~5年に1度税務調査の対象になる可能性がある。

- 過去に不正を行っていた会社は、毎年税務調査の対象になることも。

- 税務調査は、問題視されるポイントを知り対策を行えば、特に怖い調査ではない。

税務調査とは、法人や個人などの納税者が適切に申告納税しているかを、国が調査するための制度です。

中小企業や赤字の会社でも調査対象となる可能性は高く、通常は4年~5年に1度は調査対象になる可能性があるとされています。

過去に不正を行っていたような会社は、毎年でも税務調査の対象となることがあります。

なお、税務調査をされると必ず追加の税金を取られるわけではありません。税務調査とは、申告が正しく行われているかを確認するための調査ですから、正しく処理をしていれば問題なく、調査が終了する場合もあります。

税務調査の豆知識

決算書の作成は税理士に依頼し、税理士法第33条の2第1項の書面を添付してもらいましょう。

この書面を添付することで、決算書の信用力を高めることができ、税務調査の対象となる可能性が減少します。

税務調査の対象となった場合でも、慌てず、すぐに税理士に連絡をしてください。

税理士がいれば、長けた税務、経理の専門知識と豊富な経験をもとに、人手が足りない中小企業の経営者にとって頼もしいサポーターとなってもらうことができます。

税理士がいれば、追及されるポイントを見越して、事前に対処の方法を相談することができますし、調査当日必要な書類を準備して、調査自体に立ち会ってもらうこともできます。

税務調査とは

税務調査とは、公正で適正な申告納税制度を維持するために行われる調査です。

国税庁では、データベースに蓄積された所得税や法人税の申告内容などの各種資料情報から売上金額・所得金額・税額などに誤りがないか細かく分析して、対象となる会社を選択しています。

その結果「この売上はどうもおかしい」「経費が昨年と比べて多すぎる」などの疑問点や不明点がある場合に、税務調査は行われます。

そして、違法な処理や誤った処理が為されている場合には、税法に従って適正な金額かどうか検討し、正しい申告や納税に改めるよう指摘されることになります。

国税庁が令和5年(2023年)11月に発表した「法人税等の調査事績」の資料によると、令和4年には、大口・悪質な不正計算等が想定される法人など、調査必要度の高い法人62,000件について実地調査を実施しました。また、申告内容に誤り等が想定される納税者等に対して、簡易な接触(※)により、自発的な申告内容等の見直し要請を66,000件実施しました。

※簡易な接触とは、税務署において書面や電話による連絡や来署依頼による面接により、納税者に対して自発的な申告内容の見直しなどを要請するもの。

【実地調査件数】

【簡易な接触事積】

|

(1)税務調査には「任意調査」と「強制調査」がある

税務調査は、大きく「任意調査」と「強制調査」に分けることができます。そして通常税務調査というと「任意調査」を意味します。

強制調査とは、悪質な脱税犯に対して行われる調査で、捜索・差押えなどをすることができる調査で、映画やドラマでよく見る税務調査はこの強制調査です。納税者の許可なく家屋に立ち入ったり、所有物を捜索したり、証拠物を押収したりすることもあります。

任意調査には強制調査のような強制力はありませんが、だからと言って税務調査を拒否することはできません。納税者には税務署に対応する義務があります。

任意調査は、調査目的などから準備調査と実地調査に区分され、下記のように区分されます

|

準備調査 準備調査とは、主に税務署内で行う調査のことをいいます。 準備調査の段階で対象となる納税者に問合せを行うこともありますが、準備調査は主に実地調査が必要かどうかを判断するために行われるケースがほとんどです。

|

|

実地調査 実地調査とは、納税者の事業所や店舗などに出向いて帳簿書類などを調査することで、一般的に税務調査というと、この実地調査のことをいいます。

|

(2)ある日突然調査官がやってくる「無予告調査(現況調査)」もある

税務調査は、通常10日~2週間前に税務署から連絡があり、そこでスケジュールを調整して調査日時を決めます。しかし、なかには事前の連絡がなく税務調査が行われる「無予告調査(現況調査)」と呼ばれる調査が行われることもあります。

このような無予告調査は、とくに飲食店や美容院など現金商売を行っている会社が対象になることが多いのですが、現金商売ではないケースでも行われることがあります。

無予告調査で注意したいのが、調査官に「今すぐこの場で税務調査を開始したい」と言われても「税理士に連絡するので待ってください」と言うことです。

調査官に言われたからといって「どうぞ入ってください」と答えてしまえば、そのまま税務調査が始まってしまいます。

したがって、その場では必ず「今日は予定がある。税理士に連絡する。」と断り、税理士と日程調整をしてから後日連絡をすると伝えましょう。

(3)調査官が聞くポイントは決まっている

税務調査では、すべての資料が網羅的にチェックされるわけではなく、調査官が聞くポイントは決まっています。税務調査に精通している税理士であれば、「税務調査で聞かれるのは、このポイント」と把握していますので、質疑応答を税理士と打ち合わせをしておきましょう。

もちろん、すべてが質疑応答のとおりに進むわけではありませんが、事前に準備しておけば調査官を前にしても落ち着いて対応をすることができます。

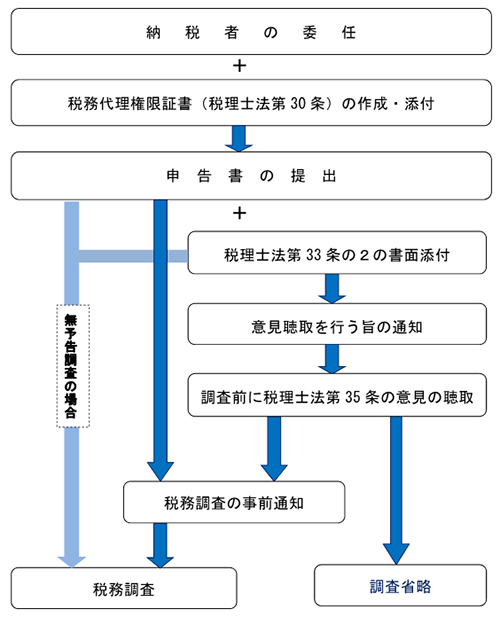

(4)税理士作成の書面添付制度で税務調査が省略されることも

書面添付制度とは、税理士や税理士法人が作成した申告書について作成する書面のことです。

この書面添付制度は税理士だけに認められた権利で、どのような項目について作成したか、どの資料をどの程度確認したかなどを記載します。添付書面の提出があった場合には、まず税理士に税務調査を実施したい旨の連絡が入り、税理士が意見を述べる機会が与えられることになります。

そして、税理士のこの意見聴取によって、税務調査が省略されたり短縮されたりする可能性もあります。

|

税務調査の豆知識

日本の税制は、世界の中でもかなり複雑です。

きちんと会計処理をしているつもりでも、税務調査の対象となれば「どこかに問題があるのではないか」と気になるのは当然です。

さらに税務調査では、調査担当者からさまざまな質問をされます。この時には、必要書類等を提示しながら具体的かつ説得力のある説明をしなければなりません。

曖昧な説明をしてしまうなど調査官への対応次第で、思わぬところで足をとられてしまい、その結果修正申告や追徴課税が必要になってしまうケースもあります。

税務調査による追徴課税等のリスクを下げるためには、税務調査に関する正しい知識と十分な必要書類、そし税務調査立会に豊富な経験を持つ税理士の存在は欠かせません。

税務調査について不安を感じている方、現在税務調査中の方、税務申告で取引先等に迷惑をかけたくないと考えている方は、早めに税理士に相談し具体的なアドバイスを受けることをおすすめします。

税務調査の対象に選ばれるのはどんな会社?

税務調査の対象会社を選定するための明確な基準があるわけではありませんが、サイクルとしては4年~5年に1度程度となるケースが多いようです。

しかし、なかには「10年以上、一度も税務調査を受けていない」という会社もありますし、過去に不正が指摘されたような会社だと「毎年税務調査の対象」となることがあります。

また、不正がよく見つかる業種であったり、売上が伸びているがそれ以上に経費が増えていたりといった事情がある会社については、税務調査の対象となりやすい傾向があります。

(1)同業他社と比較して所得率が低い会社

税務署は、毎期の所得率を重視しています。所得率とは、「所得÷売上」のことで、この所得率が下がっている会社は利益を圧縮して税金をごまかしているのではないかと疑われます。また、税務署は同業他社の所得率とも比較しています。そして、同業他社より低い所得率の会社は税務調査の対象となりやすくなります。

(2)勘定科目に変動があった会社

給与や外注費、交際費、広告宣伝費など、同じ勘定科目を昨年と比較して大幅に変動していれば、税務署におかしいと思われる可能性があります。これらの経費の水増しは、脱税の常套手段だからです。また、退職金を支給したり回収できない売掛金を貸倒損失としたりといった、毎年発生する勘定科目ではなく、かつその科目が多額の場合には、税務調査の対象となる可能性があります。

(3)中小企業も対象となる

税務調査は、事業の規模や税額に関係なく、調査対象となる可能性があります。

特に好況な業種や、過去不正が多かった業種は対象となるケースが多いようです。

飲食店、酒屋、美容院、風俗業、貸金業、建設業、IT関連企業などは、特に調査対象として選ばれる傾向が高く、これらのなかから、税歴表を作成したり、コンピュータ処理などをしたりして、一定の条件に該当する企業を選び出します。

特に、売上や人件費が前年度と比較して大幅に変動したり、売上がアップしているのに利益が少なかったりする会社は、税務調査の対象となりやすいので、注意しましょう。

なお税務調査では、法人だけでなく個人事業主も対象となります。

個人事業主としてネットショップを経営している場合や、パートや内職をしている主婦などが対象となることもあります。また、相続税について税務調査が行われることもあります。

(4)赤字の会社でも税務調査の対象になる

税務調査は、納税義務のあるものが税法の規定によって正しく申告納税しているかという点を確認するために行われる調査です。

したがって、「ここ数年ずっと赤字だ」という会社の場合でも、調査対象となる可能性は十分あります。

確かに業績不振の会社では、修正すべき項目を見つけることはできたとしても、マイナスの課税所得をプラスに転じることは簡単ではないケースがほとんどです。

特別な事情でもない限り、調査対象とはなりにくいだろうともいえそうです。

しかし最近は、申告された企業全体に占める赤字企業の割合が7割を超えているので、「赤字だから税務調査の対象とはならないだろう」と油断することはできません。

そもそも決算が赤字であるといっても、申告内容が正しいとは限りません。なかには、黒字を出していてもおかしくないほど業績好調な会社なのに、決算を赤字にして脱税するような悪質な企業があるからです。

したがって、赤字決算と申告している会社でも、調査対象となる可能性は大いにあるといえます。

税務調査でチェックされる勘定科目を知っておこう

税務調査の日程が決まったら、調査が実施されるまでにできる限り帳簿や資料を整理して、どのような質問に対してもスムーズに答えることができるよう準備しておきましょう。税務調査では、一般的に過去3期にまでさかのぼって調査されることが多いので、その期間中の請求書や領収書はきちんと整理し、契約書などの証憑類や給与台帳などもできる限り用意しておくようにします。

常日頃からこれらの書類をきっちり記録し整理・保管するようにすると、税務調査時に安心です。

領収書の裏には、誰と会食したのかメモするなど、いつでも第三者に説明できる状態にしておくのが理想です。

(1)まず「売上」と「経費」の伸び率が比較される

税務調査の事前調査では、まず3年間ほどの売上と経費の伸び率が比較されます。

たとえば、売上が30%伸びているのに経費が50%伸びていれば、「経費が水増しされているのではないか」と疑われます。

そして、同じ地域の同業他社と比較して、数値を細かく比較され、平均的な伸び率や経費の割合を算出して、大幅にはみ出していないかチェックされます。単に広告宣伝費や設備投資にお金をかけただけ、というケースもありますが、経費が大きく伸びている場合には、税務調査の際にはその点について、きちんと説明できることが大切です。

(2)「人件費」が架空計上されていないか

実際に会社に在籍していないのに、人件費を架空計上しているケースは、税務調査で最もチェックされるポイントのひとつです。

従業員を雇用した場合には、従業員の住所や氏名などを市町村に提出しなければならないので、架空の人件費が簡単に発覚してしまいます。

一般的なケースとしては、アルバイトなど社会保険の加入義務がない人が人件費として架空計上されるケースです。このように、架空人件費でねん出した資金が代表者個人にわたっている場合には、代表者個人に対する役員賞与として、源泉所得税としても課税されることになります。

(3)「交際費」は適切に処理されているか

交際費については、交際費に該当する書類を偽造して処理していないか、交際費ではないのに交際費として計上されていないかなどをチェックされます。

元帳などから交際費に該当する費用を一覧にして、その内容を検討し細かく経理や経営者に質問しながら、内容を調査されます。

交際費は、取引先を飲食接待した場合の費用は当然交際費に該当しますが、1人あたり5,000円以下のものについては交際費に含めずに、支出のあった事業年度においては全額損金に算入することが認められますが、会社の役員や従業員またはこれらの親族に対して行われる飲食接待については、適用されませんので、この点についてはミスがないようにしましょう。

(4)「修繕費」は翌期に費用化すべきものが含まれていないか

修繕費は、計上時期が妥当か否か、架空の修繕費の計上はないかなどがチェックされます。

期末直前に計上した修繕費については、翌期に費用化すべきものが含まれていないかなどチェックされますので、きちんとした証拠が必要です。

なお、修繕費としていても、資産の使用可能期間や効用を増加させるような内容は「資本的支出」となりますので、この点も注意しましょう。

(5)「寄附金」は「繰延資産」ではないか

寄附金であっても、その寄附によって自己に便益が及ぶ場合には、寄附金とは認められずその費用は繰延資産とされます。繰延資産とは、支払った費用のうち会社にとって便益をもたらす効果のあるものをいいます。

また、寄附を行ったとしてもそれが本来は代表者や役員個人が行うべきである場合には、その費用の額は代表者や役員個人に対する賞与と解釈されます。

(6)見落としがちな「印紙税」ペナルティは3倍

見落としがちなのが印紙税です。

契約書については、内容によって印紙を貼付しなければならないものが多くありますが、印紙を貼付すべきか否かは、文書の表題ではなくその内容で判断されます。

また、印紙は消印をして初めて印紙税を納めたと解釈されますが、購入して貼付しただけという書類はかなり多いので、改めて確認するようにしましょう。

印紙税は、税務調査で必ず確認される内容ですし、ペナルティは、本来の印紙税額の3倍とかなり高額です。日頃からしっかりチェックしておくことが必要です。

まとめ

以上、税務調査で対象となる会社の傾向や、税務調査の種類、税務調査でチェックされるポイントなどについてご紹介しました。

税務調査では、思いもかけない細かい点についても質問されますので、税理士のサポートが欠かせません。顧問税理士がいない場合でも、税務調査から対応してくれる税理士もいますので、可能な限り早めに相談してみることをおすすめします。

税務調査について相談できる税理士をさがす

税務調査に強い税理士をお探しの方は、無料で使えるfreee税理士検索をご活用ください。freee税理士検索では、数多くの事務所の中から税務調査に精通している税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 税務調査について相談できる税理士を検索 /

この記事の監修者:アトラス総合事務所

監修者

アトラス総合事務所

会計・税務・労務・法務の専門家集団が、会社・個人事業をトータルでサポートいたします!

法人税や所得税は申告納税であり、この申告納税制度をきちんと機能させるための調査が、税務調査です。不正行為で税金を逃れようとした際の罰則規定はとくに厳しく、10年以下の懲役もしくは1,000万円以下の罰金です。さらに、たとえば所得隠しのペナルティーは、高税率の重加算税がかかりますし、損害遅延金にあたる延滞税もかかります。そのうえに本来の税金も納めなければなりませんから、大変な負担がかかます。

しかし、税務調査といってもナーバスになり過ぎる必要はありません。税理士に依頼すれば、調査官の調べるポイントやそれらに対応するための事前準備について相談することができるので、落ち着いて調査当日を迎えることができます。また、税理士は税務調査に立ち会ってもらうことができますから、調査官にあれこれと追及されたときにも助け舟を出してもらうことができます。

アトラス総合事務所では、税務調査の事前準備はもちろん、当日の立会いまでしっかりとサポートを行います。懸案事項に対するセカンドオピニオンにも対応しておりますので、税務調査の連絡が来た場合には、まずはご連絡ください。

- ・社会保険料控除とは?年末調整で必要な作業と計算方法を解説

- ・寄附金控除(所得控除)と寄附金特別控除(税額控除)

- ・個人事業税はいつから納める?計算方法は?仕訳方法は?

- ・発注書・注文書とは|発行する理由・作成ルール(テンプレート付き)

- ・適格請求書とは|発行事業者、登録申請書とは

- ・適格請求書発行事業者|登録申請は?メリットは?

- ・流動資産とは|貸借対照表での見方・分析方法

- ・損益計算書の勘定科目一覧

- ・委託販売のしくみ・会計処理・仕訳例をわかりやすく

- ・繰延税金資産の基礎知識|回収可能性とは?必要な仕訳は?

- ・固定資産売却益(損)とは|求め方・勘定科目

- ・相続税非課税|限度額は?相続税非課税財産とは

- ・家(マイホーム)を売却した時の税金・特例・確定申告の方法

- ・確定申告書の書き方を解説!2023年から確定申告書Aは廃止!

- ・繰延資産|意味と種類、償却方法と仕訳例【まとめ】

- ・現金過不足の処理|勘定科目や仕訳例をわかりやすく

- ・社宅を経費にして節税する方法

- ・個人の税務調査(令和2年度調査)|対象になった時の対処法と対策

- ・見積書とは|発行する理由・作成ルール(テンプレート付き)

- ・固定資産とは|流動資産との違い・減価償却の方法

- ・損金算入とは|費用との違い・要件をわかりやすく

- ・決算期・事業年度|意味は?どのように決めるべき?

- ・税金が安くなる「税額控除」|所得控除との違いは?節税効果は?

- ・個人事業主の経費|よく使う勘定科目一覧と仕訳ルール

- ・事業所得とは|雑所得との違い・税額計算・確定申告の方法まとめ

- ・一人会社の設立|手続きは?社会保険はどうすべき?

- ・確定申告が必要な対象者とは?

- ・販売促進費とは|広告宣伝費との違いとは(仕訳例付き)

- ・個人事業主の青色申告決算書とは(収支内訳書との違い)

- ・雑収入とは|仕訳例や消費税について紹介

- ・リバースチャージ方式とは|インボイスでどう変わる?

- ・流動比率|意味・計算方法・判断する際のポイント

- ・電子インボイス制度とスケジュールをわかりやすく

- ・改正電子帳簿保存法|対処法をわかりやすく解説

- ・仮想通貨(ビットコイン)にかかる税金と確定申告

- ・小規模宅地等の特例とは|要件・意味を分かりやすく

- ・免税事業者からの仕入れ|インボイス制度でどう変わるか

- ・資本金1億円以下の会社の8つのメリット

- ・税務調査とは|対象となるのはどんな会社?

- ・資本金とは?|意味・目的・税金から資本金額の決め方を徹底検証

- ・寡婦控除とは【2020年改正】|適用される要件と節税効果

- ・個人事業主のインボイス|免税事業者にとっての影響とは

- ・消費税の免税事業者|メリットは?届出は必要か

- ・株の税金|株取引でかかる税金と節税対策

- ・200%定率法とは|意味・計算方法・償却率

- ・会社を設立する時の資本金の決め方

- ・個人事業主が払う税金の種類と納税方法

- ・無形固定資産とは|のれん、ソフトウェアなどの減価償却

- ・配偶者(特別)控除が2020年改正|103万と201万の壁とは?

- ・退職所得の受給に関する申告書|提出しないと税額計算が変わる理由

- ・役員の任期とは?任期満了時の退任・再任の手続きは?

- ・現物出資|金銭出資との違いは?会計処理のポイントは?

- ・独立開業!資金や準備、支援制度を解説

- ・会社設立・開業時に税務署に申請する届出一覧

- ・退職所得とは?退職金の税金は?確定申告は必要?