個人事業主が払う税金の種類と納税方法

公開日:2019年11月07日

最終更新日:2024年02月09日

この記事のポイント

- 個人事業主が納める主な税金は、①所得税、②住民税、③事業税、④消費税の4つ。

- 所得税と消費税は、自分で税額を計算して申告・納税する必要がある。

- 事業税や住民税は市区町村などから送付される通知書に従って納める。

サラリーマンは、原則として勤め先の会社で税額計算を行い毎月の給料から税金が天引きされますので、「自分がどんな税金を、どれくらい納めているのか知らない」という人も多いようです。

しかし個人事業主になると、自分で税金の計算を行い納税も自分でしなければならなくなります。

この記事では個人事業主が納めなければならない税金と納税方法、納税額を減らすための節税方法などについてご紹介します。

個人事業主の税金の豆知識

個人事業主とサラリーマンで、納める税金の内容が大きく変わることはありませんが、個人事業税など個人事業主に対してのみ課される税金もあります。

・所得税:個人の所得に対してかかる税金

・住民税:自治体の行政サービスの経費を住民が分担する税金

・個人事業税:法定業種を行う場合に負担する税金

・消費税:モノやサービスの消費に対して課される税金

・源泉所得税:従業員に給与を支払う場合に、その給与の所得税を天引きし、事業主として国に納める税金

・償却資産税:事業に使用している機械や器具備品等に対してかかる税金

なお、これらの所得のうち確定申告によって所得をもとに課される税金は、所得税、住民税、事業税です。適切な節税対策を行なえば、所得税、住民税、事業税を減らすことが可能になります。

個人事業主が払う税金

個人事業主が関係する主な税金は、①所得税、②住民税、③事業税、④消費税の4つです。その他、土地や家屋などの固定資産を所有している場合には「固定資産税」がかかりますし、国民健康保険の保険料も納めなければなりません。

所得税と消費税は自分で申告・納税しますが、事業税や住民税は都道府県や市区町村から送付される通知書に従って納めます。

個人事業主が納める主な税金

| 内容 | 納税方法 | 対象 | |

| 所得税 | 1月1日から12月31日までの1年間の所得の合計額から、各種所得控除額などを差し引いた額に対して課税される。 | 自分で申告・納税をする。 | 一定の所得がある人が対象となる。 |

| 事業税 | 事業所得(青色申告特別控除前)が290万円超の場合に課税される。 | 都道府県から通知が来て、納税する。 | 指定された事業者のみ、一定の税率で課税される。 |

| 住民税 | 都道府県民税と市区町村民税がある。 | 市区町村から通知が来た場合に納税する。 | 一定の所得がある人が対象となる。 |

| 消費税 | 預かった消費税と支払った消費税を精算する。 | 自分で申告・納税をする。 | 原則として、前々年度の課税売上高が1,000万超の場合に納税する。 |

(1)所得税(確定申告が必要)

所得税とは、1月1日から12月31日までの1年間に得た所得に課せられる税金です。

所得税は、原則として自分で納税額を計算して確定申告をして納めます。

確定申告とは、所得税などを納税者が自分で計算して税額を決定し、所轄の税務署に申告することをいいます。

対象となる所得は、1月1日から12月31日までの1年間のすべての所得で、そこから計算される所得税額を納付することになります。

ただし、源泉徴収によって収入から所得税が天引きされている場合や、予定納税としてあらかじめ所得税を納付している場合などは、確定した所得税額と納付税額の金額の差額を納付することになります。なお、すでに納付した金額の方が多い場合には、還付(税金が戻ること)を受けることができます。

なお、所得とは、働いて得た収入ではなく、収入から必要経費を差し引いたものです。

そして、所得からさらに所得控除を差し引いた課税所得金額に課税されます。

所得控除とは、個人の事情に応じた公平な負担となるよう配慮された制度で、全部で15種類あり、一定額を所得から差し引くことができます。

所得から差し引くので、当然税額計算では有利になりますので、該当する所得控除は、もれなく適用を受けるようにしましょう。

以下は、所得税額の計算方法です。

必要経費や所得控除を差し引かないで計算すると、所得税を納め過ぎることになりますので、注意が必要です。

|

収入 - 必要経費 = 所得 所得 - 所得控除 = 課税所得金額 ① 課税総所得金額(A)×税率(B)―控除額(C)=基準所得税額 |

所得税の税率は「累進課税率」といって、所得が高くなればなるほど段階的に税率が高くなるしくみになっています。

| 課税される所得金額(A) | 税率(B) | 控除額(C) | 税額(A)×(B)-(C) |

| 1,000円 から 1,949,000円まで | 5% | 0円 | (A)×5%-0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 | (A)×10%-97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 | (A)×20%-427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 | (A)×23%-636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 | (A)×33%-1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 | (A)×40%-2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 | (A)×45%-4,796,000円 |

(2)住民税(納税通知書に従って納付)

住民税とは、地方公共団体(都道府県や市区町村)の住所地で課税される税金です。法律上は住民税という言葉はなく、道府県民税(都民税含む)と市町村民税(特別区民税を含む)を合せて、住民税といいます。

所得税と同じように所得に対する税金ですが、住民税の場合には前年の所得に対して1月1日現在の住所地で課税されます。

住民税も、サラリーマンの場合には毎月の給与から天引きされますが、個人事業主の場合には市区町村から納税通知書が送付されてきますので、それを年4回に分けて納税します。自治体によっては、一括前納すると多少割引されることもあります。

住民税は、所得の額に応じて課税される「所得割」と、所得金額に関わらず等しく負担することになっている「均等割」の部分から成り立っています。

| 住民税 = 「所得割」 + 「均等割」 |

|

住民税の「所得割」の税率 住民税の所得割の計算は、所得税とほぼ同じです。給与所得や不動産所得など各種の所得を合計し、所得控除を差し引いて算出します。 道府県民税:一律4% 市区町村民税:一律6%

住民税の「均等割」の税額

|

(3)個人事業税(一定の要件に該当したら納付)

個人事業税は、個人事業主が事業を営む際に受ける公共サービスに対して課される税金です。事業税の対象となる個人事業主は、以下の法定業種のみで、これらの業種に該当しない業種の個人事業主は、事業税を納める必要はありません。

また、年間290万円の控除がありますので、事業所得290万円までは免税となります。

| 区分 | 税率 | 事業の種類 | ||||

| 第1種事業 (37業種) |

5% | 物品販売業 | 運送取扱業 | 料理店業 | 遊覧所業 | 保険業 |

| 船舶定係場業 | 飲食店業 | 商品取引業 | 金銭貸付業 | 倉庫業 | ||

| 周旋業 | 不動産売買業 | 物品貸付業 | 駐車場業 | 代理業 | ||

| 広告業 | 不動産貸付業 | 請負業 | 仲立業 | 興信所業 | ||

| 製造業 | 印刷業 | 問屋業 | 案内業 | 電気供給業 | ||

| 出版業 | 両替業 | 冠婚葬祭業 | 土石採取業 | 写真業 | ||

| 公衆浴場業(むし風呂等) | 電気通信事業 | 席貸業 | 演劇興行業 | 運送業 | ||

| 旅館業 | 遊技場業 | - | - | - | ||

| 第2種事業 (3業種) |

4% | 畜産業 | 水産業 | 薪炭製造業 | - | - |

| 第3種事業 (30業種) |

5% | 医業 | 公証人業 | 設計監督者業 | 公衆浴場業(銭湯) | 歯科医業 |

| 弁理士業 | 不動産鑑定業 | 歯科衛生士業 | 薬剤師業 | 税理士業 | ||

| デザイン業 | 歯科技工士業 | 獣医業 | 公認会計士業 | 諸芸師匠業 | ||

| 測量士業 | 弁護士業 | 計理士業 | 理容業 | 土地家屋調査士業 | ||

| 司法書士業 | 社会保険労務士業 | 美容業 | 海事代理士業 | 行政書士業 | ||

| コンサルタント業 | クリーニング業 | 印刷製版業 | - | - | ||

| 3% | あんま・マッサージ又は指圧・はり・きゅう・柔道整復 その他の医業に類する事業 |

装蹄師業 | ||||

個人事業主の場合には、独自の事業主控除として年290万円の控除が認められるので、事業税は以下の計算式で計算します。

| 事業の総収入金額-事業の必要経費-事業主控除 |

事業税は確定申告などを行う必要はなく、都道府県税事務所から納付書が送られてきたら、8月と11月の2回に分けて納税します。

(4)消費税(一定の要件に該当したら納付)

消費税は、原則として前々年度の消費税の対象となる売上が1,000万円を超えた個人事業主が納めます。

消費税の計算は、原則として課税売上にかかる消費税額(預かった消費税額)から、課税仕入にかかる消費税額(支払った消費税額)を差し引いて計算します。

ところが、預かった消費税の計算は比較的簡単ですが、支払った消費税額の計算は非常に面倒なものです。

消費税は電話代や交通費の他、自動車やパソコンなどの固定資産などあらゆる経費に含まれているからです。

そこで、中小事業者については、以下のように簡易な方法(簡易課税)で計算する特例が認められています。

| 預かった消費税額 - (預かった消費税額 × みなし仕入率) = 納付する消費税額 |

税率は、業種の区分によって以下のように異なります。

| 業種 | みなし仕入率 |

| 第1種事業(卸売業) | 90% |

| 第2種事業(小売業) | 80% |

| 第3種事業(製造業等) 農業・林業・漁業(飲食料品の譲渡に係る事業を除く)、鉱業、建設業、製造業(製造小売業を含む。)、電気業、ガス業、熱供給業及び水道業など |

70% |

| 第4種事業(その他) 飲食店業など |

60% |

| 第5種事業(サービス業等) 運輸・通信業、金融・保険業、サービス業 |

50% |

| 第6種事業 不動産業 |

40% |

|

2023年(令和5年)10月から、インボイス制度が始まります。 個人事業主やフリーランスの多くは消費税免税事業者と思われますが、課税事業者と取引している場合には注意が必要です。 インボイス制度開始後は、仕入税額控除を行う要件として、原則、適格請求書発行事業者から交付を受けた適格請求書の保存が必要となりますが、免税事業者は適格請求書発行事業者になれないため、適格請求書を発行することができなくなるからです。 また、令和5年度の改正で、消費税の納税額の計算方法に「2割特例」が追加されました。 自身が適格請求書発行事業者になった方がよいか判断がつきかねるという場合や、インボイス制度に登録した場合に、どの計算方法を選択すべきか分からないという場合は、早めに税理士に相談することをおすすめします。 |

(5)国民健康保険料や固定資産税など

上記でご紹介した以外にも、自動車や家屋などの固定資産税を購入すれば固定資産税がかかりますし、国民健康保険税(国民健康保険料)も納付する必要があります。

国民健康保険料は所得や住んでいる自治体によって保険料が異なります。

また、40歳以上の加入者は、医療分だけでなく介護分の保険料を納付する必要があるので、その分だけ保険料が高くなります。

加入手続きは、住民票のある市区町村の役所です。

個人事業主が最低限行うべき10個の節税方法

これまでご紹介してきたように、個人事業主が納めなければならない税金はいくつもありますが、これらの税金は適切な節税対策を実施することで、大幅に納税額を減らすことができます。

ここでは、さまざまな節税方法の中から最低限行っていただきたい5つの節税方法についてご紹介します。

(1)節税するならまず「青色申告」

確定申告には、青色申告と白色申告があります。どちらがお得かといえば、間違いなく青色申告です。

青色申告で確定申告を行うメリットは、細かいものを挙げれば50以上あるといわれていますが、代表的なのは①青色申告特別控除、②青色事業専従者給与、③純損失の繰越控除の3つです。

①青色申告特別控除

青色申告特別控除とは、事業所得または不動産所得から最大65万円を差し引くことができる制度です。

たとえば、事業による収入から必要経費を差し引いた額が1年間で500万円だった場合、そこからさらに65万円を差し引いた435万円をもとに所得税や住民税を計算することができます。

※令和2年(2020年)から「e-Tax による申告(電子申告)又は電子帳簿保存を行うこと」が、青色申告特別控除の適用要件に追加されました。

参照:国税庁「令和2年分の所得税確定申告から青色申告特別控除額・基礎控除額が変わります!」

②青色事業専従者給与

青色事業専従者給与とは、家族に払った給料を経費にすることができる制度です。

青色事業者でない場合には、家族に給料を支払ってもそれを経費とすることができません。それは「家族に給料を払っても経費とは認めない」というルールがあるからです。

しかし、青色申告の届出を行い青色事業専従者になる旨の届出を行えば、家族に給料を支払った場合でも、そのお金の所得から経費として差し引くことができるようになります。

③純損失の繰越控除

1年間の所得を集計した結果、赤字だった場合にはその赤字分を翌年以降3年間にわたって繰り越したり、前年に繰り戻したりすることができます。

たとえば、平成30年の所得で100万円の赤字が出て、平成31年の所得で300万円の黒字が出た場合、これらを通算して300万円-100万円=200万円をもとにして所得税や住民税の計算ができることになります。

白色申告の場合には、赤字は同じ年の所得と通算することしかできないので、大きな節税効果があります。

上記以外にも青色申告のメリットはたくさんあります。上手に活用すれば同じ売上で同じ儲けであっても、白色申告と比較して納める税額が数十万節税できるケースも珍しくありません。

(2)所得控除はもれなく活用する

所得控除とは、個々の事情に応じて税負担が公平となるように配慮された制度です。

たとえば、奥さんと子どもが2人いるAさんと、ひとり暮らしをしているBさんでは、一般的にBさんの方が生活費は少なく済みます

そこで、養う家族のいるAさんの事情に配慮し、税金を軽減するための制度が所得控除です。

所得控除を受けずに、税金を納め過ぎていたというケースもあります。

所得控除は全部で15種類あります。ぜひもれなく活用し、節税につなげましょう。

(3)自宅兼事務所は按分して経費計上

自宅兼事務所としている場合には、仕事に使っている分の家賃、光熱費などを経費として計上することができます。

「家賃の6割は経費として認められる」という説もありますが、これはあまり根拠がありません。

大切なのは、実際に仕事として使っている割合と計算根拠を示すことです。

(4)小規模企業共済に加入する

小規模共済とは、個人事業主などのための積立による退職金制度です。

小規模共済の掛金は、月額1,000円から7万円の範囲で自由に選ぶことができ、全額が所得控除の対象となりますので、節税効果は絶大です。

共済金は退職時・廃業時に受け取ることができ、「一括」「分割」「一括と分割の併用」から選択することができます。

退職金制度なので、長く払い続ければそれだけ税制上も有利になります。

(5)経営セーフティ共済に加入する

経営セーフティ共済とは、取引先が倒産してしまった時の連鎖倒産などを防止するための制度です。連鎖倒産を防ぐためのものですが、掛金の全額を必要経費に算入することができるので、節税をしながら倒産リスクに備えることができます。

掛金を12カ月以上納めていれば、支払った掛金総額の8割以上が戻り、40カ月以上納めていれば全額が戻ります。

(6)中古資産の購入で節税する

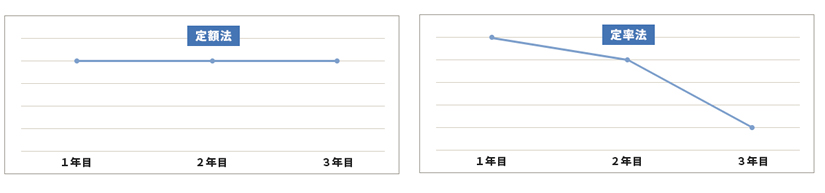

事業に使用する資産を購入した場合には、その資産が使用できる期間(耐用年数)にわたって、定額法または定率法によって、減価償却費として費用計上します。

定額法でも定率法でも、費用に計上できる金額の合計は同じですが、節税の観点からは「早く購入金額を費用化する」ことを考えます。

定率法を選択すれば、早い段階で多く費用化することができます。

|

また、「早く費用化する」という観点でいえば、同じ資産でも中古資産を購入する方法があります。

中古資産は、新品より使用期間が経過しているので、耐用年数も短くなり、費用化するまでの期間が短くなるからです。

つまり、定率法&中古資産の購入で、できるだけ短い耐用年数で減価償却をすることで、節税につながるということになります。

(7)設備投資への減税制度を活用する

事業に使用するための設備投資で、国が税法で対象に定める特定の設備投資を行った場合には、特別償却、税額控除という一定の優遇措置を受けることができます。

特別償却は、設備投資をした初年度に通常計上できる減価償却費に加えて、特別に追加で減価償却費を計上できるとうもので、税額控除は、納税額が直接減額される制度です。

特別償却や税額控除は、選択する必要があり、また青色申告をしていることが要件となります。

減税対象となる設備は、頻繁に改定されているため、税理士に確認することをおすすめします。

▶ 税額控除とは|特別償却との違いは?節税になるのはどっち?

(8)飲食、旅行の経費で節税する

原則として、事業主自身の飲食や旅行は、プライベートとみなされ、「福利厚生費」とはならず経費とすることはできません。

ただし、すべての食事や旅行が経費とならないわけではありません。

たとえば、カフェで仕事をした場合には経費となりますが、カフェで休憩した場合には経費とはなりません。

つまり、事業に関するものであれば、経費として認められる可能性があるということです。

「売上を増やすために必要な出費である」ことを、きちんと記録すれば「仕事上必要な行為」として、経費とすることができますので、食事をした場合には誰と食事をしたのか、どのような打ち合わせをしたのかをしっかりと記録しておくことが大切です。

さらに、食事や旅行で得た成果があれば、それもきちんと記録しておきます。成果が出ていれば、そのために使った支出は当然経費として認められるからです。

(9)減価償却資産の償却方法の届出を行う

固定資産を購入した時には、原則としてその購入金額を一度に経費として計上するのではなく、減価償却をします。

つまり、その固定資産の耐用年数に応じて毎年経費として計上していくわけです。

この減価償却の計算方法には定額法と定率法があります。

定額法は一定額を毎年経費にしていく方法で、定率法は年々一定の割合を経費にする方法です。定率法のほうが購入年の経費にできる額が大きくなるので、「事業をスタートしたばかりで、税額を抑えたい」という場合には定率法がおすすめです。

定率法を選択したい場合には、事前に「所得税の減価償却資産の償却方法の届出書」を提出しておく必要があります。

なお、平成10年4月1日以後に取得した建物の償却方法は、旧定額法又は定額法に限ることとされ、平成28年4月1日以後に取得した建物附属設備及び構築物の償却方法は定額法に限ることとされています。

(10)会社をつくって節税する

事業が順調に発展して売上規模が拡大した場合には、会社を設立する方が、節税メリットが高くなる可能性があります。

会社を設立すると、法人のみ認められる経費があるなど、個人ではできない節税対策が可能となりますし、法人税は所得税と違って一定の税率だからです。

つまり、所得が多い人は税金を法人税で納めるようにするだけでも、この税率の差で節税することができます。

ただし、法人は社会保険に強制加入となるため社会保険料負担が増えますし、赤字でも「均等割」という税金の負担があります。

「そろそろ会社を設立した方がいいかな」と思った時には、税額をシミュレーションしたうえで、税理士等に相談することをおすすめします。

freeeの税額シミュレーションで比較してみよう!

まとめ

以上、個人事業主が納める税金の種類や計算方法、それらの税額を減らすための節税対策についてご紹介しました。

所得税や住民税は、所得をもとに税額を計算するので、所得を減らせば節税効果があることになります。しかし所得を減らせばいいからといって無駄な経費を使ってしまっては、資金繰りを悪化させてしまうので得策ではありません。

上記でいくつか節税方法をご紹介しましたが、ここでご紹介した方法以外にも節税方法はたくさんあります。そして適切な節税対策は個々の事業内容や事業の状況によって大きく異なります。

「自分が納める税金は、どれくらいなのか」「どのような節税対策を行えばいいのか」「会社を設立した方がいいのか」などの不明点や疑問点は、は、個人事業主の確定申告をサポートしてくれる税理士に相談してみましょう。

個人事業主の税金について相談する

freee税理士検索では数多くの事務所の中から、確定申告や個人事業主の節税対策について相談できる税理士を検索することができます

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\個人の節税について相談できる税理士を検索 /

この記事の監修者:アトラス総合事務所

監修者

アトラス総合事務所

会計・税務・労務・法務の専門家集団が、会社・個人事業をトータルでサポートいたします!

確定申告をするためには、その前に決算を行わなければなりません。

1年間に出入りがあったお金の金額とその内訳は、勘定科目で仕訳をします。決算整理の作業では、これまで記録してきた帳簿の金額と勘定科目が正しいか、証憑等を確認しながらチェックします。

また、年末には売れ残った在庫を数える棚卸を行います。この時、今年仕入れた商品や材料の仕入値はすべてを経費として計上するのではなく、年末までに売れた分の仕入値だけを、今年度の経費として計上します。

さらに、2年目以降の決算では、年度初めの在庫(期首在庫)と年度末の在庫(期末在庫」を使って、売上原価を計算します。

また、決算の目的は確定申告に備えるだけではありません。事業の実績を決算書で客観的な数字で確認し、経営状況を把握し改善すべき点について対策を講じることが大切です。

アトラス総合事務所は、税務から労務、法務に至るまで個人事業経営を総合サポートしております。

確定申告はもちろん、日々の経理作業を効率化するためのシステムの構築、節税対策までていねいにサポートいたします。インターネットを活用した遠距離サポートにも対応しております。お気軽にお問い合わせください。

- ・社会保険料控除とは?年末調整で必要な作業と計算方法を解説

- ・寄附金控除(所得控除)と寄附金特別控除(税額控除)

- ・個人事業税はいつから納める?計算方法は?仕訳方法は?

- ・発注書・注文書とは|発行する理由・作成ルール(テンプレート付き)

- ・適格請求書とは|発行事業者、登録申請書とは

- ・適格請求書発行事業者|登録申請は?メリットは?

- ・流動資産とは|貸借対照表での見方・分析方法

- ・損益計算書の勘定科目一覧

- ・委託販売のしくみ・会計処理・仕訳例をわかりやすく

- ・繰延税金資産の基礎知識|回収可能性とは?必要な仕訳は?

- ・固定資産売却益(損)とは|求め方・勘定科目

- ・相続税非課税|限度額は?相続税非課税財産とは

- ・家(マイホーム)を売却した時の税金・特例・確定申告の方法

- ・確定申告書の書き方を解説!2023年から確定申告書Aは廃止!

- ・繰延資産|意味と種類、償却方法と仕訳例【まとめ】

- ・現金過不足の処理|勘定科目や仕訳例をわかりやすく

- ・社宅を経費にして節税する方法

- ・個人の税務調査(令和2年度調査)|対象になった時の対処法と対策

- ・見積書とは|発行する理由・作成ルール(テンプレート付き)

- ・固定資産とは|流動資産との違い・減価償却の方法

- ・損金算入とは|費用との違い・要件をわかりやすく

- ・決算期・事業年度|意味は?どのように決めるべき?

- ・税金が安くなる「税額控除」|所得控除との違いは?節税効果は?

- ・個人事業主の経費|よく使う勘定科目一覧と仕訳ルール

- ・事業所得とは|雑所得との違い・税額計算・確定申告の方法まとめ

- ・一人会社の設立|手続きは?社会保険はどうすべき?

- ・確定申告が必要な対象者とは?

- ・販売促進費とは|広告宣伝費との違いとは(仕訳例付き)

- ・個人事業主の青色申告決算書とは(収支内訳書との違い)

- ・雑収入とは|仕訳例や消費税について紹介

- ・リバースチャージ方式とは|インボイスでどう変わる?

- ・流動比率|意味・計算方法・判断する際のポイント

- ・電子インボイス制度とスケジュールをわかりやすく

- ・改正電子帳簿保存法|対処法をわかりやすく解説

- ・仮想通貨(ビットコイン)にかかる税金と確定申告

- ・小規模宅地等の特例とは|要件・意味を分かりやすく

- ・免税事業者からの仕入れ|インボイス制度でどう変わるか

- ・資本金1億円以下の会社の8つのメリット

- ・税務調査とは|対象となるのはどんな会社?

- ・資本金とは?|意味・目的・税金から資本金額の決め方を徹底検証

- ・寡婦控除とは【2020年改正】|適用される要件と節税効果

- ・個人事業主のインボイス|免税事業者にとっての影響とは

- ・消費税の免税事業者|メリットは?届出は必要か

- ・株の税金|株取引でかかる税金と節税対策

- ・200%定率法とは|意味・計算方法・償却率

- ・会社を設立する時の資本金の決め方

- ・個人事業主が払う税金の種類と納税方法

- ・無形固定資産とは|のれん、ソフトウェアなどの減価償却

- ・配偶者(特別)控除が2020年改正|103万と201万の壁とは?

- ・退職所得の受給に関する申告書|提出しないと税額計算が変わる理由