所得控除とは?節税になる理由を簡単に分かりやすく

公開日:2018年10月30日

最終更新日:2024年02月22日

目次

この記事のポイント

- 所得控除とは、節税につながる制度で、全部で15種類ある。

- 所得控除が多ければ多いほど、税金計算は有利になる。

- 会社員も、雑損控除・医療費控除・寄附金控除の3つについては確定申告が必要。

所得控除とは、税負担を軽くする制度で15種類あります。

所得控除の適用が多ければ多いほど、税金計算では有利になります。

所得税は、所得の額からまず所得控除の分を引いて、残りの課税所得金額に税率を掛けて計算します。

当然、所得控除で差し引かれた分、税額が減ることになります。

所得控除の豆知識

所得控除を活用すると、節税することができます。所得税は、課税所得金額に対して課せられるので、所得控除を受けて課税所得金額が減ればそれだけ所得税を軽減させることになるからです。

|

収入-必要経費=所得 所得-所得控除=課税所得金額→所得税はこの金額をもとに計算する |

所得控除は全部で15種類あり、それぞれの条件を満たしていれば、複数の所得控除を同時に受けることができます。適用される所得控除が多いほど節税になりますので、自分が受けられる控除の条件をチェックしてもれなく控除を受けるようにしましょう。

所得控除のうち、医療費控除・寄附金控除・雑損控除はサラリーマンも確定申告が必要です。

なお、医療費控除・寄附金控除・雑損控除以外で年末調整で控除モレがあった場合には、確定申告をすることができますので、ぜひ確定申告を行ないましょう。

所得控除とは

所得控除とは、納税者本人や家族の状況、災害、病気といった個々の事情に応じて、税負担を軽減する制度です。

税法上は、たとえ同じ所得金額であっても扶養家族の人数や病気がちであるなどの、個々の事情に応じて、それぞれ税負担が軽減される配慮がされています。

それが所得控除です。

(1)所得控除は税負担を軽減させる制度

先ほど、所得控除は税負担を軽減させる制度と紹介しましたが、これは所得税の計算方法を知ると、より理解することができます。

所得税は、1年間のすべての所得から所得控除を差し引いた残りの金額(課税所得金額)に決められた税率を掛けて税額を決定します。

①まず、1年間に得た収入のうちから、必要経費(サラリーマンの場合は、給与所得控除額)を差し引いて計算します。

| 収入-必要経費=所得 |

②そして、この所得から各種の所得控除を差し引きます。

所得控除は所得から差し引くことができるもので、所得控除額が多ければ多いほど課税所得税額は少なくなります。つまり、この所得控除が適用される数が多いほど税金計算で有利になるというわけです。

| 所得-所得控除=課税所得金額 |

③所得控除を差し引いた課税所得金額に、税率を適用して計算します。

所得税の税率は、儲ければ儲けるほど税金が高くなる累進課税制が採用されていますから、所得から所得控除を差し引いて課税所得金額が減れば、税率が下がり納税額が減ることになります。

| 課税所得金額(A)×税率(B)-控除額(C)=基準所得税額 |

| 課税される所得金額(A) | 税率(B) | 控除額(C) | 税額(A)×(B)-(C) |

| 195万円以下 | 5% | 0円 | (A)×5%-0円 |

| 195万円超 330万円以下 | 10% | 97,500円 | (A)×10%-97,500円 |

| 330万円超 695万円以下 | 20% | 427,500円 | (A)×20%-427,500円 |

| 695万円超 900万円以下 | 23% | 636,000円 | (A)×23%-636,000円 |

| 900万円超 1,800万円以下 | 33% | 1,536,000円 | (A)×33%-1,536,000円 |

| 1,800万円超 4,000万円以下 | 40% | 2,796,000円 | (A)×40%-2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 | (A)×45%-4,796,000円 |

④2013年から25年間は、復興特別所得税が課税されるため、復興特別所得税を計算します。

| 基準所得税額×2.1%=復興特別所得税額 |

⑤基準所得税額と復興特別所得税額の合計額を計算します。

| 基準所得税額+復興特別所得税額=所得税および復興特別所得税の額 |

上記の計算式のとおり、所得控除は所得から差し引くことができるので、所得控除が多ければ多いほど、税額が下がることになります。所得控除の節税効果は、おおまかにいうと「所得控除額×その人の所得税率」です。内容をよく理解して、受けられるものはもれなく受けるようにしましょう。

(2)所得控除は15種類ある

所得控除は15種類ありますが、適用される控除の種類・金額は多ければ多いほど効果があります。つまり、所得控除される額が大きければ大きいほど、その分課税される所得金額が減るので、税額が減少することになります。

15種類の所得控除については、後ほど要件や控除額の計算方法について詳しくご紹介しますが、自分がどの所得控除を受けられそうか、大まかにイメージをつかんでください。

| 所得控除の種類 | 控除を受けられる人 | 控除額の計算 |

| 雑損控除 | 災害や盗難などで、自分や家族に損害があった人 | 計算式による |

| 医療費控除 | ①自分や家族の1年間の医療費がおおむね10万円を超える人 ②セルフメディケーション税制の適用を受ける人 |

計算式による |

| 寄附金控除 | ふるさと納税をした人、国や認定NPO法人などに寄附した人 | 計算式による |

| 社会保険料控除 | 健康保険、国民年金、厚生年金、介護保険等の保険料などを負担した人 | 1年間に支払った全額 |

| 小規模企業共済掛金控除 | 小規模企業共済の掛金、iDeco等を支払った人 | 1年間に支払った全額 |

| 生命保険料控除 | 自分や家族の生命保険、介護医療、個人年金の保険料を支払った人 | 合計で最高12万円 |

| 地震保険料控除 | 地震保険料や長期の損害保険契約など支払った保険料がある人 | 合計で最高5万円 |

| 障がい者控除 | 自分や控除対象配偶者配偶者、扶養親族が障がい者の人 | 27万円 (特別障がい者40万円、同居特別障がい者75万円) |

| 寡婦控除 | 夫と死別、離婚し、一定の条件に該当する人 | 27万円 (特別障がい者40万円、同居特別障がい者75万円) |

| ひとり親控除 | 未婚のひとり親で、一定の条件に該当する人 | 35万円 |

| 勤労学生控除 | 合計所得金額75万円以下など、自分が一定の条件に該当する勤労学生である人 | 27万円 |

| 配偶者控除 | 1年間の合計所得金額が48万円以下の配偶者がいる人 | 13万円~48万円 |

| 配偶者特別控除 | 1年間の合計所得金額が48万円超133万円以下の配偶者がいる人 | 最高38万円 |

| 扶養控除 | 1年間の合計所得金額が48万円以下の扶養親族がいる人 | 1人につき38万円~63万円 |

| 基礎控除 | 1年間の所得金額が2,500万円以下の人 | 16万円~48万円 |

(3)所得控除を受けるためには

サラリーマンは、医療費控除、寄附金控除、雑損控除以外の12種類については、年末調整で申告をすれば、あらためてとくに手続きは必要ありません。

源泉徴収票を確認し、自分が受けられる所得控除がきちんと適用されているか確認しましょう。

もし、年末調整で控除もれがあった場合や、確定申告でしか受けられない医療費控除、寄附金控除、雑損控除を受ける場合には、確定申告をすれば納め過ぎた税金が戻ってくる可能性があります。

個人事業主など確定申告が必要な人は、15種類の所得控除について自分で申告をしなければなりません。

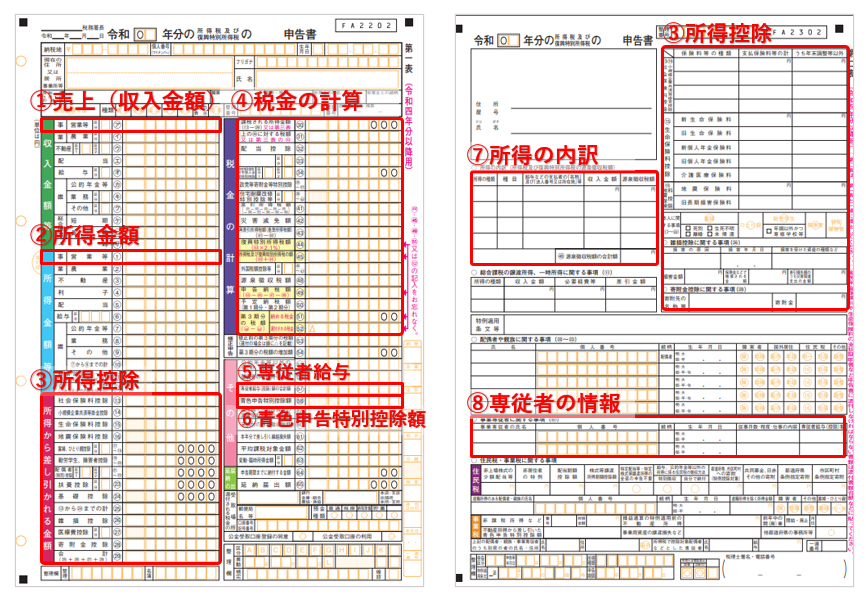

所得控除は、確定申告書第二表と第一表の「所得から差し引かれる金額」の欄に記入します。

|

(4)サラリーマンも確定申告が必要な3つの所得控除

サラリーマンの場合は、会社が年末調整してくれているため、原則として確定申告をする必要はありません。所得控除についても、会社の方で計算済みだからです。

ただし、雑損控除・医療費控除・寄附金控除の3つの項目については、会社は年末調整を行わないため、サラリーマンも自分で確定申告をしなければなりません。

|

・雑損控除 災害や盗難、横領によって住宅や家財などに損害を受けたとき、やむを得ない支出があったとき ・寄附金控除 ・医療費控除 |

申告すればその分税金が戻ってくるので、忘れずに申告するようにしましょう。

適用できる所得控除があるのに申告をしないままでいると、税金を納め過ぎてしまうことになります。

(5)所得控除(15種類)を詳しく解説

所得控除は、医療費を多く支払ったり寄附をしたり、自分が自然災害や盗難に遭ったりした時に受けることができる控除です。

自分に該当する所得控除についてしっかりチェックして、必要な手続きを行い、払い過ぎた税金を「還付金」として取り戻しましょう。

| (1) 雑損控除(災害、火事、盗難に遭った人) |

納税者本人や生計を一にしている配偶者などの親族で、総所得金額等の合計額が基礎控除額(一般には48万円)以下の人が所有する住宅や家具、現金など生活に必要な資産が、災害、盗難、横領によって損害を受け、その損失額が一定を超えた時に、その超える金額を所得金額から控除することができます。

雑損控除の控除額

|

※災害関連支出とは、以下のような費用です。

|

①災害によって壊れた住宅・家財の取り壊し費用 ②損害を受けた家屋の原状回復のための修繕費(災害によって生じた資産の損失部分はのぞく) ③被害が出ると見込まれる場合の処置費用(豪雪被害のおそれがある場合の雪下ろし費用等) |

雑損控除の対象となる資産は、日常生活に使用する住宅や家財に限られ、通常生活に必要ない資産(別荘や時価30万円を超える貴金属、骨とうなど)の損失、および詐欺、強迫による損失は対象となりません。

雑損控除を受けるには、確定申告書に雑損控除に関する事項を記載して、災害にかかるり災証明、盗難・横領の被害届の証明、災害関連支出の領収証を添付するか提示する必要があります。e-Taxによる場合には、領収証などの書類を5年間保存する必要があります。

参照:国税庁「災害や盗難などで資産に損害を受けたとき(雑損控除)」

| (2) 医療費控除(医療費をたくさん支払った人) |

本人や同一生計の親族の医療費を支払った場合に、所得の合計額から、以下の金額の医療費控除額を控除できます。

医療費控除の控除額

|

医療費には、医師等に対する謝礼金品や人間ドックの費用(重大な疾病が発見され引き続き治療を受けた場合には、健康診断の費用も医療費に含まれます)、美容整形の費用などは含まれません。

医療費控除の特例として「セルフメディケーション税制」があり、医療費控除とセルフメディケーション税制はいずれかを選択します。

セルフメディケーション税制とは、健康保持増進および疾病の予防への一定の取り組みを行っている本人や同一生計の親族のスイッチOTC医薬品購入費を支払った時に利用できる制度です。

セルフメディケーション税制の控除額は、以下のとおりです(8万8,000円を限度とする)。

セルフメディケーション税制の控除額

|

医療費控除を受けるには、確定申告書に医療費の明細書または医療保険者等の医療費通知書を添付しなければなりません(令和元年までは、医療費等の領収証の添付または提示が必要でした)。

| (3) 寄附金控除(ふるさと納税や一定の寄附をした人) |

本人が特定の寄附金を支出した場合には、所得の合計額から、以下の控除額を控除することができます。

寄附金控除の控除額

|

政治献金など一定の寄附金については、寄附金控除に代えて税額控除の適用を受けることもできます。

| (4) 社会保険料控除(社会保険料を納めた人) |

本人や家族のために、1年間に支払った社会保険料はその全額を所得の合計額から控除することができます。

社会保険料控除の控除額

|

社会保険料とは、以下のような保険料等です。

|

サラリーマン 健康保険の保険料 厚生年金保険の保険料 厚生年金基金の掛金 介護保険の保険料 雇用保険の保険料 船員保険の保険料 個人事業主など 公務員など |

未払の保険料は控除することはできません。

前納保険料については、前納期間が1年以内のものや2年前納制度によるものであれば、前納した年に控除できます(各年分で控除も可能)。

参照:国税庁「社会保険料控除」

| (5) 小規模企業共済掛金控除(小規模共済やiDecoの掛金を払った人) |

小規模企業共済掛金、心身障がい者扶養共済掛金、確定拠出年金法の個人型年金加入者掛金(iDeCoなど)を支払った場合には、その支払った掛金の全額が所得金額から控除することができます。

小規模企業共済掛金控除の控除額

|

| (6) 生命保険料控除(生命保険をかけている人) |

納税者本人が、本人や家族を受取人とする生命保険(共済)の生命保険料、または共済掛金を支払った場合には、所得の合計金額から以下の控除額を控除することができます。

|

旧契約(平成23年12月31日以前の契約分) 2つの区分ごとに控除額を計算する。最高10万円まで

新契約(平成24年1月1日以後の契約分)

新契約と旧契約の両方がある場合には、①と②で計算した金額の合計額(最高で12万円)。 |

参照:国税庁「生命保険料控除」

| (7) 地震保険料控除(地震保険をかけている人) |

本人や家族が常時住んでいる家屋や家財等の地震保険料を支払った場合には、所得の合計額から、以下の控除額を控除することができます。

平成18年12月31日までに締結した損害保険契約で、保険期間10年以上かつ満期返戻金が支払われるものについても控除することができます。

地震保険料控除の控除額

旧長期損害保険の控除額

|

参照:国税庁「地震保険料控除」

| (8) 障がい者控除(本人、配偶者、扶養親族に障がい者がいる) |

本人や同一生計配偶者、扶養者が障がい者である場合には、所得の合計金額から1人につき27万円(同居特別障がい者以外の特別障がい者である場合には40万円、同居特別障がい者である場合には75万円)を控除することができます。

障がい者控除の控除額

|

障がい者、特別障がい者、同居特別障がい者の対象となる人の範囲については、以下国税庁ホームページを参照してください。

参照:国税庁「障害者控除」

| (9) 寡婦控除(離婚、死別した人) |

本人が寡婦である場合には、所得の合計額から27万円を控除することができます。

寡婦控除の控除額

|

寡婦とは、以下に掲げる人でひとり親に該当しない人をいいます。

|

①夫と離婚した後婚姻をしておらず、扶養親族がいる人で、合計所得金額が500万円以下の方 ②夫と死別した後婚姻をしていない人または夫の生死が明らかでない一定の人で、合計所得金額が500万円以下の人 |

参照:国税庁「寡婦控除」

| (10)ひとり親控除(未婚のひとり親) |

本人がひとり親である場合には、所得の合計額から35万円を控除することができます。

ひとり親控除の控除額

|

ひとり親とは、現に婚姻していない人または配偶者の生死が明らかでないなど、以下のすべての要件を満たす人です。

|

①その人と事実上婚姻関係と同様の事情にあると認められる一定の人がいないこと。 ②生計を一にする子がいること。 この場合の子は、その年分の総所得金額等が48万円以下で、他の人の同一生計配偶者や扶養親族になっていない人に限られます。 ③合計所得金額が500万円以下であること。 |

参照:国税庁「ひとり親控除」

| (11)勤労学生控除(働きながら学んでいる人) |

本人が勤労学生である場合には、所得の合計額から27万円を控除することができます。

勤労学生控除の控除額

|

勤労学生控除の適用を受けるためには、合計所得金額が75万円(給与収入だけの場合で、年収130万円)以下、給与所得以外の所得が10万円以下など、一定の要件を満たす必要があります。

参照:国税庁「勤労学生控除」

| (12)配偶者控除(配偶者の収入がない、または少ない人) |

控除対象配偶者がいる場合には、所得の合計額から以下の控除額を控除することができます。

控除対象配偶者とは、合計所得金額が48万円以下の生計を一にする配偶者のうち、合計所得金額が1,000万円以下である人の配偶者です。

配偶者控除は、配偶者が青色事業専従者で給与の支払いを受けている場合や、事業専従者となる場合には適用はありません。

配偶者控除の控除額

|

|||||||||||||||||||

参照:国税庁「配偶者控除」

| (13)配偶者特別控除(配偶者の収入が少ない人) |

合計所得金額が1,000万円以下である人で、生計を一にする配偶者(控除対象配偶者をのぞく)がいる場合には、所得の合計額から以下の控除額を控除することができます。

配偶者控除と配偶者特別控除は、重複して受けることはできません。また、配偶者が青色事業専従者で給与の支払いを受ける場合や事業専従者となっている場合には、配偶者特別控除は適用されません。

配偶者特別控除の控除額

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

参照:国税庁「配偶者特別控除」

| (14)扶養控除(子どもや親を養っている人) |

控除対象扶養親族がいる場合には、所得の合計額から以下の控除額を控除することができます。

扶養控除の控除額

|

|

扶養親族とは、以下の要件を満たす人で、その申告者本人と生計を一に資、合計所得金額が48万円以下である人をいいます。 ①親族(6親等内の血族、および3親等内の姻族 ②児童福祉法の規定により里親に委託された児童 ③老人福祉法の規定により養護受託者に委託された老人 ※青色事業専従者で給与の支払いを受けている人、事業専従者などはのぞかれます。 控除対象親族とは、扶養親族のうち年齢16歳以上の人です。 |

参照:国税庁「扶養控除」

| (15)基礎控除(所得が2,500万円以下の人) |

本人の合計所得金額に応じて、所得の合計額から以下の控除額を控除することができます。

本人の合計所得金額が2,500万円を超える人は、基礎控除の適用はありません。

基礎控除の控除額

|

参照:国税庁「基礎控除」

まとめ

以上、15種類の所得控除の内容とそれぞれの所得控除の控除額などについてご紹介いたしました。

所得控除は、多ければ多いほど税金計算が有利になる制度です。

サラリーマンであれば、通常会社で年末調整を受けているので、所得控除については会社で計算済ですが、医療費控除、寄附金控除、雑損控除の3つの所得控除を受ける時や、年末調整で控除もれがあって確定申告を行う時には、計算が必要になります。

所得控除の節税効果は、おおまかにいうと「所得控除額×その人の所得税率」となり、所得税を納め過ぎている場合には税金が還付されますので、忘れずに手続きを行うようにしましょう。

所得控除について相談する

freee税理士検索では数多くの事務所の中から所得税の計算や所得控除、確定申告について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 所得控除について相談できる税理士を検索 /

所得控除の税理士相談Q&A・経験談を見る

|

・給与所得控除と基礎控除についての併用 「アルバイトの給与所得60万円、転売で得た利益40万円だったら所得税などはかかりませんか?また扶養は外れませんか?…」 |

|

・フリーランス翻訳者で家内労働者等の必要経費の特例を適用中に給与所得が発生した場合 「フリーランス翻訳者で、普段は家内労働者等の必要経費の特例を適用して確定申告をしていますが、今年は翻訳以外の仕事で月 5 万円程度のアルバイトを検討中です。…」 |

|

・学生が基礎控除額を超えた副業を行った際の扶養控除について 「現在私は大学院生です。今年度、アルバイトはあまり行わないため所得控除の55万円以内に収まる予定なのですが、副業の方が48万円を超える可能性があります…」 |

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、相談することができます。