負ののれんとは?会計処理と注意点を解説

公開日:2024年07月04日

最終更新日:2024年07月04日

目次

この記事のポイント

- 負ののれんとは、被取得企業の時価ベースの純資産より小さい場合に計上する。

- 会計処理上は、負ののれんは一度に特別利益として計上する。

- 負ののれんの発生原因としては、買収対象企業の評価が低く見積もられている場合などがある。

のれんとは、M&Aによって発生するものです。事業の譲り受けや合併、会社分割、株式交換、株式移転などで有償所得したものです。

取得原価が受け入れた資産及び引き受けた負債に配分された純額を下回る場合には、その不足額は負ののれんとして、生じた事業年度の特別利益として会計処理を行います。

負ののれんとは

負ののれんとは、企業が他の企業を買収する際、買収価格が被買収企業の純資産額(資産から負債を引いた額)を下回る場合に発生する会計上の利益のことです。通常の「のれん」は、買収価格が純資産額を上回る場合に発生する無形資産で、ブランド価値や市場支配力などを表しますが、負ののれんはその逆で、会計処理上は、負ののれんは一度に特別利益として計上されます。

(1)そもそも「のれん」とは

のれんは、企業が他の企業を買収する際に、買収対象の企業の純資産価値を超えて支払う金額のことを指し、しばしば「超過収益力」と呼ばれます。

たとえば、ある会社の株式を70%取得する場合、その純資産価値に基づく金額は「純資産×70%」となります。しかし、実際には多くの買い手がその会社をこの金額以上で購入します。これは、買い手がその会社に対して会計情報に現れる以上の魅力や将来的な収益性を感じているためです。

価値以上のお金を出して手に入れた場合、その超過額を「のれん」といい、買い手はその金額を支払ってでも将来的に利益をもたらすと期待しているものですから、一応は資産に計上します。ただし、のれんは実際に将来のキャッシュフローに貢献するかどうかは不確実であり、場合によっては単なる無駄遣いとなるリスクもあります。したがって、のれんは「無形の魅力」なのか「単なるムダ遣い」なのか、不確実性が高いものということができます。

そこで、日本基準では20年に内に償却することになっています。つまり、最長20年で資産から消えてなくなるという意味が組み込まれています。

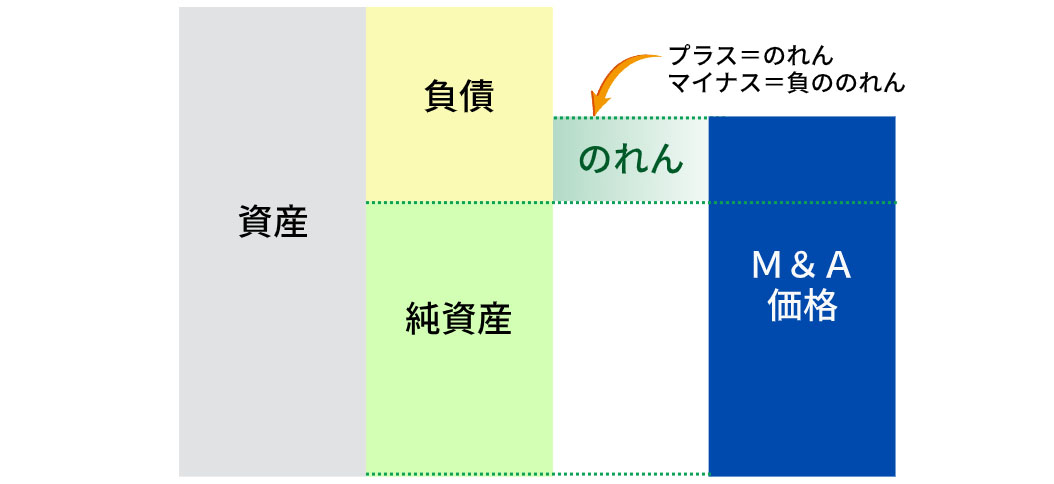

つまり、のれんは、M&A価格から対象会社(または事業譲渡の場合は対象事業)の純資産の時価を差し引いて計算します。その計算結果がプラスの場合はのれん(正ののれん)、マイナスの場合は負ののれんとなります。

|

(2)負ののれんの会計処理

取得に要した金額が、被取得企業の時価ベースの純資産より小さい場合には「負ののれん」が計上されることになります。

負ののれんが発生する背景には、買収対象企業の評価が低く見積もられている場合や、買収交渉で有利な条件を引き出した場合などが考えられます。

正ののれんは一旦資産として計上され、「20年以内のその効果の及ぶ期間」で償却されますが、負ののれんはM&Aが発生した期に全額を特別利益として計上されます。ただし、そのまま特別利益になるわけではありません。

負ののれんが発生すると見込まれる場合には、金額的重要性が乏しい場合をのぞき、以下の処理を行います。

所得企業は、企業結合に関する特別勘定を含むすべての識別可能資産および負債が把握されていること、また取得原価の配分が適切に行われていることを見直します。そして見直しを行っても、なお取得原価が受け入れた資産及び引き受けた負債に配分された純額を下回り、負ののれんが生じた場合には、負ののれんが生じた事業年度の利益として処理をします。

(3)負ののれん発生益の考え方

負ののれんの会計処理の方法としては、想定される発生原因を特定してその発生原因に対応した会計処理を行う方法が考えられますが、平成22年以降開始事業年度より適用される企業結合会計で、全額発生年度の特別利益として処理されることとなりました。

(4)関連会社と企業結合した場合の注意点

企業結合は、会計上、①取得、②共通支配企業、③共通支配下の取引に分類されます。

企業結合が①取得とみなされた場合は、パーチェス法で処理をします。

②共通支配企業の形成、③共通支配下の取引等と見なされた場合には、持分プーリング法による投資評価額に含まれていたのれんの未償却部分と相殺して、負ののれんは新たに計算します。発生した負ののれんは、発生事業年度の特別利益として処理することとなります。

| パーチェス法 | 持分プーリング法 | |

| 処理 | ①取得企業の取得原価(取得に要した費用)については、支払対価の時価によって算定する。 ②被取得企業の資産および負債について、時価評価する。 |

①取得企業の取得原価(取得に要した費用)については、支払対価の時価によって算定する。 ②被取得企業の資産および負債について、時価評価する。 |

| のれんの計上 | 取得原価が時価ベースの巡視さにょり大きい場合は「のれん」を計上し、取得原価が時価ベースの純資産よりも小さい場合には「負ののれん」を計上する。 | 簿価の引継ぎになるため、のれんは発生しない |

(6)日本の会計基準とIFRSでの会計処理の違い

のれんは、日本基準では20年以内で償却することになっていますが、IFRSではのれんは償却外です。

これは、将来の収益獲得にどれだけ貢献するか分からないので、償却しようがないという考え方です。

日本基準とは違うアプローチではありますが、IFRSものれんの不確実性に着目しているといえます。

なお、IFRSでは償却しない代わりに毎期厳格な減損テストが課され、M&Aの効果を評価し続けなければなりません。

まとめ

負ののれんとは、M&Aにおいて、買収価格が対象会社の純資産の時価を下回った場合に発生する会計上の概念です。具体的には、買収価格から対象会社の純資産の時価を差し引いた結果がマイナスになるときに負ののれんが生じます。これは、買収価格が純資産の価値よりも低いため、買収企業が特別利益として計上することになります。

会計基準においては、のれんの計算結果がマイナスとなった場合、まず純資産の評価に誤りがないかを確認し、それが正確であれば負ののれんを特別利益として計上することが認められます。

詳細な会計処理については税理士に相談し、税務調査等で指摘されないように適切に行うことが大切です。

負ののれんについて相談できる税理士をさがす

freee税理士検索では、数多くの事務所の中から、移動販売を開業する際の開業届や青色申告のメリット・デメリット、経理作業などについて相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 負ののれんについて相談できる税理士を検索 /

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、相談することができます。