事前確定届出給与とは|議事録・届出の記載法や損金算入の要件など

公開日:2019年12月04日

最終更新日:2024年04月07日

目次

この記事のポイント

- 事前確定届出給与とは、事前に税務署に届出をして支払う給与。

- 事前確定届出給与は、損金算入することができる。

- 事前確定届出給与の「不当に高すぎる部分」は損金不算入となる。

「事前確定届出給与」とは、役員に対して所定の時季に確定額を支給する旨を定めて、その規定に基づいて支給する給与のことをいいます。

「事前確定届出給与」とする時には、事前に税務署に提出しなければなりません。

役員給与の豆知識

事前確定届出給与とは、事前確定届出給与の届け出を税務署に提出している役員給与です。

その役員の職務について、所定の時期に確定額を支給する旨の定めに基づいて、支給される給与です。

具体的には、株主総会で支給する旨を定め、所轄の税務署にその定めの内容について、所定の事項を記載した届出をしている給与です。

もともと役員給与は、毎月同額の給与を支給していれば損金に算入することができます(定期同額給与)。したがって、役員に賞与を支給した場合には、定期同額給与に該当しないことから、その賞与は損金に算入することはできません。

しかし、事前に税務署にこの「事前確定届出給与の届け出」を提出していれば、損金に算入することができます。

事前確定届出給与は、上手に活用すれば節税につながります。

たとえば非常勤役員に対する役員給与が定期同額給与に該当しない場合には、そのまま何もしないでいると損金算入できません。しかし、事前に税務署に届出をしておけば、損金に算入することができます。

なお、税務署に届出をしたら、届出どおりの額を実際に支払日に支給する必要があります。届出額と異なる支給を行った場合は、その支給額は損金に算入できなくなりますので注意が必要です。

また、事前に届出をした場合でも不相当に高額である場合には、損金に算入できなくなりますので、注意が必要です。

事前確定届出給与は、提出期限が期限が決められていますので、事前確定届出給与を活用した節税方法については、早めに税理士に相談することをおすすめします。

事前確定届出給与とは

事前確定届出給与とは、役員に対して所定の時期に所定の金額を支払うという旨を定めて、事前に税務署に届出をして支払う給与のことをいいます。

税法上、役員報酬は役員給与と表現されますが、役員給与についてはとくに中小企業では、利益が出たら支給を増額するというケースも考えられるため、税務上の取り扱いは厳しいものとなっていて、定期的な支給については損金可能となっていますが、臨時的な支給については損金不可となっています。

損金算入が認められる役員給与は、事前確定届出給与のほか、定期同額給与、利益連動給与があります。

| 事前確定届出給与 | 定期同額給与と利益連動給与をのぞく給与。 所定の時期に確定額を支給する給与で、事前に所轄の税務署に届出をしている給与。 |

|---|---|

| 定期同額給与 | 支給時期が一致で1カ月以下の一定期間ごとで、各支給時期における支給額が同額である給与。 |

| 利益連動給与 | 企業が役員に対して支給する利益連動給与で、利益に関する指標に基づいて支給する給与。支給額の算定方法などを有価証券報告書で開示していることが要件となる。 |

(1)事前確定届出給与と定期同額給与との違い

事前確定届出給与は、「所定の時期に確定額を支給する給与で、事前に所轄の税務署に届出をしている給与」でしたが、これに対して「定期同額給与」とは、定期同額給与は、1カ月以内の期間ごとに支給される給与のことで、かつ議事録で決めた金額を1年間ずっと毎月払い続ける給与のことです。

すなわち、定期同額給与は毎月支払われる役員給与である必要があります。

この定期同額給与は、事前に税務署に届け出る必要はなく役員報酬を損金とすることができます。

なお役員報酬は、法人税法によって原則として年に1度しか変更できないこととなっています。また変更できる時期も決まっていて、「期首から3カ月以内の変更しか認められない」「経営の悪化による場合しか減額が認められない」などの制約があります。

(2)事前確定届出給与と利益連動給与との違い

「利益連動給与」とは、利益に連動して役員報酬を支払い、その金額を損金とできる給与のことです。

ただし、この方法は非常に厳しい条件があります。まず同族会社には認められませんし、その支給金額をどのように算定したのかについても事前に設定する必要があります。さらに支給額の算定方法などについては有価証券報告書で開示されていることが要件となります。

このように利益連動給与は事務手続きが負担になることから、中小企業ではあまり利用されていません。

(3)事前確定届出給与を損金算入する要件

事前確定届出給与については損金算入することができますが、事前確定届出給与を損金算入するためには、株主総会で決議して議事録を作成し、一定事項を記載した届出を期限までに所轄の税務署に届け出なければなりません。

また、事前確定届出給与の届出は、適用を受けようとする事業年度ごとに提出する必要があります。

届出を提出するとその事業年度が赤字になっても規定された時期にその金額を支払わなければなりませんし、届出した時期と金額が完全に一致しなければなりません。

また、事前確定給与も定期同額給与も利益連動給与も、適正部分は損金算入となりますが、「不当に高すぎる部分」は損金不算入となります。

この「不当に高すぎるか否か」の判断は、①実質基準、②形式基準の2つによって行い、2つとも高すぎるとなった場合にはそのいずれか多い方の金額が損金不算入となります。

|

①実質基準 役員1人1人について、その職務の内容、その会社の収益や使用人給料の支給状況、同業種、同規模の他社の役員給与からみて高すぎる部分がないか ②形式基準 |

(4)事前確定届出給与の活用法

たとえば、非常勤の役員や会計参与に年に数回だけ報酬を支払ったり賞与を支払ったりするケースがあります。この場合、何もしなければ損金に算入することはできません。

しかし、これらの者に対して毎月の支給が行われていないからといって、支払った報酬や賞与を損金不算入(経費とすることができない)とするのは、現実的ではありません。

そこで、たとえ年に数回の報酬や賞与であったとしても、その報酬や賞与が予め決定しているのであれば、利益調整に利用される懸念もないだろうということで、「税務署に事前に届出をしておけば、経費としてもいいよ」、という制度が、事前確定届出給与ということになります。

つまり、非常勤の役員や会計参与に対する報酬や賞与について、この届出を提出しておけば、その報酬や賞与を損金(経費)にすることができるのです。

ただし、損金にできるというメリットはありますが、赤字になってもその金額を支払わなければならず、また事業年度ごとに提出しなければならないなどのデメリットもあり、利用しづらいという点があります。

したがって、非常勤役員への支給についての取り扱いは、税理士に相談したうえで慎重に検討することが大切です。

事前確定届出給与の手続き

事前確定届出給与は、株主総会等の決議により決定する必要があります。そして、一定の時効を記載した届出書をその届け出期限までに所轄の税務署に提出しなければなりません。

(1)事前確定届出給与は株主総会で決める

株主総会で決議したら、以下のような議事録を作成します。そして、株主総会等の決議をした日、もしくは職務の執行を開始する日のいずれか早い方から1カ月以内に所轄の税務署に届出を提出します。

|

役員給与に関する件(事前確定届出給与)|株主総会議事録記載例

|

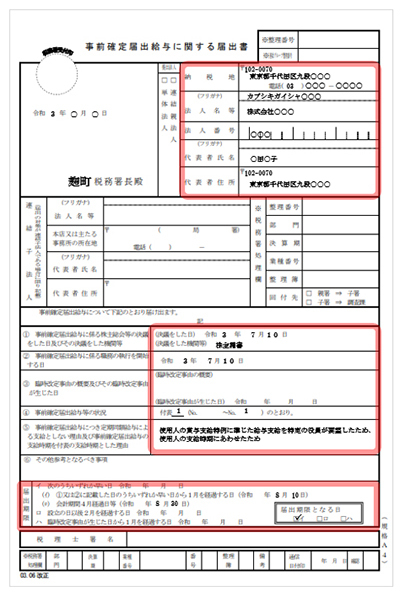

(2)税務署に事前確定届出給与の届出を提出する

株主総会等の決議をしたら、提出期期限までに所轄の税務署に事前確定届出給与の届出を提出します。

事前確定届出給与の届出記載例

|

事前確定届出給与の届出の期限は、「事前確定届出給与を定めた株主総会等の決議をした日」または「職務の執行を開始する日」のいずれか早い方から1か月を経過する日もしくは、「会計期間開始日から4カ月を経過する日」のうち、いずれか早い日です。

「職務の執行を開始する日」とは、その役員がいつから就任するかなどさまざまな事情によって考慮します。

たとえば、定時株主総会で新規に役員に選任されて、その日に就任した人および定時株主総会の開催日に現に役員である人の場合には、当該定時株主総会の開催日が「職務の執行を開始する日」に該当します。

なお、会社によっては株主総会では役員給与の総額のみ決定して、各自の報酬額は取締役会で決定するとしている場合があります。この場合には、取締役会の決議が「株主総会等の決議をした日」に該当するため、届出期限について注意する必要があります。

また、新規に設立した会社の場合には、「その設立した日以降2カ月を経過する日」が提出期限となります。

事前確定届出給与の届出期限

「臨時改定事由」とは、新規届け出前に臨時改定事由が生じた場合の期限です。役員の当該臨時改定事由が生じる直前の職務について届出を提出済である場合には「変更届出書」を提出します。 |

まとめ

以上、事前確定届出給与についてご紹介しました。

事前確定届出給与は非常勤の役員や会計参与に対する報酬や賞与を損金に算入することができるメリットのある制度ですが、提出すればたとえ赤字であってもその時期にその金額を支払わなければならず、また提出期限や要件などが必要なことから、利用する場合には注意が必要です。

役員給与の豆知識

給与については、会社を設立した時に社長である自分への給与をいくらに設定すればよいか、従業員を雇用した場合給与額をいくらに設定すればよいかなど、迷うことも多いものです。「できる限り個人にお金を支給したい」と給与を高く設定するケースもありますが、給与を高く設定すればあわせて社会保険料の額が高くなることになりますし、会社に利益が少ない場合には注意が必要です。

一方、社長の給与を低く抑え過ぎてしまうと、クレジットカードを作るのが難しくなったりローンが組めなくなったりといったデメリットもあります。

税理士などの専門家に相談し、試算表を一緒に検討してもらうなどして、給与の額は慎重に決めるようにしましょう。

事前確定届出給与について相談する

会社を設立し事業を行うえでは、給与の額以外にもさまざまな事項について検討する必要があります。

このような時に相談できるのが、会社設立や会社経営に精通している税理士という存在です。

freee税理士検索では数多くの事務所の中から、給与の決め方や必要な手続きだけでなく、会社の設立や経営について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 役員給与について相談できる税理士を検索 /

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、事前確定届出給与について相談することができます。