外注費とは|支払手数料との違いは?(仕訳例付き)

公開日:2019年11月15日

最終更新日:2024年05月10日

目次

この記事のポイント

- 外注費とは、外部の法人または個人と請負契約を締結し、自社の業務の一部を外部委託し支出した費用。

- 外注費は、委託した先が法人か個人かで、源泉徴収が必要になることがある。

- 個人事業主に外注した場合には、所得税を源泉徴収しなければならない。

「外注費」は、「支払手数料」や「販売促進費」と混同しがちなので、それぞれの勘定科目に該当する取引や違いをしっかり理解しておく必要があります。

また、外注先が法人か個人かで、源泉徴収を差し引く必要がありますので、その点についても注意が必要です

この記事では、外注費の意味や当てはまるケース、支払手数料や販売促進費との違い、外注費のよくある仕訳例についてご紹介します。

外注費の豆知識

個人に対して外注費などの報酬の支払いを行う場合、一定の業務についてはその対価から源泉所得税を差し引いて支払わなければなりません。

源泉徴収が必要な報酬の種類は、所得税法で定められているので、業務内容から徴収対象の報酬に該当するかを確認します(原稿料、講演料、デザイン料、著作原利用料、テレビなどの出演料、司法書士報酬など)。そして、徴収の必要があれば、源泉所得税額を報酬の支払いの際に差し引いて支払います。そして、徴収した税額は、その支払い日の属する月の翌月10日までに税務署に納付します。

なお、弁護士や税理士、司法書士などに支払う報酬については、納期の特例があります。

また、源泉徴収の対象となった報酬がある場合には、支払調書にその対象となった報酬を支払った個人に対する年間の報酬額と源泉徴収税額を記載して、一定の基準額以上のものについては翌年の1月31日までに税務署に提出します。

源泉徴収が必要な否かは、早めに税理士に相談して確認することをおすすめします。

外注費とは

外注費とは、外部の法人または個人と請負契約を締結して、自社の業務の一部を外部委託して支出した費用です。

たとえば、個人事業主の委託した現行の代金や、パッケージデザインを委託して支払った費用、アウトソーシング費用などが外注費に該当します。

外注費と似た勘定科目として、支払手数料、販売促進費があります。

外注費と支払手数料の違い

支払手数料とは、専門性の高い業務を弁護士や司法書士、税理士等に依頼した場合に使用する勘定科目です。顧問料などの報酬を管理したい場合には、支払報酬や顧問料などの科目を使うことも考えられます。

なお、社外の専門家が個人事業主である場合には、報酬の支払いの際に源泉徴収が必要となります。

| 支払手数料に該当する費用 税理士への報酬 公認会計士への報酬 社会保険労務士への報酬 弁護士への報酬 司法書士への報酬 経営コンサルタントへの報酬 振込手数料 送金手数料 取立手数料 事務取扱手数料 市場調査委託料 登録手数料 など |

外注費と販売促進費の違い

販売促進費とは、販売促進のためにグッズや商品サンプルなどを製作した場合に使用する勘定科目です。商品の販売を促進して売上を増やすことを目的として支出した費用の場合には、外注費ではなく、販売促進費を使用して処理をします。

| 販売促進費に該当する費用 商品サンプルの配布費用 ノベルティーの製作・配布費用 キャンペーン費用 販売促進用景品の配布費用 販売店に配布するカタログの制作・配布費用 など |

外注費の仕訳

外注費は、委託した先が法人か個人かで、源泉徴収が必要になります。

ここでは、外注費を外部の法人に支払ったケースと外部の個人に支払った場合に分けて、仕訳方法をご紹介します。

外部の法人に支払った場合

「外部の法人に委託した経理作業の事務処理代金として、普通預金から30万円を支払った。」

| 借方 | 貸方 | ||

|---|---|---|---|

| 外注費 | 300,000 | 普通預金 | 300,000 |

「パッケージデザインを外部の法人に委託し、普通預金から15万円を支払った。」

| 借方 | 貸方 | ||

|---|---|---|---|

| 外注費 | 150,000 | 普通預金 | 150,000 |

外部の個人事業主に支払った場合

商品パッケージや宣伝用の原稿、資料の翻訳などの業務を個人事業主に外注した場合には、支払の際に所得税を源泉徴収しなければなりません。

外注先が個人事業主で源泉徴収が必要な場合には、支払代金から源泉所得税を差し引き、残額を支払います。その際源泉所得税は「預り金」で処理をします。

源泉徴収が必要な報酬

| 原稿の報酬 | 演芸・映画などのシナリオ料 書籍・雑誌などの編集料・監修料 取材への報酬 |

| デザインの報酬 | グラフィックデザイン、インテリアデザイン、工業デザイン等の報酬 チラシ、パンフレット、カタログ、社内報などのデザインの報酬 |

「個人事業者に委託した原稿の代金について手取契約10万円から源泉所得税11,370円を差し引き、残額を普通預金から支払った。」

支払金額:100,000円÷0.8979=111,370円

源泉徴収税額:111,370円×10.21%=11,370円

(1円未満の端数は切り捨てます。)

手取額:111,370円-11,370円=100,000円

| 借方 | 貸方 | ||

|---|---|---|---|

| 外注費 | 111,370 | 普通預金 | 100,000 |

| 預り金(源泉所得税等) | 11,370 | ||

源泉徴収すべき金額は、支払額が100万円以下の場合には、10.21%、100万円を超える場合にはその超過額について20.42%となります。

参照:国税庁「源泉徴収が必要な報酬・料金等とは[令和2年4月1日現在法令等]」

外注費は給料と区別する

外注費は給料にするよりも税金上有利なことが多いため、外注なのかどうかの判断は税務調査でよく問題になり、税額が多額になるケースも珍しくはありません。そのために注意すべきポイントがいくつかあります

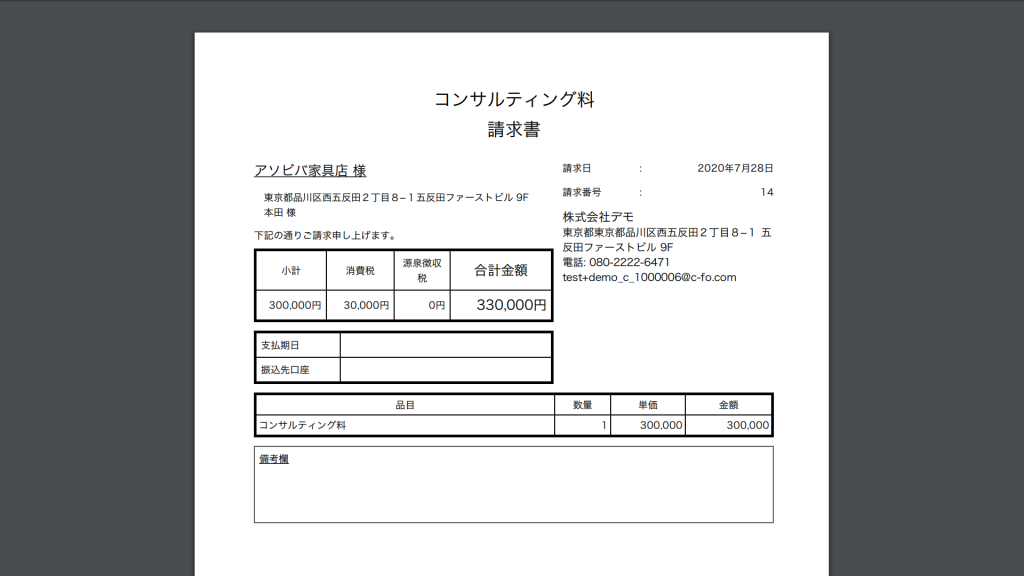

請求書の作成

基本的なことになりますが、請求書に記載すべき内容を知り、正確に作成するようにしましょう。通常外注をした場合、特別なケースを除き必ずと言っていいほど請求書を作成します。「面倒だから請求書を作らない!」となるとこれは「本当に外注なのか?」と税務調査で疑われるポイントになります。

また外注費と給料の違いは、成果なのか時間なのかが大きな判断軸になります。

たとえば「◯時間働いた報酬として、◯◯◯◯円」という書き方では、時間への対価として捕らえられてしまいます。そのため請求書にはプロジェクトごとや仕事依頼ごとの成果として報酬を渡したことを明記するようにしましょう。

他にも請求書には国税庁が定めた必ず記載すべき項目が5つあります。

| (国税庁ホームページ参照) ・請求書作成者の氏名もしくは名称(法人名など) ・取引年月日 ・取引内容 ・取引金額(税込で記載) ・取引先の氏名もしくは名称(法人名など) |

このように請求書には様々なルールがありますが、正確に請求書を作ることで外注費の証憑となりますので、記載すべき内容を知り、正確に作成するようにしましょう。

確定申告しているか確認する

確定申告しているか否かは、その人が外注であるという最も確実な証明になります。

税務調査でも確定申告をしているかどうかの反面調査が行われることもあります。その際に確定申告をしていないことが判明したら、外注費として支払っている証憑があったとしても疑われる原因になってしまいます。

外注で依頼している方の確定申告まで行う必要は一切ありませんが、確定申告をしたかどうかのチェックは自分の会社を守るために必要なことにもつながります。口頭ベースでも良いので確認することがおすすめです。

外注先管理を効率化する方法

freee受発注では受注者・発注者でツールを統一し、クラウド上で共同で情報を入力し合うことで情報共有・合意プロセスを効率化することができます。

外注費の入力に必要な請求書に限らず、見積書、発注書など商取引を行う上で必要な書類を自動作成することが可能です。

|

また2020年10月1日の税制改正により一貫して電子でやりとりした請求書や領収書が、freee会計や受発注サービスなどの「ユーザが改ざんできないまたは、訂正削除履歴の残るクラウドシステム」に保存されていれば、紙の保存が不要となります。そのため電子上での取引をすることで、書類の管理から外注費の入力までを効率化することができます。

まとめ

外注費は、「どのような取引が外注費なのか」「源泉徴収が必要なのか」など、判断しづらいケースも多いものです。

freee会計の「自動で経理」では、源泉所得税の控除を自動推測する機能が搭載されています。もしその内容が正しくなかった場合は、推測内容を削除してから正しい内容を登録することもできますし、事前に未決済の支出を登録していない場合には、出金時に取引を登録することができますので、経理作業の負担を大幅に減らすことが可能です。

クラウド会計ソフトfreee会計の導入や操作手順などについて不明点があれば、freee会計の認定アドバイザーにサポートを依頼することもできます。

|

クラウド会計ソフトfreee会計「源泉徴収の対象となる支出取引を登録する」

税理士をお探しの方

freee税理士検索では数多くの事務所の中から「融資・資金調達に強い」「ITに強い」「決算コンサルティングが可能」「女性が担当」などの様々な条件で希望に合う税理士・会計士・社労士の認定アドバイザーを検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 外注費を検索 /

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、外注費について相談することができます。