インボイス制度の請求書|記載例・ルールを解説

公開日:2023年02月14日

最終更新日:2024年03月03日

目次

この記事のポイント

- インボイスとは、適格請求書等のこと。

- インボイスには、登録番号の記載が必要となる。

- インボイスの登録番号は、申請して税務署長の登録を受ける必要がある。

インボイスの豆知識

インボイスには、登録番号の記載が必要です。そしてインボイスの登録番号は、インボイスを登録した事業者にしか与えられません。つまり、インボイスを登録しないとインボイスを発行することができないということです。そして、インボイス登録するためには、消費税の課税事業者である必要があります。

インボイス制度の開始以降は、請求書に消費税を付加するためには、自社が課税事業者であることを示す登録番号を記載したインボイスを発行しなければなりません。

インボイスの登録番号の申請受付は、すでに始まっていますので、インボイスを発行する場合には、早めに申請を行いましょう。

インボイス制度の請求書

インボイス制度においては、請求書に消費税を付加するためには、登録番号を記載したインボイスを発行しなければなりません。

買い手は、仕入税額控除の適用のために、原則として売り手から交付されたインボイス(適格請求書)を保存する必要があります。

また、買い手は、インボイスを交付するためには事前にインボイス発行事業者(適格請求書等発行事業者)の登録を受ける必要があり、この登録を受けると、課税事業者として消費税の申告が必要となります。

(1)インボイスの請求書の見本

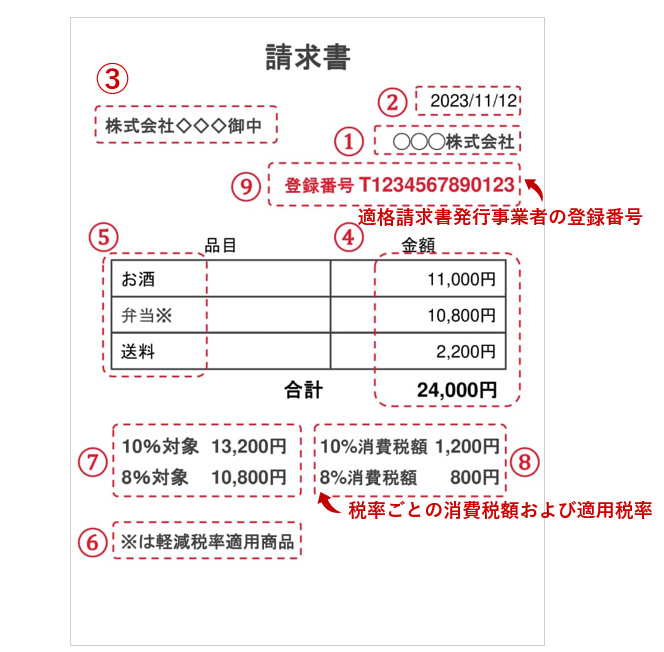

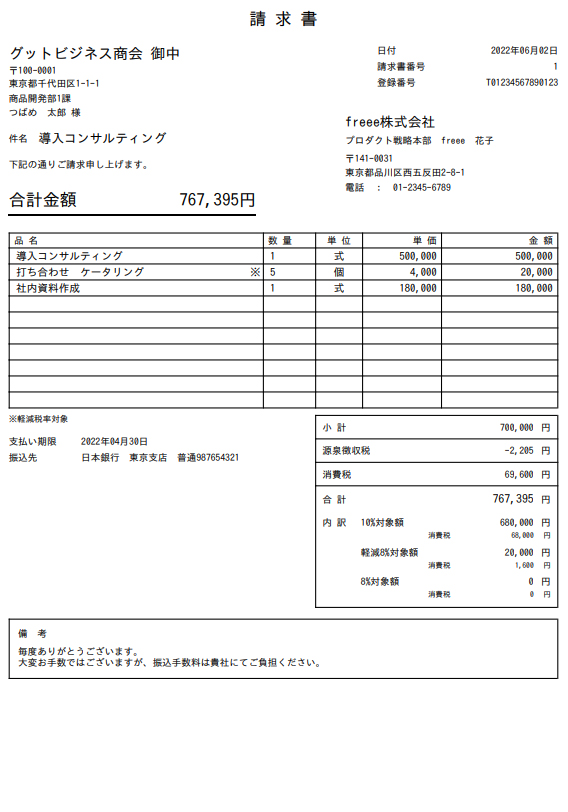

インボイス(適格請求書)とは、以下のような請求書をいいます。

①発行者の氏名又は名称 |

|

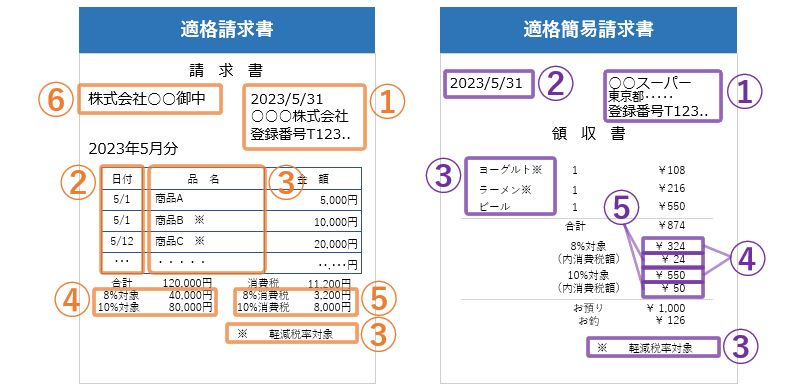

(2)インボイスと簡易インボイスの違いとは

インボイス発行事業者が、小売業、飲食店業、写真業、旅行業、タクシー業、駐車場業など不特定多数の者に対して販売等を行う場合には、適格請求書に代えて「適格簡易請求書(簡易インボイス)」を交付することができます。

「不特定多数の者に対して販売等を行う事業」であるかどうかは、個々の事業の性質により判断されますが、スーパーや薬局など、相手方の氏名または名称を確認しないで販売等を行う事業である場合には、これに該当すると考えられます。

適格請求書では、「適用税率」と「税率ごとに区分した消費税額等」を記載事項としていますが、簡易インボイスでは「適用税率」または「税率ごとに区分した消費税額等」のいずれかを記載すればよいとされています。さらに、簡易インボイスでは書類の交付を受ける事業者の氏名や名称は、省略可能とされています。

|

(3)インボイスの登録番号の取得方法は?

インボイスの登録番号の申請受付は、すでに始まっています。

申請は、税務署に対して、「適格請求書発行事業者の登録申請書」を提出し、登録を受ける必要があります。

申請は、e-Taxで行うこともできます。

原則として2023年(令和5年)3月31日までに登録申請書を提出する必要があります。

ただし、提出できないことについて困難な事情がある場合など一部のケースについては、2023年(令和5年)9月30日までの間に税務署長からインボイス発行事業者としての登録を受けた場合、2023年(令和5年)10月1日に登録を受けたものとみなされます。

※なお、令和5年4月以降に申請書を提出する場合には「3月末までの申請が困難な事情」を申請書に記載する必要がありましたが、令和5年度の改正でその記載は不要となりました。

(4)インボイスの請求書、対応しないとどうなる?

令和5年(2023年)10月1日にインボイス制度がスタートすると、仕入税額控除の要件としてインボイスの保存が要件となります。

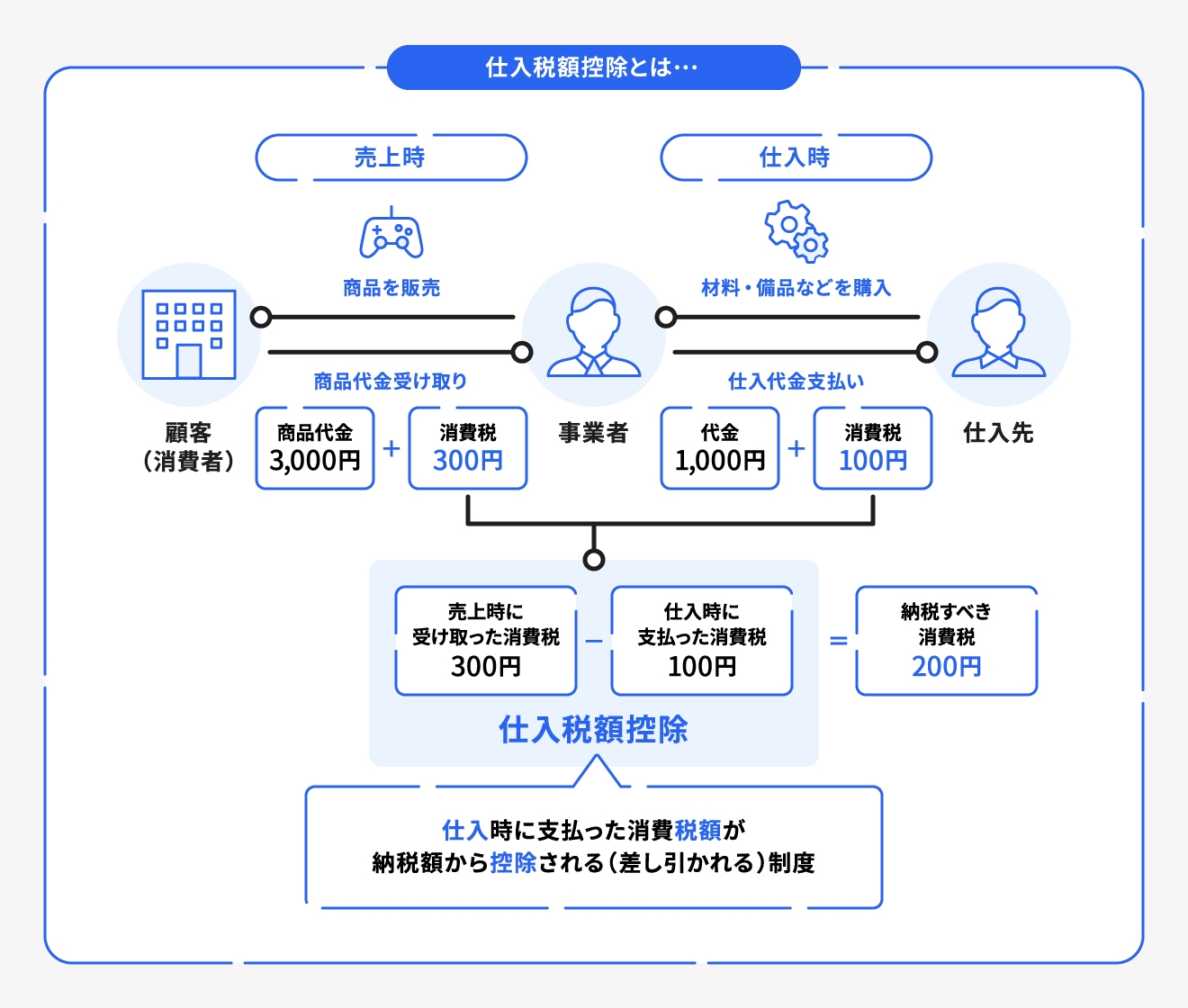

仕入税額控除とは、課税事業者が消費税を納税する時に、仕入にかかった消費税を差し引くことができる制度です。

|

つまり、インボイス制度においては、インボイス発行事業者以外の者(免税事業者や登録を受けていない課税事業者)から行った課税仕入れでは、原則として仕入税額控除の適用を受けることができなくなります。

免税事業者は、登録番号を記載したインボイスを発行することができません。

その結果、卸売業者は免税事業者からの仕入では、預かった消費税から差し引ける消費税がないので、免税事業者との取引をやめてインボイスを発行できる別の事業者との取引を検討する可能性があります。

したがって、免税事業者が「取引を切られたくない」と考えるならば、あえて課税事業者となり、インボイス発行事業者として登録するという選択肢もあります。

※ただし、インボイス発行事業者として登録しないことを理由に取引をしない等は、独禁法違反の可能性があるという指摘もされています。したがって、免税事業者がインボイス発行事業者に登録すべきか否かは、税理士等に相談してよく検討してから決めることをおすすめします。

(5)設立したばかりの会社のインボイス対応

資本金1,000万円未満で設立したばかりの会社は、消費税免税を選択することができますが、取引先がインボイスの発行を求めるかどうか確認してから、課税事業者となるか免税事業者となるかを判断することをおすすめします。

新たに会社を設立して、設立した日からインボイス発行事業者となりたい場合には、その旨を記載した登録申請書を、その事業を開始した日の属する課税期間の末日までに提出します。税務署長によって、適格請求書発行事業者の登録簿への登載が行われると、その課税期間の初日に登録を受けたものとみなされます。

|

なお、会計ソフトの導入はIT導入補助金の対象であり、中小企業・小規模事業者様を対象に、ITツール導入の費用の一部が補助されます。 補助率は費用の最大3/4となり、クラウド利用料については最大2年分が補助されます。 IT導入補助金の申請手続きは、freeeのコンソーシアム(共同事業体)でサポートしますので、ぜひご利用ください。 |

(6)令和5年度インボイス改正ポイント

令和5年度の税制改正によって、消費税の納税額の計算方法に2割特例が追加されました。

消費税の計算方法は、これまで原則課税、簡易課税の2つの計算方法がありましたが、経過措置として2割特例が加わることとなりました。

免税事業者がインボイス制度に登録した場合や、基準期間(前々事業年度)の課税売上高1,000万円以下の事業者、資本金1,000万円未満の新設法人等が適用を受けることができます。

この2割特例の適用期間は、法人が2023年10月1日から2026年9月30日まで、個人事業主が2023年10月~12月の申告から2026年分の申告までとなっています。

また、基準期間(前々事業年度)の課税売上高1億円以下の事業者や、特定期間(前事業年度の上半期)の課税売上高5,000万円以下等の要件を満たす場合には、税込1万円未満の課税仕入れについては、領収書や請求書の保存が不要となる少額特例も設けられています。少額特例の適用期間は、2023年10月1日から2029年9月30日までです。

これらの改正は、経理業務に影響を与えますので、早めに税理士に相談することをおすすめします。

インボイス制度の請求書を発行するための手続き

インボイス発行事業者の登録は、消費税課税事業者でなければできません。

インボイス発行事業者になろうとする事業者は、税務署長に対して「適格請求書発行事業者の登録申請書」を提出し、税務署は「適格請求書発行事業者登録簿」に法定事項を登載して登録を行い、登録を受けた事業者は、その旨を書面で通知されます。

(1)消費税課税事業者の場合

消費税課税事業者は、自動的にインボイス事業者として登録されるわけではなく、登録は事業者の任意とされています。

つまり、インボイス発行事業者の登録は、消費税課税事業者が自ら税務署長に申請して行いますから、なかには「課税事業者であっても、インボイス発行事業者ではない」というケースもあり得ることになります。

ただし、仕入を行う事業者は、仕入税額控除を行うためにインボイスの交付を求めますから、大半の課税事業者は登録するものと見られています。

なお、消費税法の規定に違反して罰金以上の刑に処せられ、その執行が終わり、または執行を受けることがなくなった日から2年を経過しない者は、発行を受けることはできません。

(2)消費税免税事業者の場合

免税事業者である個人事業主などは、原則として2023年(令和5年)3月31日までに所轄税務署に登録申請書を提出すれば、2023年(令和5年)10月1日から課税事業者選択届出書を提出しなくても、課税事業者としてインボイス発行事業者となることができる経過措置が設けられています。

この経過措置の適用を受ける場合は、登録日から課税事業者となり、登録を受けるうえで課税選択届出書を提出する必要はありません。そして、基準期間の課税売上高にかかわらず、登録日から課税期間の末日までの期間について消費税の申告が必要となります。

なお、免税事業者が課税事業者を選択した場合の制限(選択後は、2年経過しないと免税事業者に戻れない)がないので、いつでも免税事業者に戻れることができます。

上記の適用を受け、登録日から課税事業者となるインボイス発行事業者(その登録日が2023年(令和5年)10月1日の属する課税期間中である者を除く)は、その登録日の属する課税期間の翌課税期間から、その登録日以後2年を経過する日の属する課税期間までの各課税期間については、免税事業者に戻れない制限が設けられています。

また、免税事業者が登録の必要性を見極めながら柔軟なタイミングでインボイス発行事業者となれるようにするため、経過措置として免税事業者からの仕入については、2026年(令和8年)9月30日まではその80%を、その後2029年(令和11年)9月30日まではその50%を仕入税額控除の対象とする特例が設けられています。

この経過措置は、免税事業者が課税事業者を選択するかどうかの検討期間として準備されたものであるといえます。

インボイスの豆知識

インボイス制度は、不動産業界にも大きな影響を与えます。

たとえば、不動産オーナーの代わりに不動産管理会社がテナント借主への請求書発行などを請け負ってきた場合です。この場合、管理会社がインボイス登録していても不動産オーナーが免税事業者だと、テナント借主は仕入税額控除ができなくなります。管理会社が代理発行する場合にも、管理会社はあくまでも代理人であり本人以上の権限を持つことができないため、やはりオーナー自身のインボイス登録が必要です。

また、共有不動産のオーナーが2分の1がインボイス登録事業者、2分の1が免税事業者の場合、インボイス登録事業者分のみ仕入税額控除の対象となります。テナント借主側の経理処理が煩雑になってしまいますので、請求書や契約書の内容について検討する必要があります。

インボイス制度の登録や請求書の発行、経理処理については、不備がないようにするためにも、税理士に相談することをおすすめします。

まとめ

インボイスの請求書には、「適用税率」と「税率ごとに区分した消費税額等」などを記載しなければならないとされています。ただし、一定の場合に認められる簡易インボイスでは、「適用税率」または「税率ごとに区分した消費税額等」のいずれかを記載すればよいとされています。

インボイスの請求書に記載するインボイス発行事業者の登録受付は、すでに始まっていますので、自身の場合は登録した方がよいのか否か、インボイスの記載事項には何を記載すればよいのかなど、不明点がある場合には早めに税理士に相談して、サポートを受けることをおすすめします。

インボイス制度の請求書について相談する

freee税理士検索では、数多くの事務所の中から、インボイス制度の概要や、インボイス発行事業者として登録すべきか、インボイス制度に対応するためにはどのような請求書を発行すべきかなど、インボイス制度の請求書について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ インボイスについて相談できる税理士を検索 /

インボイスの税理士相談Q&A・経験談を見る

|

・年収1000万以下(フリーランス)の適格請求書発行事業者、消費税課税事業者(選択)届出書の提出について 「2023年10月1日から始まるインボイス制度に対し年収1000万以下のフリーランスですが、案件受注率を今まで通りにしたいため適格請求書発行事業者の登録申請をする予定です。提出した場合、しない場合のメリデメを教えていただきたいです。…」 |

|

・適格なインボイスを発行してもらえない場合の対応 「もし仕入先から受領したインボイスに不備があり、修正を依頼しても修正インボイスを発行してもらえない場合、どう対応すべきでしょうか?…」 |

|

・業務委託ですが請求書の発行をしておりません 「請求書は発行しておらず、給料明細(支払い明細書)が取引先から発行され、源泉徴収された金額で振込まれます。 この場合、インボイス制度に関する何かしらの対応は必要でしょうか?…」 |

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、相談することができます。