仕入税額控除|要件は?インボイスでどうなる?

公開日:2022年04月05日

最終更新日:2022年07月06日

目次

この記事のポイント

- 仕入税額控除とは、税の累積を排除するために、顧客から預かった消費税額から前段階で支払った消費税額を控除する手続き。

- 仕入税額控除は、課税売上に対応するものだけを対象とするのが原則。

- インボイス制度導入後は、仕入税額控除の要件として、適格請求書の保存が必要となる。

令和5年(2023年)10月から、複数税率に対応した消費税の仕入税額控除の方式として、適格請求書等保存方式(インボイス制度)が導入されます。

適格請求書等保存方式では、一定の事項が記載された帳簿および請求書等の保存が、仕入税額控除の要件とされます。

仕入税額控除とは

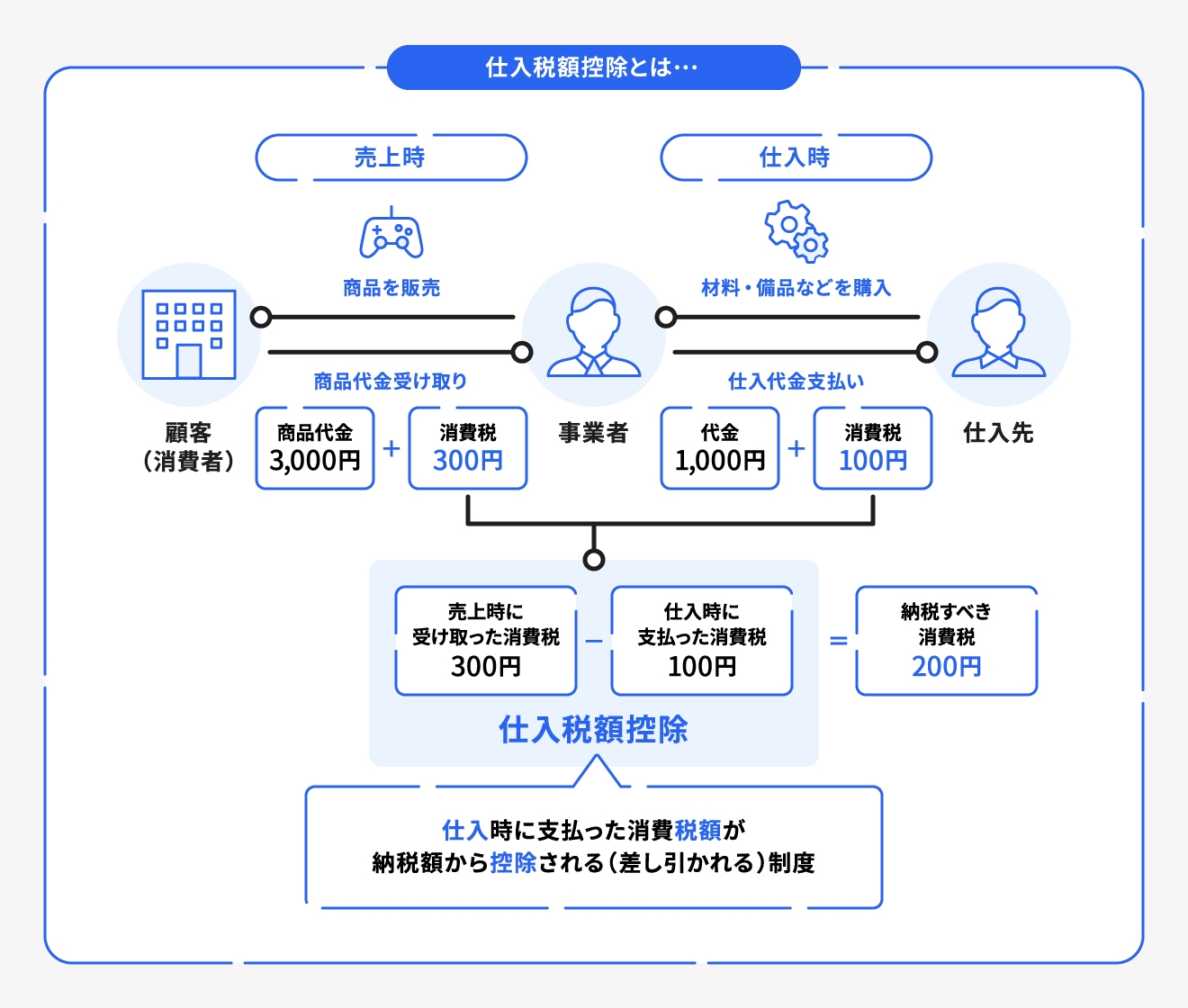

仕入税額控除とは、課税事業者が消費税を納税する時に、仕入にかかった消費税を差し引くことができる制度です。

消費税は、1つの商品が消費者に届けられるまで、取引のたびに課税されます。

たとえば、工場、加工所、販売店という3つの会社の取引で考えましょう。

|

まず事業者が仕入先から材料、備品などを購入して仕入代金を支払ったときには、売上とともに消費税が上乗せされています。

たとえば1,100円であれば、1,000円+100円(消費税10%)=1,100円が請求されています。

その後、事業者は商品を顧客に販売します。

たとえば3,300円の商品であれば、3,000円+300円(消費税10%)=3,300円が請求されています。

ここまでで、事業者は消費者から消費税を300円受けとり、仕入先には消費税を100円支払っています。

そこで、事業者は売上時に受け取った消費税300円から仕入時に支払った消費税100円を差し引いて、残額200円を税務署に申告・納付することになります。

|

事業者が納付すべき消費税(200円)+事業者が仕入時に支払った消費税(100円) =消費者が負担した消費税額(300円)と一致 |

|---|

このように仕入にかかった消費税を課税売上の消費税から差し引いて納税額を算出できるしくみを、「仕入税額控除」といいます。

(1)仕入税額控除の対象は課税事業者

仕入税額控除を適用することができるのは、課税事業者です。

消費税免税事業者は、仕入税額控除を適用して申告することはできません。

(2)仕入税額控除の対象

仕入税額控除は、税の累積を避けるために取引先から預かった消費税額から前段階で支払った消費税額を控除するものです。したがって、控除する課税仕入れは課税売上に対応するもののみを対象とするのが原則です。

つまり、税の累積が生じない非課税売上に対応する課税仕入れについては、その段階で税負担関係の連鎖が切れるので、仕入税額控除の対象にはなりません。

非課税売上がない場合

|

||||||||||||||||||

課税仕入となる取引には次のようなものがあります。

|

①商品などの棚卸資産の購入 ②原材料等の購入 ③機械や建物等のほか、車両や器具備品等の事業用資産の購入または賃借 ④広告宣伝費、厚生費、接待交際費、通信費、水道光熱費などの支払 ⑤事務用品、消耗品、新聞図書などの購入 ⑥修繕費 ⑦外注費 参照:国税庁「仕入税額控除の対象となるもの」 |

仕入税額控除の計算方法

仕入税額方式の計算方法には、個別対応方式と一括比例方式があります。

それぞれの計算方法のメリット・デメリットは以下のとおりです。

(1)仕入税額控除の計算①個別対応方式

個別対応方式では、課税仕入れにかかる消費税額をまず以下の3つに分類します。

|

①課税資産の譲渡等のみに要するもの ②課税資産の譲渡等以外の資産の譲渡等のみに要するもの ③課税資産の譲渡等とその他の資産の譲渡等に共通して要するもの |

そして、控除対象仕入額を以下の計算式で求めます。

| ①の金額+③の金額×課税売上割合 |

|---|

個別対応方式では、売上との対応により、課税取引を「課税売上のみに対応するもの」「課税・非課税売上に共通するもの」「非課税売上に対応するもの」の3種類に分類しなければなりません。これは、課税期間中の個々の仕入取引ごとに行うことが原則ですが、「課税・非課税売上に共通するもの」を「課税売上のみに対応するもの」と「非課税売上に対応するもの」に区分して適用することも認められています。

(2)仕入税額控除の計算②一括比例配分方式

一括比例配分方式では、課税仕入に係る消費税の総額に課税売上割合を乗じて、控除対象額を計算します。

| 控除対象仕入税額=課税仕入れ等の税額の全額×課税売上割合 |

|---|

一括比例配分方式によって控除できないとされた消費税額(および地方消費税額)は、控除対象外の消費税額となります。

個別対応方式のように、取引が3つに区分されていない場合は一括比例配分方式を選択することになるでしょう。

なお、取引の区分をしていた場合でも、一括比例配分方式と個別対応方式と比較して有利な方式を選択することができますが、一括比例配分方式によって計算した場合には2年間継続適用(※)されますので注意が必要です。

なぜなら事業を行ううえでは、予定通りの売上を上げられるとは限りませんし、競争の激化によって事業内容を大きく変更しなければならないことも考えられるからです。

このようなリスクに備えるという意味では、2年間の継続適用が強制されない個別対応方式の方がメリットは大きいといえるでしょう。

|

※一括比例配分方式の2年間の継続適用 一括比例配分方式によって計算することとした課税期間の初日から2年間を経過する日までの間に開始する各課税期間において、一括比例配分方式を継続して適用した後の課税期間でなければ、個別対応方式に移行することはできない。 |

中小事業者の「簡易課税制度」

基準期間の課税売上高が5,000万円以下の中小事業者は、簡易課税制度を選択することができます。

簡易課税制度とは、中小事業者の事務負担を考慮した簡単な計算方法で、業種別に定められた「みなし仕入率」を掛けて課税売上高の金額のみから納付消費税額を計算します。

(1)簡易課税制度が認められる中小事業者とは

消費税の簡易課税制度を利用できるのは、個人の場合は前々年、法人の場合は前々年の基準期間の課税売上高が5,000万円以下の事業者です。

簡易課税制度の適用を受けようとする課税期間の初日の前日までに届出を行う必要があります。

簡易課税制度を選択した場合でも、基準期間の課税売上高が5,000万円を超える課税期間については、簡易課税制度を適用することはできません。

(2)簡易課税制度の「みなし仕入率」とは

簡易課税制度のみなし仕入れ率は、業種別に定められています。

みなし仕入率

|

インボイス制度導入で仕入税額控除はどう変わる?

令和5年(2023年)10月1日から、適格請求書等保存方式(インボイス制度)が導入されます。

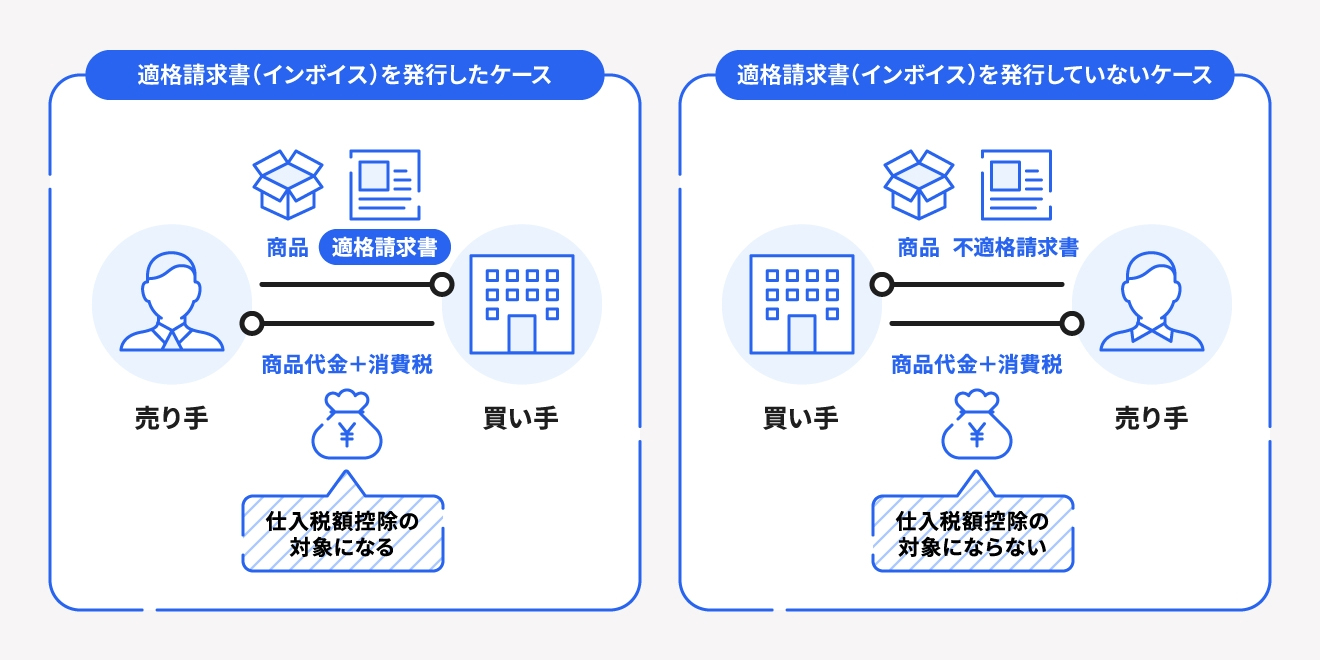

そして、インボイス制度が導入されると、仕入税額控除の要件として適格請求書等の保存が要件となります。

適格請求書とは、売り手が買い手に対して正確な適用税率や消費税額等を伝えるものです。具体的には、区分記載請求書に「登録番号」「適用税率」「消費税額等」の記載が追加されたものをいいます。

この適格請求書を発行できるのは、適格請求書発行事業者に限られます。また、この適格請求書発行事業者に登録するためには、消費税の課税事業者である必要があります。

(1)課税事業者への影響

消費税の納税義務がある事業者は、インボイス制度導入後に適格請求書発行事業者となる場合には、税務署で適格請求書発行事業者の登録をする必要があります。

インボイス制度の導入後は、適格請求書発行事業者の交付する適格請求書が仕入税額控除の要件となりますから、大半の事業者が適格請求書発行事業者に登録することになると思われます。

適格請求書発行事業者として登録されると、取引先が求めた際に適格請求書を交付すること及び交付した適格請求書の写しを保存しておくことが求められます。適格請求書の記載事項の要件を満たした請求書を発行するためのシステムについても整備しておく必要があります。

また取引先に免税事業者がいる場合には、免税事業者が課税事業者となり適格請求書発行事業者に登録するかどうか確認をする必要があります。

なぜなら、インボイス制度が導入されると、免税事業者(適格請求書発行事業者でない事業者)との取引が仕入税額控除の対象外になってしまうからです。

(2)免税事業者への影響

個人事業主やフリーランスの多くは、消費税の免税事業者でしょう。

免税事業者は、インボイス制度が始まるからと言ってとくにしなければならない準備はありませんが、課税事業者と取引をしている場合には注意が必要です。

適格請求書発行事業者登録は、課税事業者しか登録することはできませんから、免税事業者は、適格請求書発行事業者登録ができません。

したがって、課税事業者である取引先から交付を求められても、適格請求書(インボイス)を交付することができません。適格請求書が交付されない取引では、課税事業者は免税事業者との取引で支払った消費税について、仕入税額控除を受けられなくなってしまいます。

|

これでは課税事業者が損することになってしまうため、課税事業者は免税事業者との取引を断ってくる可能性があります。

したがって、免税事業者で課税事業者と取引をしている場合は、課税事業者となり適格請求書発行事業者登録を行うか否かの選択を迫られます。もし課税事業者に登録できないとなると、課税事業者との取引が終了してしまうかもしれないからです。課税事業者と取引を続けたいのであれば、課税事業者になり適格請求書発行事業者登録が必要になるということになります。

登録事業者は、課税事業者として消費税の申告が必要となります。

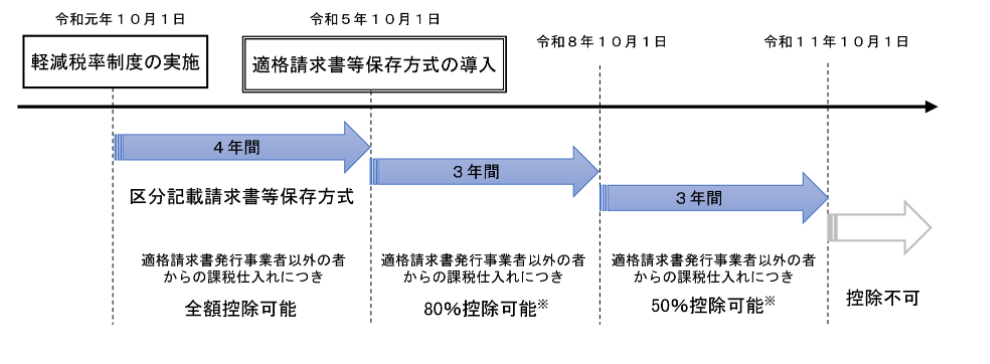

(3)インボイス開始から6年間は特例あり

インボイス制度が導入されると適格請求書発行事業者以外から行った課税仕入れに係る消費税額を控除することができなくなりますから、とくに課税事業者と取引を行っている免税事業者にとっては、大きな影響を与えることになります。そこで、免税事業者等からの仕入れについても、令和8年(2026年)9月30日まではその80%を、その後令和11年(2029年)9月30日まではその50%を仕入税額控除の対象とする特例が設けられています

|

まとめ

以上、仕入税額控除の内容や要件、インボイス導入後の影響などについてご紹介しました。

仕入税額控除とは、課税事業者が消費税を納税する時に、仕入にかかった消費税を差し引くことができる制度です。

インボイス導入後は、この仕入税額控除の要件として適格請求書等の交付等が必要となります。

免税事業者は適格請求書発行事業者登録ができないため、インボイスを交付することができません。インボイスが交付されない取引では、課税事業者は免税事業者との取引で支払った消費税について、仕入税額控除を受けられなくなってしまい課税事業者が損することになり、これを理由として免税事業者は課税事業者から取引を断られるリスクがあります。

令和8年(2026年)9月30日まではその80%を、その後令和11年(2029年)9月30日まではその50%を仕入税額控除の対象とする特例がありますが、免税事業者は登録番号を記載した適格請求書を発行することができませんから、免税事業者であることを取引先に知られてしまいます。

以上から、インボイス導入後の対応については、早めに税理士に相談して適格請求書発行事業者に登録するか否かを検討することをおすすめします。

仕入税額控除について相談する

freee税理士検索では数多くの事務所の中から仕入税額控除について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、仕入税額控除の内容や要件、インボイス導入後の影響などについて相談することができます。

クラウド会計ソフト freee会計