みなし仕入率とは?事業区分や特例を解説

公開日:2024年05月09日

最終更新日:2024年05月09日

目次

この記事のポイント

- みなし仕入率は、簡易課税制度で利用される。

- みなし仕入率は、事業内容によって異なる。

- 免税事業者がインボイスに登録した場合は、2割特例も選択できる。

みなし仕入率とは、事業の内容ごとに定められた仕入率で、簡易課税で利用されます。

簡易課税制度とは、みなし仕入率を利用した簡便な計算方法です。

この記事では、みなし仕入率を利用した簡易課税の計算方法や、令和5年度税制改正で創設された2割特例との比較、複数事業の場合のみなし仕入率の計算方法などについてご紹介します。

みなし仕入率は簡易課税の仕入率

みなし仕入率とは、簡易課税で利用される仕入率で、「○○業では、売上に対する仕入率は、だいたいこれくらいだろう」とみなされた、一定の割合が決められているものです。

みなし仕入率は事業内容によって決められていて、たとえば卸売業ではみなし仕入率は90%、小売業ではみなし仕入率は80%です。

消費税の計算は、同じ売上・原価・経費・利益でも、原則課税か簡易課税で納税額が大きく変わりますし、簡易課税の事業区分によっても納税額が大きく変わります。

したがって消費税の納税額を計算するうえでは、どの計算方法を選択するのか慎重に検討する必要があります。

(1)そもそも簡易課税制度とは?

簡易課税制度とは、消費税の計算を簡単な方法で行うことができる制度です。

実際の仕入税額を計算しないで、課税売上の一定割合を課税仕入れとみなして、控除額を計算します。

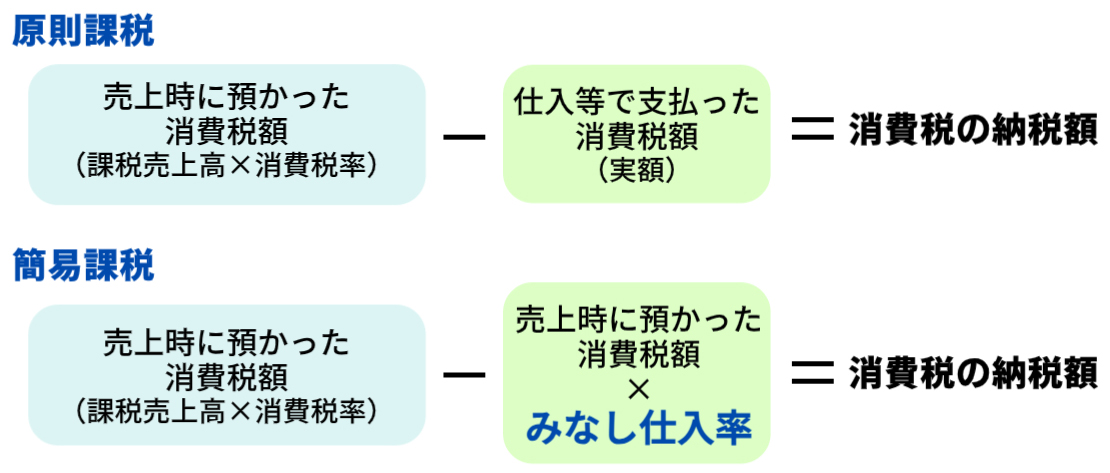

消費税の納税額は、原則として「売上時に預かった消費税」から「仕入や経費で支払った消費税」を差し引いて計算します。これを原則課税といいます。

簡単な計算方法と思われるかもしれませんが、課税仕入・非課税仕入の分類や課税売上割合の計算、課税仕入れの売上と対応させた分類をする必要があり、これらをきちんと区別しないと納税額を計算することができず、非常に煩雑な計算方法です。

この点、簡易課税は、このような区別をする必要はありません。

売上時に預かった消費税額にみなし仕入率を掛けて計算し、この額を売上時に預かった消費税額から差し引いて消費税の納税額を計算することができます。

|

(2)みなし仕入率を利用できるのは課税売上高5,000万円以下

簡易課税を選択できるのは、基準期間の課税売上高(消費税がかかる売上高)が5,000万円以下の事業者です。

基準期間とは、会社の場合は前々期、個人の場合は前々年です。

なお、売上高が5,000万円以下であれば、自動的に簡易課税が適用されるわけではありません。課税売上高が5,000万円以下の事業者は、実際の仕入税額の方が有利か、簡易課税制度の方が有利か検討したうえで、事業者が判断して適用します。

つまり、簡易課税は事業者による選択適用のため、簡易課税制度選択届出書を税務署に提出しておく必要があります。

この届出を提出すると、翌事業年度から簡易課税が適用され、一度選択すると2年間継続適用されます。

なお、届出を提出すると、不適用届出書を提出しない限りその効力は失われませんが、基準期間の課税売上高が5,000万円を超える場合には、その課税期間については、簡易課税制度は適用されなくなります。

また、新たに消費税が課税される事業を始め課税事業者を選んだ場合には、その課税事業者を選んだ課税期間から簡易課税を選択したい場合、届出を提出すればその適用が認められる特例があります。

(3)みなし仕入率は高い方がよい

みなし仕入率は、業種によってかなり違いがあります。

みなし仕入率

|

たとえば、売上高が800万円で売上時に預かった消費税額は80万円の場合、第1種事業(卸売業)と第6種事業(不動産業)だと、納税額が40万円も違います。

|

第1種事業 80万円-(80万円×みなし仕入率90%)=納税額8万円 第6種事業 |

したがって、みなし仕入率は高い方が消費税の納税額を抑えることができますので、事業区分は重要なポイントとなります。

(4)簡易課税の届出では事業区分がポイント

先ほど、みなし仕入率は高い方がよいとご紹介しましたが、事業区分は正確に届け出ることが大切です。この事業区分でみなし仕入率は決まるため、何年も経ってミスが発覚すると、多額の追徴課税が発生する可能性があるからです。故意でなくても、税務調査では見過ごされることはありませんので、正しく判定する必要があります。

卸売業(第一種事業)

他の人から購入した商品を、全く加工しないでそのまま、別事業者に販売する事業や、購入したものを材料として製品を造る製造業者などに販売する事業が該当します。

※仕入れ商品を、形状等を変更しないで「他事業者」に販売する事業

小売業(第二種事業)

消費者に仕入れた商品を販売する事業者が該当します。なお、第三種事業である農業、林業、漁業のうち消費税の軽減税率が適用される飲食品の譲渡を行う事業は第二種事業となります(令和元年10月1日より)。

※仕入れ商品を、形状等を変更しないで「消費者」に販売する事業

製造業(第三種事業)

製造した商品を直接消費者に販売する、製造小売業が該当します。

農業、林業、漁業、鉱業、建設業、製造業、電気・ガス業、熱供給業及び水道業です。

製造小売業や製造問屋も、製造業に含まれます。たとえば、洋服の仕立小売りや、菓子やパンの製造なども製造業です。原材料を購入し、下請け業者に商品を製造させる場合も含まれます。

その他の事業(第四種事業)

第一種、第二種、第三種、および第五種、第六種事業に該当しない事業です。具体的には、飲食店などが該当します。

加工業も第四種事業に含まれます。また、事業用に使用していた固定資産等の譲渡も、第四種事業です。

運輸通信業、金融・保険業、サービス業(第五種事業)

運輸業とは、旅客運送業、貨物運送業、倉庫業です。

サービス業とは、飲食・宿泊業(飲食店に該当するものは除く)、医療・福祉、教育・学習支援業、複合サービス事業(郵便局など)、サービス業(他に分類されないもの)です。

サービス業とは、洗濯・理容・美容、娯楽業、廃棄物処理業、物品賃貸業、自動車整備業・機械等修理業などが該当します。

不動産業(第六種事業)

不動産代理・仲介業、不動産管理業が該当します。

(5)複数事業のみなし仕入率の方法

一般的な事業区分では1つでも、取引単位で事業区分が異なるケースもあります。

たとえば、飲食店が行うテイクアウトや宅配では、店内の飲食は、第4種事業、宅配も第4種事業ですが、テイクアウトは製造業に該当し第3種事業となります。

したがって、簡易課税を選択して複数の事業に該当する場合には、課税売上に対する消費税額を業種ごとに分類して、みなし仕入率を以下のように計算するのが原則的な方法です。

|

原則法による仕入控除税額の計算

仕入控除税額=課税売上等にかかる消費税額×(第1種消費税額×90%+第2種消費税額×80%+第3種消費税額×70%+第4種消費税額×60%+第5種消費税額×50%+第6種消費税額×40%/全売上に対する消費税額の合計) |

この他、簡便法という事業区分ごとの「売上時に預かった消費税額×みなし仕入率」を合算して仕入控除税額を計算する方法もあります。

|

簡便法による仕入控除税額の計算

仕入控除税額=課税売上等にかかる消費税額×(第1種消費税額×90%+第2種消費税額×80%+第3種消費税額×70%+第4種消費税額×60%+第5種消費税額×50%+第6種消費税額×40% |

(6)複数事業の特例もある

簡易課税の仕入控除税額を計算する方法は、前述したとおり原則法と簡便法がありますが、特例として2種類の事業を営む事業者で、1種類の事業の課税売上高が全体の75%以上を占める場合には、「その事業のみなし仕入率×全体の課税売上高」で計算できます。つまり、その業種のみなし仕入率を全体に適用することができます。

また、3種類以上の事業を営む場合には、特定の2種類の事業の課税売上高の合計額が、全体の課税売上高の75%以上を占める場合は、2種類のうち高い方のみなし仕入率を全体に適用することもできます。

(7)簡易課税と2割特例、どっちがオトク?

免税事業者だった人が、インボイス制度に登録する場合には、納税額軽減措置である2割特例を選択することができます。

これは、①免税事業者から隠語椅子制度に登録した事業者であり、②基準期間(前々事業年度)の課税売上高が1,000万円以下で、③新設法人の場合は、資本金1,000万円未満であるなどの要件をすべて満たした場合に、売上時に預かった消費税額の2割を納税額とする特例です。

2割特例を選択すると、たとえば預かり消費税100万円の場合、「100万円×20%=20万円」と簡単に計算することができます。

これを簡易課税と比較すると、第2種事業ではトントン、第3種~第6種では、2割特例を選択した方がおトクになります。

| 簡易課税 | 判定 | 2割特例 | |

| 第1種 事業 |

100万円-(100万円×みなし仕入率90%)= 納税額10万円 |

< | 100万円×20%= 納税額20万円 |

| 第2種 事業 |

100万円-(100万円×みなし仕入率80%)= 納税額20万円 |

= | |

| 第3種 事業 |

100万円-(100万円×みなし仕入率70%)= 納税額30万円 |

> | |

| 第4種 事業 |

100万円-(100万円×みなし仕入率60%)= 納税額40万円 |

> | |

| 第5種 事業 |

100万円-(100万円×みなし仕入率50%)= 納税額50万円 |

> | |

| 第6種 事業 |

100万円-(100万円×みなし仕入率40%)= 納税額60万円 |

> |

まとめ

みなし仕入率は、事業の種類によって90%から40%までの6段階に分かれています。一般的に、利益率が低い業種のみなし仕入率は高く設定されていて、反対に利益率の高い業種のみなし仕入率は低く設定されています。

2種類以上の事業を営む場合や、3種類以上の事業を営む場合には、特例も設けられていますが、控除対象仕入税額の計算が少し複雑になります。

詳細については、税理士に相談して確認することをおすすめします。

みなし仕入率について相談できる税理士をさがす

freee税理士検索では、数多くの事務所の中から、簡易課税制度やみなし仕入率による計算などについて相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ みなし仕入率について相談できる税理士を検索 /

みなし仕入率の税理士相談Q&A・経験談を見る

|

・消費税が課税される売上金額について 「今年の年収が1000万円を超えそうなのですが、消費税の課税対象になる課税売上高について、よく分からないので教えて下さい。…」 |

|

・簡易課税の場合、単純に、売上高から消費税が計算され、経費がいくらかは無関係ですか? 「法人間で業務提携契約を結び、共同事業を進める予定です。…」 |

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、相談することができます。