よくある5つの相続トラブル事例

公開日:2019年04月19日

最終更新日:2022年03月17日

目次

この記事のポイント

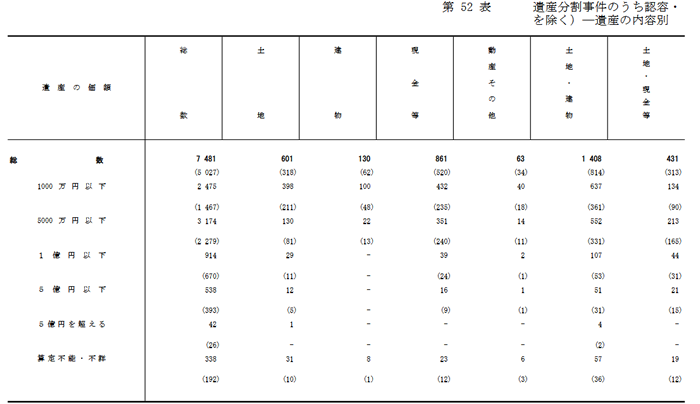

- 相続トラブルは年々増加傾向。特に5,000万円以下のケースが多い。

- 相続対策を行うことで、ほとんどのトラブルは回避することができる。

- 税理士に依頼すれば相続対策から相続税申告までスムーズに行うことができる。

相続対策を行う際には、節税という面ばかりに目がいきがちですが、もっとも大切なのは相続トラブルを防止するという視点です。

裁判所の司法統計によれば、親族間の相続トラブルは年々増加傾向にあり、なかでも最も多いのが遺産の価額が5,000万円以下のケースです。つまり一般的な家庭でも相続・贈与トラブルは十分起こり得るのです。

このような相続トラブルは、早めに税理士や弁護士に相談することで回避できるケースがほとんどです。

ここでは、よくある相続トラブルの5つのケースと、相続問題を税理士に相談する5つのメリットについてご紹介します。

よくある相続トラブル5つのパターン

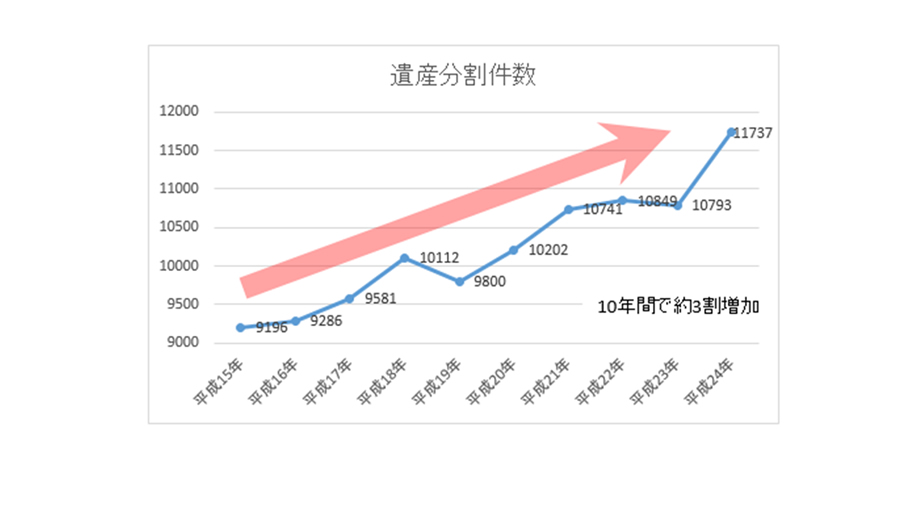

「遺産トラブルなんて、一部のお金持ちの話だろう」と考える人も多いと思いますが、ここ数年は、遺産相続をめぐる裁判事件は年々増加傾向にあり、家庭裁判所が関与しないケースも入れればさらに増加していることが予想されます。

|

裁判所の司法統計 裁判所の司法統計で見ると、相続トラブルに関する件数は、ここ10年で約3割増となっています。 平成29年(2017年)の司法統計では12,000件を超えていて、そのうち1,993件で当事者間に合意がまとまらないなどで調停は不成立となり、審判手続きに移行したとみられます。 調停が不成立となり審判手続きに移行すると、解決までさらに何年もかかってしまうことになります。

|

(1)「長男には自宅」の罠

Aさんには3人の子どもがいました。

「長男には2,650万円の自宅を譲り、次男と長女は5,300万円の預金を半分ずつ分けるように」と遺言書で残しておきました。3人の子供達もこの遺言書の内容に異存はありませんでしたが、実際に相続する時になって相続税の問題が生じました。

相続税が、3人の子どもがそれぞれ100万円かかることになったのです。

次男と長女は預金を相続しているので、そこから納税することができましたが、長男は自宅を相続したため、納税のための100万円を別に用意しなければならなくなったのです。

相続税には基礎控除があり、一定額までは相続税がかからないルールになっています。

これまでの税制では、Aさんの3人の子どもが相続するのは7,950万円で相続税の基礎控除の範囲内だったので、相続税はかかりませんでした。

| 5,000万円+(1,000万円×法定相続人の人数3人)=8,000万円 |

|---|

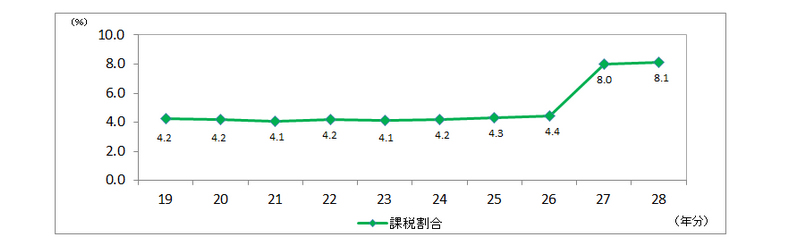

しかし、平成27年(2015年)の税制改正により、基礎控除が4割も削減されたため、Aさんの3人の子供達も課税対象となることになったのです。

| 3,000万円+(600万円×法定相続人の人数3人)=4,800万円 |

|---|

この税制改正では、課税対象の相続人が56,000人から約106,000人に増えたと言われていて、実際相続税の課税割合の推移も平成27年(2015年)を境に2倍に増えています。相続税は、決して一部のお金持ちだけの問題ではなくなったのです。

|

(2)多い「名義預金」トラブル

Bさんは、妻のために妻の名義で毎年300万円ずつ貯金をしていました。

妻は「自分の名義の預金なのだから」と、この預金を相続財産ではないと思っていました。しかし通帳や印鑑は生前Bさんが管理していたことから、「名義は妻でも実際にはBさんのもの」とみなされてしまいました。そして、「この預金にも相続税がかかる」と言われてしまいました。

実は、預金の名義を変えただけでは、贈与とみなされません。

贈与と認められるためには、贈与を受ける側が贈与されることを認識し、その預金を管理していたことなどが必要なのです。

「自分の名義なのだから、相続財産に入れなくても大丈夫だろう」といった考えで相続財産から外しておくと、税務調査で徹底的に追及されてしまうことになります。

贈与のトラブルの中で最も多いのが、こうした名義預金に関するものです。

(3) 暦年贈与が認められない?

贈与税には、1年間110万円の基礎控除があります。その範囲内であれば毎年贈与を受けても、贈与税を申告する必要はありません。たとえば毎年100万円を贈与すれば10年で1000万円を贈与することができ、その分相続財産を減らすことができるわけです。

このような暦年贈与は、ポピュラーな相続税対策として知られていますが、実はこの暦年贈与には落とし穴があります。

同じ相手から一定額を一定時期に贈与されることを「定期贈与」といい、定期贈与とみなされると、贈与した1000万円に対して贈与税が課されてしまうのです。つまり「最初から1000万円の贈与をするつもりで、それを分割して贈与したのだろう」と判断されてしまうのです。

このような定期贈与とみなされないためには、贈与を行う際に「贈与契約書」を作成しておくなど、いくつかの注意点があります。

さらに、暦年贈与については、今後の税制改正で見直される可能性が高くなりました。今後は暦年贈与のメリットがなくなる可能性がありますので、早めに税理士に相談して別の相続税対策についても検討することをおすすめします。

(4)へそくりに税金がかかる?

専業主婦であるDさんは、長年夫の給料をやりくりしてコツコツと、へそくりを貯めてきました。

Dさんとしては「自分がやりくりをしてきた成果だから自分のもの」と思っていたので相続税申告をする際に、相続財産のリストからこのへそくりを外して申告をしました。しかし、税務署から「このへそくりは、亡くなった夫のものである」と指摘されてしまいました。

税務署では、家事労働の対価を認めていないので、「夫の収入を手元に分けて保管していたに過ぎない」と考えられてしまうので、専業主婦のへそくりは名義預金とみなされて相続税の課税対象になる可能性があります。

だからといって、この時「夫からもらったものだ」と主張しても、「それなら贈与税の申告をするべきだ」と指摘されてしまうことになります。

(5)同居親族は遺産を多くもらえる?

Eさんは、3人兄弟の次男です。数年前に父が他界し、認知症の母を介護するために長年同居していました。その母が亡くなり、兄弟たちと遺産の分け方について話し合っていましたが、兄弟たちが「平等に分けよう」と主張してくることに納得できないでいます。

Eさんは、「自分が他の兄弟よりも介護をして生活費なども援助してきたのだから、遺産を多くもらって当然」と考えていたからです。

このようなケースでは、裁判になれば「寄与分」が認められ、貢献した分を多く相続できる場合があります。しかし、寄与分が認められるのは、亡くなった方の財産形成や増加に特別な貢献があった場合とされていますので、「親の介護をしてきた」というだけでは、寄与分は認められることは難しく、もし認められたとしても介護の寄与分は少額となるケースが多いようです。

相続対策を税理士に相談するべき5つの理由

これまでご紹介してきたような相続・贈与トラブルは、可能な限り早めに税理士や弁護士、司法書士などに相談して、適切な対策をとることで回避することができます。

ここでは、相続・贈与問題を税理士に相談する5つのメリットについてご紹介します。

(1)相続・贈与トラブルを防止できる

相続・贈与トラブルの多くは、遺言書を作成することで回避できます。

遺言書は法定相続分より優先されますので、たとえば「妻にすべての財産を相続させる」という遺言書を作成すれば、原則としてその遺言書の内容が優先されます。

遺言書がないばかりに相続人間の遺産分割協議がまとまらず、結果として長いトラブルに発展してしまうケースはとても多いのです。

不動産の割合が多くトラブルに発展しやすいケースや、事実婚のカップル、自社の株式を後継者に集中させたい場合なども、遺言書を作成しておくべきでしょう。

遺言書の他にも、個々のご事情に合わせ適切な対策をとることで、円満な相続をも実現することが可能となります。

(2)相続税を節税できる

相続対策は早目に開始し中長期でその対策を実行することで、大きな節税効果があります。

早目に税理士に相談して、有効な相続税対策(生前贈与、同族会社の株式評価引き下げ等)などの対策を行なったところ、多額の相続税を支払わなければならなかったのに相続税が0円となったというケースもあります。

(3)相続税の納税資金を確保できる

相続対策を行わずに相続が開始したために、納税資金を確保するために相続した不動産の売却をしなくてはならなくなったり、相続税を納付するために多額の借入をしなければならなくなったりするケースもあります。しかし、納税資金は中長期計画を立てて実行すれば効率よく資金を残すことが可能となります。

たとえば、贈与税の年間基礎控除である110万円の枠を利用して贈与を行ない、その贈与を受けた金額を使って生命保険の保険料を支払う方法です。同時に大きな節税効果が期待できますので、まさに一石二鳥の相続税対策ということができます。

(4)相続税申告まで依頼できる

相続が開始すると、10カ月以内に相続税申告を行ない、納税しなければなりません。

10カ月と聞くと十分な時間があるように感じるかもしれませんが、実際は遺産分割協議が難航したり、相続人の調査や相続財産の調査を行ったりと、煩雑な相続手続きに時間がかかることがあり、結局申告期限ぎりぎりになってしまうこともよくあります。

相続開始後可能な限り早い段階で税理士に相談すれば、相続税申告までの大まかな見通しやスケジューリングなどについて説明してもらうことができますし、余裕をもって相続申告を行うことが可能となります。

(5)相続税の税務調査対応も依頼できる

相続税の税務調査は、相続税の申告を行なった人の3割程度の割合で行われていると言われており、かなりの確率で税務調査が行われると考えておいた方がよいでしょう。

税務調査では、亡くなった方の生い立ち、職歴、趣味、入院した時の状況など、細かい質問をされることになります。

このような時、税理士がいればスムーズに対応してもらうことができます。

まとめ

以上、よくある相続トラブルと、税理士に相談する5つのメリットについてご紹介しました。

相続は誰にでも起こるものですし、税制改正で一般家庭も相続税に直面する時代になりました。相続税と贈与税の基本ルールや、正しい節税方法を知っておくことで、大切な財産を無駄なく円満に残された家族に引き継ぐことができます。

払わずに済んだ相続税を納付することになって、無用な後悔をすることがないよう、相続・贈与の対策は早めに行うようにしましょう。

相続対策について相談する

freee税理士検索では数多くの事務所の中から相続税、贈与税について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、質問することができます。