名古屋で相続について相談できる税理士一覧

公開日:2019年10月03日

最終更新日:2022年10月25日

目次

この記事のポイント

- 名古屋の持ち家率は高いので、相続税の課税対象となる可能性がある。

- 相続税は、相続税がかかるかどうかを相続人自身で判断する。

- 相続税の特例を使用したい場合も、相続税の申告が必要となる。

相続が発生するとさまざまな手続きが必要です。また、相続財産や相続人の状況に応じて相続税を納税しなければなりません。

名古屋の持ち家率は50%以上とも言われていて、多くの方は相続税の課税対象者となる可能性があります。

相続財産に不動産が含まれるケースにおいては、相続対策を行うか否かで相続税額が大きく変わってきますので、早い時期から相続対策も検討するようにしましょう。

名古屋の相続について相談できる税理士

相続財産の中で、一番評価額が高いのは、多くの場合不動産です。この不動産の評価額をいかに下げられるかで支払わなければならなくなる相続税の納税額も大きく変わってきます。

愛知県の持ち家率は50%以上となっていますが、特に名古屋エリアは地価も高いことから、相続税の課税対象となる確率は高いといえます。

名古屋の相続事情

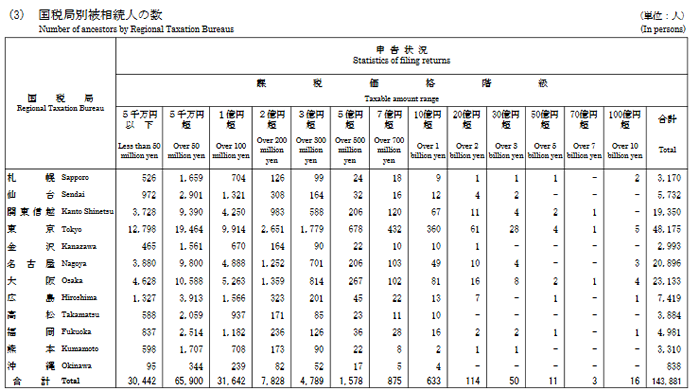

以下の表は、国税庁の平成29年度の相続税データのうち国税局別被相続人の数を示したものです。

|

名古屋の相続税の申告状況について、被相続人の課税価格のうち最も多いのは5,000万円超で9,800人となっています。次いで、1億円超えるが41,888人、5,000万円以下が3,880人と続きます。

また、課税状況については、被相続人の課税価格のうち最も多いのは5,000万円超で81,406人となっています。次いで、1億円超えるが41,644人、5,000万円以下が1,318人と続きます。

|

(1)名古屋の相続について相談できる税理士

名古屋の相続について相談できる税理士一覧は、以下のとおりです。

名古屋の土地事情などに精通した税理士に相談することで、相続開始前には、円満な相続を実現するための相続対策について相談することができます。また、相続開始後の相続税の申告・納税は、相続開始の翌日から10カ月以内となっていますが、この10カ月の間に適切に手続きを進めてもらうことができます。

また、相続税の試算や、納税資金の準備、どのような遺産分割が最適か、効果的な節税方法は何かなどについて最良の対策を提案してもらうことができます。

▶ 相続・事業承継・M&Aにノウハウを持つ愛知県の税理士一覧

(2)税理士法人 奏

相続税は、中長期的な視野を持って計画的に有効な対策を講じる事で、相続開始時の相続人の負担を大幅に軽減することが可能となります。

税理士法人 奏では、税理士の業務範囲を超える内容にはその分野の専門家(弁護士・司法書士等)と協力し、当事務所を起点としてワンストップでご相談に対応することが可能です。

(3)税理士法人ブラザシップ(名古屋オフィス)

相続税額を可能な限り抑え、かつ、相続開始後の手続を円滑に進めるためには、相続開始前の早い段階から相続対策を開始することが大変重要です。税理士法人ブラザシップは、相続開始前の相続税対策から相続開始後の遺産分割のご提案、税務申告書作成、税務調査対応まで、相続に関する高度な知識と豊富な経験を生かしたサポートを行っています。

(4)税理士法人ブレインパートナー

相続税は、非常に高度な知識と経験が求められます。例えば、不動産を価格に置き換えて相続税を申告する際には、どの評価方法を用いるかによって納税額が大きく変わります。場合によっては、通常よりも高く申告してしまうような事もあります。

税理士法人ブレインパートナーは、相続経験が豊富ですので相続問題全般について適切かつ迅速に対処してもらうことができます。

(5)岩花税理士事務所

相続税の申告業務は、必要な手続きや書類も多く専門知識も必要になるため、一人で全てを行なう事は時間も労力もかかり大変です。岩花税理士事務所は、どなた様でもお気軽にご相談を頂ける税理士として、「分かりやすいご説明」と「迅速な業務対応」で相続に関する諸手続きをサポートしてもらうことができます。

(6)近藤会計事務所

「遺言に記載するべき財産がもれていないか不安」「遺留分を侵害していないかチェックしてほしい」「生命保険を利用した相続税対策について知りたい」「マイホームを持っていると相続税がかかる可能性があるって本当?」など、相続に関する疑問、不安に対応してもらうことができます。

相続開始後の手続きについても安心して相談することができます。

相続後でも取りえる相続税対策を最大限活用した提案をしてもらうことができます。

(7)名古屋の税務署一覧

相続税の申告は、相続日から10カ月以内に、被相続人の住所地の税務署に郵送または持参して行います。

名古屋の税務署の所在地は以下のとおりです。

| 税務署名 | 住所 | 対象地域 |

|---|---|---|

| 〒456-8711 名古屋市熱田区花表町7番17号 052-881-1541 |

熱田区 南区 緑区 豊明市 | |

|

〒467-8510 名古屋市瑞穂区瑞穂町字西藤塚1番地の4 052-881-8171 |

昭和区 瑞穂区 天白区 日進市 長久手市 愛知郡 | |

|

〒464-8555 名古屋市千種区振甫(しんぽ)町三丁目32番地 052-721-4181 |

千種区 名東区 | |

|

〒454-8511 名古屋市中川区尾頭橋一丁目7番19号 052-321-1511 |

中川区 港区 | |

|

〒462-8543 名古屋市北区清水五丁目6番16号 052-911-2471 |

北区 守山区 | |

|

〒460-8522 名古屋市中区三の丸三丁目3番2号 名古屋国税総合庁舎 052-962-3131 |

中区 | |

|

〒453-8686 名古屋市中村区太閤三丁目4番1号 052-451-1441 |

中村区 | |

|

〒451-8503 名古屋市西区押切二丁目7番21号 052-521-8251 |

西区 清須市 北名古屋市 西春日井郡 | |

|

〒461-8621 名古屋市東区泉一丁目17番8号 052-971-8665 |

東区 |

相続で知っておきたい基礎知識

相続は、人が亡くなった時から始まります。

亡くなった人のことを「被相続人」、相続の権利を持つ人を「相続人」といいます。

相続が始まると、相続人は被相続人の財産上の権利と義務の一切を引き継ぐことになります。

(1)相続の主な流れは

相続に関する手続きには、それぞれ期限があります。

相続税の申告・納税は、相続開始の翌日から10カ月以内となっていますが、この10カ月の間に遺言書を確認し、相続人を確定させ、相続財産の調査や評価を行わなければなりません。

また、相続財産のなかでマイナスが多い場合には、相続放棄などの申請手続きを3カ月以内に行わなければなりません。

まずは、相続発生から相続税の申告・納税までの流れについて、それぞれの手続きの期限ごとに確認しましょう。

|

7日以内 ・死亡届の提出 死亡届の提出には「死亡診断書」を合わせて提出しなければなりません。 3カ月以内 ・相続人の確定 ・相続財産の調査・確認 ・相続放棄・限定承認の申請 4カ月以内 ・被相続人の準確定申告 10カ月以内 ・相続税の計算と提出書類の作成 ・相続税の申告・納税 1年以内 |

(2)法定相続人が誰か

相続人は法律で決められていて、これを「法定相続人」といいます。また、法定相続人以外にも、遺言書で「○○太郎に別荘Aを譲る」など書かれていた場合には、第三者でも遺産を受け取ることができます。

法定相続人が誰なのかを正確に確認するためには、被相続人が出生してから亡くなるまでの戸籍をすべて調べる必要があります。

この戸籍調べは大変手間がかかる作業なので、早めに司法書士や税理士などの専門家に依頼することをおすすめします。

(3)相続は遺言書の有無で変わる

相続は、遺言による相続、相続人全員による協議による相続、民法で定められた相続人の範囲や相続分に従って相続をする法定相続などがありますが、遺言による相続は、法定相続に優先するという原則があります。

したがって、遺言書があるか否かで相続方法が大きく異なることになりますので、まずは遺言の有無を確認する必要があります。

遺言書がない場合には、法定相続によって自動的に決まりますが、相続人全員の合意があれば、法定相続ではない遺産分割をすることもできます。

したがって、相続が発生したら、亡くなった方は法的に効力のある遺言書があるか否かをまず確認する必要があります。

(4)相続税がかかるケースとは

相続税は、相続した人すべてが必ず納めなければならないものではありません。

相続財産の課税価格が基礎控除額以下の場合には、相続税を申告する必要も納税する必要もありません。

基礎控除額とは、簡単に言うと「この額までは税金はかかりませんよ」というもので、相続税の基礎控除額は、「3,000万円+法定相続人1人につき600万円」です。

したがって、たとえば法定相続人が3人いる場合には「3,000万円+600万円×3人=4,800万円」が基礎控除額となりますので、課税価格が4,800万円以下の場合には、申告・納税の必要はありません。

相続税増税で課税対象者が増加

相続税の基礎控除額は、改正前までは相続税の基礎控除額は、「5,000万円+法定相続人1人につき600万円」だったので、たとえば法定相続人が3人いる場合には「5,000万円+600万円×3人=6,800万円」が基礎控除額となり、課税価格が6,800万円であれば相続税の課税対象者ではなかったのです。

しかし、この改正で控除額が大幅に減った結果、相続税の納税者が増えています。

特に、名古屋は持ち家率が高いことから、自宅を持っているだけで相続税がかかることもあります。漠然と「うちは大丈夫だろう」と考えずに、自分の財産がどれくらいで基礎控除額がどれくらいかは知っておいた方がよいでしょう。

相続人の構成によって相続税額が変わる

相続は、相続人の構成によって相続税額が変わります。

特に、配偶者はかなり優遇されていて、相続税が大幅に軽減されたり無税になったりする特典があります。これは、配偶者なら大抵の場合には被相続人の財産形成に貢献しているはずであり、また残された配偶者の生活に配慮する必要があるという考えにもとづくものです。

20歳未満の法定相続人である時にも、成人するまでの養育費や教育資金に考慮された一定の控除が認められます。

また、相続が半年の間に立て続けに起こった場合にも、前回支払った相続税のうち全部または一部を今回の相続で支払う相続税から差し引くことができます。

このように相続税額は、相続人の構成や状況によって大きく異なり、その他にもさまざまな特例や控除がありますので、早めに税理士に相談するようにしましょう。

(5)相続したくない時の手続き

相続財産というと預貯金や不動産などプラスのイメージがありますが、財産上の権利と義務の一切とは、亡くなった人の借金や損害賠償責任などのマイナスの財産も含みます。このようなマイナスの財産については、相続発生後原則として3カ月以内に相続放棄の手続きをとることで、初めから相続人ではなかったとみなされることになります。

また、プラスの財産の限度内でマイナスの財産を受け継ぐ「限定承認」という手続きもあります。

限定承認や相続放棄の申請手続きをしなければ、自動的に単純承認(権利・義務の一切を受け継ぐ)したことになります。

まとめ

名古屋の相続対策は、相続財産に不動産が含まれている可能性が高いことから、不動産の評価額を下げて相続税を節税する方法や、さまざまな特例を活用する方法、有効な不動産の運用や、土地活用などにより、将来の相続税負担を軽減する方法などを検討する方が多いようです。

いずれにせよ、まずは税理士に相談して「どのような資産が相続税の対象になるのか」「相続税がいくらかかるのか」「相続対策に、今できることは何か」「相続税の納税資金準備としてできる方法はあるか」などをひとつひとつ検討する必要があります。

なお、相続税の申告書は、申告期限の1カ月くらい前に郵送されてきますが、郵送されてこないからといって申告をしなくてよいというわけではありません。

相続税というものは、あくまで相続税がかかるかどうかを相続人自身で判断し相続税を納付する義務があるからです。

なお、相続税の申告は納税をする人だけが行うものではありません。

配偶者の税額軽減などの特例を利用したい場合にも、申告が必要となりますので、注意しましょう。

「財産は自宅の土地建物だけだから、相続税はかからないだろう」「わずかな預貯金だけだから心配ないだろう」と思われる方も多いのですが、相続トラブルはそのようなケースでも多々起きています。

たとえば、財産が自宅しかない場合でも、相続人がそれぞれ相続分を主張した場合、その家に住んでいた人は住む場所がなくなります。それまで仲の良かった兄弟姉妹が相続をきっかけに疎遠になるということは、決して少なくないのです。

このようなトラブルを防ぐためにも、相続対策や相続税申告などは、相続に精通した税理士や弁護士に早めに相談することをおすすめします。

名古屋の相続について相談する

freee税理士検索では数多くの事務所の中から、名古屋の相続に精通している税理士の認定アドバイザーを検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、相続について相談することができます。

クラウド会計ソフト freee会計