生前贈与|贈与税が非課税になる10個の方法

公開日:2019年06月01日

最終更新日:2022年02月07日

目次

この記事のポイント

- 生前贈与は、節税対策だけでなく納税資金の確保や財産の有効活用も行うことができる。

- 贈与税は相続税より税率が高いので、生前贈与は計画的に行うことが大切。

- 個々の状況に合わせて贈与の特例を利用すれば、贈与税はゼロにできる。

生前贈与は、相続税の節税対策として行う人も多いのですが、納税資金の確保や財産の有効活用という面から見ても非常に効果的な方法です。

ただし、計画的に行わないとせっかく生前贈与を行っても、かえって税金がかかってしまうことがあります。

そこで、ここでは、相続税の節税にもなり、贈与税もゼロになる方法をご紹介します。

生前贈与とは

生前贈与とは、相続税の節税対策を行うために贈与を利用するものです。

生前贈与を行い、生きているうちに次の世代に財産を移転して相続財産を減らすことができれば、節税対策として効果がありますが、納税資金の確保や財産の有効活用という面から見ても非常に効果的な方法です。

しかし、2021年度の税制改正大網(ぜいせいかいせいたいこう)によれば、生前贈与が禁止され相続税の大増税が図られる可能性も出てきました。

生前贈与は、もともと中長期計画を立てたうえで時間をかけて行う方が、効果が高いものではありますが、この税制改正の動きからしても早めに生前贈与を行う方が得策といえるでしょう。

(1)生前贈与は相続税対策になる

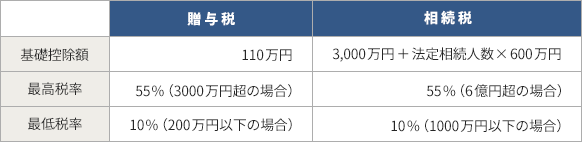

贈与すればそこには「贈与税」がかかります。しかも贈与税は相続税より高い税率で課税されます。

生前に財産を移転して相続税を減らしても、高い贈与税を払うことになっては意味がありませんので、生前贈与は贈与税の非課税枠(税金がかからない枠)や、特例を上手に利用して、賢い贈与をしなければなりません。

(2)生前贈与にはさまざまな特例がある

贈与税額は、課税価格から基礎控除額を差し引いて計算します。

贈与税の基礎控除額は110万円ですから、1年に110万円以上の贈与を行うと贈与税がかかります。

しかし、贈与にはさまざまな特例が設けられています。たとえば配偶者から居住用財産の贈与を受ければ、基礎控除とは別枠で最高2,000万円を課税価格から差し引くことができます。

また、父母や祖父母が30歳未満の子・孫の教育資金のために金融機関に信託等したときには、受贈者1人につき1,500万円(学校等以外の者に支払われる金銭については500万円)まで、贈与税が非課税となります。

生前贈与を行うためには、これらの特例を上手に活用して次の世代に財産を移転することが大切です。

贈与税を減らす10の方法

上手に生前贈与を行うことで、贈与税も相続税もゼロにできる場合があります。

しかし生前贈与を行うためにはさまざまな要件・手続きが必要です。要件を満たさずに贈与と認められないと、贈与税や相続税の課税対象となってしまうことがあります。

ここでは、贈与税を減らす10の方法をご紹介します。それぞれのメリット・デメリットを正しく理解し、最も適切な対策を検討するようにしましょう。

(1)毎年110万円を生前贈与(暦年贈与)

暦年贈与とは、1月1日~12月31日までの間(暦年)に110万円以下の贈与を行うことをいいます。

暦年贈与の基礎控除は110万円なので、この基礎控除枠を利用して毎年110万円ずつ贈与すれば、贈与税がかかりません。

たとえば子ども2人に10年間贈与を行えば、2,200万円を非課税で贈与することができますし、1年間で10人に贈与すれば1,100万円を非課税で贈与することができます。

ただし、暦年贈与には注意点もあります。

毎年同じ時期に同じ金額を贈ると、税務署に「最初の年に同じ金額を贈る約束をした」「暦年贈与ではなく、連年贈与だ」とみなされてしまいます。したがって、贈与する時期や贈与する金額を年ごとに変えたり、贈与契約を締結しておいたりするなどの工夫が必要です。

ただし、前述した2021年度の税制改正大網によれば、1人あたり年110万円の非課税枠を活用する暦年贈与も撤廃される可能性が出てきました。もちろん改正の内容次第では暦年贈与が引き続き利用できる可能性はありますが、どのような方向性が示されようと暦年贈与を行って損をすることはありません。早めに暦年贈与の検討を行うことをおすすめします。

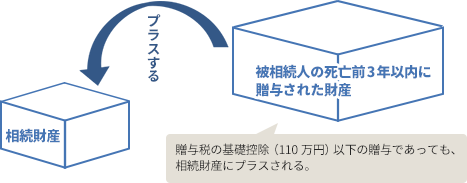

また、相続開始前の3年以内の贈与は、相続財産に持ち戻されてしまうので、この点も注意が必要です。

この場合には、孫や子の配偶者など推定相続人ではない人に贈与をするのがおすすめです。推定相続人とならない人に贈与をすれば、3年以内であっても持ち戻されることがないからです(ただし、この推定相続人以外の人が遺言によって財産を遺贈された場合には、その人が相続開始前3年以内の贈与を受けていた場合に、その贈与は相続税に加算されます)。

|

(2)住宅取得金等の生前贈与(相続時精算課税)

住宅を取得するために資金の贈与を受けた時には、「住宅取得等資金にかかる相続時精算課税制度」を利用することができます。

| 事項 | 内容 |

|---|---|

| 対象期間 | 平成15年1月1日~令和5年12月31日 |

| 特別控除額 | 相続時精算課税の選択をした場合には、課税価格から特別控除額2,500万円が控除される |

| 対象者 | 住宅取得等資金の贈与を受けた一定の受贈者のうち、以下のいずれかに該当すること ①住宅取得資金の贈与を受けた年の翌年3月15日までに住み始める、または住み始めることが確実と見込まれること ②増改築のための資金の贈与を受けた年の翌年3月15日までに、贈与を受けた資金全額で「一定の増改築」を行い、その家屋に3月15日までに住み始める、または住み始めることが確実と見込まれること |

| 一定の受贈者 | 以下の要件を満たす者 ①住宅取得等資金の贈与者の子(養子を含む)または孫 ②贈与を受けた年の1月1日において20歳以上の者であること |

| 一定の家屋等 | ①以下のいずれかに該当するもの ・新築されたもの ・建築後使用されたことがないもの ・中古住宅で以下のAまたはBに該当するもの A: 耐火建築物の家屋…築後25年以内のもの 上記以外の家屋…築後20年以内のもの B:地震安全基準に適合するもの等 ②家屋の床面積の2分の1以上が、主に住宅用であること ③家屋の床面積が50㎡以上(令和3年1月1日以後の贈与から40㎡以上)であること ④その家屋の取得と共に、その敷地となっている土地等も対象となる(先行取得可) |

| 一定の増改築 | ①自己が所有し、住んでいる家屋 ②工事費用が100万円以上であるもの(居住用部分の工事費用が全体の工事費用の2分の1以上であること) ③増改築後の床面積が50㎡以上(令和3年1月1日以後の贈与から40㎡以上)であること ④増改築とともに、その敷地となっている土地等も対象となる |

(3)住宅取得資金を生前贈与(一括贈与)

住宅を取得するための資金を父母や祖父母から贈与されたときには、「直系尊属からの住宅取得等資金の贈与非課税の特例」を利用することができます。

| 事項 | 内容 |

|---|---|

| 対象期間 | 平成15年1月1日~令和5年12月31日 |

| 非課税限度額 | 住宅用家屋の取得等にかかる契約の締結期間によって異なる |

| 対象者 | 直系尊属から住宅取得等資金を贈与された一定の受贈者が、以下のいずれかに該当すること ①住宅取得資金の贈与を受けた年の翌年3月15日までに住み始める、または住み始めることが確実と見込まれること ②増改築のための資金の贈与を受けた年の翌年3月15日までに、贈与を受けた資金全額で「一定の増改築」を行い、その家屋に3月15日までに住み始める、または住み始めることが確実と見込まれること |

| 一定の受贈者 | 以下の要件を満たす者 ①贈与を受けた年の1月1日において20歳以上の者であること ②その年の合計所得金額が2,000万円以下である者 |

| 一定の家屋等 | ①以下のいずれかに該当するもの ・新築されたもの ・建築後使用されたことがないもの ・中古住宅で以下のAまたはBに該当するもの A: 耐火建築物の家屋…築後25年以内のもの 上記以外の家屋…築後20年以内のもの B:地震安全基準に適合するもの等 ②家屋の床面積の2分の1以上が、主に住宅用であること ③家屋の床面積が50㎡以上(令和3年1月1日以後の贈与から合計所得金額1,000万円以下の場合40㎡以上)であること ④その家屋の取得と共に、その敷地となっている土地等も対象となる(先行取得可) |

| 一定の増改築 | ①自己が所有し、住んでいる家屋 ②工事費用が100万円以上であるもの(居住用部分の工事費用が全体の工事費用の2分の1以上であること) ③増改築後の床面積が50㎡以上(令和3年1月1日以後の贈与から合計所得金額1,000万円以下の場合40㎡以上)であること ④増改築とともに、その敷地となっている土地等も対象となる |

(4)教育費を生前贈与(特例)

教育資金の贈与があったときは、「教育資金一括贈与の贈与税非課税の特例」を利用することができます。ただし、塾など学校以外への支払は、このうち500万円までしか認められません。

「教育資金の贈与の特例」は、一括で1,500万円を非課税で贈与できるという点も大きなメリットがありますが、この制度は合計1,500万円までであれば、何度贈与しても非課税となるというメリットがあります。

また、23歳以上かつ学生ではない場合に限り、残額が相続財産に加算されます(孫、ひ孫は2割加算)。

| 事項 | 内容 |

|---|---|

| 対象期間 | 平成25年1月1日~令和5年3月31日 |

| 非課税限度額 | 教育資金1500万円まで ただし、学校等以外のもの(物品販売など)や、学習塾等に対して直接支払われる金銭については、500万円まで |

| 概要 | 直系尊属が30歳未満の子・孫の教育資金に充てるために金融機関に信託等した場合 |

| 受贈者の要件 | 前年の合計所得金額が、1,000万円以下の者に限る |

| 教育資金 | 学校等に対して直接支払われる入学金や授業料、修学旅行費、学習塾等など |

| 金融機関 | 信託会社(信託銀行含む)、銀行、証券会社 |

(5)結婚・子育て資金を生前贈与(特例)

結婚・子育ての支払に充てるために贈与された資金については、「結婚・子育て資金の一括贈与にかかる贈与税非課税の特例」を利用することができます。

受贈者1人につき1,000万円まで贈与税がかかりませんが、このうち、結婚費用に充てられるものは300万円までです。

この「結婚・子育て資金の一括贈与の特例」も、資金の使用期限が決められていて、50歳までに使い切らないと残額に贈与税がかかります。

| 事項 | 内容 |

|---|---|

| 対象期間 | 平成25年1月1日~令和5年3月31日 |

| 非課税限度額 | 教育資金1500万円まで ただし、学校等以外のもの(物品販売など)や、学習塾等に対して直接支払われる金銭については、500万円まで |

| 概要 | 直系尊属が30歳未満の子・孫の教育資金に充てるために金融機関に信託等した場合 |

| 受贈者の要件 | 前年の合計所得金額が、1,000万円以下の者に限る |

| 教育資金 | 学校等に対して直接支払われる入学金や授業料、修学旅行費、学習塾等など |

| 金融機関 | 信託会社(信託銀行含む)、銀行、証券会社 |

▶ 結婚・子育て資金贈与の特例|2021年改正でどう変わった?

(6)配偶者に生前贈与(特例)

「贈与税の配偶者控除(おしどり贈与)」とは、夫婦間で居住用の不動産を贈与した時には、暦年贈与の基礎控除である110万円に追加して、2,110万円までの控除が受けられるという制度です。

夫婦として婚姻期間が20年以上過ぎていることが要件で、かつその後も引き続き住み続けることも必要です。

なお、事実婚は対象外となります。また、同じ配偶者から贈与を受ける場合には、一生に1度しか控除が適用されません。

(7)使いたい時に生前贈与(相続時精算課税)

相続時精算課税とは、被相続人である親と相続人である子や孫の間で、将来相続される財産を前渡しできる制度です。

贈与される2,500万円までは当面非課税となり、相続が発生した段階で、先渡ししていた財産に相続税がかかります。

「相続まで待たずに、今ある財産を必要な時に使わせてあげたい」という時に活用したい制度です。

相続時精算課税を使うと、暦年贈与に戻ることができなくなるので、どちらの制度を利用するかは、しっかり検討することが必要です。

(8)生命保険の非課税枠の活用

生命保険は、契約形態によってかかる税金の種類が異なります。

受け取った生命保険金には相続税や所得税、贈与税が課せられますが、どの税金がかかるかは、契約形態によって決まります。

相続税のかかる契約形態の死亡保険金の場合は、法定相続人が受け取る場合に、「500万円×法定相続人の数」までの控除を受けることができます。

たとえば、妻と子ども2人が相続人の場合には、1,500万円までは税金がかかりません。

(9)家族信託を利用して生前贈与

信託とは、信頼できる人に財産を託して、あらかじめ決めておいた目的に従って、財産から利益を得る人のために管理をする制度です。

信託された財産は、名義上は受託者(子ども)のものとなりますが、この場合受託者が親であっても相続財産の対象とはならず、相続税がかかりません。

(10)ジュニアNISAを利用して生前贈与

ジュニアNISAとは、日本に居住する0歳から19歳(成年年齢の引き下げに伴い、2023年は、0歳~17歳)の未成年者を対象としたNISAです。

1年間に80万円までの資金を5年間非課税で運用することができます。

子や孫の大学進学資金を準備したいという時に、資金を有利に運用しながら、かつ非課税で用意をすることができます。通常、金融商品を運用して利益が出れば、税金がかかるので、これから投資を考える人にとっては見逃せない、お得な制度といえるでしょう。

ジュニアNISAは、2024年以降新規購入ができませんので、早めに検討されることをおすすめします。

まとめ

以上、贈与税が非課税になる10個の方法をご紹介しました。

これまでご紹介してきたように、贈与の基礎控除や特例を上手に活用すれば、大きな節税効果が生まれます。

ただし、そもそも扶養義務者に渡す生活費や教育費は、金額に関係なく税金はかかりません。

特例にすぐ飛びつくのではなく、税理士に相談しながら計画を立て、タイミングを合わせて最適な生前贈与を行うことが大切です。

生前贈与について相談する

相続税の節税対策として生前贈与について検討されている方は、freee税理士検索で税理士を探すことができます。

freee税理士検索では数多くの事務所の中から相続税対策に精通している税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

クラウド会計ソフト freee会計