IFRSとは|特徴や影響をわかりやすく

公開日:2022年09月22日

最終更新日:2022年10月06日

目次

この記事のポイント

- IFRSとは、国際的に統一された会計基準のこと。

- IFRSと日本の会計基準は、統合作業が進められている。

- 今後もIFRSに合わせて、制度改正が行われていくので注意が必要である。

IFRSとは、国際会計基準審議会(IASB)が策定した国際的に統一された会計基準です。もともと、会計基準は国ごとに独自に作成し運用されてきましたが、ビジネスや投資のグローバル化に伴い、世界標準を目指して策定されたのがIFRSです。

IFRSは全面適用が強制されているものではありませんが、日本の会計基準は、IFRSとの統合作業が進められており、その結果として日本の会計基準として導入されたものは、上場・非上場の区別なく適用されることになります。

したがって、非上場企業であっても制度改正の動向には注意すべきであるといえます。

IFRS(国際財務報告基準)とは

IFRSとは、商慣習が異なる世界中の国で使われることを想定して策定された、会計基準の原理・原則のことで、日本では「国際財務報告基準」「国際会計基準」と呼ばれています。「アイエフアールエス」「イーファス」「アイファース」などと呼ばれることもあります。

IFRSを日本の基準と比較すると「経常利益という利益区分がない」「のれんが償却対象外である」など、さまざまな相違点がありますが、根本的な違いはその考え方にあります。

日本の基準は詳細にルールを規定する「規則主義」を採用しているのに対して、IFRSは原理原則だけを規定する「原則主義」を採用しています。

世界共通の会計基準であるIFRSを採用すると、世界共通の言語で企業の実績を図ることができるため、海外からの投資の呼び込みを促進できるというメリットが期待できます。また、海外子会社と統一した基準で財務諸表を作成できるなどのメリットもあります。

|

富士通は、2014年にIFRSの任意適用を開始しましたが、それと同時に富士通の株価が上がるという現象が起きました。このときメディアでは、「IFRSの採用で利益が増えたからだ」という説明がされました。確かにIFRSを採用したことで、のれんが償却対象外となり、さらに研究開発費も一部資産計上となるため、これらが費用の減額要因となり、利益が大幅に増加したように見えたというわけです。 ただし、決算書上の利益が増えたことで株価が上昇したという言い方は語弊があると言えるでしょう。 IFRSの採用によって利益が増えたのではなく、IFRSという世界のいわば「共通言語」を採用したことで、世界中の投資家から関心を持ってもらうことができ、その結果富士通の株価が上昇したと見るのが妥当といえるでしょう。 |

(1)IFRSが導入された背景

従来、会計に関するルールは、それぞれの国が独自に作成して運用してきました。しかし、ビジネスや投資のグローバル化に伴い会計基準も世界共通のものを利用する方が合理的であるという考えから、世界標準を目指してIFRS(International Financial Reporting Standards)が策定されました。

IFRSは、2005年にEUの上場企業に適用が義務化されたことなどから存在感が増し、これが大きな転換点となりましたが、その後EU以外の企業に対しても、IFRSと同等と認められる会計基準の適用が強制されることになり、さらにアメリカ、カナダ、韓国でも導入が進められ、これらの流れを受けて、日本でも対応が迫られることとなりました。

(2)IFRSで日本の会計基準はどう変わる?

IFRSについては、「日本の会計基準が根本から変わってしまうのではないか」という誤解を持つ人もいますが、影響度合いで言えば1999年頃から行われた会計ビックバンという会計制度の改革のときの方が、影響の度合いは大きかったと言えます。

会計ビックバンでは、アメリカの会計基準に合わせるように日本の会計基準の改革を進めたことから、会社経営や社会に対する影響も非常に大きなものがありました。

しかし現在は、アメリカの会計基準がIFRSに寄せる形で改革を進めており、それに合わせて日本の会計基準の改革が進められていることから、根本的なしくみ自体は同じであるといえます。

国際的な事業を行っている上場企業の連結財務諸表には、2010年3月からIFRSを任意適用できるようになっていて、2021年時点で、すでに200以上の会社がIFRSを任意適用しており、今後も増加していくと予想されています。

参照:日経テレコン「IFRSの会社」

つまり日本では、IFRSが強制適用されるわけではなく、当面の方針は「必要があれば一部基準を修正して、日本の会計基準に適用していく」というスタンスをとっています。また、今後仮に中小企業にも強制適用となった場合でも、十分な準備期間は確保されると言われていますから、中小企業においては混乱を招くような大きな影響はないと言えるでしょう。

ただし、大きな流れとしてIFRSは無視することができませんし、今後もIFRSに合わせて、日本の会計基準について制度改正が行われ、そのなかには中小企業か否かの区別なく適用されるものも多々ありますので、非上場企業であっても、制度改正の動向には注意が必要です。

(3)IFRSの特徴は?

IFRSの特徴のひとつが、前述した「原理主義」を採用しているという点です。IFRSでは、会計基準中において原則的な取扱いしか示されておらず、実際に会計基準を適用する際には、各々の判断に委ねられている範囲が大きくなっています。そして、その判断の根拠については、監査人や投資家等に対して証明する義務があります。

これに対して、従来の会計基準は「規則主義」を採用しており、会計基準ではさまざまな取引を考慮したうえで細分化されており、適用する際の数値基準があらかじめ会計基準のなかで定められています。

また、日本の従来の会計基準は、主に利益を重視していますが、IFRSでは資産と負債が1年間でどのように変化しているかを重視しています。

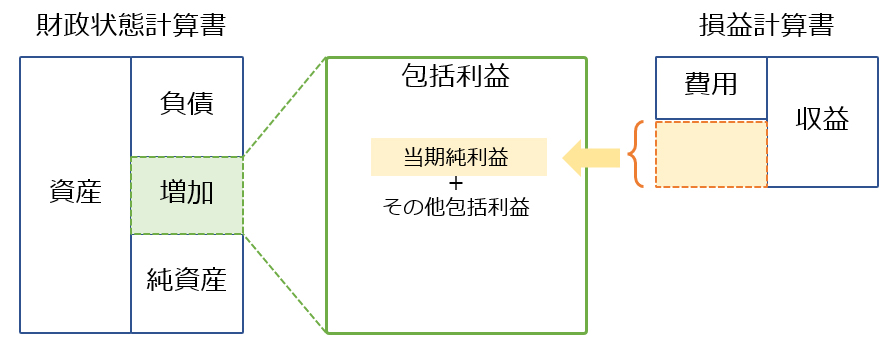

従来の会計基準では「収益と費用の差が利益である」と考え、その利益額が貸借対照表の純資産の増加額になります(収益費用アプロ―チ)。

これに対してIFRSでは、まず資産と負債の金額を確定することで財政状態計算書における純資産額の増加額を決定します(資産負債アプローチ)。そして、この純資産額の増加額が最終的な利益額として包括利益計算書(IFRSの損益計算書)上に表されます。つまり、IFRSでは、資産と負債を重視していることから、資産と負債を公正価値で評価して貸借対照表で会社の実態をきちんと表示することを主としています。

(4)IFRSの導入で財務諸表はどう変わる?

IFRSでは、貸借対照表の形式について固定資産を先に、流動資産を後に表示する形式が原則です。ただし、日本の基準の用に流動資産を先に書いても構わないとされています。ただ、名称は貸借対照表ではなく「財政状態計算書」という名前となり、損益計算書は「包括利益計算書」という名称に変わります。

| 従来の基準 | IFRS |

|---|---|

| 貸借対照表 | 財政状態計算書 |

| 損益計算書 | 包括利益計算書 |

| キャッシュ・フロー計算書 | キャッシュ・フロー計算書 |

| 株主資本等変動計算書 | 持分変動計算書 |

貸借対照表では、原則として資産・負債を流動と固定に分けて表示します。また、固定資産については、有形固定資産・無形固定資産・投資その他の資産に区分されます。

一方、IFRSにおける財政状態計算書では、資産と負債を流動と非流動に分けて表示します。また、非流動資産については、有形固定資産・無形固定資産といった区分はありません。

また、損益計算書においては企業の活動の最終成果として、当期の純利益を計算していましたが、包括利益計算書においては、当期純利益は利益計算の途中段階であり、最終的な利益としては包括利益が計算されます。

包括利益とは、簡単に言うと、純資産の変動のうち資本取引を除いたものをいい、当期純利益に「その他の包括利益」が加減算されたものです。

この「その他の包括利益」には、その他有価証券評価差額金・為替換算調整勘定・繰延ヘッジ利益等が含まれます。

包括利益の概念

|

(5)IFRSの導入による影響

これまでご紹介してきたように、IFRSの導入は、従来の会計基準との差異がなくなるように徐々に改訂されており、現在は従来の日本基準のほとんどはIFRSとコンバージェンス済みといえます。

もちろん従来の基準では、保有している財産について売却や除却などの行動をとらなければ、損益計算書上の影響がなかったのに対して、IFRSの導入後は資産価値の変動がそのまま損益に影響を与えますから、多額ののれんが発生したり、複雑な金融商品を多額に保有したりしている場合には影響があるといえますが、中小企業の通常の取引であれば、ほとんど差はないと言えます。

ただし、中小企業に全面適用されることがなくても、今後もIFRSと日本の会計基準の統合作業は続けられ、それに合わせて制度改正が行われていくことになります。その結果、中小企業か否かの区別なく適用されるものも多々ありますので、非上場企業であっても、IFRSの基本的な理解、および制度改正の動向には十分な注意が必要です。

IFRS(国際財務報告基準)のポイント

IFRSのなかでも、企業経営への影響が大きいものとして、収益認識に関する会計基準があります。

また、IFRSでは固定資産の減価償却資産の減価償却計算の方法や、のれんの会計処理についての扱いも、日本の会計基準と異なる点があります。

(1)収益認識会計基準

IFRSのなかでも、収益認識に関する会計基準は、経営への影響が大きい会計基準です。収益認識とは収益を計上する方法のことですが、IFRSと日本の会計基準では、収益を計上するタイミングが異なり、IFRSにおいては「経済価値とリスクが移転したときに、収益を計上する」とされています。

日本の会計基準では、商品を出荷したときに収益を計上するケースが多いですが、IFRSでは、契約内容によっては取引先が商品を検収したとき(つまり返品の可能性が低くなったとき)に収益を計上します。

たとえば、10億円の取引で代理人として購入側から15億円を受け取って会社に10億円を支払う場合、日本の会計基準では15億円の売上と10億円の仕入を計上することができますが、IFRSでは5億円の売上のみを計上することになります。したがって、このような企業の場合には、売上規模が大幅に減少する可能性があります。

日本においては、IFRSに準じた新しい「収益認識に関する会計基準」が公表され、IFRS第15号の基本的な原則をすべて取り入れる一方で、これまで日本で行われてきた実務等に配慮すべき項目がある場合には、国際的な比較可能性を損なわない範囲で代替的な取扱いを追加する形で2022年3月期から適用されています。

この新収益認識会計基準は、その基本となる原則に従って、収益を認識するために、以下の5つのステップを適用することを定めています。

|

ステップ1:顧客との契約を識別する ステップ2:契約における履行義務を識別する ステップ3:取引価格を算定する ステップ4:契約における履行義務に取引価格を配分する ステップ5:履行義務を充足した時、または充足するにつれて収益を認識する |

中小企業においては、今すぐの適用は認められていませんが、適用されたときには業務プロセスやシステムを変更しなければならない可能性もあるため、変更点については確認しておくようにしましょう。

(2)固定資産の減価償却

固定資産の減価償却について、日本では、法人税法で定められた規則にしたがって減価償却を行うのが一般的ですが、IFRSでは取得原価を重要な構成部分に配分して個別に減価償却を行うとされています。つまり会社が自ら耐用年数を設定して、企業の実態を表す減価償却計算を行うことが求められています。

また研究開発費について、日本では研究や開発にかかった費用は、研究費および開発費としてすべて発生した時点で費用として処理をします。

しかしIFRSでは、研究費と開発費は明確に区分され、研究費は発生した時点・開発費は資産に計上して減価償却によって費用化します。

(3)のれんの会計処理

のれんとは、その会社のブランド力や技術力などの価値に対して支払った部分を意味します。日本では、のれんは原則として20年以内のその効果がおよぶ期間にわたって償却しますが、IFRSでは、のれんについて償却は行いません。その代わり、毎期のれんの部分の価値を評価する厳格な減損テストが求められます。そして、将来生み出す価値が減少した場合には、減少額に見合う金額について、帳簿価額から費用に振り替える減損処理を行わなければなりません。

のれんの額が大きい企業にとっては、経営に大きな影響を与える会計処理といえます。

まとめ

IFRSは、今すぐに中小企業に適用されるわけではありませんが、IFRSは国際的に会計基準を統一することを目的としていますから、IFRSを採用すれば、会計面を重視し先進的な取組みをしている会社と判断されるだけでなく、海外の投資家にとって比較可能性が向上しますから、企業戦略の一環として会計基準の選択を考えることは重要であるといえるでしょう。

また、自社が海外進出をする際にも、自社の財務諸表を外部の利害関係者に提示することが必要になった場合、IFRSによる財務諸表の方がスムーズにいくことは明らかです。

導入にあたっては、経理システムに影響が及ぶことが考えられますが、日本基準は、ほとんどがIFRSとコンバージェンス済みであり、まずは自社にとって必要な部分を理解し柔軟に対応することもできます。会社の業務を見直すよい機会という点においても、IFRSの採用を検討するのは経営戦略のひとつと言えるかもしれません。

IFRSについて相談する

freee税理士検索では、数多くの事務所の中から、IFRSの採用や会計処理について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、相談することができます。

クラウド会計ソフト freee会計