税務相談|子会社を設立するメリットとは

公開日:2019年11月01日

最終更新日:2024年03月14日

目次

この記事のポイント

- ひとつの会社で異なる事業を行っている場合には、子会社とすることで節税できるケースがある。

- 子会社を設立しても、一定の要件に該当する場合には節税できないこともあるので注意が必要。

- 子会社設立のメリット・デメリットについては、事前に税理士に相談する。

会社の節税対策はいくつもありますが、その中のひとつが子会社を設立することです。

子会社を設立すると軽減税率が適用されるケースがありますし、交際費の損金算入の限度額を増やせるなどのメリットがあります。

子会社の豆知識

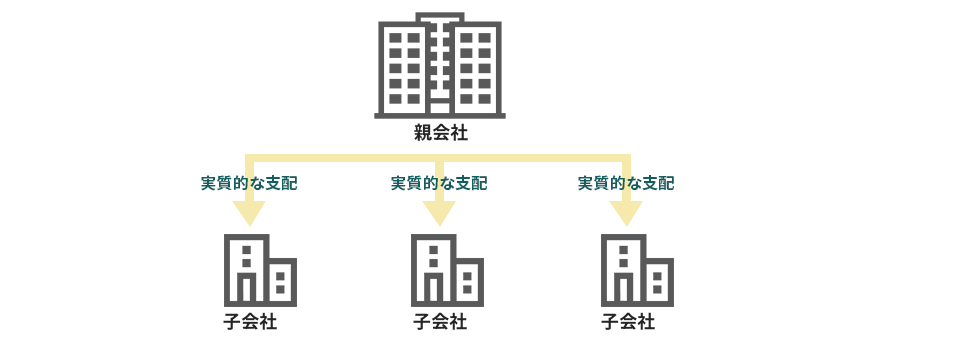

会社法では、子会社を「会社がその総株主の議決権の過半数を有する株式会社その他の当該会社がその経営を支配している法人として法務省令で定めるもの」と規定しています。

「経営を支配している」については、かつては議決権比率だけで判定する形式基準がとられていましたが、資金調達額の過半数を融資していたり、取締役の過半数を派遣していたりといった実質的に支配されている事実が認められるかどうかがポイントとなります。

たとえば、A社がB社の議決権を50%超保有している場合には、議決権比率だけでA社は「親会社」、B社は「子会社」となります。ちなみに「50%以上」だと50%ちょうども含まれるため、株主総会普通決議を単独で可決(否決)できなくなりますから、支配とはなりませんが、40%以下でもグループ会社などと合わせた議決権比率が50%超の場合や、40%以上50%以下でも取締役の過半数を派遣するなど、意思決定を実質的に支配している事実があれば、子会社と認定されます。

なお、親会社が所有している子会社が発行する株式を「子会社株式」といい、貸借対照表では固定資産の部の投資その他の資産に計上されます。

子会社を設立するメリット

子会社とは、他の会社等に意思決定機関を支配され支配従属関係にある会社のことをいいます。

|

子会社を設立して法人数を増やすことで、軽減税率の恩恵を受けることができたり、交際費の損金算入額を増やせたりといった節税効果を享受できる場合があります。

分社化する方法は、主に以下の3つがあります。

|

①事業譲渡による分社 新たに会社を設立して、資産や負債を譲渡する分社化です。譲渡した会社は、資産等の帳簿価額と時価の差額が譲渡損益となります。 ②吸収合併 ③新設分割 |

状況によっては、既存事業を分割して新会社を設立した場合に子会社を設立したことによる節税メリットを受けられなくなることもありますので、必要な要件などについては、必ず税理士などの専門家に相談するようにして下さい。

(1)軽減税率を活用できる

ひとつの会社で異なる事業を行っている場合には、子会社を設立することで軽減税率が適用できるケースがあります。

法人税は原則として23.2%ですが、資本金1億円以下の一定の法人の場合には、所得金額が年間800万円までは軽減税率の恩恵を受けることができ、15%に軽減され、年800万円を超える部分については、23.2%となります。

さらに地方法人税額として法人税額の4.4%相当額が加算されます。

この軽減税率は地方税にもあり、分社化して利益を分散した方が節税メリットは大きくなります。

たとえば、課税所得金額が年2,000万円ある会社を分社化して子会社を設立した結果、親会社の所得が1,200万円、子会社の所得が800万円になったとします。

分社化する前の法人税は、398万円です。

|

800万円×15%=120万円 (2,000万円-800万円)×23.2%=278万円 120万円+278万円=398万円 |

ところが、分社化して利益を分散すると、法人税は332万円になります。

|

親会社 800万円×15%=120万円 (1,200万円-800万円)×23.2%=92万円 子会社 800万円×15%=120万円 120万円+92万円=332万円 |

つまり、法人税だけで66万円も節税できるということになります。

ただし、資本金の額または出資金の額が5億円以上の大法人による完全支配関係がある普通法人、完全支配関係がある複数の大法人に発行済株式等の全部が保有されている普通法人については、対象外となります。

参照:国税庁「法人税の税率」

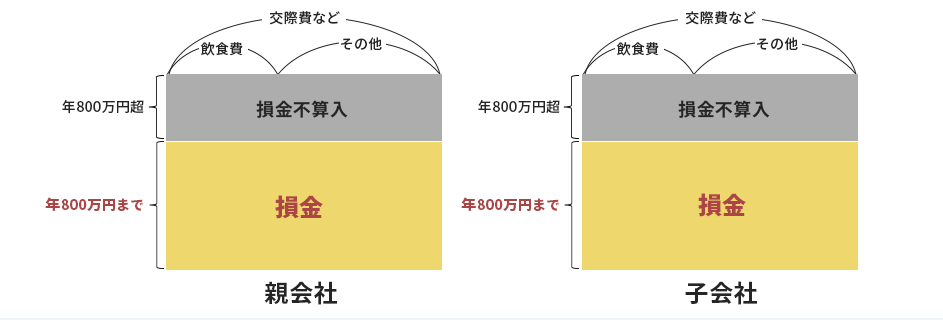

(2)交際費の限度額を増やせる

交際費とは、取引先や仕入れ先など事業に関係する人に対して接待、慰安、贈答などに関する支出する費用のことをいいます。

交際費は原則として損金に算入することができませんが資本金が1億円以下の中小会社については、特別に交際費のうち一定の限度額までは損金として認められることになっています。

|

①交際費の金額が年800万円未満の場合:交際費の全額 |

分社化すれば、会社の数×800万円まで損金算入することができるので、交際費を多く使う業種の場合には、節税メリットが大きくなります。

|

ただし、資本金が1億円以下の会社であっても、資本金が5億円以上の会社に100%株式を所有されている場合や、資本金が5億円以上の複数の会社に発行済株式等の全部が保有されている普通法人については、対象外となります。

(3)消費税を節税できる

資本金1,000万円未満の中小企業の場合には、消費税は、基準期間(原則としてその事業年度の前々事業年度)の課税売上高が1,000万円以下の場合、納税義務が免除されます。

新設法人の場合には1期目、2期目について基準期間がないので、原則として消費税は免税されます。

ただし、特定期間(原則としてその事業年度の前基準年度開始日以降6カ月の期間)の課税売上高および給与等の支払額が1,000万円超の場合には、2年目以降は免税事業者になることができなくなります。

そこで、資本金1,000万円未満で新たに子会社を設立すれば、最大2年間消費税の納税義務が免除されることになります。

しかし、せっかく節税する目的で会社を設立しても、新規設立法人が他の法人または個人に支配されている(株式等の50%超を直接または間接に保有されている関係)など、特定新規設立法人に該当する場合には、設立1年目も2年目も免税事業者となることができなくなってしまいます。

免税事業者か否かの判定はかなり複雑なので、消費税を節税するために子会社を設立しようとする場合には、かならず税理士に相談してください。

(4)欠損金を活用して節税できる

平成22年(2010年)10月1日以降、完全支配関係がある子会社が解散し、その法人の残余財産が確定した場合には、その子会社の青色欠損金(災害損失欠損金を含む)について、子会社の株主である親会社に未処理欠損金額が引継がれることになりました。

ただし、子会社との支配関係(株式等の50%超を直接または間接に保有されている関係)が、残余財産確定日の翌日に属する事業年度開始の日以前に5年間継続していない場合には、その青色欠損金の引継ぎが制限されるので注意しましょう。

(5)子会社支援の特例を活用できる

業績が悪化して倒産する可能性がある子会社に対して、親会社が無利息または低金利で貸付を行った場合には、合理的再建計画にもとづく場合には寄付金には該当せず法人税上問題になりません。

ただし寄付金に該当しないと認められるためには、「無利息で貸付を行わなければその子会社が倒産してしまい、親会社も多大な損失を被る危険性がある」などの必然性が求められます。

合理的な再建計画か否かは、以下のような点について合理的に判断されます。

|

①損失負担等を受ける法人は子会社等に該当するか ②子会社等は経営危機にあり倒産するリスクがあるか ③損失負担等の額が合理的か ④損失負担等の割合が、特定の者に不当に負担が重かったり軽かったりするなどせずに合理的であるか ⑤整理・再建について管理されているか |

まとめ

以上、子会社を設立するメリットについてご紹介しました。

節税する目的は、会社にお金を残すことです。

「節税になるから」と言って、接待しても効果がない交際費を支出したり、まだまだ使える備品を買い替えたりする人がいますが、それは節税ではなく単なる「経費のムダ遣い」です。

ここでご紹介した以外にも節税方法はいくつもありますので、税理士のアドバイスを受け賢く節税をしながら、税負担を軽減させましょう。

税理士をお探しの方

freee税理士検索では数多くの事務所の中から、子会社設立や子会社を設立することで可能となる節税対策について、アドバイスをしてくれる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 子会社について相談できる税理士を検索 /

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、節税対策について相談したり質問することができます。