DX投資促進税制とは?要件や手続きをわかりやすく解説!

公開日:2022年12月26日

最終更新日:2023年01月05日

目次

この記事のポイント

- DX投資促進税制の適用対象法人は、青色申告書を提出する法人で、産業競争力強化法に規定する認定事業適応事業者。

- DX投資促進税制の適用対象資産は、ソフトウェア、機械装置など。

- DX投資促進税制が適用されると特別償却または税額控除が適用される。

DX投資促進税制とは、企業変革を進めるためのデジタル技術に関する一定の投資に対して、投資額の特別償却または税額控除が認められる措置です。

非生産的、非効率的なシステム部分を改善しようという趣旨から設けられた措置で、2021年(令和3年)の税制改正によって創設されました。

DX投資促進税制とは

DX(デジタルトランスフォーメーション)投資促進税制とは、デジタル技術を活用した企業変革を進める観点から創設された制度で、デジタル環境の構築(クラウド化等)による企業変革に向けた投資に関して税額控除または特別償却が適用される制度です。

参照:財務省「デジタルトランスフォーメーション(DX)投資促進税制の創設」

|

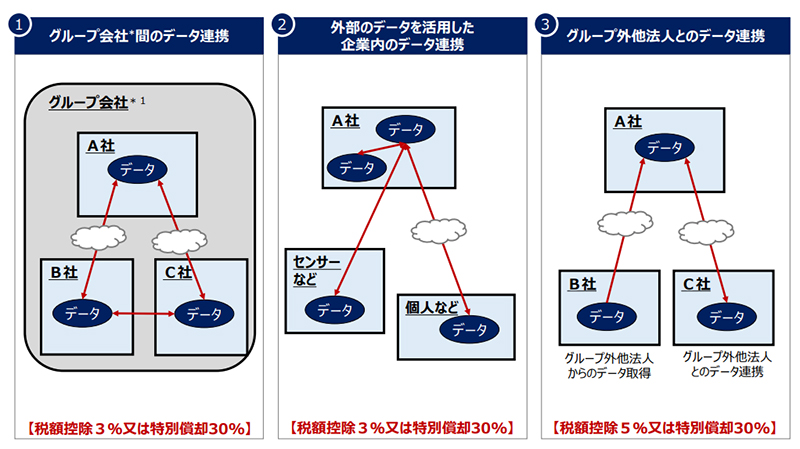

①国内にある事業を行うために使用した一定の要件を満たす設備の取得価額のうち、30%の特別償却と、その取得価額のうち3%の税額控除との選択適用ができます。

②ソフトウェアの新設・増設またはその事業適応を実施するために必要なソフトウェアの利用に関する費用(繰延資産)の30%の特別償却と、その繰延資産の額の3%の税額控除との選択適用ができます。 税額控除については、いずれもグループ外の事業者とデータ連携をする場合には、5%の税額控除となります。税額控除の上限は、カーボンニュートラルに向けた投資促進税制の税額控除制度による控除税額殿合計で、当期法人税額の20%です。 |

DX投資促進税制の適用を受けるためには、事業適応計画の認定要件を満たしたうえで、一定の要件について主務大臣から確認を受ける必要があります。

適用期限は、令和4年度末(2023年3月)となっていますが、経済産業省が「令和5年度税制改正に関する経済産業省要望」において、DX(デジタルトランスフォーメーション)投資促進税制の拡充及び延長要望を提出し、適用期限の2年間延長(令和6年度末)を求めています。

参照:経済産業省「令和5年度税制改正に関する経済産業省要望」

(1)DX投資促進税制の適用対象となる法人は

DX投資促進税制の適用対象となる法人は、青色申告書を提出する法人で産業競争力強化法に規定する「認定事業適応事業者」です。

認定事業適応事業者とは、認定事業適応計画に従って実施される情報技術事業適応(※)を行う認定事業適応事業者です。

※生産性の向上または需要の開拓に特に資するものとして、主務大臣が定める基準に適合することについて、主務大臣の確認を受けたものに限ります。

(2)DX投資促進税制の「主務大臣が定める基準」とは

DX投資促進税制の適用を受けるためには、事業適応計画の認定申請とあわせて、「主務大臣が定める基準に適合している」と確認を受けなければなりません。

具体的には、以下の①から⑤までのすべての要件を満たしている必要があります。

|

①生産性の向上または新たな需要の開拓に関する一定の目標を達成する見込みであること ②前向きな取り組みに関する一定の内容に該当する見込みであること ③計画投資額が、投資下限額以上であると見込まれること ④設備等がクラウドシステムの構築または使用に必要なものであること ⑤DX認定を受けた者が行う情報技術事業適応であること |

以下、①から⑤の具体的な内容についてご紹介します。

|

①生産性の向上または新たな需要の開拓に関する一定の目標を達成する見込みであること

・生産性の向上: ・需要の開拓:

|

|

②前向きな取り組みに関する一定の内容に該当する見込みであること

情報技術事業適応が、以下のいずれかに該当することが見込まれる必要があります。

|

|

③計画投資額が、投資下限額以上であると見込まれること

計画投資額(認定事業適応計画における対象情報技術事業適応設備等の取得等に要する額の合計額)が、投資下限額(当該認定事業適応事業者の基準年度の2事業年度前から基準年度までの間のその国内売上高の額の平均値に0,1%を掛けた額)以上であることが見込まれる必要があります。 |

|

④設備等がクラウドシステムの構築または使用に必要なものであるこ

認定事業適応事業者が行う情報技術事業適応に関する情報技術事業適応設備等が、以下のすべてに該当する者であることが必要です。 ・クラウドシステムの構築または使用に必要なものであること |

|

⑤DX認定を受けた者が行う情報技術事業適応であること

情報処理の促進に関する法律第31条の規定に基づいて認定を受けた者が行う、情報技術事業適応であることが必要です。 |

(3)DX投資促進税制の対象となる設備

DX投資促進税制の対象となる設備は、特定ソフトウェア、繰延資産、および特定ソフトウェアとともに事業を行ううえで使用する機械装置、器具備品です。

| 対象設備 | 特別償却 | 税額控除 | ||

| 情報技術事業 適応設備 |

特定 ソフトウェア |

電子計算機に対する指令で一の結果を得られるよう組み合わされたもの(仕様書等も含む。複写して販売するための原本は除く)。 | 30% | 3% 一定のものは、5% |

| 機械装置 | 機械装置、器具備品にソフトウェア機能が組み込まれている場合は、ソフトウェアの資産計上がなくても対象となる。取引先から購入したものに加え、自らが製作するものも対象となる。 | |||

| 器具備品 | ||||

| 事業適応繰延資産 | 繰延資産 | 法人が支出する費用のうち、支出の効果がその支出の日以後1年以上に及ぶもの。クラウド以降の初期費用などが該当する。 | ||

なお、情報技術事業適応の対象設備となる場合でも、貸付設備やソフトウェア業、情報処理サービス業、インターネット付随サービス業の事業を行ううえで使用する設備、国内にある事業を行ううえで使用しない設備、研究開発税制の適用がある設備等は、対象とはなりませんので注意が必要です。

(4)特別償却と税額控除、どっちがおトク?

DX投資促進税制は、青色申告法人で産業競争力強化法に規定する認定事業適応事業者が、指定期間内に情報技術事業適応を実施するために利用するソフトウェアの利用のための費用を支出したときは、その事業適応繰延資産の額の30%相当額の特別償却または、その事業適応繰延資産の額の3%(一定の場合は5%)相当額の税額控除を選択して適用できるというものです。

特別償却は、課税繰延措置であるのに対して、税額控除は、算出税額から控除することができる永久免税措置です。したがって、基本的には永久免税措置である税額控除の方が、特別償却より節税には有利といえます。

5%の税額控除の適用を受けるための要件としては、まず、産業競争力の強化に著しく資するものとして、経済産業大臣が定める基準として、認定事業適応事業者が行おうとする情報技術事業適応が、高度クラウドシステムを活用して行うものとされています。

そして、この高度クラウドシステムについては、以下のように規定されています。

|

①親会社以外の他の会社の有するデータと連携して、有効に利活用できるものであること ②クラウドシステムを活用して行うものであること |

つまり、グループ会社以外の者とのデータ連携を行う取り組みであることについて、主務大臣の確認を受けた事業適応計画の実施に必要な投資に対しては、5%の税額控除が適用されることになります。

|

(5)クラウド導入は対象となる?

新たにクラウドサービスを導入するうえで支出した費用が、一定の事業適応繰延資産となる場合には、その導入費用はDX投資促進税制の適用対象となります。

ただし、クラウドサービス利用料のような期間費用として計上されるものについては、対象とはなりません。

つまり、クラウドを通じてソフトウェアを利用する場合には、利用料が期間費用として発生することになりますが、このサービス利用料は、適用されません。

(6)DX投資促進税制の特別償却の計算方法

DX投資促進税制の特別償却は、取得価額の30%を特別償却限度額として普通償却限度額とあわせて当期の償却費とすることができます。

たとえば、3月決算の法人が、1月に取得価額が1,000万円、耐用年数5年のソフトウェアを取得し、税額控除適用前の法人税額が500万円である場合には、以下のように計算します。

|

普通償却限度額: 1,000万円×0.2×3月/12月=50万円 特別償却限度額: 1,000万円×(30/100)=300万円 当期償却限度額 50万円+300万円=350万円 |

(7)DX投資促進税制の税額控除の計算方法

DX投資促進税制の税額控除限度額は、取得価額の3%(グループ外の他の会社が有するデータ連携については5%)相当額です。

税額控除限度額が、所得に対する調整前法人税額の20%に相当する金額を超えるときは、その控除を受ける金額が当該20%に相当する金額が限度となります。

3月決算の法人が、1月に取得価額が1,000万円、耐用年数5年のソフトウェアを取得し、税額控除適用前の法人税額が500万円である場合には、以下のように計算します。

|

普通償却限度額: 1,000万円×3%=30万円 調整前法人税額の20%: 500万円×20%=100万円 税額控除額 30万円<100万円であることから、∴30万円 |

まとめ

新型コロナ感染症禍では、行政サービスや民間分野のデジタル化の遅れなど、さまざまな社会課題が浮き彫りになりました。

そして、これらの課題を解決するべく企業改革を進めるためには、非生産的、非効率的なシステム部分を改善し、新たな日常を再構築していくためのデジタル技術の活用が欠かせません。

DX投資促進税制は、アナログからデジタルへの変革を進め、クラウドとつながっていくことを念頭に置かれて創設された制度で、青色申告書を提出する法人が、事業適応計画を提出し一定の要件を満たす設備の取得等を行った場合には、特別償却または税額控除の措置が認められます。

適用期限は令和6年度末まで延長される見込みですが、要件等については早めに税理士に相談して、必要な手続きについて検討することをおすすめします。

DX投資促進税制について相談する

freee税理士検索では、数多くの事務所の中から、DX投資促進税制について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、相談することができます。

クラウド会計ソフト freee会計