決算・申告業務(年次決算)とは|自計化を目指すための基礎知識③

公開日:2018年11月07日

最終更新日:2022年07月30日

目次

この記事のポイント

- 年次決算とは、1年間の経理作業の総点検。

- 貸借対照表や損益計算書を作成し、税務申告や株主総会に備える。

- 年次決算は、スケジュールを立て計画的に行うことが大切。

年次決算は、経理業務担当者にとって年に1度のメインイベントです。

具体的には、1年間に会社が稼いだお金を計算して、会社の財政状態や経営成績を決算書にまとめます。

ここでいう決算書とは株主や税務署などの外部の利害関係者に対して提出する報告書のことで、主な決算書としては、貸借対照表や損益計算書などがあります。

ここでは、決算業務の具体的な内容についてご紹介します。

年次決算業務とは

年次決算では、1年間の会計記録を締めくくり、貸借対照表、損益計算書といった資料をまとめる作業を行います。

経理業務は、大きく「毎日行う業務」「月次で行う業務」「年次で行う業務」の3種類に分けることができますが、この年次決算業務は、1年間の経理業務の総仕上げともいうべき重要な業務です。

(1)年次決算で作成する書類とは

年次決算は、主に社外の利害関係者(税務署、取引先、株主など)に会社の財政状態と経営成績を報告することを目的としているため、貸借対照表や損益計算書といった決算書は、「企業会計原則」という原則に基づいて作成しなければなりません。

|

年次月産で作成する書類

貸借対照表: 損益計算書: 株主資本等変動計算書: 個別注記表: 附属明細書: 事業報告: |

(2)年次決算の主な流れとは

年次決算は、スケジュールを立てて効率よく正確に進めることが重要です。

まずは1年間の取引が正しく行われているかを確認し、決算整理を行い貸借対照表や損益計算書といった決算書を作成します。あわせて税金の申告を行います。

なお、決算業務の具体的な手順については会計ソフトを導入しているか否かで変わりますし、個々の会社の事業の内容によって別途特殊な作業が必要となる場合もあります。

したがって決算作業を始める前には、早めに税理士と打ち合わせをして、注意点や段取りを確認しておくことをおすすめします。

ここでは、一般的な会社で行われる決算業務の流れについてご紹介します。

|

①:各種帳簿を締める 総勘定元帳の各勘定科目の合計、残高を集計します。 仕訳ミス、記帳ミスなどがないか、確認します。 ②:試算表の作成 ③:財産・債務の実地調査 ④:決算整理事項のまとめ ⑤:精算表・決算書の作成 |

年次決算業務

決算作業には期限があります。

法人税申告書の提出期限は、決算日から2カ月以内と決まっていて(ただし、延長申請することもできます)、それまでに商品等の棚卸、資産の確定、売掛金・買掛金の確定、減価償却費の計算、引当金の計算等を行わなければなりません。また、この作業と並行して日々の会計業務もこなさなければならないので、経理担当者にとっては1年間で最も忙しい時期となります。

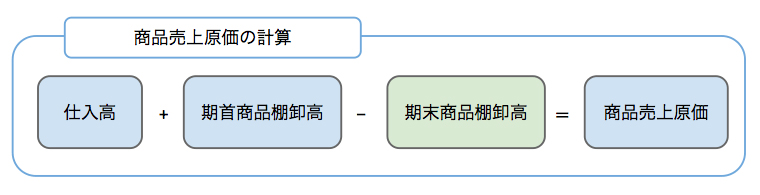

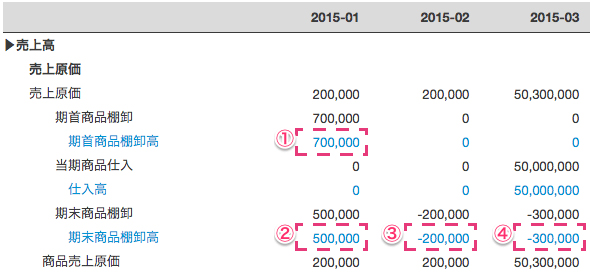

(1)実地棚卸をして売上原価を算定

商品の在庫がある場合(小売業・卸売業など)は、実地棚卸をして決算日現在の在庫高を確定します。

棚卸とは、在倉庫や店舗にある在庫を全部数えて、売上原価を把握する作業のことです。

この時に数えた在庫(仕入た商品の売れ残り)のことを棚卸資産といい、「棚卸資産」として計上します。

決算では、会計年度に売れた商品に対する仕入代金や製造原価のみを売上原価として計上します。そして、売れ残った商品や使わなかった材料費用は、棚卸資産とします。

棚卸資産を確定すると売上原価が分かり、残りが棚卸資産となることになります。

|

~「クラウド会計ソフト freee会計」の活用事例~ 「freee会計」では、期末に残った棚卸資産の金額を「在庫棚卸」画面より登録すれば、売上原価が自動計算されます。

なお、製造業の場合には、在庫棚卸を「商品」「製品」「半製品」「仕掛品」「原材料」の各棚卸資産に区分して処理することもできます。 |

(2)現預金・売掛金・買掛金のチェック

決算日現在の現金、預金、借入金の帳簿残高の一致を確認し、確定します。

①現金の残高確定

現金の残高は、現金出納帳の正しさを検証するために行います。

実際に現金を数える作業です。

②預金の残高確定

預金通帳の、残高を確定します。

必ず、決算日の翌日以降の入出金記録が印字されるようにしましょう。

現金については、金庫の残高と帳簿上の残高のズレを確認する作業を行い、過不足が生じてその原因が分からなければ、雑損失や雑収入に振り替え、原因が分かったら正しい勘定科目が分かったら振り替えます。

預金については、預金通帳や残高証明書の期末日の残高と帳簿残高を確認します。

|

~「クラウド会計ソフト freee会計」の活用事例~ 「freee会計」では、管理画面上で現預金レポートを解消することができます。

|

|

~「クラウド会計ソフト freee会計」の活用事例~ 「freee会計」で「口座を同期」の機能を利用している場合は、口座の詳細画面にある「タイムライン」機能を活用することで、いつ、どのように、ズレが発生したのかを簡単に確認することができます。

|

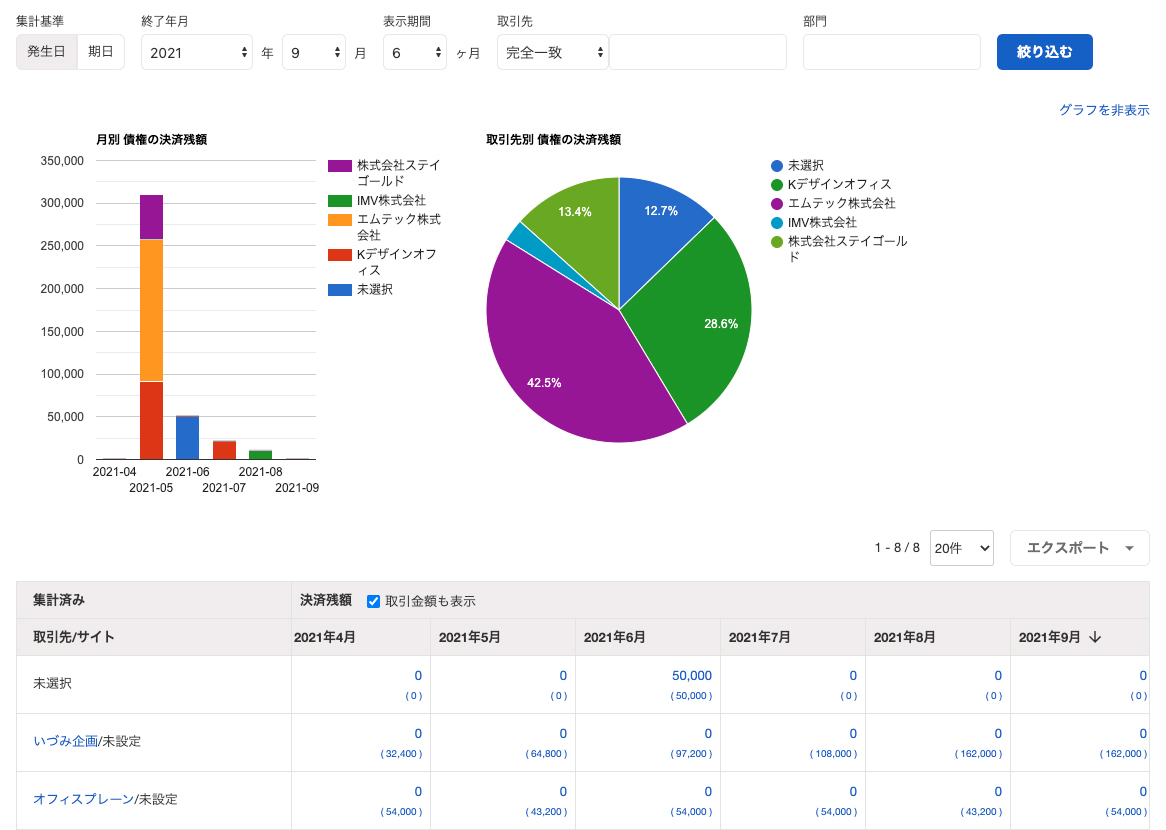

売掛金・買掛金については、期末帳簿残高を確定させます。

売掛金・買掛金は、毎月締め日ごとに集計して、その請求書を発行し受領しています。

すべての取引先や仕入先の締め日が同じであれば、作業はシンプルですが、通常は「A社の締め日は15日」「B社の締め日は25日」など、バラバラになります。そこで、締め日から決算日までの売掛金・買掛金を追加計上する必要があります。

たとえば決算日が31日で売掛金・買掛金の締め日が20日の場合には、21日から31日分の取引金額を追加して確定します。

|

~「クラウド会計ソフト freee会計」の活用事例~ 「freee会計」では、管理画面上で入金管理レポートを解消することができます。

|

なお、現金、預金、借入金は、決算の初期の段階で確定させます。

これらの勘定残高が確定していると、他の勘定科目の残高を確定させやすくなるからです。

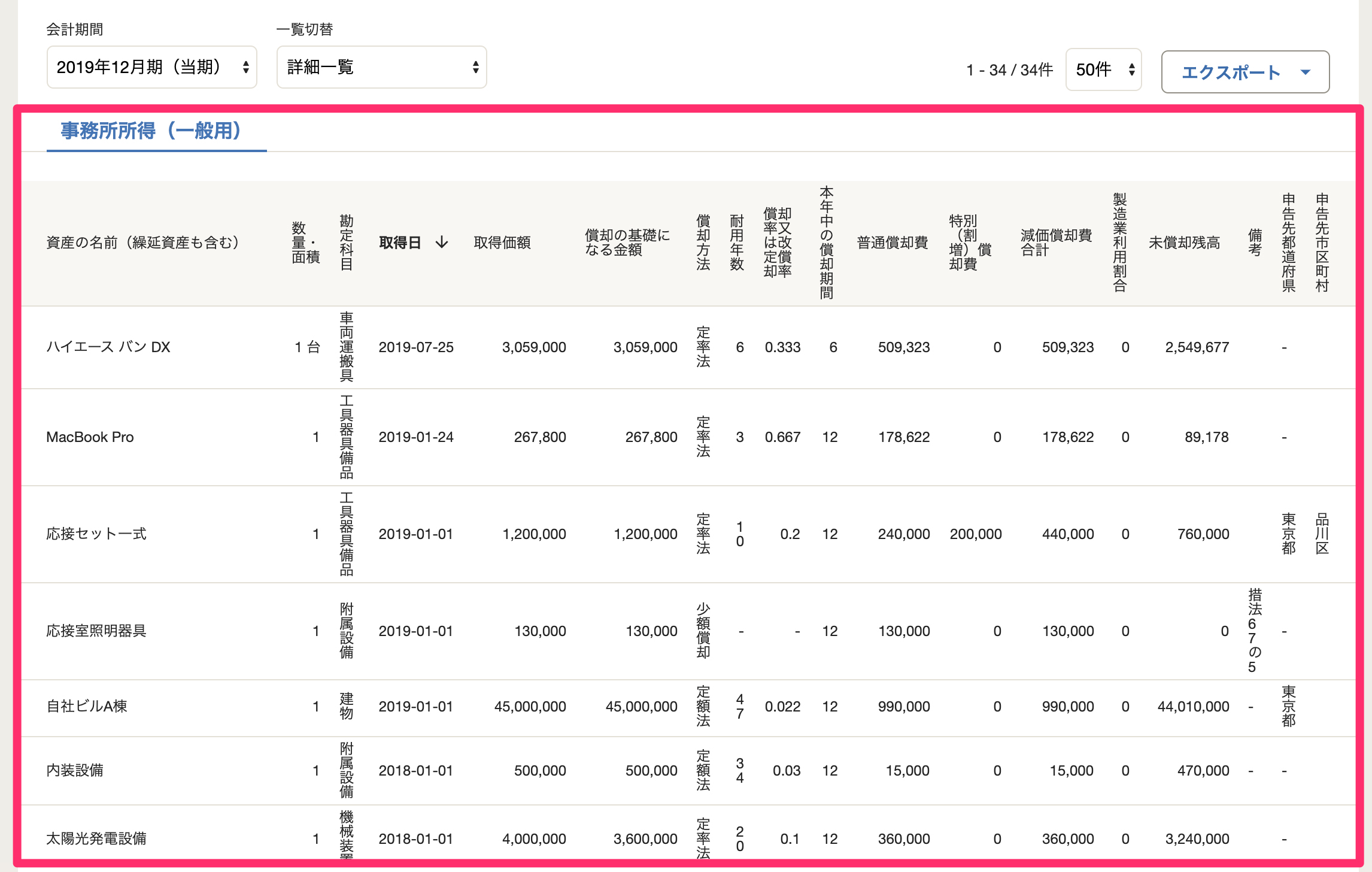

(3)固定資産の減価償却

期末時点で残っている固定資産については、減価償却費を計算して会計処理を行います。

具体的には、現物が帳簿や固定台帳と一致しているか、破損などしていないか確認し、減価償却費を計算します。減価償却費を毎月予定配賦している時には、金額を一度戻し改めて、年間確定額を計上します。

|

~「クラウド会計ソフト freee会計」の活用事例~ 「freee会計」では、減価償却費の計上を固定資産台帳から行います。固定資産台帳には、あらかじめ購入した金額、資産分類、取得日、耐用年数、償却方法、期首残高の6点を登録しておけば、後は自動計算するので、決算で特別な作業は必要ありません。

|

なお、固定資産台帳を見ながら、実物が本当にあるのかも確認する必要があります。固定資産台帳に記載されていても、実際には廃品回収に出していて既に実在しない場合もあります。

その場合には、会計データから削除するなどの作業が必要になります。

|

~「クラウド会計ソフト freee会計」の活用事例~ 「freee会計」では、固定資産の詳細から[資産の除却]などを選択するだけで、これらの作業を行うことができます。 |

(4)期をまたぐ費用・収益のチェック

「費用・収益の期間対応」とは、費用・収益を会計期間に対応させ、未払・未収などを計上する作業をいいます。

たとえば、支払家賃や受取利息などの費用・収益を会計期間に対応させる作業です。

①前払費用

会社では、家賃や保険料など来期分の費用を含めて前払いすることがあります。

そこで、当期中の正しい損益を計算するために、前払いした費用について来期に属する部分については、当期分から取り除く必要があります。

これを「費用の繰延べ」といい、「前払費用」という勘定科目で処理をします。

②前受収益

当期に受け取った収益に来期分が含まれる場合には、「収益の繰延べ」という処理を「前受収益」という勘定科目を使って行います。

③未払費用

賃借料や広告宣伝費などのうち、サービスの提供は既に受けていても、支払が決算日以降に行われる予定であれば、「未払費用」に計上します。

④未払金

水道光熱費など、サービスの提供期間のすべてが当期に含まれていても、支払が翌期になるものは「未払金」に計上します。

(5)引当金の計上と貸倒発生時の処理

将来に費用が発生するリスクがあるものについては、法人税法の規定によって引当金の計算をします。

引当金の代表は「貸倒引当金」です。これは、貸倒れが発生するおそれがある場合にその額を見積もって、決算時に資産の評価を減額する処理をしておくことをいいます。

貸倒引当金の繰入額の計算方法は、売掛金や貸付金をひとつひとつ個別評価する方法と、売掛金や貸付金を合計して一括評価する方法があります。

中小企業の場合で個別評価が難しい場合には、一括評価する方法が用いられます。

貸倒引当金の繰入限度額は、個別評価金銭債権と一括評価金銭債権とに区分して計算することとされています。

| 業種 | 法定繰入率 |

|---|---|

| 製造業 | 8/1000 |

| 卸売業及び小売業(飲食店業及び料理店業を含みます。) | 10/1000 |

| 金融業及び保険業 | 3/1000 |

| 割賦販売小売業並びに包括信用購入あっせん業及び個別信用購入あっせん業 | 7/1000 |

| その他 | 6/1000 |

(6)未払金の税金の整理

会社として納める法人税、消費税、法人住民税などの計算を行います。

消費税については、日々の仕訳において、売上の際に預かった消費税は「仮受消費税」、仕入れや経費の支払いの際に支払った消費税は「仮払消費税」として計上しています。

そこで、決算において1年分の仮受消費税と仮払消費税をそれぞれ合計し、その金額の差額が納付すべき税額の基となります。

法人税については、「税引前当期純利益」から申告調整額を加減して「当期課税所得」を計算し、所定の税率を掛けて算出します。

(7)決算書類の作成

年次決算の総仕上げは、決算書類の作成です。

これは利害関係者への報告や、社内で中長期的な経営計画を検討する際の資料として活用されます。

貸借対照表は、決算日時点での会社の資産・負債・純資産を一つの表にまとめたもので、会社の状態がどのように変化しているのかを把握することができます。

損益計算書は、1年間の収益・費用・利益を段階的にまとめたもので、会社の経営成績をあらわします。

売上高から売上原価を差し引いて求められる「売上総利益」、本業でのもうけをあらわす「営業利益」、これに営業外の収益や費用を加減した「経常利益」などが記載されています。

|

~「クラウド会計ソフト freee会計」の活用事例~ 「freee会計」では、[決算申告]メニュー → [決算書の作成]を選ぶと決算書を出力することができます。 |

(8)株主総会の開催

株主総会とは、会社の最高意思決定機関のことで、決算日から3カ月以内に、株主総会を開催しなければならないと定めています。

なかでも定時株主総会は、会社の1年間の営業活動を報告し、利益分配について議論し決定するものです。貸借対照表・損益計算書・株主資本等変動計算書・個別注記表を作成し、事業報告や附属明細書も作成して取締役会に提出し、署名・押印をして返送するよう依頼します。

その後監査を経て株主総会に提出され、承認を待つことになります。

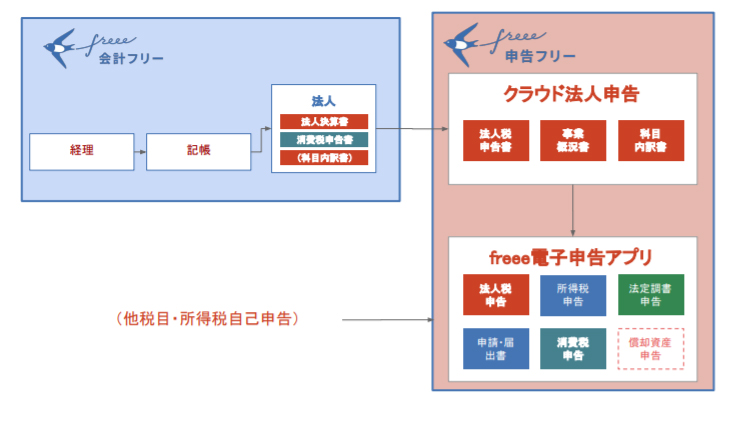

(9)税務申告を行う

税金は、会社が活動していくためには切り離せないものです。

基本的には、各税金を決算日の翌日から2カ月以内に申告・納付しなければなりません。期限までに申告・納付ができなかった場合には、延滞税や加算税といったペナルティが課されることがあります。

したがって、決算書が完成したら速やかに顧問税理士にチェックを依頼し、税理士のチェックが終了したら、法人税申告書作成作業を行います。

なお、法人税・住民税・事業税については、税務署に申請すると納付期限を延長することもできます。

|

~「クラウド会計ソフト freee会計」の活用事例~ 「freee会計」では、freee申告で、法人税申告機能を利用することが可能です。

|

まとめ

以上、「決算・申告業務(年次決算)とは|自計化を目指すための基礎知識③」についてご紹介しました。「freee会計」を活用すれば、年次決算業務はスムーズに進めることができますが、設定方法や不明点等が多く時間がかかる場合には、税理士に適宜アドバイスを求めたり、年次決算業務全般を税理士にアウトソーシングするのもおすすめです。

早めに相談すれば、年次決算業務だけでなく「freee会計」の導入や設定、日々の経理業務、月次の経理業務などの自計化支援までしてくれる税理士もいますので、決算間近に相談するのではなく、税理士には可能な限り早めに相談することをおすすめします。

年次決算業務・記帳指導(自計化)について相談できる税理士をさがす

freee税理士検索では数多くの事務所の中から所得税、相続税、贈与税について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

年次決算業務・記帳指導(自計化)について相談できる税理士をさがす

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、相談することができます。

クラウド会計ソフト freee会計