2割特例(消費税の計算方法)の計算式・要件・メリット

公開日:2023年06月13日

最終更新日:2024年07月23日

目次

この記事のポイント

- 消費税額の計算方法に、2割特例が追加された(令和5年度)。

- 2割特例の対象は、免税事業者からインボイスに登録した事業者。

- 2割特例は、3年間の経過措置(法人は2026年9月末・個人は2026年分まで)。

令和5年度の改正で、消費税の納税額の計算方法に「2割特例」が追加されました。

これは、免税事業者からインボイス制度に登録した事業者の負担軽減を目的とした措置で、3年間の経過措置となっています。

2割特例の豆知識

2割特例とは、消費税の納税額の計算方法の特例です。事前の届け出は不要で、申告時に「2割特例の有無」から選択すれば適用されます。

免税事業者がインボイス制度に登録した適格請求書発行事業者であること、基準期間の課税売上高が1,000万円以下であることなどの要件を満たす場合に適用できます。

2割特例は免税事業者がインボイス制度に登録した場合の負担を軽減するための措置で、要件をすべて満たす場合には、売上時に預かった消費税額の2割を納税額とすることができます。

たとえば、売上800万円で売上時に預かった消費税額が80万円であれば80万円×20%=納税額は16万円となります。簡易課税のみなし仕入率と比較すると、2割特例を適用した方が納税額が軽減されるケースがあります。

簡易課税と2割特例のどちらの計算方法が有利になるかは事業によって異なり、一般的には簡易課税の事業区分が第3種、4種、5種の人や原則課税による納税額が売上時に預かった消費税額の20%を上回る人は、消費税の納税額を減らすことができますが、詳細は税理士に確認することをおすすめします。

なお、2割特例の対象者は適格請求書発行事業者になるまで免税事業者であったことが要件ですが、課税事業者の個人事業主であってもインボイス制度に登録する前に会社を設立すれば2割特例を適用できます(資本金1,000万円未満)。

ただ、会社を設立するためには設立費用がかかりますし、設立後は赤字でも納めなければならない税金があります。これらの負担も含めて総合的に判断する必要がありますので、判断に迷った場合には税理士に税額のシミュレーションをしてもらいましょう。

なお、令和6年度の税制改正により、令和6年10月1日以後に開始する課税期間からは、国内に恒久的施設を持たない国外事業者は、簡易課税制度及び2割特例の適用が認められなくなります。該当する場合は早めに税理士に相談することをおすすめします。

2割特例とは

「2割特例」とは、令和5年度の改正によって追加された消費税の納税額の計算方法です。

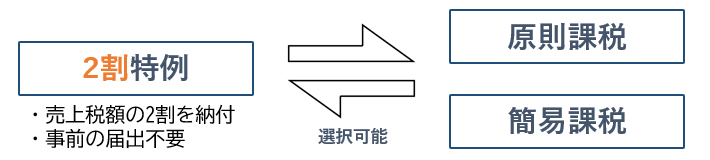

消費税の納税額の計算方法としては、原則課税・簡易課税の2つがありました。免税事業者がインボイス制度に登録すると、自動的に課税事業者になります。そして、原則課税と簡易課税どちらかの方法によって、消費税の納税額を計算することになります。

しかし、「免税事業者」がインボイス発行事業者として「課税事業者」となった場合には、これまで消費税を申告したことがない事業者にとって、消費税申告等の事務負担が増えることが予想され、これに関して配慮を求める声が多く挙がっていました。

そこで、このような事業者の負担軽減措置として、これに新たな選択である「売上時に預かった消費税額×20%」を消費税の納税額とする「2割特例」が追加されることになりました。

|

(1)2割特例は売上税額の2割を納付する

2割特例を選択すると、消費税の申告で、仕入税額控除の金額の8割とすることができます。つまり、売上税額の2割だけを納付すれば良いという特例です。

免税事業者がインボイス発行事業者となり、2割特例の適用を受ける場合には、業種に関わらず売上・収入を把握するだけで消費税の申告が可能となります。

参照:国税庁「2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要」

(2)2割特例は2026年9月末まで

2割特例は、令和5年(2023年)10月1日から令和8年(2026年)9月30日までの日の属する各課税期間について適用されます。

つまり、令和5年(2023年)10月1日から令和8年(2026年)9月30日までの日の属する各課税期間において、その課税期間の消費税の納税額を売上税額の2割とすることができます。

|

2割特例の適用期間

法人: 個人事業主: |

なお、この特例は元々消費税の納税義務がある人(基準期間における課税売上高が1,000万円を超える課税期間など)については、適用を受けることができません。

(3)消費税の計算「2割特例」の計算方法

消費税の納税額の計算方法としては、原則課税・簡易課税の2つがあり、2割特例は、これに3つ目の選択肢として加わった第3の計算方法(経過措置)です。

2割特例の適用を受けた場合には、売上時に預かった消費税額の2割を納税額とすることができます。

| 売上時に預かった消費税額×特例20%=消費税の納税額 |

|---|

なお、原則課税・簡易課税では、以下のように消費税の納税額を計算します。

|

原則課税 売上時に預かった消費税額-支払った消費税額=消費税の納税額 |

|

簡易課税 売上時に預かった消費税額-(売上時に預かった消費税額×みなし仕入率)=消費税の納税額 |

2割特例と原則課税との比較

消費税の納税額は、基本的には「売上時に預かった消費税額」から、「仕入や経費等で支払った消費税額」を差し引いて計算します(原則課税)。

一見、カンタンな計算のように思われるかもしれませんが、1つ1つの取引について消費税の課税取引・不課税取引・非課税取引・免税取引を区別しなければ納税額を計算することはできないため、経理負担は重くなります。

また、インボイス制度が導入されると適格請求書や適格簡易請求書の確認が必要となりますが、2割特例ではこれらの作業は必要ありません。

これらの作業が必要となるのは、原則課税に基づいた仕入税額控除を受ける場合に限られるからです。

つまり、売上時に預かった消費税額だけで仕入控除税額を計算する簡易課税や2割特例では、これらの経理負担が発生しないことになります。

2割特例と簡易課税との比較

簡易課税においては、業種ごとに定められた「みなし仕入率」を用います。

| 第1種事業 | 卸売業 | 90% |

| 第2種事業 | 小売業・農業・林業・漁業(飲食料品の譲渡に係る事業) | 80% |

| 第3種事業 | 農業・林業・漁業(飲食料品の譲渡に係る事業を除く)、鉱業、建設業、製造業(製造小売業を含む) | 70% |

| 第4種事業 | 主に飲食業 | 60% |

| 第5種事業 | 運輸通信業、金融・保険業 、サービス業(飲食店業に該当する事業を除く。) | 50% |

| 第6種事業 | 不動産業 | 40% |

たとえば、簡易課税で売上800万円、預かった消費税額が80万円の第5種事業の場合であれば、納税額は以下のようになります。

| 80万円-(80万円×みなし仕入率50%)=40万円 |

しかし、2割特例を選択した場合には、業種に関わらず以下の納税額で済みます。

| 80万円×20%=16万円 |

(4)2割特例は、どんな手続きが必要?

2割特例の適用を受けようとする場合には、事前の届け出は不要です。

「2割特例の有無」から選択すればOKです。また、この2割特例の適用を受けたインボイス発行事業者が、簡易課税制度の適用を受ける旨の届出書を提出したときは、その提出した日の属する課税期間から簡易課税制度の適用が認められます。

(5)2割特例の適用を受けられる要件は?

2割特例は、インボイス制度の導入を機に、免税事業者からインボイス制度に登録し課税事業者となった事業者が対象です。

|

・免税事業者がインボイス制度に登録した事業者 ・基準期間(前々事業年度)の課税売上高1,000万円以下 ・新設法人については、資本金1,000万円未満 |

(6)2割特例で消費税額が増えるケースもある

2割特例は、原則課税より経理負担が軽減され、納税額を簡単に計算できるメリットのある制度です。本則課税で消費税の申告をすると税金が戻ってくる人や、簡易課税で卸売業の90%のみなし仕入率になる人などの例外を除き、2割特例を選択した方が、基本的には有利になると考えられます。

たとえば大きな設備投資を行う予定がある場合には、仕入れや経費で支払った消費税額が大きいため不利になってしまう可能性があります。

|

2割特例が不利になる場合

売上時に預かった消費税額×20% < 仕入れや経費で支払った消費税額 |

原則課税を選択するべきか、簡易課税や2割特例を選択するべきなのかは、ケースバイケースで異なります。税理士に確認をしたうえで、経理の負担も加味して総合的に判断することをおすすめします。

まとめ

2割特例は、小規模事業者に対する消費税納税額の負担軽減措置で、免税事業者がインボイス制度に登録し課税事業者となる場合に、その課税期間において売上時に預かった消費税額の2割を納税額とすることができる特例です。

2割特例の適用を受けるためには、申告書にその旨を付記することが必要です。また、2割特例の適用を受けた場合でも、適用を受けた課税期間のよく課税期間中に簡易課税制度選択届出書を提出したときは、その提出した日の属する課税期間から、簡易課税の適用が認められます。

ただし、原則課税を選択した方が納税額が抑えられる場合もありますので、2割特例を選択すべきか迷った場合には、早めに税理士に相談してアドバイスを受けることをおすすめします。

消費税について相談する

freee税理士検索では、数多くの事務所の中から、「個人事業主でスタートするか、法人設立すべきか」「設立後に事業を継続するには、どうすればいいか」「節税対策や税務調査対応はどうするか」「経理作業は、どうするか」など、起業に関する悩み、疑問、不安を相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 消費税について相談できる税理士を検索 /

消費税の経験談と税理士の回答を見る

|

・この場合免税事業主でもいいですか?インボイス制度と仕入税額控除について 「売私は現在クラウドソーシング系のサイトで個人からYouTubeの動画制作協力の依頼を受けています。 YouTubeは海外の企業なのでYouTubeの広告収入は消費税の課税対象じゃないという話を聞きました。…」 |

|

・アパート賃貸のインボイスについて 「現在、アパートの管理を不動産会社に頼み、売上を不動産会社から受け取り、 オーナーに固定家賃を毎月支払いをするというフローを踏んでいます。 この場合、今後インボイス制度においてどのような対応が必要になりますでしょうか。…」 |

|

・インボイスの登録について 「会社の役員をしています。 個人の自動車を会社にリースし、会社からリース料を受け取っています。 個人としての収入は、会社からの役員報酬と自動車のリース料のみです。 このような場合、個人としてインボイスの登録をしないと、会社は自動車のリース料の仕入税額控除は適用されないということになるという認識で合っておりますでしょうか?…」 |

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、相談することができます。