個別対応方式とは?一括比例配分方式との違いは

公開日:2022年07月29日

最終更新日:2023年07月01日

目次

この記事のポイント

- 個別対応方式とは、仕入税額控除の調整計算の方法。

- 個別対応方式のほかに、一括比例配分方式がある。

- 課税事業者は、個別対応方式と一括比例配分方式のいずれかを選択できる。

個別対応方式とは、消費税額の計算方法のひとつです。

課税仕入れにかかる消費税額のうち、課税売上に対応する部分のみを控除対象仕入税額とするための調整計算です。

この調整計算の方法としては、個別対応方式のほかに一括比例配分方式があります。

この記事では、個別対応方式の内容や計算方法、一括比例配分方式との違い、それぞれのメリット・デメリットをご紹介します。

個別対応方式は、仕入税額控除の方法

個別対応方式とは、課税売上に対応する部分のみを控除対象仕入税額とするための調整計算方法のひとつです。

仕入税額控除制度における仕入控除税額の計算方法は、原則課税と簡易課税に大別され、原則課税の仕入税額控除の方法としては、個別対応方式のほかに一括比例配分方式があります。

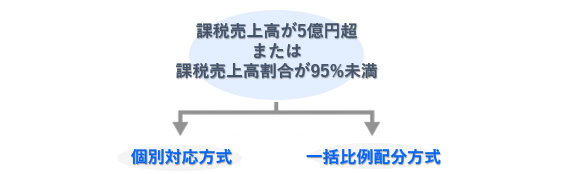

課税売上高が5億円超、または課税売上割合が95%未満の場合には、課税仕入れにかかる消費税額に調整を加えて控除対象仕入税額を計算しなければならないことになっています。

そしてこの方法には、個別対応方式と一括比例配分方式の2つがあります。

(1)そもそも「消費税の計算方法」とは

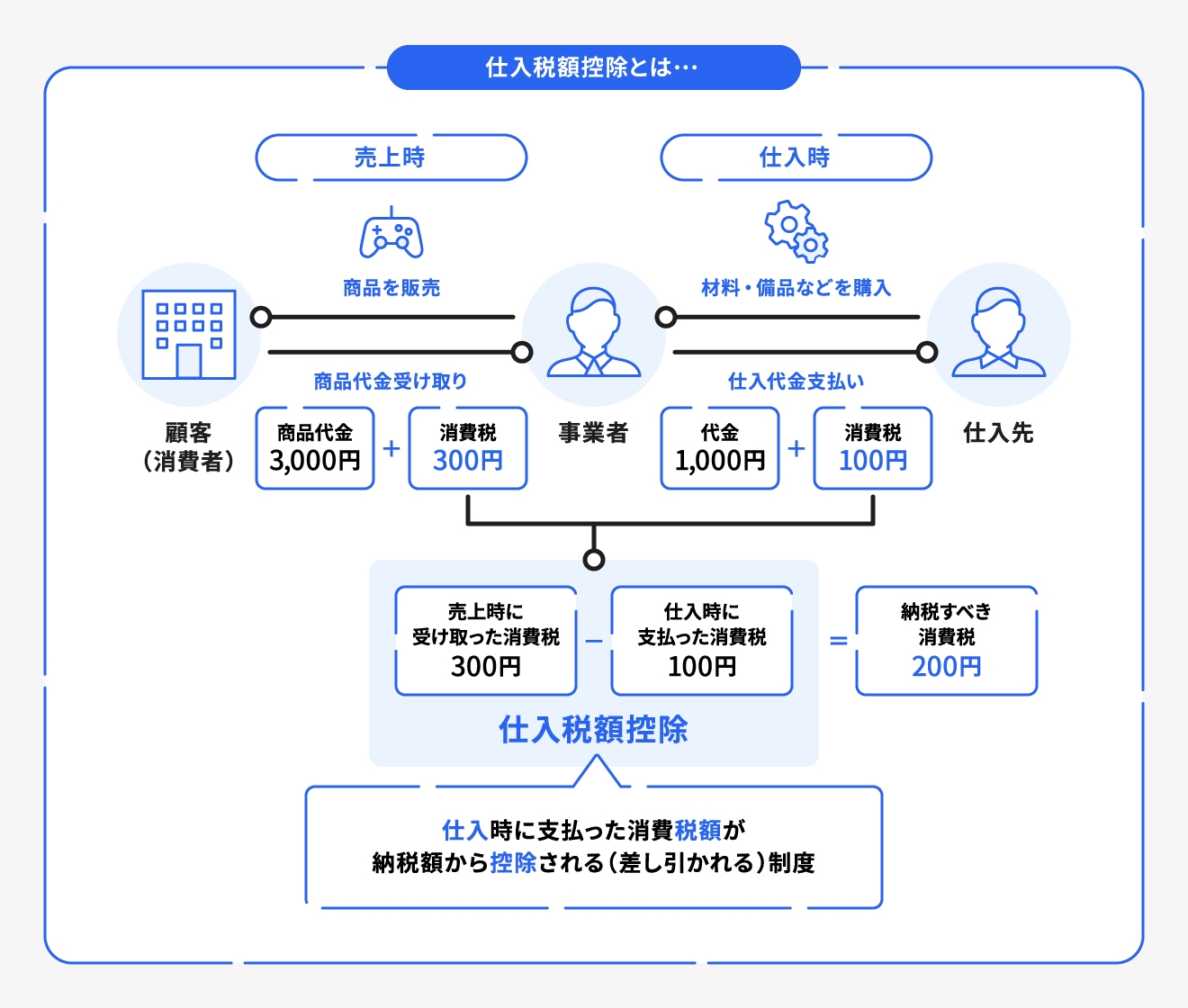

消費税は、大まかにいうと、客から受け取った消費税の合計額から、仕入先や外注先に支払った合計額を差し引いて、その残額を納めるしくみになっています。

|

課税売上高にかかる消費税 -①控除対象仕入税額 -②返還等対価にかかる税額 -③貸倒れにかかる税額 =納付税額 |

|---|

これらの3項目のうち、一般的に最も金額が大きいのが①控除対象仕入税額です。

まれに、事業者が客から預かった消費税よりも、仕入などで支払った消費税の方が多い場合があります。このような場合には、事業者は国から消費税を払い戻してもらうことができます。

(2)そもそも「仕入税額控除」とは

仕入税額控除とは、税の累積を避けるために、課税事業者が消費税を納税する時に、仕入にかかった消費税を差し引くことができるしくみです。消費税は、1つの商品が消費者に届けられるまで、取引のたびに課税されます。

|

つまり課税事業者は、顧客から預かった消費税について、仕入で支払った消費税を納税額から差し引くことができるというわけです。

しかし、仕入れで支払った消費税は全額が控除できるとは限りません。

全額控除できるのは、その年(事業年度)の課税売上高が5億円以下で、かつ、課税売上割合が95%以上の場合だけです。

つまり、課税売上割合が95%未満か、課税売上高が5億円を超えると、仕入で支払った消費税を全額控除することができないことになります。そして、その場合の仕入控除額の計算方法として、個別対応方式と一括比例配分方式の2つの方法があります。

|

原則課税による場合の控除対象仕入税額は、主に以下の流れで行います。

|

①課税売上割合の計算 ↓ ②課税仕入れの集計 ↓ ③課税仕入れにかかる消費税額の計算 ↓ ④課税売上高が5億円以下、かつ課税売上割合が95%以上の場合 …③で求めた全額が控除対象仕入税額 ⑤課税売上高が5億円超、または課税売上割合が95%未満の場合 |

①課税売上割合の計算

まず、課税売上割合を以下の計算式で計算します。

| 課税売上割合=(課税売上額+免税売上額)÷(課税売上額+免税売上額+非課税売上額) |

|---|

②課税仕入れの集計

次に課税仕入れの集計を行います。

消費税の計算で、一番手間がかかる作業が、この課税仕入の集計です。

課税仕入の集計が完了したら、課税仕入にかかる消費税額を計算します。

| 課税仕入れにかかる消費税額=課税仕入高(税込)×6.3/108 |

|---|

③課税仕入れにかかる消費税額の計算

最後に控除対象額を求めます。

原則は、全額が控除対象仕入税額となりますが、課税売上高5億円超で、課税売上割合95%未満の場合には、全額ではなく一部だけを控除対象仕入税額とするための調整計算が必要となります。

この調整計算の方法として、個別対応方式と一括比例配分方式があります。

(3)個別対応方式の計算式

個別対応方式では、課税仕入に係る消費税額を、以下の3種類に分類します。

|

①課税売上のためのもの (免税売上や国外への非課税売上のためのものを含む) ②国内の非課税売上のためのもの ③①と②両方のためのもの(または不課税売上のためのもの) |

そして、そのうえで、控除対象仕入税額を以下の計算式で計算した金額を控除することができます。

| 控除対象仕入税額=①の金額+③の金額×課税売上割合 |

|---|

つまり、国内の非課税売上のための仕入で支払った消費税は、控除できないということです。

(4)一括比例配分方式の計算式

一括比例配分方式では、個別対応方式のような課税仕入れの区分は不要です。

すべての課税仕入れの税額に、課税売上割合を掛けた金額を控除することができます。

| 控除対象仕入税額=課税仕入にかかる消費税額×課税売上割合 |

|---|

一括比例配分方式の方が簡単で、メリットは大きいように見えますが、課税売上割合が低いと課税売上のための課税仕入れが多くても、控除税額が少なくなってしまうという点に注意が必要です。

(5)個別対応方式と一括比例配分方式の有利不利

課税事業者は、個別対応方式または一括比例配分方式のいずれかを選択することができます。

これまでご紹介したように、個別対応方式では課税仕入れ等の区分が必要ですが、一括比例配分方式では不要です。

したがって、納税額にどれくらい違いが出るのか、課税仕入れ等の区分の事務負担はどれくらいかといった点について、事業者ごとに有利不利を判断する必要があります。

どちらの税額も同程度である場合には、まずは個別対応方式の適用を検討してみる方がよいでしょう。

なぜなら、一括比例配分方式を選択した事業者は、一括比例配分方式によって計算することとした課税期間の初日から、同日以後2年を経過する日までの間に開始する各課税期間において、一括比例配分方式を継続して適用しなければならないからです。

したがって、一括比例配分方式を選択しようとする場合には、翌期の事業計画もあわせて検討しなければなりませんが、事業計画が予定通りに実行されるかは分かりませんし、コロナ禍のような予期せぬ経済情勢の変化が起こることもあります。

このような可能性を踏まえると、2年の継続適用が強制されない個別対応方式の方が、リスクヘッジという点で優れていると考えられるからです。

(6)中小企業者は「簡易課税制度」を選択できる

仕入税額控除制度における仕入控除税額の計算方法は、原則課税と簡易課税に大別され、原則課税は個別対応方式または一括比例配分方式に区分されます。

仕入税額控除は、課税売上に対応するものだけを対象にするのが原則ですが、基準期間の課税売上高が5千万円以下の中小事業者は、簡易課税制度を選択することができます。簡易課税制度とは、中小事業者の事務負担を軽減するための簡便な計算方法で、業種別のみなし仕入率を用いて課税売上高の金額のみから納付消費税額を計算します。

したがって、基準期間の課税売上高が5千万円以下の中小事業者で簡易課税を採用している事業者は、そもそも課税仕入れについて、課税区分を設定する必要はありません。

(7)小規模事業者は「2割特例」を選択できる

これまで免税事業者であった事業者がインボイス発行事業者になった場合には、2割特例の適用を受けることができます。これは、課税期間の消費税の納付税額を売上税額の2割とするもので、令和5年10月から令和8年9月30日までの日の属する各課税期間で適用される経過措置です。

| (預かった消費税額) × 20% = 消費税の納税額 |

たとえば、簡易課税で売上800万円、預かり消費税80万円で第5種事業の場合は、40万円が納税額となりますが、2割特例では、納税額は16万円となります。

|

簡易課税 80万円-(80万円×みなし仕入率50%)=40万円 2割特例 |

2割特例の適用を受けようとする場合には、事前の届け出は不要で、確定申告書にその旨を付記すれば、適用を受けることができます。

また、2割特例の適用を受けたインボイス発行事業者が、適用を受けた課税期間の翌課税期間中に簡易課税制度の適用を受ける旨の届出書を提出した場合には、その提出した日が属する課税期間から、簡易課税の適用が認められます。

(8)インボイス制度が導入される

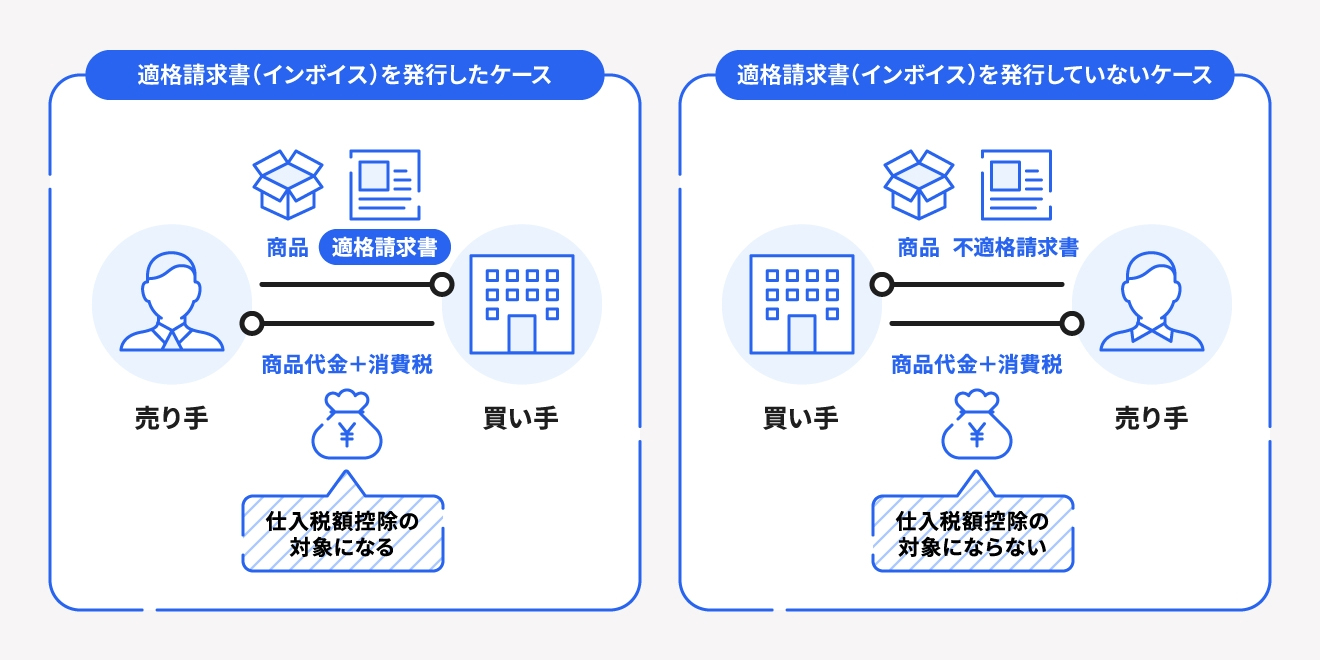

令和5年(2023年)10月1日以降は、仕入にかかる消費税額控除のための要件として求められる請求書が、「適格請求書」になります(いわゆるインボイス方式)。

この適格請求書を発行できるのは、適格請求書発行事業者に限られます。そして、適格請求書発行事業者は、消費税の課税事業者に限定され、免税事業者は適格請求書発行事業者になることができず、適格請求書を発行することができません。

つまり、免税事業者からの仕入について、消費税額の控除を受けられないことになります。

|

まとめ

以上、個別対応方式についてご紹介しました。

課税売上高が5億円超、または、課税売上割合が95%未満の場合には、課税仕入れにかかる消費税額に調整を加えて控除対象仕入税額を計算しなければなりません。

この調整計算には、個別対応方式と一括比例配分方式があります、

また、令和5年(2023年)10月1日以降は、いわゆるインボイス方式が導入されます。

インボイス方式の導入により、消費税における取引段階ごとの転嫁のしくみが、より厳格に運用されることになります。

免税事業者が適格請求書を発行するためには、課税事業者になることを選択する必要があります。

freeeでは、スモールビジネス事業者の皆さまが難しいインボイス制度に安心して対応できるよう、随時新機能を提供しております。

freee会計、freee申告およびfreee受発注は、順次自動的にインボイス制度に対応いたします。

※クラウドサービスのため、お客様自身でのアップデート等は不要です。

業務負担が重くなる消費税の記帳や計算をより効率的に実施できるためのサポートを行います。

▶ 「freee会計」「freee申告」「freee受発注」インボイス制度に自動対応 制度開始に伴う煩雑な業務を自動化

個別対応方式について相談する

freee税理士検索では数多くの事務所の中から、個別対応方式やインボイス方式への対応などについて相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 消費税について相談できる税理士を検索 /

消費税の経験談と税理士の回答を見る

|

・インボイス開始後の未登録事業者の発行する請求書について 「インボイスの登録事業者には登録しないつもりです その場合請求書には消費税という名目で請求してはいけないのですか?…」 |

|

・消費税簡易課税制度について 「個人事業主で年収は1000万以下ですが、取引先が企業が多いため、インボイス制度に登録する予定です。消費税には原則課税と簡易課税があり、簡易課税は届出が必要ということなのですが、消費税簡易課税を選択すべきでしょうか。…」 |

|

・簡易課税の取下げ 「令和5年10月1日からインボイス発行事業者になるため、インボイスの登録用紙と、友人から簡易課税が良いとのアドバイスをもらったても、同時に簡易課税選択書も提出しました。 今になって簡易課税を取り下げたいと考えているのですが可能ですか?…」 |

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、相談することができます。

クラウド会計ソフト freee会計