減価償却の仕訳|具体例で分かりやすく

公開日:2019年11月11日

最終更新日:2022年06月27日

この記事のポイント

- 「減価償却」とは、ある程度高額な資産を買った時、その費用を何年かに分けて経費にすること。

- 減価償却する資産のことを「減価償却資産」という。

- 減価償却の計算をしてその年度の経費にできる部分を「減価償却費」という。

建物や機械、パソコンなどは、使用または時間が経過することによって、毎年価値が下がっていく(減価する)ことから、一度に費用として計上するのではなく、その価値の減少を資産の金額に反映(償却)していく必要があります。

減価償却とは、建物、車両、パソコン、機械など、ある程度高額なものを買った時に、その費用を何年かに分けて経費にしていくことをいいます。

減価償却とは

土地以外の固定資産(建物、車両、パソコン、機械など)などは、一般的に使用または時間の経過によって、その価値が減少(減価)します。そこで、これらの固定資産については、一定の方法によって償却(その固定資産が使用できる期間にわたって費用配分すること)する必要があります。

このように、減価償却する資産のことを「減価償却資産」といいます。減価償却資産には、事業に使っている資産が時間が経つと劣化する資産が該当しますが、建物や機械など形のあるもの(有形固定資産)もあれば、形のないもの(無形固定資産)もあります。

|

減価償却する有形固定資産 建物、建物付属設備、構築物、機械、車両運搬具、工具、器具備品 減価償却する無形固定資産 |

(1)減価償却は取得価額によって処理方法が変わる

減価償却については、取得価額や中小企業者か否かによって、処理の方法が変わります。

取得価額が10万円未満の減価償却資産は、消耗品費等の勘定科目で全額損金に算入できますが、10万円以上の場合には一度資産として計上して耐用年数に応じて費用を計上していきます。

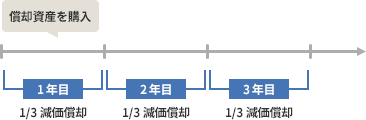

10万円以上20万円未満の減価償却資産は、一括償却資産として3年間で均等償却して費用に計上するという方法も選択できます。

さらに資本金1億円以下かつ常時使用する従業員の数が500人以下の中小企業(大規模法人に発行済株式の50%以上を保有されている法人等は除く)の場合には、30万円に満たない場合には、使用開始年に一括で費用に計上できるという特例があります(令和2年4月1日から令和4年3月31日までの間に取得等をして事業の用に供した減価償却資産が対象)。

参照:国税庁「中小企業者等の少額減価償却資産の取得価額の損金算入の特例[令和2年4月1日現在法令等]」

| 取得価額 | 中小企業者等 | 中小企業者等以外の法人 |

|---|---|---|

| 30万円以上 | 通常の減価償却 | 通常の減価償却 |

| 30万円未満20万円以上 | 300万円を限度として全額損金算入 | |

| 20万円未満10万円以上 | 一括償却(3年間定額償却)可能または300万円を限度として全額損金算入 | 一括償却(3年間定額償却)可能 |

| 10万円未満 | 消耗品費等として全額損金算入可能 | |

取得価額はその固定資産1セットにかかった費用の合計で判断します。

たとえば、パソコンを購入した場合には本体の取得価額だけでなく、マウスやディスプレイ、キーボードなどで1セットとみなし、配送料なども取得価額の一部として考えます。

(2)減価償却費の計算方法は複数ある

取得価額はその固定資産1セットにかかった費用の減価償却費は、購入した時ではなく固定資産を事業のために使った時から始めます。

支払い済であっても期の途中から使い始めた場合には、その月数に対応した減価償却費を按分計算して計上していきます。

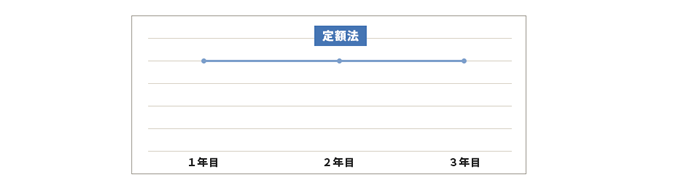

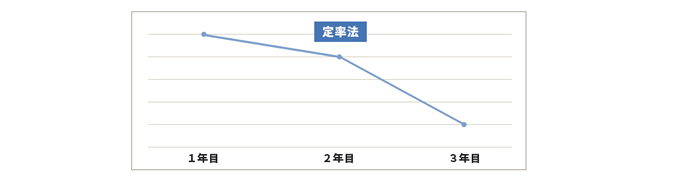

償却方法には、定額法と定率法という方法があります。

定額法とは、毎年一定の金額を費用計上する方法で、定率法は、毎年の資産の価値に一定の割合を掛けて費用を計上する方法です。

個人事業主の場合には、原則として定額法で行います。

ただし、個人事業主の場合には、定率法を選択した方が、初年度の税負担を軽くすることができます。定率法を適用する場合には、「減価償却資産の償却方法の届出書」を税務署に提出する必要があります。

定額法は、毎年一定の金額を費用計上するので、たとえば、100万円の機械を買っても、100万円はその年に一度に費用として計上するのではなく、その機械が使用できる期間にわたって、毎年少しずつ費用として計上していくこといなります。その機械が使用できる期間は「耐用年数」といい、固定資産の種類によって決まっています。耐用年数が3年の機械であれば、毎年1/3ずつ償却していくことになります。

一方、定率法では、取得価額から前年までに償却した額を差し引いた残額に25%を掛けた金額を減価償却費とします。

減価償却費を計算するための掛け率も耐用年数も、税法などで資産の種類によって細かく決められています。したがって、耐用年数を確認したうえで、減価償却を行います。

参照:国税庁「耐用年数表」

(3)減価償却の仕訳処理の方法は直接法と間接法がある

減価償却の仕訳処理の方法には、直接法と間接法があります。

直接法は、貸方(右側)に固定資産の科目が入ります。ただし決算書には減価償却累計額が表示されず「どのくらい減価償却費として計上したのか」を把握できないというデメリットがあります。

一方、間接法では、貸方に減価償却累計額という科目が入ります。これは固定資産を購入した時からの減価償却費の合計額です。

間接法により処理をすると、決算書に「減価償却累計額が表示されます。

「クラウド会計ソフトfreee会計」では、「固定資産台帳」を選択して固定資産の登録を行えば、自動で減価償却額の計算を行います。

手作業で計算する必要がないので、効率的に決算作業を進めることができます。

減価償却の仕訳処理

実際に減価償却の仕訳処理を行う際には、どのように処理をすべきか迷うことがあるでしょう。

たとえば、取得価額が10万円以下の場合や、20万円未満の時の仕訳処理などです。また、固定資産を修繕した場合の修繕費用はどのように処理すべきか、についても迷うことが多いでしょう。

そこでここでは、減価償却の仕訳処理について、よくある事例を中心にご紹介します。

(1)10万円未満のパソコンを購入した

10万円未満の固定資産を購入した時にまで、減価償却のルールを適用すると、事業者側の負担が過大になってしまいます。

そこで税法では、10万円未満の安価な固定資産については、消耗品費等で処理をしてもよいとしています。これを「少額減価償却資産の特例」といい、以下の要件に該当する場合には、その固定資産を消耗品費等で処理をすることができます。

|

①取得価額が10万円未満の固定資産 ②使用可能期間が1年未満という短い期間の固定資産 |

したがって、たとえば9万円のパソコンを現金で購入した時の仕訳は、以下のように行います。

| 借方 | 貸方 | ||

|---|---|---|---|

| 消耗品費 | 90,000 | 現金 | 90,000 |

(2)20万円未満のパソコンを購入した

20万円未満の固定資産を購入した場合にも、「一括償却資産の特例」という特別な扱いが認められています。

20万円未満の固定資産であれば、所定の書類を添付することで資産を一括して3年間で均等に償却することができます。

3年間で取得価額の1/3ずつ経費計上していくので、仕訳処理がとても簡単になります。

なお、この時には通常の減価償却費の計算とは違い、年の途中で一括償却資産を購入した場合でも月割按分をしないで、常に3年間で均等に減価償却していく点に注意が必要です。

なお、一括償却資産の特例の適用を受けるためには、確定申告書に一括償却対象額を記載し、損金経理した場合には「一括償却資産の損金算入に関する明細書」を確定申告に添付する必要があります。

①25万円の机を現金で購入した

| 借方 | 貸方 | ||

|---|---|---|---|

| 一括償却資産 | 250,000 | 現金 | 250,000 |

②決算時に3年均等償却をした

250,000÷12/36=83,333円

| 借方 | 貸方 | ||

|---|---|---|---|

| 減価償却費 | 83,333 | 一括償却資産 | 一括償却資産 |

③翌年の決算で再び均等償却した

| 借方 | 貸方 | ||

|---|---|---|---|

| 減価償却費 | 83,333 | 一括償却資産 | 83,333 |

④翌々年の決算で再び均等償却した

| 借方 | 貸方 | ||

|---|---|---|---|

| 減価償却費 | 83,334 | 一括償却資産 | 83,334 |

(3)30万円未満のパソコンを購入した

中小企業の場合には、30万円未満の固定資産について一括で費用計上をすることができます。たとえば27万円のパソコンを購入したのであれば、消耗品費等の勘定科目で費用処理をすることができます。

ただし、その年度で取得価額の合計額が300万円までという上限が定められています。

27万円のパソコンを現金で購入した

| 借方 | 貸方 | ||

|---|---|---|---|

| 消耗品費 | 270,000 | 現金 | 270,000 |

(4)100万円の車両を購入した

30万円以上の固定資産を購入した場合には、通常の減価償却で処理をします。

減価償却費は、固定資産の取得にかかった費用の全額を耐用年数に応じて配分し、その期に相当する金額を費用計上します。

減価償却の計算方法には、定額法、定率法などがありますが、一般的には税法で定められた方法が多く採用されています。

税法では、建物、構築物、建物付属設備、無形固定資産は定額法、機械装置、車両運搬具、工具器具備品は、定額法または定率法となっています。

①100万円の営業用車両を現金で購入した

| 借方 | 貸方 | ||

|---|---|---|---|

| 車両運搬具 | 1,000,000 | 現金 | 1,000,000 |

②決算に当たり、当期分の減価償却費10万円を計上した(直接法)

| 借方 | 貸方 | ||

|---|---|---|---|

| 減価償却費 | 100,000 | 車両運搬具 | 100,000 |

③決算に当たり、当期分の減価償却費10万円を計上した(間接法)

| 借方 | 貸方 | ||

|---|---|---|---|

| 減価償却費 | 100,000 | 減価償却累計額 | 100,000 |

(5)設備を修繕した

購入した固定資産に大掛かりな修繕をすることがあります。

固定資産が故障してしまった時の修理費用や管理費用などは、修繕費として計上していきます。

この修繕費と似たものに「資本的支出」というものがあります。資本的支出とは、改良したり機能を追加したりしたことによって資産の価値が高まったり固定資産の使用可能年数が延びたりした場合の出費です。このような出費についてはは修繕費として処理することができなくなり、資本的支出は固定資産として取り扱われます。

つまり、減価償却して少しずつ経費としていくことになるため、修繕費のように費用全額をその年の経費とすることができなくなります。

設備の老朽化にともない、部品の取替工事を行い、業者に普通預金から40万円を支払った。この部品の取替工事によって機能の向上や使用可能期間の延長はない。

| 借方 | 貸方 | ||

|---|---|---|---|

| 修繕費 | 400,000 | 普通預金 | 400,00 |

倉庫の外壁工事として50万円を修繕費で処理をしていたが、この工事によって防音効果の高い資材が新たに負荷されたことが判明したため「建物」に振り替えた。

| 借方 | 貸方 | ||

|---|---|---|---|

| 建物 | 500,000 | 修繕費 | 500,000 |

修繕費なのか資本的支出なのかの大まかな判断方法としては、壊れた箇所の修繕や現状維持のための出費は「修繕費」、改良や性能アップのための出費は「資本的支出」となります。

ただし、修繕費や資本的支出かの判断は、時に大変難しいこともあります。判断が難しい場合には、税理士に相談してアドバイスを受けるとよいでしょう。

(6)固定資産を売却した

固定資産を売却した時には、売却時点での固定資産の帳簿価額によって、売却益を計上するか売却損を計上するかが変わります。

|

売却価額>帳簿価額:売却益を計上 売却価額<帳簿価額:売却損を計上 |

|---|

期首の帳簿価額50万円の機械を60万円で売却した。期中の減価償却費は5万円とする。

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 | 600,000 | 機械装置 | 500,000 |

| 減価償却費 | 50,000 | 機械装置売却益 | 150,000 |

取得価額500万円(減価償却累計額300万円)の機械を50万円で売却した。

| 借方 | 貸方 | ||

|---|---|---|---|

| 普通預金 | 500,000 | 機械装置 | 5,000,000 |

| 減価償却累計額 | 3,000,000 | ||

| 固定資産売却損 | 1,500,000 | ||

(7)不要になった固定資産を廃棄した

使わなくなった固定資産は、通常は廃棄します。

この時の経理処理としては、廃棄時点の見償却部分は「固定資産除却損」として損失計上します。ただし、「撤去費用がかかる」という理由で、使わなくなった固定資産を撤去せずに置いたままにしておくこともあるでしょう。

その場合には、使用をやめて今後事業に使わないという一定の要件を満たせば、除却損を計上することも認められています。この処理を「有姿除却」といいます。

実際に固定資産そのものを処分しなくても、処分損を認めてもらうことができるわけです。

ただし有姿除却した時には、税務署からの問い合わせに備えて、有姿除却を決定した時の議事録などを証拠書類として準備しておきましょう。

不要になった帳簿価額200万円の機械を期中に取り壊した。取り壊し費用50万円、廃材売却収入は10万円であった。なお、期中の減価償却費は5万円とする

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 | 100,000 | 機械装置 | 2,000,000 |

| 減価償却費 | 50,000 | 現金 | 500,000 |

| 機械装置除却損 | 2,350,000 | ||

減価償却よくあるQ&A

減価償却については、処理方法や計算方法のほかにも、分かりにくい処理が多いものです。そこでここでは、減価償却に関するよくあるご質問をご紹介します。

(1)取得した固定資産が中古だった場合の処理は?

取得した固定資産が中古だった場合には、新品で取得した場合と耐用年数が変わります。

当然ですが、中古資産は、新品と比較すると資産の価値が減り、残りの使用可能年数も短くなります。そこで、中古の固定資産の場合には、中古資産用の耐用年数を見積もって適用していくことになります。

つまり、同じ資産でも新品と中古では、中古資産の方が早い年数で多額の経費を計上することができるということです。

中古資産の耐用年数(簡便法)

①法定耐用年数が全部経過しているもの

その法定耐用年数の20%に相当する年数

②法定耐用年数の一部が経過しているもの

その法定耐用年数から経過した年数を差し引いた年数に経過年数の20%に相当する年数を加えた年数

ただし、中古資産を購入した後改良した場合には注意が必要です。

改良費が中古資産の取得価額の50%を超える場合や、新品価格の50%を超える資本的支出を行った場合には、もう中古資産とはいえなくなってしまうため、中古資産用の耐用年数は使えなくなり法定耐用年数を使うことになります。

(2)償却方法を変更したい時の手続きは?

償却方法を変更したい時には、償却方法を変更しようとする事業年度の開始日の前日までに、税務署に「減価償却資産の償却方法の変更承認申請書」を提出する必要があります。そして、税務署長に承認されれば、償却方法の変更をすることができます。

ただし、償却方法の変更は頻繁にできるものではありません。現在の償却方法を使い続けて3年程度経っていることが必要です。

また、償却方法を変更したい理由が合理的ではなかったり、償却方法の変更が税額計算に大きな影響を及ぼすと判断されたりした場合には、申請が却下されることもあります。

(3)耐用年数まで使えない時には?

法律で決められている耐用年数は、固定資産を通常の環境や稼働状況で稼働させた場合に、その資産の種類や用途に合わせて一般的に妥当とされる年数となっています。

ただし、場合によっては法定耐用年数が実態に合っていないということもあるでしょう。

その場合には、法定耐用年数より短い期間で減価償却の計算を行う「耐用年数の短縮」が認められます。ただし、耐用年数の短縮が認められるためには、以下の3つの要件を満たす必要があります。

|

①下記の「耐用年数の短縮事由」のどれかに当てはまること ②その固定資産の実際の使用可能期間が、法定耐用年数より10%以上短いこと ③「耐用年数の短縮の承認申請書」という書類を、税務署に提出すること |

まとめ

以上、減価償却の意味や計算方補法、耐用年数などについてご紹介しました。

減価償却は、会社や個人事業主の決算をするうえで欠かせません。また、償却方法によっては税額計算に大きな影響を及ぼすことがあります。

また、資本金1億円以下の中小企業には、10万円以上30万円未満の減価償却資産は、一事業年度で合計300万円まで全額損金算入できるという特典があります。

ただし、節税のことばかり考えて不要な減価償却資産を購入してしまうと、無駄な資産が手元に残ってしまうことになります。

税理士などのアドバイスを受け、慎重に検討するようにしましょう。

減価償却の仕訳について相談できる税理士をさがす

freee税理士検索では数多くの事務所の中から減価償却の仕訳や計算方法などについて相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、減価償却や会計ソフトを活用する方法について相談することができます。

クラウド会計ソフト freee会計