前払費用とは?仕訳例や短期前払費用の節税方法を解説

公開日:2019年11月20日

最終更新日:2024年05月27日

この記事のポイント

- 前払費用とは、地代、家賃、保険料、リース料など、継続的にサービスを受けていて前払いした費用のこと。

- 一方、前渡金(前払金)は商品代金や一時的なサービスの提供に対する代金を先に支払ったもの。

- 一定の要件に該当する場合には「短期前払費用」として損金に算入することができる。

前払費用とは、地代、家賃、保険料、リース料など、継続的にサービスを受けていて前払いした費用のことです。このうち、一定の要件に該当するものを「短期前払費用」として支出時に損金に算入することが認められています。

この記事では、前払費用・短期前払費用の意味と仕訳方法、短期前払費用を活用した節税対策などについてご紹介します。

前払費用の豆知識

前払費用とは、契約によって継続して役務(サービス)の提供を受ける場合に、まだ提供が終了していない役務について支払われた対価です。

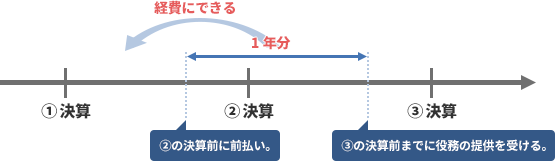

税務上は、支払った日から1年以内に役務の提供を受ける「短期前払費用」は支払った事業年度の損金の額に算入する処理方法を、継続することを要件として、支払った事業年度の損金にすることが認められています。短期前払費用として支出時に損金にするためには「支払った日から1年以内に提供を受ける役務に関するものであること」などの要件を満たす必要がありますが、決算期末において月払いの契約を年払いにすれば、大きな節税効果が得られます。

ただし、前述したとおり「継続することが要件」なので、たとえば利益が出た期だけ1年分支払うということは認められません。

また、3月決算の場合、3月に4月分から翌年3月分を支払えば適用されますが、2月に4月分から翌年3月分まで支払った場合には、短期前払費用の要件である「支払った日から1年以内に提供を受ける役務に関するものであること」に該当しないので、短期前払費用の適用を受けることができません。

短期前払費用以外でも、決算時に活用できる節税対策はありますが、節税対策は中長期で計画的に実施する方が効果があります。詳細については税理士に相談してみましょう。

前払費用とは

前払費用とは、一定の契約にしたがって継続的なサービスを受ける時に、数カ月分あるいは1年分をまとめて支払う費用のうち、翌期に受けるサービスに対応する部分のことをいいます。

たとえば、前払利息、前払家賃、前払保険料、前払リース料などがあります。

前払費用について処理をする時は、支出時には前払費用として資産の部に計上し、役務の提供を受けた時に損金に算入します。

前払費用と前渡金との違い

前払費用と混同しやすい勘定科目として「前渡金(前払金)」があります。

「前払費用」が継続的なサービスの提供に対する前払いであるのに対して、「前渡金(前払金)は商品代金や一時的なサービスの提供に対する前払いについて使用します。

たとえば、材料費の前払いや諸経費の前払い、仕入れ代金の前払いなどは前渡金(前払金)で処理します。

これらの前払いは前払いした時点ではまだ商品が納品されていないので、前渡金(前払金)として処理をします。

前払費用の仕訳

前払費用は、翌期の分の前払いなので、決算時には「前払費用」として振替処理を行い、翌期首に振り戻す処理が必要になります。

ここでは、前払費用のよくある仕訳についてご紹介します。

|

・支払い時 「3月決算の会社で、1年分の家賃13万2000円を現金で前払いした。」

・決算時

|

||||||||||||||||||||

短期前払費用とは

前述したとおり、前払費用は、支出時には前払費用として資産の部に計上し、役務の提供を受けた時に損金に算入しますが、一定の要件に該当する場合には「短期前払費用」として支出時に損金に算入することが認められます。

支出時に損金とすることが認められるので、今期の節税対策として活用することができます。

|

短期前払費用の要件

短期前払費用となる要件は、以下のとおりです。

| ①支払った日から1年以内に提供を受ける役務にかかるものであること。 ②支払った金額を継続してその事業年度の損金に算入していること。 |

なお、この短期前払費用の対象となる主な支出としては、以下のようなものがあります。

|

①地代 ②家賃 ③リース料 ④保険料 ⑤支払利息 など |

短期前払費用の注意点

この短期前払費用の支出時に損金算入するという節税対策は、たとえば決算期末に月払いの契約を年払いの契約にするなどすれば、大きな効果を得ることができます。

けれども、一度年払いにして短期前払費用として支出時に損金とした場合には、それ以降も継続的に年払いにする必要があります。「今期は年払いしたけど、翌期はまた月払いに戻す」ということはできません。

「利益が出たから、当期だけ1年分支払う」というような場合には利益操作と認定されることもあるので、継続的に年払いとする必要があります。

まとめ

以上、前払費用の意味や仕訳の方法、短期前払費用に該当する場合の節税効果などについてご紹介しました。

前払費用は、支払時、決算時、翌期首に振替処理、振り戻しの処理が必要となります。また、一定の要件に該当すると短期前払費用として支払い時に損金とすることで、節税効果があります。

ただし、一度短期前払費用として年払いをすると、それ以降も年払いとしなければならなくなるので、後々の資金繰りが苦しくなることもあります。

短期前払費用を活用したいと思う場合には、税理士によく相談して、必要な要件や資金繰りについて検討するようにしましょう。

税理士をお探しの方

freee税理士検索では数多くの事務所の中から短期前払費用を活用した節税対策や、自計化について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 前払費用について相談できる税理士を検索 /

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、前払費用の意味や処理について相談することができます。