個人事業の開業・廃業等届出書の書き方

公開日:2019年04月03日

最終更新日:2023年10月17日

目次

この記事のポイント

- 個人事業の開業・廃業等届出書とは、税務署に提出する書類である。

- 青色申告承認申請書と一緒に提出すれば、手続きを行ってもらうことができる。

- 提出期限は、事業を開始した日から1カ月以内!

個人事業とは、株式会社などの法人を設立せずに、個人で事業をスタートさせることをいいます。そして、個人事業を行っている人を一般的に「フリーランス」「個人事業主」と呼びます。

個人事業主として個人事業をスタートさせる時には、さまざまな届出が必要ですが、まずは税務署に「個人事業の開業・廃業等届出書」を提出する必要があります。

ここでは、個人事業の開業・廃業等届出書の提出先や期限、記入例などをご紹介します

freeeの税額シミュレーションで比較してみよう!

個人事業の開業・廃業等届出書

「個人事業の開業・廃業等届出書」とは、個人事業主として個人事業をスタートさせる時に、税務署に提出しなければならない書類です。事務所等を移転する際にも必要です。

青色申告をする時には「所得税の青色申告承認申請書」も税務署に提出しなければなりませんので、一緒に手続きを済ませてしまいましょう。

参照:国税庁「[手続名]個人事業の開業届出・廃業届出等手続」

個人事業の開業・廃業等届出書の提出期限

提出期限は、事業を開始した日から1カ月以内です。

提出しなくても罰則などがあるわけではなく、確定申告をすることもできますが、継続して事業を行っていくのであれば提出しておきましょう。

個人事業の開業・廃業等届出書の提出先

提出先は、自宅を事務所(もしくは店舗など)としている場合には、その住所を管轄している税務署です。自宅を事務所(もしくは店舗など)としている場合には、自宅が納税地となるからです。

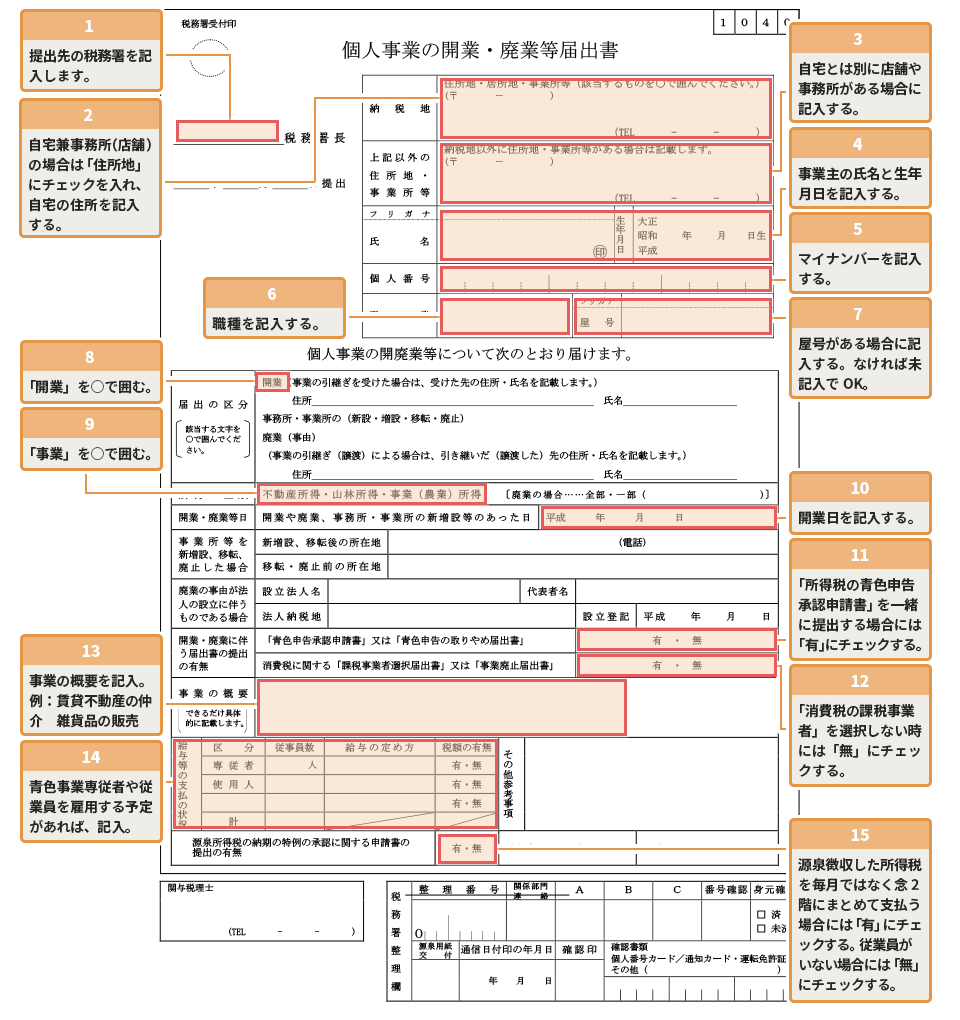

個人事業の開業・廃業等届出書の書き方

「個人事業の開業・廃業等届出書」に押す印鑑は、認印で問題ありません。

「個人番号」の欄にはマイナンバーを記入します。

提出時には本人確認がされますので、マイナンバーカードを作成した人は、持参してください。マイナンバーカードを持っていない人は、マイナンバーと身元の両方が確認できるもの資料が必要となります。

マイナンバーを確認するためには「マイナンバー通知カード」か「マイナンバー入りの住民票」が必要となります。また、身元を確認するためには「運転免許証」「健康保険証」「パスポート」などが必要となります。

|

① 税務署名 提出先の「税務署名」を記入します。 提出先は、自宅を事務所と同じ住所にしているのであれば、その住所を管轄している税務署で、自宅と事務所が異なる場合で、事務所の住所地を納税地とする場合には「所得税の納税地の変更に関する届出書」を一緒に提出する必要があります。 |

|

② 納税地 「納税地」の欄に自宅兼事務所(店舗)の場合は「住所地」にチェックを入れ、自宅の住所を記入します。 |

|

③ 上記以外の住所地・事業所等 自宅と事務所が異なる場合には「上記以外の住所地・事業所等」に、その住所を記入します。 なお、前述したとおりその場合には、「所得税の納税地の変更に関する届出書」を一緒に提出する必要があります。 |

|

④ 氏名・生年月日 「氏名」「生年月日」の欄に、事業主の氏名と生年月日を記入します。 |

|

⑤ 個人番号 「個人番号」の欄には、マイナンバーを記入します。 マイナンバーカードを作成していない人は、通知カードやマイナンバー入りの住民票で確認しましょう。 |

|

⑥ 職種 「職種」の欄には、個人事業として行う事業の職種を記入します。 「雑貨小売」「不動産仲介」「経営コンサルタント」などと記入します。 |

|

⑦ 屋号 屋号がある場合に、記入します。 屋号とは、個人事業主が仕事上使用する名称のことで、会社でいうところの会社名に当たるものです。店の名称などがあれば、その名称を記入します。 屋号がない場合には、なければ未記入で問題ありません。 |

|

⑧ 届出の区分 「届出の区分」は、「開業」を○で囲みます。 |

|

⑨ 所得の種類 「所得の種類」は、「事業」を○で囲みます。 |

|

⑩ 開業・廃業等日 「開業・廃業等日」の欄に、開業日を記入します。 |

|

⑪ 所得税の青色申告承認申請書 所得税の青色申告承認申請書を一緒に提出する場合には、「開業・廃業に伴う届出書の提出の有無」の欄の「青色申告承認申請書または青色申告の取りやめ届出書」の欄の「有」にチェックします。 |

|

⑫ 消費税の課税事業者 「開業・廃業に伴う届出書の提出の有無」の欄の「消費税に関する課税事業者選択届出書または事業廃止届出書」の欄については、「消費税の課税事業者」を選択しない時には「無」にチェックをします。 |

|

⑬ 事業の概要 「事業の概要」の欄には事業の概要を記入します。 たとえば「賃貸不動産の仲介」「雑貨品の販売」などのように記入します。 |

|

⑭ 給与等の支払いの状況 青色事業専従者や従業員を雇用する予定があれば、「給与等の支払いの状況」欄に人数や支払方法、源泉徴収の有無を記入します。 なお、青色事業専従者や従業員を雇用する場合には、「青色事業専従者給与に関する届出書」や「給与支払い事務所等の開設届出書の提出」も必要になります。 |

|

⑮ 源泉所得税の納期の特例の承認に関する申請書の提出の有無 源泉徴収した所得税を毎月ではなく年2回にまとめて支払う場合には「有」にチェックする。従業員がいない場合には「無」にチェックします。 「源泉所得税の納期の特例の承認に関する申請書」は、「給与支払い事務所等の開設届出書の提出」を提出する時に一緒に提出しておくと便利です。 |

他にもある!個人事業の開業に必要な手続き

個人事業を開業した時に必要な書類としては、他にも以下のような書類があります。

開業手続きは、一度にまとめて行なう方が効率も良いので、ここで確認しておきましょう。

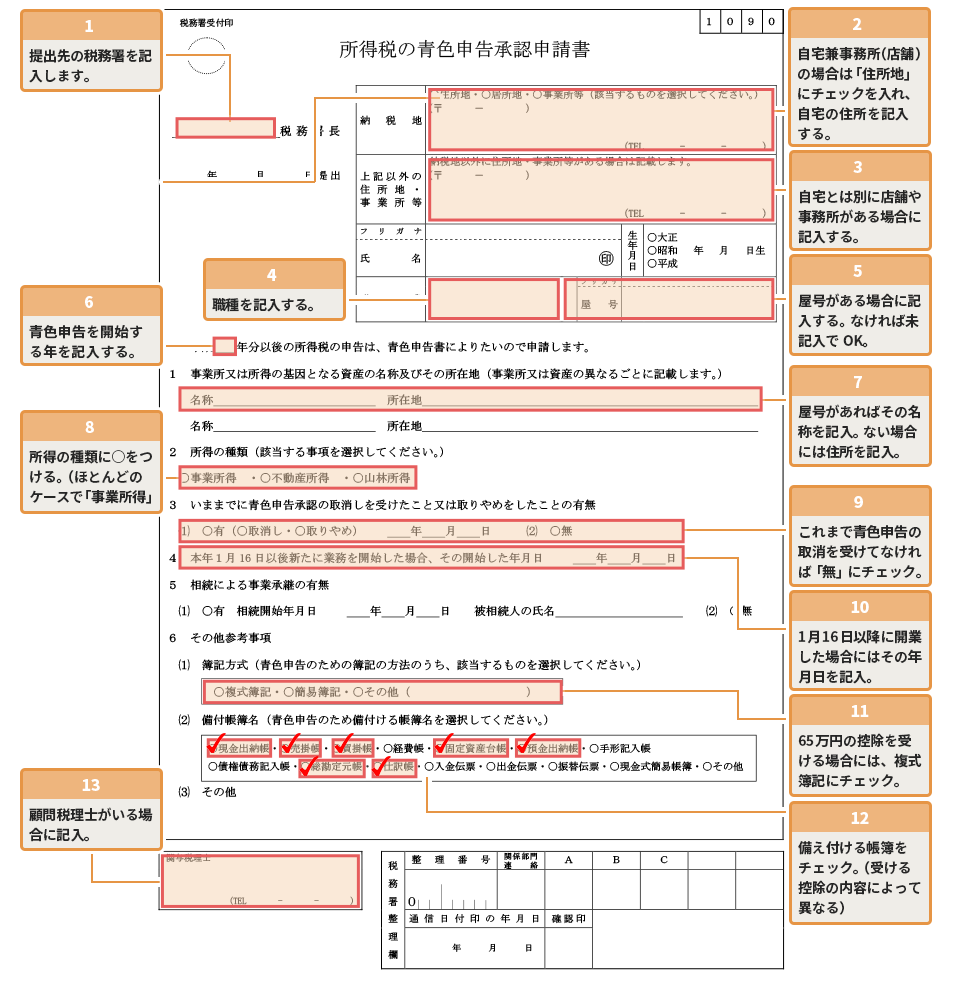

所得税の青色申告承認申請書

確定申告を青色申告で行う際に必要となる書類です。

最初に青色申告をしようとする年の3月15日までに管轄の税務署に申請します。

▶ 所得税の青色申告承認申請書とは?書き方・提出先・期限【まとめ】

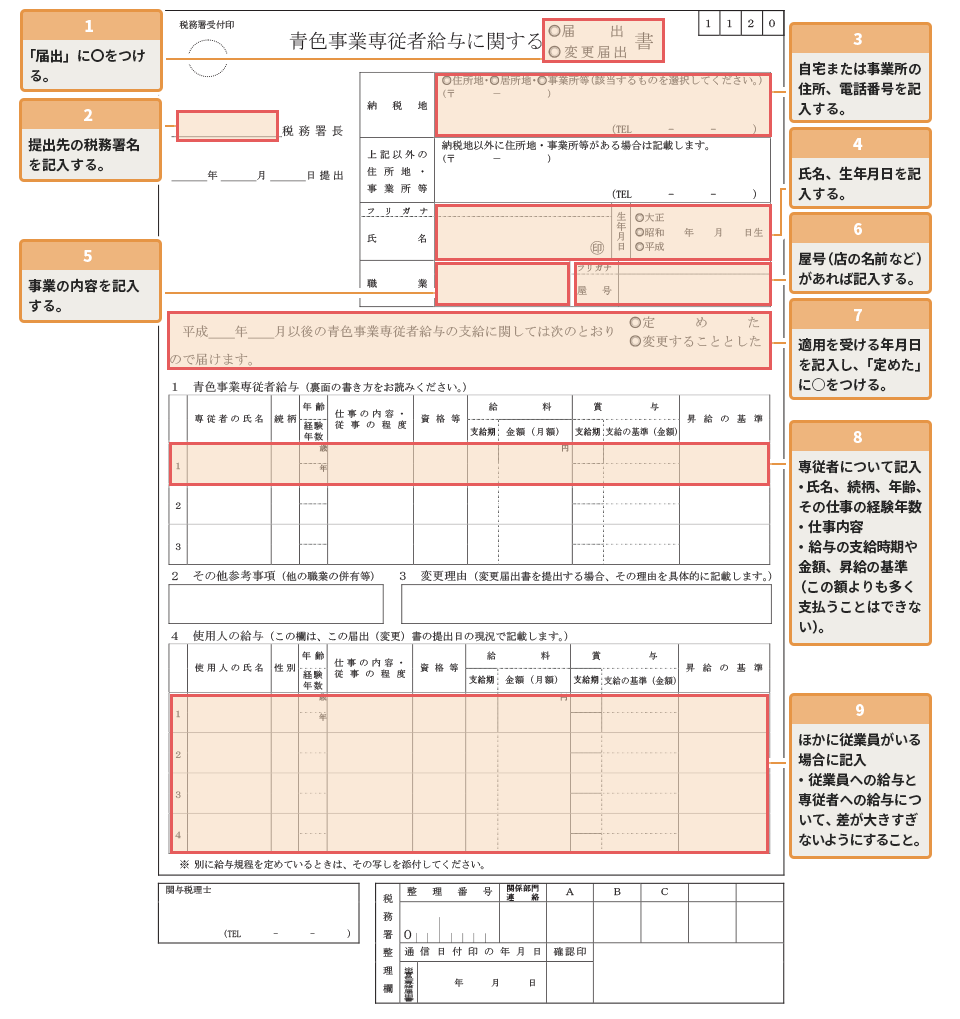

青色事業専従者給与に関する届出書

青色申告の承認を受ければ、家族従業員(専従者)に給与を支払うことができます。

家族従業員に給与を支払う場合には、「青色事業専従者給与に関する届出書」を提出する必要があります。

▶ 専従者給与とは|家族に支払った給与を経費にできる節税方法

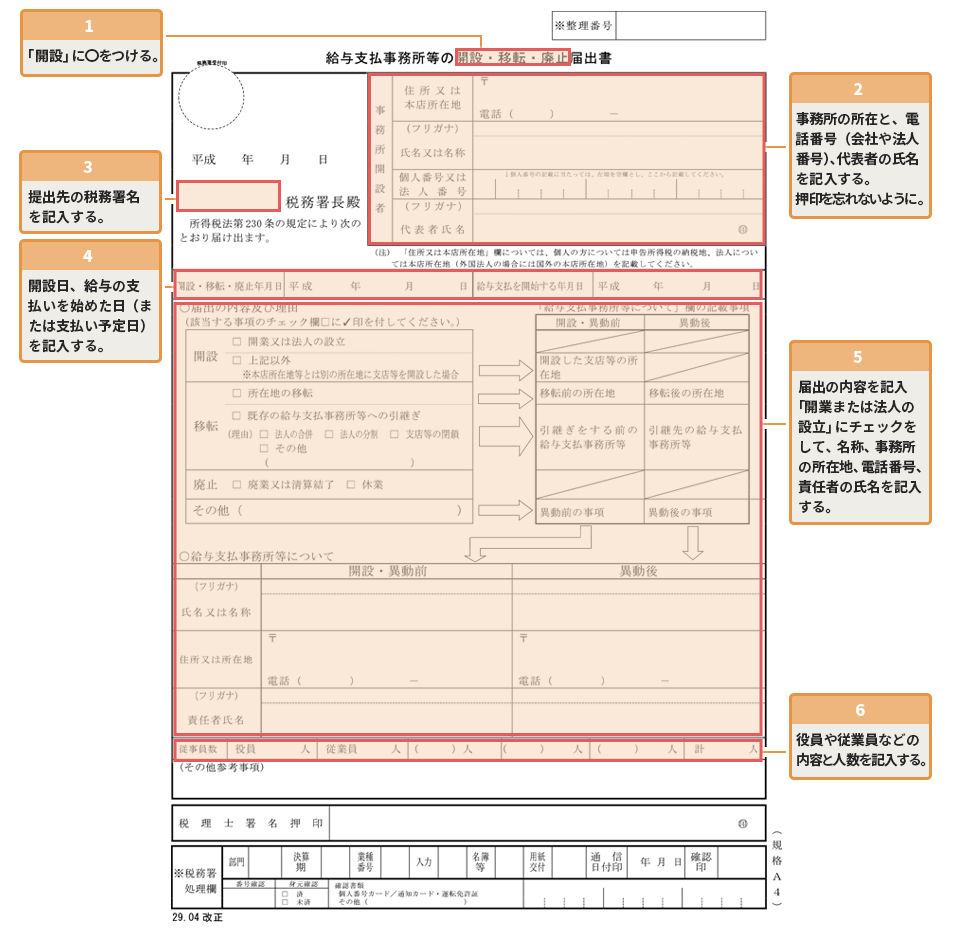

給与支払事務所等の開設届出書

従業員を雇用して給与を支払う場合には、「給与支払事務所等の開設届出書」を、所轄の税務署に提出します。

個人事業主の場合には「開廃業届出書」に従業員に関する記入欄が設けられているので、通常はこの届出書の提出は不要です。

しかし、まれに提出を求められる場合もありますので、事前に確認しておくようにしましょう。

なお、開業時には事業主1人で、その後従業員を雇用するようになったという事情がある場合には、開業時に、「開廃業届出書」の「給与等の支払い状況」の欄に従業員に関する情報を記載していないので、その場合には、提出が必要となります。

▶ 給与支払事務所等の開設届出書|書き方・提出期限【まとめ】

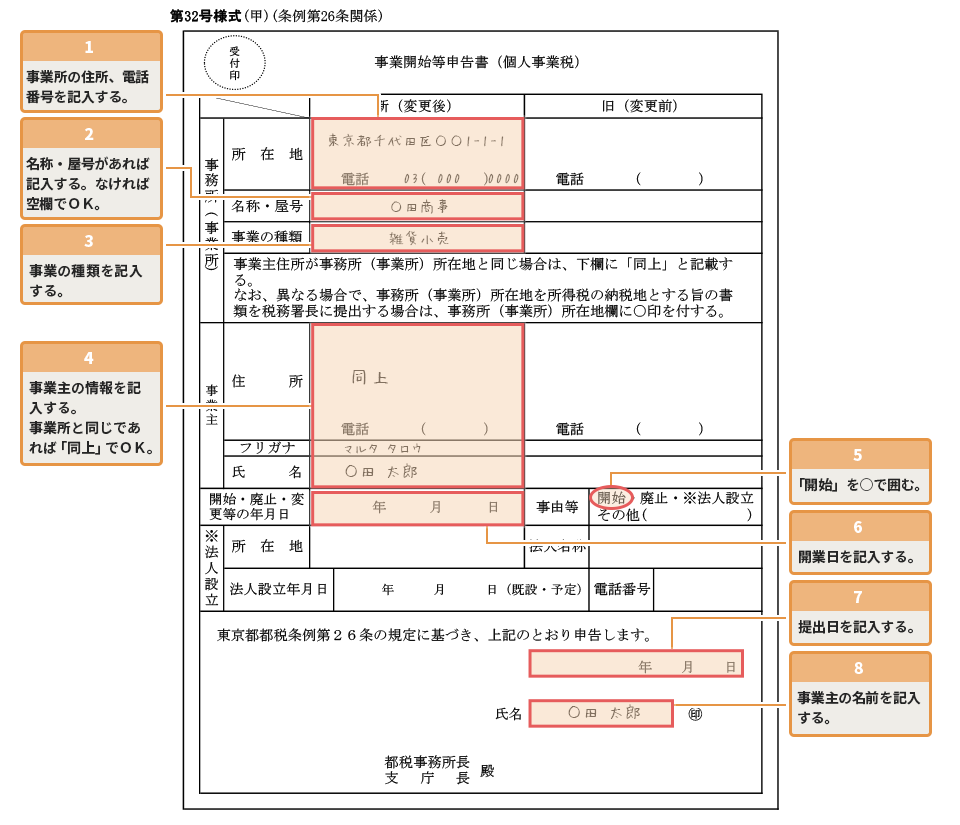

事業開始等申告書

個人事業を開業した場合には、個人事業税などの支払いが必要となるため、「事業開始等申告書」を都税事務所(東京都の場合)に提出します。

▶ 事業開始等申告書とは|記入例・提出期限・開業届との違い【まとめ】

所得税の棚卸資産の評価方法・減価償却資産の償却方法の届出書

棚卸資産については、特に届出をしない場合には、税法で定められた計算方法を採用することになりますが、届出をした方が有利になることもあります。

届出をした方が有利になるか否かは、税理士に相談するようにしましょう。

まとめ

以上、個人事業の開業・廃業等届出書の提出先や提出期限、記入例について、ご紹介してきました。

個人事業の開業・廃業等届出書の他にも、個人事業主が開業する時に必要な手続きは多々ありますし、届出をするか否かで税負担を軽くできる場合もあります。

「freee開業」で必要書類を一括作成

これから開業手続きを行う人は、「freee開業」がおすすめです。

「freee開業」は、個人事業主の開業に必要な「個人事業の開業・廃業等届出書」「青色申告承認申請書」などの書類を、無料で一括で作成することができるクラウドソフトです。

「クラウド会計ソフト freee会計」とも連携しているので、個人事業主が行わなければならない経理業務などもスムーズに始めることができます。

「freee会計」とは、簿記などの専門知識がなくても使用できるクラウド会計ソフトです。無料体験版を利用することができるので、早めに確認して確定申告をスムーズに行うことができるよう、準備をしておくことをおすすめします。

個人事業の開業について相談できる税理士を探す

「自分のケースでは、どの書類を提出すればいいか分からない」という場合には、確定申告に強い税理士に相談するのがおすすめです。

freee税理士検索では数多くの事務所の中から、起業段階からサポートしてくれる税理士・会計士・社労士の認定アドバイザーを、さまざまな条件で検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、個人事業の開業について相談することができます。

クラウド会計ソフト freee会計