法人と個人事業主の違いは?手続きや税金を解説

公開日:2018年10月31日

最終更新日:2023年10月25日

目次

この記事のポイント

- 事業を始める際には、法人か個人事業主のどちらかを選ぶ。

- 個人事業の方が設立は簡単だが、税金面では法人が有利となることが多い。

- 独立する際には、個人と法人のメリット・デメリットを知ったうえで決めることが大切。

独立して事業を始めることは、大きなやりがいと成果を感じることができる素晴らしい選択肢です。

独立する際にはまず「法人(会社など)」を設立するか、「個人事業主」として開業するかについて選択しなければなりません。

法人と個人事業主は、手続きや費用が異なりますし、納める税金なども違ってきます。

この記事では、独立するなら法人と個人事業主にどのような違いがあるのか、税金面などのお金の面では、どちらがお得かなどについてご紹介します。

法人と個人、どっちがおトク?「freeeの税額シミュレーション」

法人と個人事業主の違い

法人とは、株式会社などの法人を設立して、法的に法人格を与えられることです。

会社を設立すると会社の代表者である「人間」と、法律上は全く別の存在である「法人」という「ヒト」が誕生することになります。

一方、個人事業主は、個人として事業を始めることです。

法人と個人事業は、事業をスタートさせるための手続きやそれにかかる費用が違いますし、税金のかかり方も違います。

(1)法人とは

法人とは、法人格を与えられた集団です。

法人格とは、法的に与えられた人格であり、法人格を与えられると「法人」という人間とは別の「ヒト」が誕生します。

法人にはさまざまな形態がありますが、事業を始める場合には、一般的には株式会社や合同会社を設立することになります。

会社を設立するためには、法務局への届出という厳格な手続きが必要とです。資本を入れて事業を行うということなので、社会的な信用を得ることができるという大きなメリットがあります。

また法人化すると、代表者の給料を損金にすることができたり、家族に対する給与を損金に算入することができたりするなど、節税方法の幅が広がります。

個人の確定申告は、税務署に申告書を提出すれば、同じ書類が納税地である市区町村に自動的に提出される仕組みになっていますが、法人の場合、申告先が税務署だけでなく、都道府県税事務所、市区町村にそれぞれ申告書類を別々に作成して届け出る必要があります。

決算・申告・納税という一連の税務手続きについても、個人事業主より法人の方がはるかに煩雑な手続きや作業が必要になり、この点が法人のデメリットといえるでしょう。

(2)個人事業主とは

個人事業主とは、個人で事業をスタートさせることです。

個人事業主は、事業を始めるための手続きは、それほど面倒ではなく費用もほとんどかかりません。

開業する時には「個人事業の開業・廃業等届出書」を税務署に提出すればいいだけですし、廃業する時の手続きも簡単です。

また「所得税の青色申告承認申請書」を提出して青色申告事業者の承認を受けておけば、確定申告をする際に、65万円の控除を受けることもできます(令和2年分よりe-Taxによる申告(電子申告)または電子帳簿保存を行うことが必要)。

参照:国税庁「65万円の青色申告特別控除の適用要件が変わります」

しかし、法人と比較するとどうしても「信用面で劣る」というデメリットがあります。

会社の社名は「商号」といい、設立するためには法務局への届出が必要になります。個人事業主も「屋号」と呼ばれる名称を使うことがありますが、社会的な重みはそれほどなく、ニックネーム程度のイメージしか持たれません。

また個人事業主は、役員報酬が経費にならない、損失の繰り越し控除の期間が3年しかない(法人は10年)など、税金面のデメリットもいくつかあります。

法人と個人事業主、どっちがおトク?

法人と個人事業主では、税金のかかり方が違いますし、設立方法や費用など、異なる点が多々あります。また、資金の扱い方などについても異なる点があります。

ここからは、設立費用や税金、交際費、信用面や赤字が出た場合など、さまざまな視点から法人と個人事業主を比較していきます。

(1)「設立費用」は個人がお得

個人事業主は、「個人事業の開業・廃業等届出書」を税務署に提出すればいいだけなので、自分で手続きをするなら費用はほとんどかかりません。

一方会社を設立する際には、資本金は1円でも設立できるようにはなったとはいっても、設立費用としては最低でも25万円ほどかかることになります(※株式会社の場合)。また、法務局に法人の概要を登記するための手続きが必要になります。

また、取締役や監査役の任期に合わせた役員変更や、本店を移転した時、決算時期を変更した時、増資を行った時など、その都度登記が必要になり手数料がかかります。

(2)「消費税の免税制度」は個人がお得

消費税は、一定の消費に対して課税される税金であり、個人事業主でも会社でも、納税義務があるという点は変わりません。

ただし、消費税の課税期間の「基準期間」の課税売上高が1,000万円以下である場合には、その課税期間の納税義務は免除されます。

この「基準期間」は、個人事業主の場合にはその年の前々年、法人の場合にはその事業年度の前々年度であり、個人事業主からスタートした方が消費税の免税事業者でいる期間が長くなります。

つまり、個人事業主でスタートして2年間は消費税が納付免除され、その後法人化(資本金1,000万円未満)すればさらに2年間消費税が納付免除されることになり、最大4年間は消費税が免除されることになるわけです。

(3)税金面では法人がお得・しかし赤字になったら個人がお得

個人事業主の場合には、その事業で得られた売上から必要経費を差し引いた残りが所得になります。

これを「事業所得」といい、この所得に対して個人の所得税や住民税がかかってきます。

一方、会社を設立した場合には、社長は、事業で得られた会社の売上の中から「役員報酬」として給料を受けることになります。

会社を設立して社長になった場合には、この役員報酬が、社長個人の所得となり、この所得に対して個人の所得税や住民税が課せられることになります。

社長として受取る給与所得と個人事業主として得る事業所得を比較すると、会社の社長となって給与所得を受けとる方が、所得税も安くなるケースは少なくありません。

また、役員報酬をはじめとするさまざまな経費を売上から差し引いても、まだ利益が残る場合には、そこの利益に対して法人税という税金が課せられることになります。

たとえば、会社に利益が残らないように役員報酬の額を設定すれば、法人税額を軽減できるケースも出てきます。

しかし、赤字が出た場合には個人事業の方がお得です。

個人事業の場合、赤字であれば事業にかかわる税金の負担はありませんが、法人の場合には、たとえ赤字でも法人住民税(資本金1,000万円、従業員50人以下の場合には、年間7万円)が課せられるというデメリットがあります。

|

個人事業主の税金 個人事業主が負担する主な税金には、所得税・住民税・事業税があります。 ・住民税 ・所得税

課税所得金額によって、税率は以下のように異なります。

参照:国税庁「所得税の税率」 ・事業税 |

|

法人の税金 法人が負担する税金には、法人税・法人事業税・法人住民税などがあります。 ・法人税

・法人事業税 資本金1億円以下の会社の法人事業税の標準税率

資本金1億円以下の会社の特別法人事業税の標準税率

・法人住民税 |

||||||||||||||||||||||||||||

(4)「交際費」は個人がお得

個人事業では、交際費の必要経費についての金額の制限はありませんので、無制限に必要経費として認められます(もちろん、友人との飲食代や家族で行った旅行など、事業と関係のないプライベートなものは認められません)。

一方で、法人の場合には、損金算入する際に上限が設けられています。

資本金が1億円以下の中小法人は、令和6年3月31日までの間に開始する事業年度において、年間800万円までの金額を損金算入できます。

①交際費の金額が、年間800万円未満の場合:交際費の全額

②交際費の金額が、年間800万円以上の場合:800万円

(5)「減価償却」は法人がお得

減価償却資産は、その費用を一度に計上するのではなく、それぞれの資産ごとに定められた耐用期間の間に、購入資金の一部を少しずつ費用として計上していきます。

| 減価償却資産:建物や機械、自動車など、長い期間収益をもたらした時の経過と共に価値を減少していくもの |

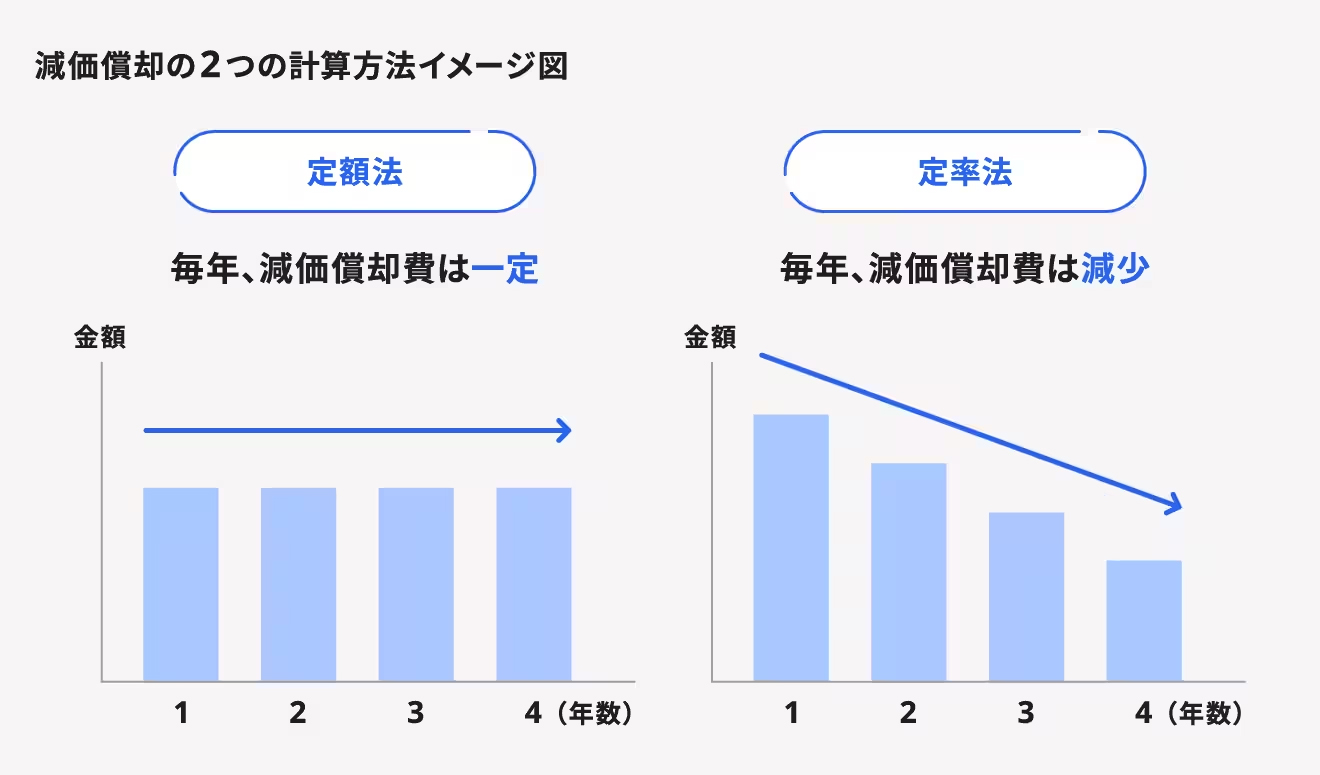

減価償却を計算する方法としては「定額法」と「定率法」があり、個人事業主は原則として定額法、会社は原則として定率法と決められています。

個人事業主は定額法なので、毎年同じ額の償却となりますが、会社が定率法を用いると初年度から償却額が徐々に減っていくことになるので、当初の節税効果が高くなります。

|

個人事業では、減価償却費の計上は強制的で、業績にかかわらず必ず計上しなければなりません。

しかし法人の場合には、その年の償却の限界までの範囲で、独自の償却額の計上が認められているので、業績が不調な場合には、減価償却の計上について柔軟に検討することができます。

(6)「配偶者控除・扶養控除」は法人がお得

家族への給与をどう設定するかによって、同じ総収入額でも税金の負担が大きく異なります。

所得税は、所得の増加とともに税率が上がっていきますので、代表者一人が個人で高額な給与を得ているよりも、家族と給与を分け合った方が、1人当たりの所得が低くなり、結果的に納税額が少なくなります。

会社から給料をもらう人の所得税の計算は、「収入」から「給与所得控除」を差し引いて「所得金額」を求め、そこから社会保険料や生命保険料、配偶者や扶養の人数などに応じて「所得から差し引かれる金額」を差し引いて、課税所得を算出し、納税額を計算します。

会社から役員報酬を受ける社長も、サラリーマンと同じ給与所得者なので、これらの控除を受けることができます。

個人事業主の場合、家族に給料を支払う場合には「青色事業専従者給与に関する届出書」を提出すれば、家族への給料を経費とすることができますが、届出書に記載した金額を上回る額の給料を支払った場合には、その分を必要経費とすることができません。

また、白色申告の場合には、配偶者なら最大86万円、それ以外の専従者については1人当たり50万円までしか経費控除が認められません。

(7)「社会保険」はケースバイケース

会社を設立すると、原則として社会保険への加入が義務づけられます。そのため、会社として負担すべき社会保険料が発生することになります。

個人事業主は、社会保険の健康保険と厚生年金保険には加入できないので、その代わりに国民健康保険と国民年金に加入することになります。

国民健康保険(個人事業主)と健康保険(法人)は、保険料の額が大きく違います。

国保の保険料の最高額は、【基礎分(医療分)】が63万円、【後期高齢者支援金分】が19万円、【介護納付金分】が17万円です。健康保険は、給与額が高ければ高いほど負担が多くなる仕組みになっています。

しかし、傷病手当金や出産手当金など、健康保険にしかないメリットもあります。

|

※傷病手当金:業務上の病気やケガ以外で仕事ができなくなったときに、給与分の約6割を支給してもらえる制度 ※出産手当金:産前産後の女性が、仕事を休まなくてはならない時に、給料の約6割が規定の日数分支給される制度 |

(8)「事業承継」は法人がお得

事業承継については法人化している方が、財産を株式化することで、後継者への財産の移転が容易になります。

個人事業主の場合、個人が亡くなると、故人名義の口座が凍結されてしまいます。そして、遺産分割が決まらないと、口座からお金を引き出すことができなくなってしまいます。

これに対して、会社が所有する財産は会社に所有権があり、社長が亡くなっても口座が凍結されることはありません。次の社長を決めて登記すれば、新しい社長に業務遂行権が移行し、事業がスムーズに承継されます。

(9)「赤字の繰越」は法人がお得

青色欠損金の繰越控除とは「青色申告をしている事業者が赤字になった場合には、その赤字分を翌年度以降に持越して、黒字だった決算期に相殺できる」という制度です。

個人事業で青色申告を行なっている場合には、純損失の繰越控除の期間は3年しかありません。

法人で青色申告を行っている場合には、欠損金の繰越控除期間が10年(平成30年4月1日以後に開始する事業年度から)になりますので、より長期的な視野で資金回収までのサイクルを検討することができます。

(10)「経理作業・申告の煩雑さ」は個人がお得

日々の経理作業の点でいえば、個人事業の経理作業の方が圧倒的に楽です。法人になると、法人税法が定める帳簿や決算書を作成しなければなりませんし、納税額の計算も非常に複雑です。

ただし、「クラウド会計ソフト freee会計」を導入して銀行やクレジットカードと連携させれば、日々の取引がほぼ自動で仕訳されるので、日々の経理作業時間を大幅に削減することができます。

さらに、「クラウド会計ソフト freee会計」はレポート機能が充実しているので、さまざまな視点から経営状態を把握することができます。

会社のお金の流れをリアルタイムで把握することができますし、データは税理士等と共有することができますので、経営分析を行ってもらったうえで迅速にアドバイスを受けることも可能となります。

▶ 経営分析レポート|収益レポート・損益レポート・資金繰りレポート…他

(11)法人と個人どちらでも知っておきたいこと

サラリーマンを辞めて独立・独立すると、いろいろなことが大きく変わることになります。

やりたい仕事を自分の思い通りにすることができますし、手にする報酬額が増えることもあるでしょう。

しかし、独立・独立後は安定した収入が保証されません。それに事業が順調にいく保証もありません。

また、大きな病気やケガをして仕事ができなくなるなどのリスクについても、自分で備えをどうするかについて考える必要があります。

従業員を雇えば、責任はさらに大きくなります。従業員に家族がいればなおさらです。従業員やその家族の生活まで、大きな責任を負うことになるのです。

さらに、税金も自分自身で納税額を計算し、納めなければなりません。

サラリーマンの時には、月給やボーナスからあらかじめ税金が天引きされていて、年末に総務部や経理部などから渡された用紙に家族の状況などを記入すれば会社が年末調整を行い税金の過不足を計算して、納税手続きを行ってくれていました。

しかし、独立すると今までは会社がやってくれていた申告・納税の手続きを、年に1度、自分で確定申告を行なう必要があります。

個人事業主として独立したのであれば、1月から12月までの収支を計算し、申告書類を作成して税務署に提出し、税金を納めます。

会社を設立して法人として独立したのであれば、税務申告を行ない、法人税等を納付する必要があります。

独立をするということは、このような仕事とお金の悩み、そして煩雑な作業が常につきまとうことになるということなのです。

ですから、独立前には、これらのお金の面でのリスクを理解し、それでも独立したいと思う必要性と覚悟があるか、自分自身で再度しっかり検討することをおすすめします。

さらに、独立時に必要な資金だけではなく、運転資金や当面の生活費についても用意しておく必要があります。

事業をスタートさせた直後から、すぐに安定した収入が入るようになるケースは非常に稀であり、たいていは事業を始めてもすぐには収入がなく利益も上がらない時期があるのが普通です。「当面は自己資金を切り崩して生活しなければならない」という苦しいケースも、十分考えられるでしょう。

実際、「生活や収入が最も厳しいのは、独立してもすぐに利益も上がらない最初の数カ月」という人もいます。

ですから、どんな業種であっても、通常は半年から1年分以上の生活費は確保してから、独立するのがおすすめです。不安な人は3年分の生活費を確保しておくのもよいでしょう。

運転資金や生活費の資金計画を立てる際には、以下のようなステップで、独立資金と運転資金・生活費などを計算します。

|

① 毎月の生活費を算出 住居費、水道光熱費、通信費、食費、各種保険料など細かく書き出して、計算します。 子どもがいる場合には、子どもの教育費なども計算に入れるようにしましょう。 ② 事業の固定費・変動費を算出 ③ 損益分岐点の売上高を予想 ④ 設備資金の算出 ⑤ 開業資金と運転資金・生活費の準備 |

※金融機関からの融資

前述したように、開業時には、さまざまな費用がかかります。

これから独立・開業する人が喉から手が出るほど欲しい、これらの開業資金について資金提供してくれるのが、日本政策金融公庫です。

日本政策金融公庫は、国が100%出資する政府系の金融機関で、中小企業向けの融資を積極的に行っています。

融資を受ける際には、「創業計画書」を提出する必要がありますので、融資に精通している税理士に相談してみましょう。

まとめ

以上、独立・独立するなら、個人事業主と法人、どちらがお得かについて説明しました。

独立する際に「個人事業主か、法人化するか」迷う人も多いでしょう。

業種によっては、個人事業主ではできないケースもありますが、そのような事情が特になくて、単に迷っているのであれば、まず個人事業でスタートする方がリスクは少ないでしょう。

そして、一定規模以上に成長して「会社形態の方が有利なのではないか」と考え始めたり、取引先が増えて株式会社でなければならないという理由ができたりした時には、そこで法人成りを検討すればよいのではないでしょうか。

なお、個人事業主向として開業する際には「freee開業」、法人化する際には、「freee会社設立」で、必要な書類を一括作成することができますので、ぜひご活用ください。

法人と個人事業主について税理士に相談する

freee税理士検索では数多くの事務所の中から、個人事業主として開業するか、会社を設立した方がよいのかについて相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 法人と個人について相談できる税理士を検索 /

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、質問することができます。