女性が起業するなら押さえておきたい8つのこと

公開日:2023年11月14日

最終更新日:2023年11月14日

目次

この記事のポイント

- 2022年度調査では、女性の割合は24.5%と調査開始以来最も高くなった。

- 起業に関心をもった理由は、男女ともに「収入を増やしたい」が最も多い。

- 女性は起業する際「仕事のやりがい」のほか、「私生活との両立」も重視している。

起業の魅力は、「いつ始めるか」「何をやるか」「どのように利益を出すか」「事業を成長させるにはどうするか」といった、あらゆることを自分で決められる自由があるということです。

最近は、好きなことや得意なことを生かして起業する女性が増えていますが、ビジネスは利益を出すこと、そして継続していくことが大切です。

そこでこの記事では、女性が起業したいと思ったときに知っておきたい税金のしくみやコスト管理、そして気になる扶養範囲についてもご紹介していきます。

個人と法人どっちがおトク?「freeeの税額シミュレーション」

女性の起業が増えている

日本政策金融公庫の調査によると、「開業者に占める女性の割合は24.5%と調査開始以来最も高くなった」とされています。

男性の割合は75.5%で、女性より男性の起業家が多いものの、2012年は15.7%ですからここ10年で大きく増加傾向にあることが分かります。

(1)女性が起業に関心をもった理由1位は「収入」

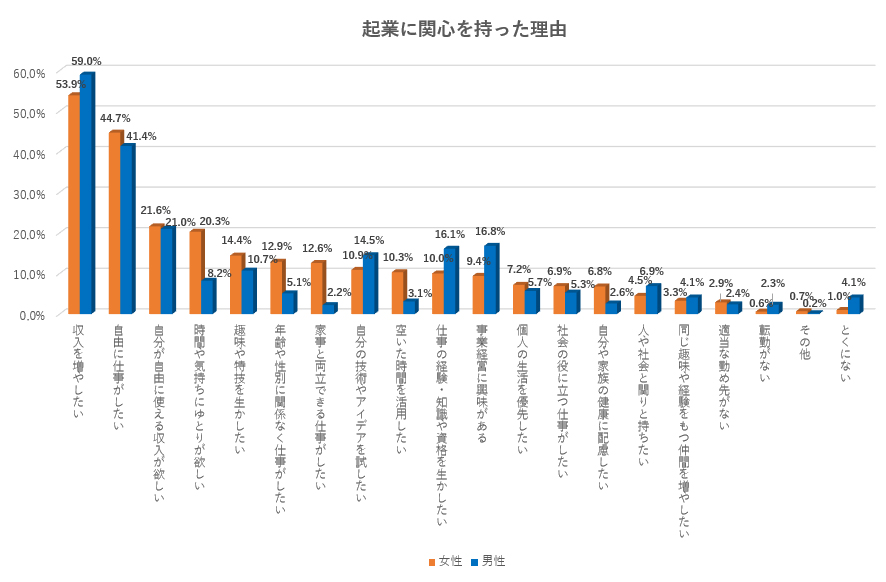

日本政策金融公庫の調査によると、起業に関心をもった理由は、男女ともに「収入を増やしたい」(女性53.9%、男性59.0%)が最も多く1位。次いで「自由に仕事がしたい」(同44.7%、41.4%)、「自分が自由に使える収入が欲しい」(同21.6%、21.0%)が多くなっています。

|

ただ女性の場合には、「時間や気持ちにゆとりが欲しい」(同20.3%、8.2%)、「家事と両立できる仕事をしたい」(同12.6%、2.2%)、「年齢や性別に関係なく仕事がしたい」(同12.9%、5.1%)などの回答割合が、男性と比べて高い傾向が見られ、「私生活との両立」も重視する傾向があることが分かります。

参照:日本政策金融公庫総合研究所「女性の起業への関心~2022年度起業と起業意識に関する調査 特別集計結果から~」

(2)起業資金は「250万円未満」が増加

事業を始めるためには、パソコンや備品の購入費用、商品などの仕入れ費用などがかかります。事務所や店舗を借りる場合にはその準備費用も必要です。

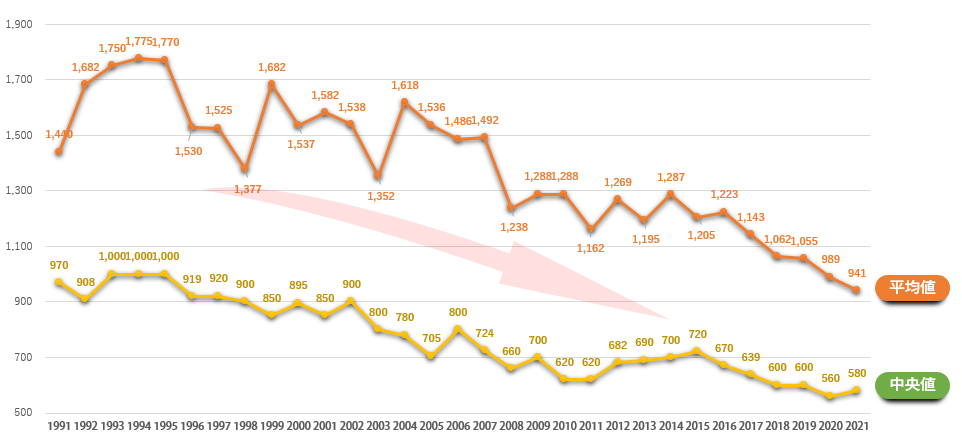

ただし、起業資金はここ30年で減少傾向にあり、「250万円未満」で開業する割合が増加しています。「250万円未満で起業した」は21.7%、「250万~500万円未満で起業した」は21.4%となっており、500万円未満が4割以上を占めています。

|

女性が起業前に確認しておきたい8つのこと

女性が起業をするうえでは、最低限知っておきたい知識があります。

配偶者がいる女性で、収入にも時間にもある程度の余裕があり、自宅兼事務所・パソコン1台でできるような仕事の場合には、開業した後で自分の得意分野を見つけていくのも可能ですが、そうでない場合には、起業前にある程度のプランを作っておく必要があります。

また、起業後に避けては通れないのが、起業の手続きやお金の管理と税金の確定申告です。

これらについては、「よく分からない」「苦手意識がある」という人が圧倒的に多いものですが、それでは節税対策も税務申告もできません。

また、先ほどご紹介したように、プライベートといかに両立させるかも、女性にとっては重要です。

そこで、ここでは起業前に確認しておきたい8つのポイントをご紹介します。

(1)起業の基本は好きなこと・趣味や特技

先ほどの調査では、趣味や特技「女性が起業に関心を持った理由」として、「趣味や特技を生かしたい」14.4%、「自分の技術やアイデアを試したい」10.9%と、夢や思いを形にしたい女性が多いことが分かります。

実際、近年は「好きなこと」「得意なこと」で起業する女性が増えています。

小規模で始めるビジネスの場合には、とくに好きなことでスタートさせるのが基本でしょう。

しかし、残念ながら好きなこと、得意なことで起業してもビジネスがうまくいかず、早々に撤退する人が多いのも事実です。

撤退する理由はさまざまですが、1つ言えるのが特技や趣味をビジネスにするために必要なのは「お客様の立場」で考えるというマインドです。

自分の立場や都合で起業しても、ビジネスはお客様あってのこと。お客様に選んでもらって初めてビジネスとして成立するのです。

したがって、起業を考えるときには、まず「自分のアイデアはビジネスになるのか」「誰に何を提供するのか」を十分に検討しましょう。

頭の中にあるアイデアや想いは、なるべく多くの人に話してみることをおすすめします。人に話すことで、事業の方向性や自分で気づいていなかった課題が明確になり、足りない部分や迷っていたことが解決する場合もあります。

(2)女性の起業はプライベートとの両立も重視

先程ご紹介した調査では、「女性が起業に関心を持った理由」として、最も多いのが「収入を増やしたい」で53.9%でしたが、「家事と両立できる仕事がしたい」が12.6%と、男性より家事との両立を起業したい理由として挙げる割合が多い傾向に見られました。

また、「起業に失敗した時のリスク」として女性は61.5%が「家族に迷惑をかけること」を挙げており、家庭との両立を非常に重視していることが分かります。

結婚して育児をしている、親の入院や介護に時間をとられているなど事情はさまざまですが、とくに女性が起業する場合には、プライベートとの両立は避けては通れない課題といえそうです。

ただ、「起業した方が、自由な時間ができるから、育児や介護にも対処できそう」と思うかもしれませんが、現実はなかなか上手くはいきません。

起業すると、何か突発的なことに対応するためには、「自分の代わりを自分で探す」ことが必要となるからです。

子どもの発熱や親の介護など、突発的な出来事にも上手に対応するためには、スケジュールに余裕を持たせる努力や支援サービスを上手に活用することなど、仕事とプライベートを両立させるための複数の施策を、あらかじめ検討しておくことが大切です。

(3)起業するなら個人?法人?

起業する際には、まず個人事業として起業するか法人を設立するかを決めなければなりません。

個人事業とは、いわゆる自営業で、株式会社などの法人を設立しないで個人で事業を行っているケースです。税務では「個人事業主」といいます。

個人事業主は、法人と違って資本金も登記費用もかかりませんし、1年間の収支が赤字であれば所得税もかからないというメリットがありますが、融資を受けたり出資を募ったりするのは難しい等のデメリットがあるほか、個人では許認可が下りず開業できない業種もあります。

また、個人事業主として事業をスタートした後利益が増えてくると、法人より税金が高くなってしまいます。

|

個人事業主で始める場合の主な手続き

①個人事業の開業・廃業等届出書(開業届)→税務署へ |

法人は個人より信用度が高いので、融資などの資金調達が有利になったり事業拡大がしやすくなったりというメリットがありますが、資本金や登記費用などの初期費用がかかります。また、赤字であっても最低7万円(東京都の場合)の法人住民税の均等割がかかりますし、社会保険への加入も義務づけられます。

|

法人で始める場合の主な手続き

①事業目的等を定款に定め、登記をする→登記所へ |

個人事業で開業するか、法人を設立するかでは、手続きはもちろん起業資金も大きく異なることになりますから、どちらの形態で起業するかをまず決めなければなりません。

起業資金をあまりかけたくないなら、個人事業主として開業し、利益が増えてきてから法人成りを検討するのもよいでしょう。

ただし、事業の内容によっては個人事業では許認可などが取得できず開業できない場合があります。また、最初からある程度の所得が見込めるのであれば、早めに法人設立をした方がよいケースもあります。

「個人事業か法人か」で迷ったら、まずは税理士に相談することをおすすめします。

(4)扶養の範囲内=130万円とは限らない

女性が起業をする場合には、「扶養の範囲内で稼ぎたい」というケースが多いものです。

「起業当初は夫の扶養範囲内」を目途にして、その後収入がアップしてきたら扶養を外れたいという気持ちは理解できます。

ただ、この扶養範囲は「売上が130万円以内なら、夫の扶養範囲」というような単純なものではありません。

実は扶養範囲については、①税制上の扶養範囲、②社会保険上の扶養範囲、③会社の規程上の扶養範囲の3つの扶養範囲を検討する必要があります。

①税制上の扶養範囲

所得税は、合計所得48万円を超えると課されます。

住民税は各自治体によって異なりますが、合計所得30万円前後で課されます。

②社会保険上の扶養範囲

夫が健康保険(社保)に加入している場合は、加入している健保組合によって異なります。

年収130万円まで扶養範囲となる場合もありますが、個人事業主というだけで扶養範囲から外される場合があります。

夫が厚生年金加入者の場合には、妻の年収が130万円を超えると第3号被保険者ではなくなります。

③会社の規程上の扶養範囲

配偶者が会社員の場合には、会社が加入する健康保険組合などの規程を確認します。

配偶者が自営業の場合には、個人事業主で国民年金保険に加入している場合には扶養範囲という枠組はありませんが、配偶者が法人化している場合には、会社が加入する健康保険組合などの規程を確認します。

たとえば、配偶者の会社の家族手当支給の基準を確認して、「妻の収入額に関係なく支給」と規定されており、そして配偶者の加入する健康保険組合の規程で「年収130万円までOK」となっていれば、起業1年目は年収130万円までを目指し、その後収入が増えてきたら扶養を外れることを検討するのがよいでしょう。

(5)働く場所はどう確保するか

事業を行ううえでは、事業内容によりますがある程度のスペースが必要です。

自宅で開業すれば、家賃という固定費がかからず、隙間時間に家事ができるなど、プライベートと両立させやすいというメリットがありますが、家族に気を使わせてしまう、オンオフがつきにくいなどのデメリットもあります。

最近はシェアオフィスを活用するケースも増えています。

シェアオフィスは、エリアの相場より格段に安い価格で借りられますし、起業支援セミナーなどが開催されることもあるなど、多くの人に利用されていますが、個室でないと仕事に集中ができない人にとっては、作業スピードが下がってしまうといったデメリットもあります。

(6)経費となるものを知り節税する

事業を行うためにかかった費用は、必要経費となります。

所得は「収入-必要経費」で計算しますから、事業に関係する費用をもれなく経費として計上することが節税対策の第一歩です。

たとえば、カフェで飲んだコーヒー代でも、打ち合わせのためのものであれば経費として認められますし、自宅兼事務所の電気料金や通信費、水道光熱費、家賃などは「事業用に使用した割合分」は経費となります。

事業のために支払ったものを経費にできる」というのは、自分で事業を行っている人のメリットです。したがって、自分の事業では何か経費と認められるのかを理解したうえで、適切に経営管理を行っていくことが大切です。

ただし、言うまでもありませんが、脱税は絶対にNGです。起業して「必要経費をたくさん計上したから、納税はゼロ」と自慢げに言っている人がいますが、これは「自分の事業は利益が出ていません」と言っているのと同じです。

しっかりと利益を出し、適切な節税を行い、納税をしたうえで利益を残すことこそが、長く続く事業を作り上げていくことにつながります。

(7)所得税はいくら稼いだら納めるか

所得が48万円以下であれば、原則として確定申告をする必要はありません。

給与収入がある人や年金収入がある人が副業として事業を行う場合は、所得(収入-必要経費)が20万円を超えなければ確定申告をする必要はありません。

所得税の確定申告をする必要がある方は税金がかけられる所得、つまり「課税所得」があるケースです。

課税所得とは、売上から必要経費と所得控除を引いた後の所得です。

したがって、必要経費と所得控除を差し引いたあとの課税所得がなければ、所得税の確定申告は必要ありません。

所得控除とは、「扶養家族がいる」「病気になった」「災害に遭った」などの個人的な事情を加味して税負担を調整する制度で、全部で15種類あります。

適用される所得控除が多ければ多いほど節税効果が高いので、もれなく適用を受けるようにしましょう。

ただし、所得税の申告の必要がなくても住民税の申告は必要な場合があります。住民税は、自治体ごとに課税基準を定めていますので、あらかじめ自治体に問い合わせてご確認しておきましょう。なお、申告義務の有無に関わらず、事業を開始したら帳簿をつけて領収書を保管する義務はあります。

クラウド会計ソフト freee会計

(8)利益が増えたら法人化した方がメリット大

個人事業主でスタートし、その事業が成長して利益が伸びてくると税負担はどんどん重くなっていきます。なぜなら、個人の所得税は超累進税率であり、所得が増えるほど税負担が重くなるしくみとなっているからです。最高税率では、住民税と合わせて最大55%にもなります。

そこで利益が伸びてきたら活用したいのが、法人化(会社をつくること)です。

会社を設立すると、法人税が適用され一定の税率で税金が課税されます。さらに、会社では個人ではできない節税対策が可能となります。つまり同じだけの所得を稼いだ場合でも、個人事業か会社かで手元に残る金額が大きく変わり、稼げば稼ぐほど、会社の方が手元に残るお金を増えていきます。

ただし、法人化には適切なタイミングがあります。このタイミングを間違ってしまうと、逆に納税額が増えてしまうこともありますので、税理士に相談したうえでタイミングを見て会社を設立することをおすすめします。

まとめ

起業前には分からないことや不安が多く、何から手をつければ良いか分からず、結局動けなくなってしまうということもあります。とくに年齢を重ねれば重ねるほど、悩んで、出来るだけ失敗をしないようにと考えるものです。それが起業への挑戦ともなれば、慎重になるのは当然でしょう。

しかし、思い悩んでいるだけで最初の1歩は踏み出せずにいれば、失敗することはないかもしれませんが成功することもできません。

起業することに不安や疑問があるのはむしろ当然のことです。しかし、この不安や疑問は正しく理解することができれば、それほど恐れるものではありません。

抱えている不安や疑問は、起業をサポートしてくれる税理士やfreee 起業ダンドリコーディネーターに相談すれば、一つひとつ取り除かれていくはずです。

最初の1歩を踏み出すためにも、まずはお気軽にお問い合わせください。

女性の起業について相談する

freee税理士検索では、数多くの事務所の中から、起業をするうえでの手続きや節税対策、帳簿づけの基礎知識、黒字化するための対策などについて相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 女性の起業について相談できる税理士を検索 /

女性の起業の経験談と税理士の回答を見る

|

・起業前後の経費について 「起業を検討しております。業務で使う備品やパソコンなどを購入しようと考えているのですが、法人登記を待ってから購入した方がよろしいでしょうか。…」 |

|

・起業家支援補助金事業認定申請 「起業家支援補助金事業認定申請する時に申請書の中に「実施事業に対する収益認識」を記入する欄がありますが何を書いていいかわかりません。ちなみに業種は飲食業です。…」 |

|

・起業して最初に行うべきこと? 「個人事業主として働き始めて約2週間です。簿記や税金の知識が無く、どこから手をつければ良いかわかりません。…」 |

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、相談することができます。