ファクタリングとは?しくみやメリット・デメリットを解説

公開日:2019年11月03日

最終更新日:2024年06月10日

目次

この記事のポイント

- ファクタリングとは、資金調達のひとつの方法で、簡単にいえば「債権買取り」のこと。

- ファクタリングは、機動的な資金調達が可能となる一方で、多額の手数料が必要になることもある。

- ファクタリングで売掛金を回収したときは、決算書上は売掛金の表示が適切である。

ファクタリングとは、直訳すると「債権買取り」のことで、売掛債権(売掛金・受取手形)は、回収期限前でもファクタリング業者に債権を売却することで資金化する資金調達の一つの手法です。

ファクタリングを利用すれば、機動的な資金調達が可能となる一方で、多額の手数料が必要になることもあるので十分に検討することが大切です。

ファクタリングの豆知識

ファクタリングとは、売上債権を売買するしくみで、企業が有する売上債権をファクタリング会社に譲渡して現金化することです。ファクタリング会社は、企業から手数料を受取って売上債権を買取り、債権回収を行う金融会社です。

なお、電子記録債権とファクタリングはどちらも売掛債権を譲渡できるという点では同じですが、電子記録債権は登録した企業が利用する制度であるのに対して、ファクタリングは売掛債権を持っている企業とファクタリング会社の直接の取引であるという点が異なります。

ファクタリングを利用すると、企業は入金までの時間を短縮することができ、資金繰りを改善できるというメリットがありますが、一方で、金融機関等から融資を受けるよりも手数料が高くなるというデメリットがあります。

したがって、ファクタリングの利用しようとする場合には、顧問税理士等に相談して、メリットとデメリットを十分に検討することが大切です。

ファクタリングとは

ファクタリングとは、売掛金をファクタリング会社に売却して資金調達することをいいます。

掛け取引においては、商品やサービスを取引先に納入する時にその都度支払いの精算を行わず、将来の支払日にまとめて支払いを受けます。この、将来支払いを受けることができる権利を「売掛債権」といいます。

ファクタリングとは、この売掛債権をファクタリング業者に譲渡してその買取金額を受け取る資金調達の手法です。

ファクタリングは、代金回収時に資金化することが可能なので、手形取引と同様の効果が得られます。

(1)ファクタリングのしくみ

ファクタリングは、売掛債権を譲渡して資金を調達する手法であり、将来入金を受けられる債権があれば利用することができます。

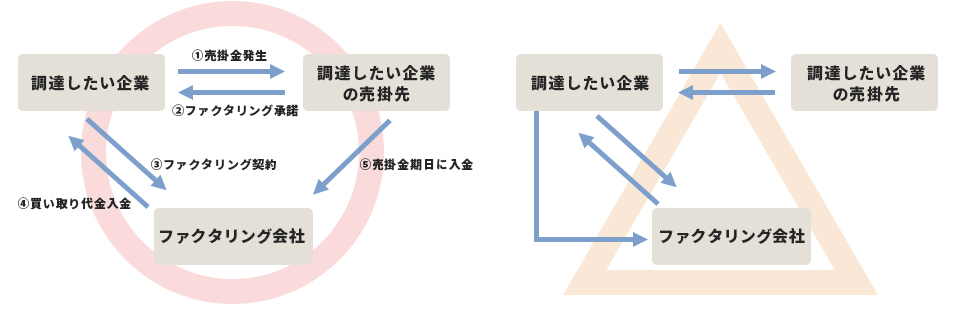

ファクタリングは、主に以下のようなしくみとなっています。

|

ファクタリング(3社間)のしくみ

①「調達したい企業」には、すでに発生している売掛金があることが前提です。 ②ファクタリングするために、「調達したい企業の売掛先」からファクタリングを行うことの承諾をもらいます。 ③「調達したい企業」は、「ファクタリング会社」とファクタリング契約を締結します。 ④「ファクタリング会社」は、「調達したい企業」から売掛金を買い取り、「調達したい会社」に買取代金を支払います。 ⑤「調達したい企業の売掛先」は、売掛金期日に「ファクタリング会社」に売掛金を支払います。 |

たとえば、5月31日に300万円を支払わなければならないものの手元に支払う現金がなく、ただし6月30日には500万円入金となる売掛金があったとします。

この時、この500万円の売掛金をファクタリング会社に買い取ってもらうことで売掛金を先に入手すれば、6月30日の前に現金を入手することができるので、5月31日に300万円を支払うことができるようになります。

(2)2社間ファクタリング3社間ファクタリング

ファクタリングには、「3社間ファクタリング」のほか、売掛先に知られない「2社間ファクタリング」があります。

|

2社間ファクタリングは、ファクタリングを行いたいことを売掛先に知られなくてもよいように、資金調達したい企業とファクタリング会社との間だけでファクタリングを行う方法です。

「3社間ファクタリング」は、売掛先の承諾を得なければなりませんが、「2社間ファクタリング」は売掛先の承諾を得ずに行われます。

|

2社間ファクタリングの主なしくみ

①「調達したい企業」には、すでに発生している売掛金があることが前提である点は、「3社間ファクタリング」と同じです。 ②「調達したい企業」と「ファクタリング会社」がファクタリング契約を締結します。 ③「ファクタリング会社」は「調達したい企業」に買取代金を入金します。 ④「調達したい企業の売掛先」は、売掛金期日に「調達したい企業」に売掛金を支払います。 ⑤「調達したい企業の売掛先」から入金があったら、その入金された売掛金を「調達したい企業」が「ファクタリング会社」に支払います。 |

この2社間ファクタリングは、売掛先からファクタリング会社に売掛金が支払われるわけではないので、調達したい企業の売掛先にファクタリングを行うことを知られたくない場合に使いたいと思う人が多いのですが、3社間ファクタリングと比較すると法外な手数料がかかるというデメリットがあります。

なぜ2社間ファクタリングの手数料が高いかというと、3社間ファクタリングと異なり売掛先からファクタリング会社に売掛金が支払われるのではないため、ファクタリング会社のリスクが高くなるからです。

3社間ファクタリングの手数料は、1~10%が相場ですが、2社間ファクタリングの手数料は高ければ30%要求されることもあります。この手数料を1カ月借入れする金利と考えると、年利に換算して120%以上にもなってしまい、大きな負担となってしまいます。

2社間ファクタリングで法外な手数料をとられれば、またファクタリングを使い続けざるを得なくなり、資金繰りがますます悪化してしまう可能性もあります。

2社間ファクタリングはなるべく利用しない方向で、資金調達を行うよう検討しましょう。

(3)ファクタリングの3つのメリット

ファクタリングは、ファクタリング会社に手数料を支払って債権譲渡する方法で、機動的な資金調達を行うことができるなどのメリットがあります。

|

①期日前に現金化できる ファクタリングに債権を譲渡すると、その債権回収の期限より前に資金化をすることができます。そのため、キャッシュ・フローが改善され、売掛金債権回転率が上昇します。 ②取引先倒産に備えることができる ③返済の負担がない |

(4)ファクタリングの2つのデメリット

早期に資金調達を行いたい時に、売掛金の回収期限前に資金化できるファクタリングですが、ファクタリング会社と契約を締結しなければならず、またファクタリング会社に手数料を支払わなければなりません。

|

①契約の手間がかかる ファクタリングは、ファクタリング会社とファクタリング契約を締結する必要があります。3社間ファクタリングでは、ファクタリングを行うことを取引先に知らせて承諾を得なければならないので、さらに手間がかかります。 ファクタリングを行うことが取引先に知られることで、「この会社の資金繰りは厳しいのではないか」と思われるリスクもあります。 ②手数料がかかる |

(5)ファクタリングの処理仕訳

ファクタリング業者は、決済期日が到来すると、買主から代金を回収して売主に支払います。

売掛債権はファクタリングに売却するので、債務者はファクタリング業者となります。

ファクタリングで売掛金を回収した時には、債務者がファクタリング業者に代わっているので、管理上は未収入金として処理をしますが、元々は通常の営業によって発生した債権です。したがって、決算上は売掛金の表示が適切といえます。

なお、ファクタリングの勘定科目をあえて設定せずに「未収金(未収入金)」で処理することもあります。

「売掛金300万円を、ファクタリングによって回収した。」

| 借方 | 貸方 | ||

|---|---|---|---|

| 未収入金 | 3,000,000 | 売掛金 | 3,000,000 |

「ファクタリングから、手数料10万円を差し引かれた90万円が普通預金に振り込まれた。」

| 借方 | 貸方 | ||

|---|---|---|---|

| 普通預金 | 900,000 | ファクタリング | 1,000,000 |

| 売上債権売却損 | 100,000 | ||

まとめ

以上、ファクタリングのしくみ、メリット・デメリット、仕訳処理の方法などについてご紹介しました。

ここでご紹介したファクタリング以外にも、資金調達の方法はいくつもあります。

資金調達に関連する問題について専門家に相談したいと思うなら、まずは税理士への相談をおすすめします。

税理士の業務というと、記帳代行、税務申告書の作成、税務調査の立会いなどをイメージする人も多いと思いますが、資金調達に力を入れている税理士も増えています。

このような税理士に自社の状況を伝えることで、最もリスクが少ない資金調達の方法を提案してもらうことができます。

ファクタリングについて相談する

freee税理士検索では数多くの事務所の中から融資・資金調達に強い税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ ファクタリングについて相談できる税理士を検索 /

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、ファクタリングについて相談することができます。