シンジケートローンとは?メリット・デメリット・用語の基礎知識

公開日:2019年12月18日

最終更新日:2024年06月30日

目次

この記事のポイント

- シンジケートローンとは、複数の金融機関がシンジケート団を組成して大規模な資金調達を行う際の手段のこと。

- シンジケートローンの銀行側のメリットとしては、リスク分散が可能となること。

- シンジケートローンの企業側のメリットとしては、アレンジャーとの交渉のみで複数の金融機関から多額の融資を受けられること。

中小企業や個人事業主の方にとって最も身近な資金調達手段といえば、銀行や日本政策金融公庫からの借入(融資)ですが、昨今では様々な調達手段が増加しています。

シンジケートローンの豆知識

シンジケートローンとは、複数の金融機関が協調して、一つの融資契約書に基づいて融資を行う資金調達手法です。複数の金融機関が融資を分担することでリスクが分散されるため、単独の金融機関では提供できない大規模な資金調達が可能になります。一方で、利息の他にアレンジャーやエージェントに対して手数料(アレンジメントフィー・エージェントフィー)を支払う必要があるというデメリットもあります。

シンジケートローンは一般的な銀行融資とは異なる資金調達方法ですが、中小企業でも積極的に検討したい資金調達方法です。ただし、状況によっては自己資本を利用した資金調達も視野に入れる必要があります。どの資金調達方法を利用するかは、個々の状況や目的によって異なります。

資金調達に精通している税理士に相談すれば、シンジケートローン以外にも中小企業が利用できる資金調達方法を提案してもらうことができます。自社の状況に最適な資金調達方法を選ぶためにも、早めに相談することをおすすめします。

シンジケートローン

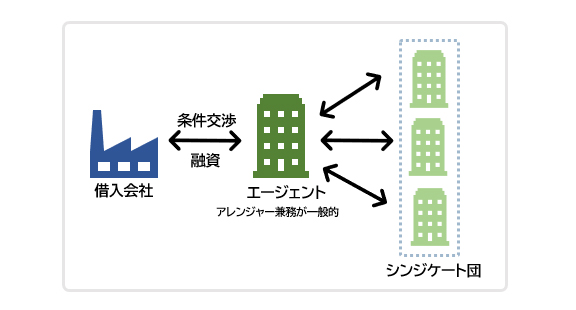

シンジケートローンとは、複数の金融機関が1つのシンジケート団を組成して大規模な資金調達を行う際の手段です。

|

たとえば銀行側の判断としては、10億円の貸出を1つの銀行だけで対応することは難しいものですが、5つの銀行で2億円ずつであれば融資できそう、といった場合があります。

このような場合、企業側としては、5つの銀行にそれぞれ条件面の交渉などをしなければならず大変な思いをすることになります。そこで、銀行が集まってシンジケート団を組成し、企業とシンジケート団で交渉することで一度に10億円分の融資交渉を行ないます。

シンジケート団(複数行)のうち、1つの銀行が団を代表することになりますが、通常は主要な取引金融機関が代表となります。この銀行のことを主幹事行(アレンジャー)と呼びます。

そしてエージェントと呼ばれる金融機関が、借入会社と各貸付金融機関との間の資金決済業務などの取りまとめを行います。

通常は、エージェントはアレンジャーを務める金融機関が兼務します。

(1)シンジケートローンの3つの種類

シンジケートローンには、大きく以下の3つの種類があります。

|

①タームローン方式のシンジケートローン 一般的な機関借入形態です。通常は契約時に一括して融資が実行されますが、分割して融資が行われることもあります。 長期的な運転資金、設備資金のようなケースで利用される取引です。 ②コミットメントライン方式のシンジケートローン ③コミット型タームローン方式のシンジケートローン |

(2)シンジケートローンのメリット

銀行側のメリットとしては、まずリスク分散があります。

前述したとおり、1行では抱えきれないリスクのある金額を、複数行で対応することでリスク分散を行うことができるということです。

加えて、アレンジャーになる銀行はアレンジメントフィー(手数料)を企業から得ることになります。つまり、金利収入だけでなく手数料収入も得ることができるわけです。

企業側のメリットとしては、アレンジャーとの交渉のみで複数の金融機関から多額の融資を受けられる点を挙げることができます。アレンジャーとの交渉だけで済み、複数行とその都度同じような交渉をせずにすみますので、事務負担軽減につながるという点も大きなメリットのひとつといえるでしょう。

また1つの銀行だけでは「対応できません」と言われてしまうような大規模な資金調達を、一度に行うことができます。

(3)シンジケートローンのデメリット

シンジケートローンでは、利息の他にアレンジャーやエージェントに対して手数料(アレンジメントフィー・エージェントフィー)を支払う必要があります。

つまり利息以外のコストがかかってしまうことになり、これがシンジケートローンのデメリットといえるでしょう。

(4)シンジケートローンの「アレンジャー」

シンジケートローンの「アレンジャー(幹事金融機関)」とは、シンジケート団の金融機関を取りまとめる役割を持つ金融機関をいいます。

シンジケートローンの利用を決めた借入企業は、まずアレンジャーとなる金融機関を指名することになります。

指名を受けた金融機関は、アレンジャーとして借入金の契約条件の検討を行い、シンジケート団を構成する貸付人となる金融機関を募集し、契約締結手続までの事務手続きを行います。

借入企業には、アレンジャーに対する手数料(アレンジメントフィー)を支払う義務が生じます。

(5)シンジケートローンの「エージェント」

シンジケートローンの「エージェント」とは、契約締結後に各貸付人の代理人となって、契約期間中の借入人・貸付人間の通知取次や、元利金の受け払い等の資金決済に関する事務の取りまとめを行なう銀行をいいます。

前述したアレンジャーを務めた金融機関が、エージェントに就任するケースがほとんどです。

借入企業には、エージェントに対する手数料(エージェントフィー)を支払う義務が生じます。

シンジケートローン以外の資金調達

企業の資金調達方法は、内部資金の利用と外部からの調達があります。外部からの調達としては、銀行からの融資、日本政策金融公庫からの融資、地方公共団体が推奨する制度融資などがあります。

|

内部資金 内部資金とは、獲得した利益を源泉とした内部留保とキャッシュアウトを伴わない減価償却および引当金によって留保される資金をいいます。 |

|

外部資金 外部からの資金調達は、デッドファイナンス、エクイティファイナンス、メザニンファイナンス、アセットファイナンスに分類されます。 ①デットファイナンス ②エクイティファイナンス ③アセットファイナンス ※メザニンファイナンスを入れる場合も |

上記のように、ひとくちに調達方法と言ってもさまざまな方法があり、シンジケートローンは、デットファイナンスのひとつということになります。

(1)日本政策金融公庫からの資金調達

日本政策金融公庫とは政府系金融機関の一つで、国民生活事業、中小企業事業、農林水産事業の3つに分かれています。

資金調達の支援を行うという点は共通していますが、それぞれで想定しているお客様が異なります。

国民生活事業は一般個人や個人事業主・小規模企業、中小企業事業はその名の通り中小企業、農林水産事業は農業、林業、水産業を営む事業者をそれぞれ対象としています。

国民生活事業は創業支援に力を入れており、起業したばかりの法人や開業したばかりの個人事業主の方にも利用しやすい制度融資が多くあります。

開業当初は地元の地方銀行から調達を検討される方が多いのですが、一度日本政策金融公庫の国民生活事業などに相談してみるのもおすすめです。

(2)銀行からの資金調達

民間の商業銀行が行う中小企業向け融資は最もイメージしやすい調達方法のひとつです。民間の商業銀行にも地方銀行から都市銀行(いわゆるメガバンク)など様々ありますが、一般的には創業したばかりの企業にとっては、ハードルが高いのが実情でしょう。銀行は過去の実績である決算書と今後の計画等に基づいて融資判断を行なっているからです。

創業したばかりの企業は過去の実績がない状態ですので、銀行は実績より不確実性の高い計画書に基づいて融資判断を行わなければなりません。その結果、創業したばかりの企業への融資は慎重にならざるを得ないというのが実態です。

(3)制度融資

地方自治体が推進している制度融資も、創業融資としてはおすすめの制度です。

たとえば東京都の制度融資は、東京都と東京信用保証協会と指定金融機関の三者が協調して運営しています。東京信用保証協会は、経営者の人物、資金使途、返済能力などについて審査を行い、融資を行うか否かなどを決定します。万が一返済が不可能となった場合には、信用保証協会が金融機関に返済し、債務者は、信用保証協会に借入金を返済します。

このような創業者向けの融資制度は、地域ごとに設けられているので、各地方公共団体のホームページで確認しましょう。

参照:東京都中小企業制度融資

まとめ

シンジケートローンは、一般的な銀行などから融資を受けるといった資金調達の方法ではありませんが、これからは中小企業でも積極的に検討したい方法です。また状況によっては、借入金依存型ではなく自己資本を利用した資金調達も検討していく必要があります。

どの資金調達方法を利用するべきかについては、個々の状況によって異なりますし、自社が求める目的によっても異なります。

資金調達に精通している税理士であれば、ここでご紹介した以外でも中小企業が利用できる資金調達の方法を提案してもらうことができます。

シンジケートローンについて相談する

freee税理士検索では数多くの事務所の中からシンジケートローンについて相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 資金調達について相談できる税理士を検索 /

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、融資などの資金調達について相談、質問することができます。