銀行からの借入(融資)を有利にする10個の条件

公開日:2019年12月26日

最終更新日:2022年06月23日

目次

この記事のポイント

- 銀行から融資を受ける際には、銀行の格付けをよくする必要がある。

- 格付けが高ければ融資を受けやすくなる。

- 格付けで要管理先から下に区分されてしまうと、銀行からの借入は難しくなる。

資金調達の方法はいくつもありますが、もっとも利用されている資金調達の方法といえば、やはり銀行などの金融機関からの借り入れでしょう。

けれども、銀行に融資を申し込めばいつでも借り入れができるというわけではありません。銀行の融資審査を突破し、借り入れを行うためにはいくつかの条件が必要です。

この記事では、そのなかから特に重要な10個の条件に付いてご紹介します。

銀行から借り入れる時に必要な10個の条件

銀行などの金融機関の融資審査は、稟議書によって行われます。稟議書は担当者が起案して、課長、支店長へ回付されて決済されることになります。

この稟議書には、資金使途、返済原資、担保、取引メリットなどが記載されていて、それを総合的に判断して融資するか否か決められます。

銀行の融資審査を通過するためには、以下の条件が必要になります。

(1)銀行の格付けをよくする

銀行は、すべての取引先企業を自社で格付けしていて、この格付けによって融資を行うか、行う場合にはどの程度の金利を設定するかなどの方針を決定します。

つまり、この格付けが高ければ融資を受けやすくなります。

格付けの内容は明らかにされていませんが、大体10~11の区分に分けられていると言われています。

| 債務者区分 | 格付け | 内容 | 金利条件 | 融資条件 |

|---|---|---|---|---|

| 正常先 | ①リスクなし | 財務内容が優れていて、債務履行の確実性は極めて高い水準である。 | 低金利 | 積極的 |

| ②ほとんどリスクなし | 財務内容は良好で、債務履行の確実性は高い水準にある。 | |||

| ③リスク些少 | 財務内容は一応良好であり、債務履行の確実性は十分ある。 | |||

| ④リスクはあるが良好水準 | 財務内容は一応良好であり、債務履行の確実性もある。 | |||

| ⑤リスクはあるが平均水準 | 債務履行の確実性は当面問題ない。 | |||

| ⑥リスクはやや高いが許容範囲 | 債務履行の確実性は、現在において問題はない。 | |||

| 要注意先 | ⑦リスクが高く要管理先 | 業況が低調または不安定で、財務内容に問題がある。 | 高金利 | 消極的・ もしくは 回収 |

| 要管理先 | ⑧警戒先 | 財務内容に重要な問題がある。 | 融資対象外 | |

| 破たん懸念先 | ⑨延滞先 | 経営難の状態にある。 | ||

| 実質破たん先 | ⑩実質破たん先 | 深刻な経営難の状態にあり、実質的な破たん状態 | ||

| 破綻先 | ⑪事故先 | 法的・形式的な破たんの事実が発生している。 | ||

上記の表でいうと、①から順に融資を受けることが厳しくなります。

「要注意先」なら、絶対に融資審査が通らないということはありませんが、要管理先から下に区分されてしまうと、銀行から借り入れを受けることはまず無理ということになるでしょう。

したがって、銀行からの借り入れを検討している時には、まずこの格付けをよくすることが必須条件となります。

とはいえ、銀行に「自社の格付けを教えてほしい」と聞いても、①正常先ならまだしもそれ以外の区分については教えてもらうのは難しいでしょう。

ただし、「格付けを知って、経営に生かしたい」という理由をきちんと説明することで、格付けを教えてもらえる場合があります。

(2)貸借対照表では「純資産」が重視される

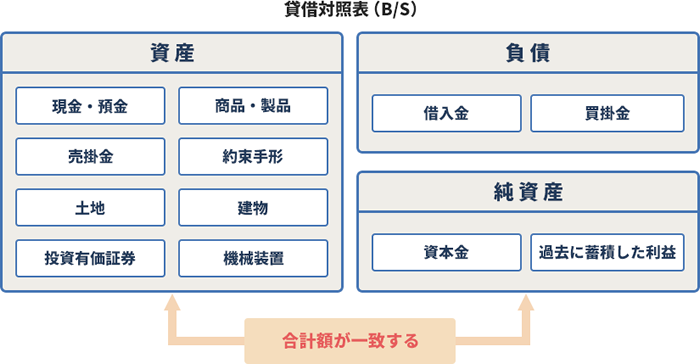

前述した格付けを少しでも良くするためには、決算書の内容をよくすることが必要です。なかでも貸借対照表は、後述する損益計算書とともにもっとも重視される決算書です。

|

貸借対照表

|

貸借対照表は、「会社にどれだけの財産や負債があるのかを表す書類」で、流動資産・固定資産・流動負債・固定負債・純資産に分けられています。このなかで最も重視されるのが「純資産」です。

純資産は、「純資産-総負債」で計算されますが、これがマイナスだと債務超過ということになってしまいます。そして、純資産がマイナスだと融資を受けることが大変難しくなります。

ただし、純資産がプラスでも決算書の資産科目を詳しく見てみると、資産として計上されている金額が、実際には計上されているだけの価値がないことがあります。たとえば、支払ってもらえる可能性が低い売掛金がある場合です。このようなケースでは、純資産がプラスでも、資産価値が低くなってしまいます。

(3)損益計算書では「損益の変化」が重視される

損益計算書は、「会社の営業活動等で得た収益や費用がわかり、儲けを表す書類」で、銀行がまずチェックするのは営業利益と経常利益です。

|

損益計算書

|

営業利益は、本業で稼いだ利益で、「売上総利益-販売管理費及び一般管理費」で計算します。

経常利益は、経常的な企業活動の結果稼いだ利益で「営業利益+(営業外利益-営業外費用)」で計算します。

この2つの利益は最低でもプラスであることが重要です。営業利益や経常利益がマイナスであれば、その会社は利益を稼ぐ力がないことになり、返済の元手を生み出すことはできないと見られます。「融資をしても、最後まで返済してもらえる見通しが立たない」と判断されてしまうわけです。

(4)事業計画書は説得力のある内容にする

銀行で融資審査を行う際には、さまざまな書類を提出するよう要求されます。

前述した決算書は必ず要求されますし、月次資金繰り表や事業計画書などの提出も求められます。

事業計画書は、上記の貸借対照表や損益計算書などの決算書の内容が悪い場合には、それを挽回するための書類になります。決算書の内容が悪い場合には、銀行から要求されなくても、自主的に作成して銀行に提出すべきでしょう。

|

事業計画書例 ※クリックすると、事業計画書をダウンロードすることができます。

|

事業計画書では、どのように借入金を返済していくのか、その返済するためのお金をどのように稼ぐのかという「返済原資」も必要になります。

返済計画と事業計画の内容は整合しなければなりません。

そのため、事業計画書は、熱意ばかりを強調し独りよがりの内容にならないよう、注意します。

また、客観的に見ても説得力のある内容となることが大切です。

(5)資金使途が融資審査に影響する

資金使途とは、「融資された資金の使い道」のことで、融資審査においては、この資金使途が必ず聞かれます。なぜ資金が必要なのかについて、数値で示し客観的に分かるように説明することが必要です。

資金使途は、大きく運転資金と設備資金に分けられます。

設備資金は、購入する設備の見積書など明確な根拠を示すことで、説明が容易になりますが、運転資金にもさまざまな種類がありますので、これらの資金使途についてしっかり説明できるよう準備しておく必要があります。

|

①経常運転資金 事業活動を行う上では、販売代金回収のタイミングと仕入れ代金の支払いのタイミングがずれるため、立替払いが必要になることがあります。この立替払いの金額を計上運転資金といいます。 計上運転資金は、販売代金の回収時期や仕入代金の支払時期や棚卸資産の量などに変化がなければほぼ一定の金額であることが必要です。 ②増加運転資金 ③納税資金 ④赤字資金 ⑤季節資金 |

(6)個人事業主は法人成りしておく

「法人成り」とは、個人事業主から株式会社などに法人化することをいいます。

個人事業主より法人の方が融資を受けやすいので、融資を受けたいなら、早めに法人成りしておくべきでしょう。

なぜなら、融資審査においては法人にしてからどれくらいの年月が経ったのかも審査ポイントのひとつとなるからです。

業績が長ければ長いほど、銀行からの信用は高くなります。

(7)代表者は連帯保証人になる

保証人とは、融資を受けた会社が返済できなくなった時に残りの返済金を代わって支払う人のことをいいますが、銀行はほとんどのケースで代表者は保証人となるように要求してきます。

会社の信用力が弱い場合でも、経営者個人にある程度の資産があれば、銀行はその内容を見るので、融資を受けやすくなります。

(8)借入金を返済するための計算方法を理解する

融資審査の際には、借入金をどれくらいの金額をどれくらいの期間で返済できるかを設定して説明しなければなりません。

設備資金については、設備の使用可能期間を考慮して設定することになります。

設備の減価償却期間以上に返済期間を延ばすことはできませんので、設備の減価償却期間を上限として、まず期間を出しそれから計算します。

運転資金の場合には、まず毎月の返済可能額から逆算して返済期間を計算します。長期の運転資金は、手元に余裕資金があるため、安定した資金繰りを行うことができるというメリットがありますが、依存してしまうと危険な面もあります。

会社の実情に合わせて決定するようにしましょう。

(9)銀行担当とのコミュニケーションに注意する

銀行の融資審査は稟議制です。

稟議制では、審査の種類が支店内で回覧され、そののち審査部で決議がされます。

このような稟議制では、融資係は否定的な意見を書くケースがほとんどです。なぜなら融資係は「融資の貸倒れを出さないこと」が評価されるポイントだからです。

したがって、試算表や資金繰り表を持参して融資係を訪問し、融資係がよい印象を持ってくれるよう努力しましょう。融資係がよい印象を持ってくれて稟議書でポジティブなことを書いてくれれば、それだけで審査が通る可能性が高くなります。

(10)税理士を活用する

銀行からの借り入れの融資審査は、決算書の内容と金融機関へ提出する事業計画書や資金繰り表、試算表などの情報の質によって決まります。

これらの書類をどのように作成しどのようにアピールするかは、税理士を活用するか否かで大きく変わってきます。

決算書や事業計画書は、税理士のサポートを受けて作成することで、説得力のある内容とすることができますし、それらをどのように説明すればよいかについては、税理士に質問して常に把握しておきましょう。

まとめ

以上、銀行から借り入れする際の融資審査時に必要となる10個の条件についてご紹介しました。業種によってはここでご紹介したこと以外にも、融資審査でチェックされるポイントがありますし、決算書の内容によっては、他にもさまざまな書類の提出を求められることもあります。

銀行からの借り入れを検討している場合には、早めに資金調達に精通している税理士に相談し、計画的に融資審査のための準備を進めることをおすすめします。

融資について税理士に相談する

freee税理士検索では数多くの事務所の中から、銀行から借り入れる(融資)時に相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

融資・資金調達について相談できる税理士をさがす

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、銀行からの借入(融資)について相談することができます。

クラウド会計ソフト freee会計