銀行融資を引き出す事業計画書の書き方

公開日:2019年04月02日

最終更新日:2024年03月21日

この記事のポイント

- 事業計画書とは、今後数年どのように経営し利益を上げていくのかを示す書類。

- 事業計画書は、銀行で融資審査を行う際に提出を求められることがある。

- 事業計画書は、とくに決算書の内容が悪い時に融資審査に影響を与える書類である。

事業計画書とは、これから数年、どのように経営しどのように利益をあげていくのかという計画を伝えるための書類です。

銀行で融資審査が行われる際には、いろいろな書類を銀行から要求されます。まず必ず要求されるのは、決算書です。銀行が融資を行うか否かはこの決算書の分析結果を評価した「格付け」で判断しています。

ただし銀行は、決算書の内容だけで融資の有無を判断するわけではありません。

そのほかにも、試算表や月次資金繰り表、事業計画書などの提出が求められることもあります。

決算書の内容がそれほど良くなく、融資を受けづらい企業の場合でも事業計画書の内容に説得力があれば、融資審査で有利になることもあります。

この記事では、銀行から融資を引き出す事業計画書を書くための基礎知識、考え方などについてご紹介します。

融資の豆知識

経営危機によって銀行からの融資を検討している場合には、信用力が低下しているというリスクを補完するという意味で信用保証協会付き融資制度の利用を検討しましょう。

信用保証制度とは、銀行等民間の金融機関から融資を受ける際に、信用保証協会が保証人として中小企業の信用を補完することで資金調達を円滑に行うための制度です。

信用保証制度は、全国一律の制度と各自治体単位の制度がありますので、各都道府県のウェブサイトなどで最新の信用保証制度を確認してみましょう。

なお、融資の申し込みを行っても業績回復までの資金繰りを維持するだけの資金を調達できないケースもあります。このような場合には、日本政策金融公庫と銀行の協調融資体制を検討し、必要額を確保できるよう調整できないかを検討します。

ただし、この調整は打診するタイミングなどの判断が難しいため、資金調達に精通している税理士に相談してサポートを受けるようにしましょう。

なお、融資が受けられなかったり調達が不調であったりする場合には、手許資金を温存するためにリスケジュールも検討します。リスケジュールとは、既往債務の返済猶予などの条件変更について要請を行うものです。ただしリスケジュールを申し入れると、銀行の格付けが落ちてしまい新規の借入が難しくなります。したがって、リスケ要請を行うべきか否かについては、必ず税理士に相談しましょう。

銀行融資で必要な事業計画書とは

事業計画書とは、今後数年どのような経営を行い、そしてどのように利益をあげていくのかという道筋を示した書類です。

今後の5~10年の損益計画や、それをどのように実現するかなどについて、記載された書類です。

銀行が、融資先から利息をつけて返済してもらうために成長が期待できる企業に融資をする必要がありますから、「融資をする先の事業の中身まできちんと把握したい」「今後どのように事業を展開するのか」「具体的な戦略は何なのか」について把握したいと思っています。

したがって、事業計画書を作成して提出する際には、銀行が納得し「この会社なら成長する可能性が高いから、貸したい」と思うような事業計画書を作成することが大切です。

なお事業計画書は融資のためだけに作成するものではなく、経営者が会社の経営状態を理解して経営戦略を練るためにも重要な役割を果たします。

(1)事業計画書はなぜ提出を求められるのか

銀行において融資審査を行う際には、この事業計画書の提出を求められることがあります。

事業計画書は、経営者と従業員が考え方を共有するために自発的に作成するものですが、この事業計画書が銀行の融資審査に大きな影響を与えることがあります。

中小企業の場合で決算書の印象が悪く融資を受けづらい状況においては、決算書の悪い印象を補てんできるような事業計画書が大変重要になります。

(2)事業計画書以外の必要な書類

銀行に融資の申し込みをすると、事業計画書以外にも、銀行からさまざまな書類の提出を求められます。

銀行から提出を要求される主な書類は、以下のとおりです。

|

・決算書 ・試算表 ・事業計画書 ・月次資金繰り表 ・会社案内、商品パンフレット |

|

決算書 決算書は、必ず要求される書類です。 銀行は、融資の申し込みがあった時「金融検査マニュアル」に基づいた企業の格付けを判断基準とします。 格付けは、「定量的評価」と「定性的評価」の2種類の評価で行われます。 このうち定量的評価は、決算書の分析結果をもとに評価したもので、定性的評価は経営者の姿勢などを評価したものです。 メインとなる評価は、決算書を分析して評価する「定量的評価」で、この評価が悪く格付けが下がってしまうと、融資を受けるのが難しくなります。 試算表 月次資金繰り表 会社案内 |

事業計画書で銀行がチェックするポイント

銀行の融資担当者に融資を実行したいと思わせる事業計画書を作成するためには、融資担当者がチェックしているポイントを理解する必要があります。

事業を客観的に見ることができなかったり、思い入れを伝えようとして自社アピールばかりに偏り過ぎてしまったりして、銀行がチェックするポイントからずれたことをアピールしてしまうケースもあるからです。

そこで、ここでは事業計画書で銀行がチェックするポイントについてご紹介します。

(1)経営理念は記載されているか

経営理念とは、会社の事業における最終目的です。

経営理念というと、抽象的なイメージがあることから「融資を受ける際に、重視されることはない」と考える人もいますが、そのようなことはありません。

現に、銀行の融資担当者のなかには「融資審査の際には、必ず最初に経営理念を確認する」という人がいます。

経営理念は、いわば企業の憲法のようなものです。

すべての事業計画は、この経営理念を目指し、判断のよりどころとなっているはずです。

したがって、経営理念についてはしっかりと検討し、事業計画書に明確に記載するようにしましょう。

(2)精度(正確さ)の高い内容であるか

まず大前提として、事業計画書は、正確な数値、説得力のある目標や戦略を記載する必要があります。

数字の整合性が取れていなかったり、内容に矛盾があったり、実現不可能なプランであったり、誤字脱字があったりすると、内容の信頼性が大きく低下してしまいます。

銀行の融資担当者は、多くの会社の事業計画書を見ているため、わずかなミスもすぐに気づきます。事業計画書の信頼性を損ねることがないように、内容の正確さには細心の注意を払いましょう。

(3)実行可能なプランであるか

融資担当者は貸したお金がどのように使われ、どのような計画のもとで返済されるのか、といった点を把握したいと思っています。

そのため、事業計画書に書かれた目標が実行可能であるかどうかを判断するために、これまでやってきた事業の内容や規模との整合性に着目します。

したがって、事業計画は説得力のある数値を使って、具体的に示されていなければなりません。

売上や利益の目標を数字で記載するだけでは不十分で、目標を達成するためには何が課題になっていて、それをどのように解決するかについても具体的に示す必要があります。

この時、融資を受けたいと思うあまり、会社を良く見せようと身の丈に合わない高い目標を掲げると逆効果です。たとえば、直近で売上が落ちているのにかかわらず、「来年は売上を20%アップさせます」などとという計画を掲げても、実現可能性には疑問符がついてしまうでしょう。

ですから、本当にそうなる見込みがあると思うならば、融資担当者にそれだけの根拠を説明できなければなりません。

なお、このような具体的な計画を作成することは、融資担当者の判断に役立つだけでなく、自社が目標を達成するための経営指針にもなります。

(4)理解しやすい内容であるか

事業計画書の内容は、正確で具体的かつ実行可能であり、さらに融資担当者にとって、理解しやすいものであることが大切です。

計画書を作成する時には、業界以外の人にも分かりやすい内容となるよう工夫をすることが大切です。なかには、業界特有の専門用語ばかりが羅列されていて、内容が分かりにくくなってしまうケースがありますので、注意が必要です。

また、ボリュームにも配慮する必要があります。あれもこれもと盛り込んで資料が膨大になることがありますが、多くても15分程度で読みきれる程度のボリュームを心がけるようにしましょう。

(5)熱意が十分伝わるものか

融資担当者は、経営者の姿勢や経営方針、従業員のモラルなどについても、融資の判断材料にします。

したがって、ひな型やお手本をそのまま写すのではなく、経営者が自分の言葉で事業計画書を作成し、自身の熱意をアピールしましょう。

なお、ここで間違えてはいけないのが熱意の方向性です。

熱意は、「融資を受けたいための熱意」ではなく、「何があってもくじけない熱意をもち、事業に取り組みたい、事業を成功させたい熱意」を訴えることが大切です。

事業計画書の各項目の書き方ポイント

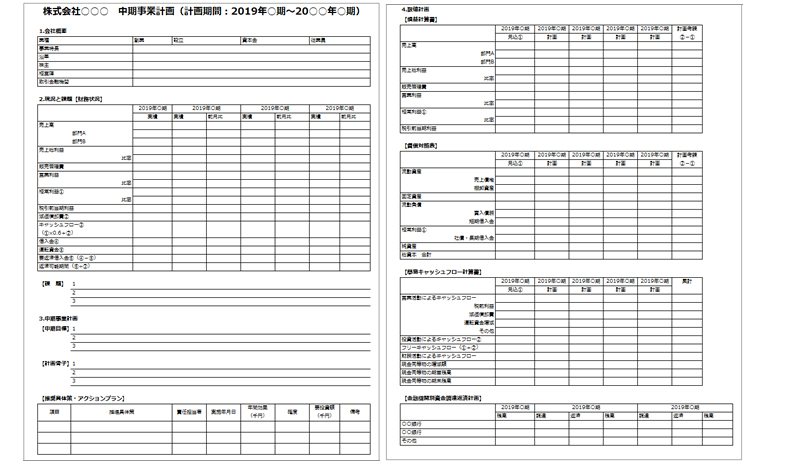

事業計画書に特に決まった書式はありませんが、経営理念、現状認識、数値計画、行動計画などについては、必ず記載するようにしましょう。

フォーマットを目の前にすると事業計画書は手軽に書けそうに見えるものですが、いざ書き始めると迷う点も多く、実に奥が深いものです。

ここでは、事業計画書の各項目を記載する際のポイントについてご紹介します。

|

(1)ビジョン・理念・目的

何のために事業をしているか、事業を通じてどのようなことを実現させたいかを言葉で表します。ただし、事業への思いを切々と伝える必要はありません。

たとえば、「これからは、スマートフォンがパソコンに代わって情報を収集するツールとなり、伝達するツールとなる。そのために、スマートフォンの○○の機能を実現することは、社会にニーズに応えることであり、社会的な課題を解決することにつながる」など、その後の事項を読み進めるうえでの知識に触れる程度にとどめます。

(2)会社の概要・経営者の経歴

会社の概要を記載します。

会社名をはじめ、所在地、代表取締役、設立年、資本金、株主構成、主な事業内容、従業員数などを列挙します。

創業から間もない企業では、創業者の経験や能力、人柄が業績に直結することが多いため、事業目的にふさわしい経歴をピックアップして、獲得したスキルや知識を強調してまとめます。

この時抽象的な言葉を使うと、簡単に書けて見栄えもよいと思う人がいますが、具体性や実現可能性が分かりづらくなってしまう危険性があります。

具体性や実現可能性が見えない事業計画書では「借りたお金をきちんと返すタイプの人である」ことをアピールできず、銀行から融資を引き出すことはできませんので、注意しましょう。

(3)自社のサービスや商品の強み・特長

事業を進めるうえでは、自社のサービスや商品について、顧客が価値を感じ、必要としているものであることが大切です。

したがって、自社のサービスや商品がどれだけの価値がありニーズがあるかいった点はもちろん、競合他社と比較したときの強みや特徴をアピールすることが大切です。

なお、この時、対象とする顧客層が広すぎると狙いがあいまいになってしまいます。顧客層の設定については、具体的な年齢層、エリア、家族構成などまで設定することで説得力をもつことができます。

ただし、そうは言っても顧客層がニッチ過ぎると、顧客数が少なく商品が売れない印象を与えてしまいますので、設定する顧客層については注意が必要です。

「本当に儲かるサービス・商品であり、その儲けできちんと返済をすることができる」という点をきちんとアピールできるような展開になっていることが大切です。

顧客層を設定したら、市場環境や競合関係がどのようになっているかを分析して記載します。融資担当者に説明することはもちろんですが、経営者自身が事業環境を理解しなおすためにも役立つ指標となるはずです。

(4)販売ターゲット・販売戦略

販売戦略とは、自社の商品を売るための手段と、かかるコストを示す計画です。

たとえば、自動車メーカーであれば、部品の調達のために仕入を行いますし、工場で加工、組み立てる際にも諸経費がかかるでしょう。このほかにも、試作品や開発費などのコストがかかることもありますし、広告・宣伝費などの経費がかかることもあります。

これらの経費については正確に分析し、その数値と売上予想との損益分岐点を示し、説得力のある資料を作成しましょう。

たとえば、売上高の予測を計算する方法については、以下のようなパターンがあります。

①店舗売りが主である販売業

→単位面積(1㎡または1坪)あたりの売上高×売り場面積

たとえば、売り場面積が50㎡で1㎡あたりの月間売上高が10万円であれば、月間の売上高は10万円×50㎡=500万円、年間の売上高は500万円×12カ月=6,000万円と計算できます。そしてこのケースで、月の仕入が300万円、それに加えて店舗家賃や借入金の返済、人件費などがかかることを考えると、黒字化させるのが相当難しいと判断できます。そこで、仕入額を減らしたり人件費を減らしたりといった施策を検討して数値化します。

②飲食店や美容院など、店舗を持つサービス業

→客単価×座席数など×回転数

たとえば、3つの施術台がある美容院で、1台あたりの回転数が1日3.5、客単価が4,000円であるとします。月あたり25日稼働すると、月の売上高は4,000円×3.5回転×3台×月25日=105万円、年間の売上高は105万円×12カ月=1,260万円と計算できます。

この場合には、施術台や客単価、回転数を増やすことができないか検討して、それを数値化します。

このように、販売ターゲット・販売戦略は、具体的な計算方法と、算出された数字の根拠について、筋が通っていることを示す必要があります。

(5)生産方法、仕入先など

商品を売るためには商品をどうやって調達するかの計画も重要です。売上が好調でも売る商品が用意できなければ、収益の機会を失ってしまうことになります。欠品が続けば、顧客の信頼も失ってしまいます。

商品を自社で生産する場合には、生産計画として生産数量、製造原価などを示します。他社から仕入れる場合は仕入方法や価格、数量などを示します。

(6)社内体制

社内の体制や意思決定の流れを示すために、組織や体制について記載します。

人員が限られる中小企業であっても、ある程度の役割分担は必要です。誰が何をするか業務の範囲を決めておくことで個々の役割が明確になり、仕事の効率がアップする効果も期待できます。

なお、本気で人員確保に取り組み、その実現性が高い事業であれば、積極的に人員計画にも触れましょう。それが、雇用の創出という社会的要請に応えることにもつながるからです。

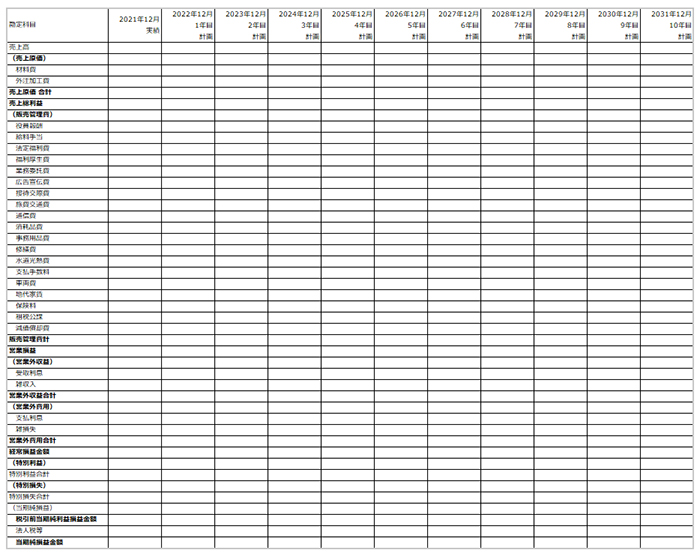

(7)年次損益計画、月次損益計画

事業計画の中心となるのが、年次損益計画、月次損益計画です。

年次損益計画、月次損益計画とは、貸借対照表計画、損益計算書計画、キャッシュ・フロー計画のことをいい、単に将来の資金計画をシミュレーションするだけでは足りません。

数値計画を具体化するための施策を考え、この数値計画を実現するための戦略が、どの指標にどう影響を与えるかについて反映させる必要があります。

したがって、数値計画においては貸借対照表計画、損益計算書計画、キャッシュ・フロー計画だけでなく、財務目標数値(財務計画のゴール)、得意先別の売上、長期資金計画表まで踏み込んだうえで作成する必要があります。

|

予想を立てるときは、まず、1日ごとや1カ月ごとの数字を積み上げて月次損益計画を作成し、年間の予想につなげていきながら、年次損益計画を作成します。

たとえば、小売業やサービス業のように売上を毎日計上する業態では、まず1日の売上(客数×客単価または個数×単価)を予想し、続いて1カ月の売上を予想します。売上原価についても同様です。経費については月割りで発生するものが多いため、1カ月ごとに予想を立てていきます。

(8)返済計画など

これまでも述べてきたとおり、銀行の融資担当者は貸したお金がどのように使われるか、そして確実に返済されるかを把握したがります。

返済計画は、当然のことながら注目するポイントですので、年次損益計画、月次損益計画をもとに、月々にどれぐらい返済できて、返済の原資をどうやって用意するかを具体的に記載します。

また、将来事業が拡大してさらに資金が必要になるのか、あるいは一定以上の資金は必要なく、既存の融資の借り換えで済むのかといった計画についても、盛り込んでおくのもよいでしょう。

まとめ

以上、銀行融資を引き出すための事業計画書の考え方や書き方について、ご紹介しました。銀行融資を成功させるためには、提出する事業計画書の内容に大きく左右されます。

資金調達に精通している税理士に相談すれば、銀行融資を成功させるためにはどのような内容の事業計画書を作成すればいいのか、細かくアドバイスしてもらうことができます。

事業計画書について相談できる税理士をさがす

freee税理士検索では数多くの事務所の中から、融資を受けるために必要な事業計画書の作成について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 融資について相談できる税理士を検索 /

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、銀行融資を引き出すための事業計画書の考え方や書き方について相談することができます。