プロパー融資|受けるための基準は?メリット・デメリットは?

公開日:2019年09月03日

最終更新日:2022年04月15日

目次

この記事のポイント

- プロパー融資とは、保証協会の保証を受けない融資のこと。

- 実績の乏しい中小企業では、プロパー融資を受けるのはかなり難しい。

- プロパー融資を受けたい場合には、実績を積み決算書の内容を見直すことが必要。

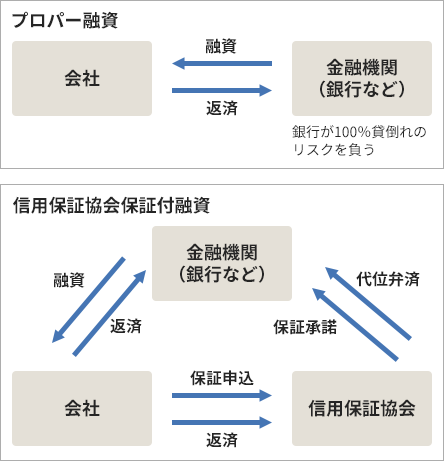

銀行からの融資は、信用保証協会や保証会社の有無によって、大きく「プロパー融資」「信用保証協会保証付融資」「ノンバング保証付融資」に分かれます。このうち、ノンバング保証付融資はノンバンクが銀行や都道府県などと提携して、ノンバングが保証会社となって作り出された新しい融資商品です。

したがって、銀行からの融資というと、「プロパー融資」「信用保証協会保証付融資」がメインになります。

この記事では、プロパー融資と信用保証協会保証付融資の違いや、プロパー融資のメリット・デメリット、プロパー融資を受けるための基準などについてご紹介します。

プロパー融資とは

プロパー融資とは、保証協会の保証を受けない融資のことをいいます。

銀行が直接借入人と契約を交わしお金を融資しますから、万が一借入人がお金を返済できなくなると、その損失は銀行が100%負担しなければなりません。

したがって銀行がプロパー融資を行う際には、会社の決算書や事業計画書から、業績や担保、保証人の信用力などから返済能力などを判断し、融資額・適用金利・貸付期間を決めます。

創業間もない企業などは信用力が低く、プロパー融資を受けることは大変難しいので、まずは保証協会付融資を受けて信用力を高めることからスタートします。

プロパー融資と信用保証協会保証付融資の違いを把握し、うまく使い分けることで、銀行からの融資を増やすことができるようになります。

(1)プロパー融資と保証付融資との違い

保証協会付融資は、通称「マル保」と呼ばれるもので、債務者が返済不能になった時には金額の80%を保証協会が銀行に支払います。

信用保証協会は、保証協会が保証人となることで企業が銀行から融資を受けやすくするための制度で、主に中小企業や小規模事業者のための制度といえます。

したがって、銀行のプロパー融資の審査より信用保証協会の保証審査の方が通りやすくなっています。

|

(2)プロパー融資では担保が必要なことも

銀行は、融資の際には担保をとることがあります。それは倒産時や返済が滞った時の回収原資として使うことができるからです。不動産であれば、競売や任意売却といった方法で、預金であれば相殺という形で債権を回収します。

また、担保で貸付金がカバーされている場合には、銀行が個別の債権に対して引き当てる貸倒引当金の引当率が減少しますので、銀行の決算上メリットがあるという面もあります。

プロパー融資のメリット

プロパー融資は保証協会の保証を受けない融資なので、保証料がかからない、限度額がないなど、信用保証協会保証付融資と比較するとさまざまなメリットがあります。

(1)保証料がかからない

信用保証協会保証付融資では、万が一、債務者が返済不能になった時には金額の80%を保証協会が銀行に支払い(立て替え払い)ます。

したがって、融資を受ける側は信用保証協会に、保証を利用する対価として所定の信用保証料を支払う必要があります。信用保証料の料率は、中小企業・小規模事業者の財務状況などを考慮され、原則として9つの料率区分から適用されます。

なお信用保証協会保証付融資では、経営安定関連保証(セーフティネット保証)など一部の保証制度では、特別料率が適用されることもあります。

(2)借入金額に限度がない

信用保証協会保証付融資には、保証の限度額があります。

無担保の場合には8,000万円、担保を含めれば2億8,000万円です。

一方、プロパー融資の場合には、このような限度額はありません。

プロパー融資のデメリット

信用保証協会保証付融資と比較すると、プロパー融資は限度額がなく保証料の支払いも必要ないので、プロパー融資の審査が通るならできるだけプロパー融資で融資を受けていくのがおすすめです。

しかし、実績の乏しい中小企業では、プロパー融資を受けるのはかなり難しくなります。

(1)プロパー融資は審査が厳しい

プロパー融資は銀行が100%貸倒れのリスクを負う審査なので、当然審査はかなり厳しいものになります。

信用保証協会が保証を行うためにも、信用保証協会の審査が必要となりますが、銀行のプロパー融資の審査より保証協会の保証審査の方が通りやすくなります。

なお信用保証協会保証付融資の場合でも、信用保証協会の審査に加えて銀行でも融資審査を行いますが、信用保証協会保証付融資では、将来銀行が貸倒れとなった時に銀行が負担しなければならないのは、貸倒れた金額の2割だけなので、信用保証協会の審査が通ると銀行の審査も通りやすくなります。

(2)中小企業やベンチャーはプロパーは難しい

銀行は、資金の使い道や返済計画、決算書、事業計画書などから、融資先の事業の中身を把握しようとします。これは、貸付先が倒産の可能性があるか否かを把握するためです。したがって、それを判断するだけの実績や信頼がないとプロパー融資は、受けることは難しくなります。したがって、起業間もないの中小企業やベンチャー企業などは、プロパーで融資を受けることはかなり難しくなります。

プロパー融資を受けるためには

これまでご紹介したように、プロパー融資は審査が厳しいため、プロパー融資を受けるためには、まずは信用保証協会保証付融資で実績を積むなどの対策が必要となります。

(1)まずは保証付融資を受けて実績を積む

プロパー融資を受ける前には、信用保証協会保証付融資を受けて信用力を高めることが大切です。また、プロパー融資を受けるために、信用保証協会保証付融資とプロパー融資を抱き合わせて提案してもらうというのもひとつの手です。

たとえば、信用保証協会保証付融資とプロパー融資を同時もしくは近い時期に実行してもらうのです。銀行がプロパー融資をするということは、銀行もその会社に対して積極的に融資をしようとしている、つまり前向きな評価をしているということなので、保証協会保証付融資額も増えるということも期待できます。

(2)決算書などの財務内容を改善する

銀行の融資審査においては、決算書や事業計画書が大変重視されます。

決算書の内容が悪い企業であれば、通常は融資審査に通ることはありません。

まずは、何といっても利益が少しでも多くなるようにすることが大切です。利益が増えれば必然的に法人税等の税金は増加することにはなりますが、節税ばかりに目がいっていると資金調達することも難しくなりますし、会社を発展させていくことはできません。

会社を発展させていくためには、法人税等を納税し、決算書の内容を良くして、資金調達能力を高めることが必要不可欠です。

利益を増やすためには、売上を増やすか経費を削るしかありませんので、まずは経費を見直すことから始めてみてはいかがでしょうか。

(3)融資に強い税理士に相談する

税理士は税金の専門家ですが、かならずしも資金調達に精通しているわけではありません。

したがって、資金調達を検討する時には、資金調達に精通している税理士に相談して、銀行が気にする問題点は何か、その問題点を改善するためにはどのような対策が必要かなどについてアドバイスを受けることをおすすめします。

さらに、資金調達に精通している税理士であれば、事業計画書を作成する前に審査対象となる項目をピックアップして、その項目が盛り込まれた事業計画書を作成してもらうことができます。

まとめ

以上、プロパー融資の意味や、プロパー融資の審査の基準などについてご紹介しました。資金調達の方法は、プロパー融資や保証協会付融資だけではありません。

ベンチャーキャピタルやエンジェル投資家から出資を受ける方法もありますし、補助金を活用するのもよいでしょう。

よく、申し込んだ銀行で融資を受けられなかったら、もう資金調達はできないと諦めてしまう経営者がいますが、資金調達の方法はいくつもあります。

それぞれの方法のメリット・デメリットを熟知している税理士のアドバイスを受け、上手に資金調達力を高めて、会社を発展させていきましょう。

プロパー融資について相談する

freee税理士検索では数多くの事務所の中からプロパー融資などの資金調達に強い税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、プロパー融資について相談することができます。

クラウド会計ソフト freee会計