生命保険を活用した相続税対策5つのポイント

公開日:2019年04月20日

最終更新日:2022年03月17日

目次

この記事のポイント

- 死亡保険金は現金で受け取れるので、葬儀費用や納税資金の準備に活用できる。

- 死亡保険金は、遺産分割や遺留分の対象とならない(契約者と被保険者が同一人の場合)。

- 死亡保険金には非課税枠がある(契約者と被保険者が同一人の場合)。

生命保険は、相続対策の方法として活用することができます。

生命保険の保険金も相続財産の課税対象になりますが、一定額まで税金がかからないので、この点を利用して相続税の納税資金対策を行うことができます。また、保険金はそれを受け取った人の固有の財産になることから、遺産分割協議が必要なくなり、遺産分割トラブルを回避する効果もあります。

ここでは、生命保険を活用した相続税対策と注意すべきポイントをご紹介します。

相続対策はなぜ必要か

相続トラブルというと、一部の資産家だけの問題と思われがちですが、実は普通の家庭でもトラブルに発展するケースは多々あります。

また、相続税の課税対象が拡大されたことに伴い、納税資金を確保できずに自宅を手放すケースも増えています。

相続対策は、可能な限り早く始めることで相続税を節税することができますし、相続トラブルを防ぐことも可能になります。

(1)相続税制度の改正で課税対象が増加

平成27年(2015年)に相続税が改正され、相続税基礎控除額が4割減となり課税対象が大幅に増えることになりました。

たとえば相続人が3人の場合、改正前の相続税基礎控除額は、8,000万円(5,000万円+1,000万円×3人)でしたが、この改正によって4,800万円(3,000万円+600万円×3人)となりました。

つまり、改正前なら、自宅不動産や金融資産等の相続財産の合計額が7,000万円のケースでは相続税の申告は不要で相続税もゼロだったのが、この改正後は、相続税の申告が必要となり相続税を払わなければならない可能性が出てきたことになります。

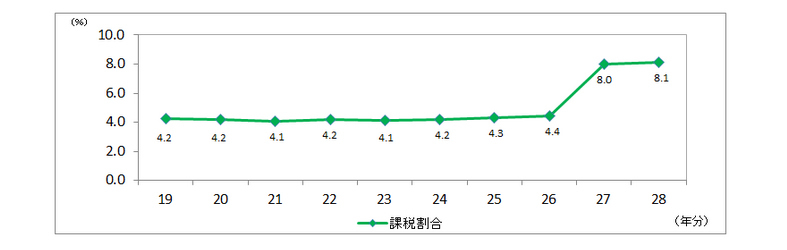

この基礎控除額の引き下げによって、課税対象の割合は56,000人から106,000人と、約2倍にも増加することになり、相続税の課税割合も大きく増加することになりました。

|

相続人の数が多ければ多いほど基礎控除額が大きくなるので、相続税の負担を軽くすることができますが、今は少子化の時代です。相続人の人数が減ればそれだけ課税されるケースが多くなります。

したがって、相続税の負担を減らしたいと思ったら、生前のなるべく早い時期からさまざまな対策を行うことが大切です。

そしてその対策の1つが生命保険を活用した相続税対策なのです。

(2)納税資金が用意できないケースもある

相続税は、現金で一括納付するのが原則です。

相続財産が自宅だけで現金や預貯金がほとんどなく、納税資金を確保できない場合には、その自宅を売却して納税資金を作るか、物納か延納しか方法はなくなります。

納税資金の準備が出来ていない場合の手段としては、一般的に以下の流れで検討することになります。

|

①不動産を売却して、その売却代金で納税する 不動産が自宅だけというケースでは、長年住み慣れた自宅を手放さなければならなくなることもあります。 ②物納で支払う ③延納で支払う |

生命保険を活用した相続税対策

納税資金を確保しつつ相続トラブル回避や節税対策として検討したいのが、生前贈与を利用した生命保険を活用した対策です。

ここでは、生命保険を上手に活用し相続税トラブルを回避したり納税資金に備えたりできる方法と、そのポイントについてご紹介します。

(1)生前贈与と生命保険を組み合わせる

生前贈与と生命保険を組み合わせることで、納税資金の確保できるうえ、相続税の節税を実現することができます。

親を被保険者とする保険を子が契約し、親から贈与を受けたお金で保険料を納めるのです。110万円の基礎控除内で生命保険料を贈与すれば、贈与税はかかりませんし、生命保険料の支払いに回るのでムダがありません。親に何かあった時点で、その保険金は子どものものになります。

このように生前贈与と生命保険を組み合わせる対策は、税負担を抑えながら効率的に子どもに財産を引き継ぐことができる大変メリットのある方法ですが、実行する場合には、以下の点に注意が必要です。

|

・贈与額の基礎控除内(110万円)以内の保険料を贈与すること ・贈与額が110万円以上の時には、必ず贈与税の申告書を提出すること ・毎年の贈与契約書を取り交わすこと ・生命保険料については、親の生命保険料控除としないこと ・親が子どもの預金口座に現金を振り込み、その口座から保険料を支出すること ・子どもの預金口座の通帳や印鑑は子どもが保管すること |

|---|

(2)死亡保険金の非課税枠を活用する

相続での生命保険には、死亡保険金に非課税枠が用意されています。

つまり、被相続人(親)が契約者で相続人(子)が保険金の受取人となるケースでは、相続税の優遇措置がとられているのです。具体的には、相続税の基礎控除とは別に500万円に相続人の数をかけた金額が、死亡保険金の非課税枠として与えられます。

たとえば法定相続人が妻と子ども2人の場合には、「500万円×3人」となりますので、死亡保険金の1,500万円まで税金がかかりません。

課税対象となる場合には、非課税分を除いた金額が他の相続財産と合算されます。

(3)死亡保険金は現金で受け取れる

相続人(子)が生命保険に加入して、被相続人(親)から贈与を受けた現金をそのまま生命保険料に充てます。

この場合、被相続人(親)を被保険者にしておくと親の死亡時に生命保険金としてまとまった金額が支払われることになります。

通常、生命保険会社にすべての必要書類を提出すると、数日以内に死亡保険金が現金(口座振込)で受け取ることができます。葬儀費用の支払いや負債の清算、納税資金の準備などに活用することができます。

(4)誰が保険料を払うかで税負担が変わる

生命保険は、相続税の納税資金を準備するうえで便利な方法といえますが、誰が保険料を払い誰が保険金を受け取るかで、課税される税金(相続税か所得税か、贈与税か)が異なります。

| 被保険者 | 保険料 負担者 (保険契約者) |

受取人 | 課税関係 | 課税対象金額 | 備考 |

|---|---|---|---|---|---|

| 夫 | 夫 | 妻 | 相続税 | 受取保険金-(500万円×法定相続人の数)=課税対象金額 | 最も節税効果が高い |

| 夫 | 妻 | 妻 | 所得税・ 住民税 |

(受取保険金-既払込保険料-50万円の特別控除)×2分の1=課税対象金額 | 一時所得としての課税なので、かなり優遇される |

| 夫 | 妻 | 子 | 贈与税 | 受取保険金=課税対象金額 | 贈与税の対象となるので、最も不利となる可能性が高い |

被保険者が夫で保険料負担者が妻(または子)、受取人が妻(または子)という場合には、妻(または子)が支払った保険料で妻(または子)が保険金を得るので、一時所得となり所得税の対象となり課税形態としてはかなり優遇されています。

また、死亡保険金ではなく契約者が存命のうちに満期受け取りの形で保険金が渡ると贈与税の対象となるので納税額が高くつく可能性がありますし、被保険者でも受取人でもない人が保険料を払っていた場合も、保険金が出た段階でその人が生きていれば、贈与税が適用されます。

したがって、一般的には相続税が最も有利です。

なぜなら、前述した通り死亡保険金にかかる相続税は「500万円×法定相続人」に相当する非課税枠が用意されているからです。

どのような加入方法がよいのかは、相続人の数によって異なりますので、最も良い方法を選択するようにしましょう。

(5)生命保険金を活用し相続トラブルを防ぐ

死亡保険金は、遺産分割や遺留分の対象とはなりません(契約者と被保険者が同一の場合)。

死亡保険金は、相続財産ではなく受取人の固有の財産となるので、原則として遺産分割や遺留分の対象とはならず、契約者は受取人に確実に保険金を残すことができます。

つまり、仮に相続トラブルが生じても、他の相続人の合意が必要なく確実に自分のものにできることになります。

また、「主な相続財産が自宅だけで現金・預金はほとんどない」という家庭で「長男に自宅を引き継ぎたい」という場合にも、この方法は有効です。

たとえば、長男を保険金の受取人にして、その保険金を長男から他の兄弟姉妹に取り分けさせるのです。長男が自宅を引き継ぐ代わりに、他の兄弟姉妹は納得できるだけの現金を手にすることができるので、相続トラブルを回避することが可能となります。

まとめ

以上、生命保険を活用した相続税対策についてご紹介しました。

生命保険を活用した相続税対策は、大変効果のある方法ですが、贈与額の基礎控除内(110万円)以内の保険料を贈与する方法などは、早く始めればそれだけ贈与できる額が増えて効果的です。ただし、この暦年贈与については今後の税制改正で見直される可能性がありメリットがなくなるかもしれません。

その場合には、別の相続税対策を行わなければなりません。

どのケースでも、実際に納める税額は、相続人の数や別の相続財産の額によって税率が変わりますので、税理士などに相談して最もよい対策を見つけるようにしましょう。

相続に強い税理士をお探しの方

無料で使えるfreee税理士検索では、数多くの事務所の中から相続対策に強い税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、質問することができます。