教育資金の贈与の特例|令和5年度改正でどう変わった?

公開日:2019年05月23日

最終更新日:2023年05月02日

この記事のポイント

- 教育資金の一括贈与の特例は、1,500万まで非課税で贈与できる。

- 教育資金の贈与は、信託か預金で行う。

- 2021年の改正で、贈与者死亡時の残高が原則として課税対象に。

教育資金の贈与の特例とは、子や孫に教育資金を贈与する場合、子・孫1人につき1,500万円まで(学校等以外に支払われる場合は500万円まで)を非課税とする特例です。

教育資金の贈与の特例は、「教育資金一括贈与の贈与税非課税の特例」といい、高齢者が保有する財産を子や孫に移転させるとともに、教育・人材育成をサポートすることを目的としています。

教育資金の贈与の特例は、令和3年度(2021年)に税制改正され、適用期限が2年延長(令和5年3月31日まで)された他、贈与者死亡時の残高が原則として相続税課税対象となりましたが、さらに令和5年度(2023年)の改正によって、期限がさらに延長され、対象期間が令和8年(2026年)3月31日までとなりました。

教育資金の贈与の特例とは

教育資金の贈与の特例とは、正式には「教育資金の一括贈与に係る贈与税の非課税制度(以下『教育資金の贈与の特例』)」という贈与の特例制度のことをいいます。

もともと教育費は、その都度渡して使い切る場合は、贈与税はかかりません。

この特例の特徴は、「一括で」「すぐに使わなくても」、子や孫1人につき1,500万円までの贈与は非課税となる点にあります。

教育資金の贈与の特例は、平成31年(2019年)3月31日までの特例でしたが、平成31年(2019年)の税制改正で、令和3年(2021年)3月31日まで2年間延長され他他、何度か改正され、令和5年度の税制改正では、対象期間が令和8年(2026年)3月31日までに延長されました。

この記事では、これらの改正点もふまえてご紹介します。

参照:文部科学省「教育資金の一括贈与に係る贈与税非課税措置」

(1)1,500万円までの一括贈与なら贈与税はかからない

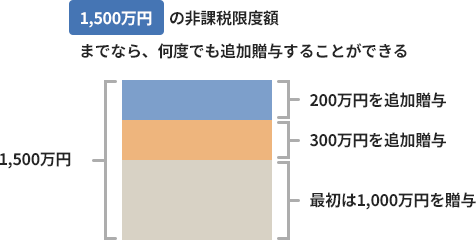

教育資金の贈与の特例の最大のポイントが、「1,500万円までの一括贈与でも、贈与税がかからない」という点です。一括で渡せるというのは、1度しか贈与できないという意味ではなく、限度額内なら何度でも課税されません。つまり1,500万円までなら何度でも贈与を繰り返すことができるのです。

たとえば、最初は1,000万円を贈与し、その後300万円、200万円と贈与しても、その全額に税金はかかりません。

|

(2)暦年贈与や相続時精算課税制度と併用可

教育資金の贈与の特例の特例が適用されても、暦年贈与や相続時精算課税制度の非課税枠に影響はありません。つまり、暦年贈与や相続時精算課税制度と併用して適用を受けることができます。

(3)学校以外への支払いは500万円が限度

教育資金の贈与の特例は、学校の入学費用や授業料、学用品費、修学旅行費、学校給食費に使うことはもちろん、教育に関する役務提供の対価、スポーツの指導対価、文化芸術に関する活動の対価に使うこともできますが、学校以外への支払は、このうち500万円までしか認められていません。

学校以外のものに支払われるもののうち「教育に関する役務提供の対価」とは、たとえば学習塾や家庭教師に支払うものが該当し、「スポーツの指導対価」とは、スイミングスクールなど、「文化芸術に関する活動の対価」とは、ピアノ教室、絵画教室、バレエ教室などが該当します(ただし、これらは受贈者が23歳未満の場合に限られます)。

| 学校等に支払われるもの | 学校等以外のものに支払われるもの |

|---|---|

|

①入学金、授業料、入園料、保育料 ②施設設備費 ③在学証明、成績証明などの手数料 ④学用品の購入、修学旅行費または学校給食費その他学校等における教育に伴って必要な資金に充てるための金銭 |

①教育に関する役務提供の対価および施設の使用料 ②スポーツまたは文化芸術に関する活動、その他教育の向上のための活動の指導の対価として支払われるもの ③上記の役務提供や指導において使用する物品の購入に要する金銭で、その指導者等に直接支払われるもの ④学用品の購入、修学旅行費などで、学生等が全部または大部分を支払うべきものとして学校等が認めたもの |

平成31年(2019年)の税制改正によって、23歳以上の人については、学校ではない趣味習い事の費用については、非課税の対象外とすることになりました。

つまり、調理師の免許の取得目的などで専門学校に通う場合には特例の適用を受けることができますが、お料理教室などの習い事については、特例の適用を受けることができません。

また、学校以外への支払いは500万円が限度であることから、学校以外への支払が1,000万円も使わない場合には残額に贈与税がかかってしまいますので、計画的に贈与をすることが大切です。

(4)教育資金の贈与は信託か預金で行う

教育資金の贈与の特例は、信託か預金で贈与を行わなければなりません。具体的には、以下のいずれかの方法で教育資金を贈与した場合に適用されます。

|

①直系尊属と信託銀行との間の教育資金管理契約に基づいて、受贈者が信託の受益権を取得する。

②直系尊属からの書面による贈与で取得した金銭を、教育資金管理契約に基づいて銀行等(銀行や信用金庫など)に預金または貯金として預入をする。 ③教育資金管理契約に基づいて、贈与者である直系尊属からの書面による贈与で取得した金銭等で証券会社において有価証券を購入する。 |

信託で財産を管理する方法はさまざまですが、この教育資金の贈与の特例を利用する場合には、金融機関と贈与者が教育資金管理契約を結んだうえで、贈与者は委託者として金融機関に教育資金を移転し、金融機関が「教育費に使う」という目的に従って管理します。

(5)適用を受けるためには「教育資金非課税申告書」が必要

教育資金の贈与の特例を受けようとする場合には、受贈者が取扱金融機関を経由して、一定の書類を添付した「教育資金非課税申告書」を、納税地の所轄税務署に提出しなければなりません。

提出時期は、信託がされる日、預金もしくは貯金の預入をする日、または有価証券を購入する日です。

(6)領収書等は、金融機関に提出する

教育資金の贈与の特例の適用を受けるためには、受贈者は教育資金の支払いに充てた金銭の領収書等を取扱金融機関に提出しなければなりません。

領収書がない場合には、教育費として認められなくなることもありますので、注意しましょう。

取扱金融機関は、受贈者から提出された領収書等によって、教育資金の口座等から払い出された金銭が教育資金に充てられたことを確認し、その金額や支払年月日を記録します。この記録は領収書等とともに保管するものとされています。

(7)子や孫が30歳になると原則として終了

教育資金の贈与の特例は、原則として以下のいずれか早い日に終了することとされています。

|

①受贈者が30歳に達した日(在学中の場合は、最長40歳) ②受贈者が死亡した日(非課税拠出額から教育資金支出額を控除した残額について、贈与税が課されない) ③教育資金口座の残高がゼロになった場合で、受贈者と金融機関の間で教育資金管理契約を修了させる合意があった時は、その合意により終了する日 |

※ただし、贈与者が死亡したとき学校等に在学している場合・教育訓練給付金の対象となる教育訓練を受講している場合は、教育資金管理契約は終了しないものとし、以下のいずれか早い方に終了します。

|

・その年において、贈与者が死亡したとき学校等に在学している場合・教育訓練給付金の対象となる教育訓練を受講している場合におけるその年の12月31日 ・受贈者が40歳に達する日 |

つまり、原則として30歳になった時点で贈与されたお金が残っていると贈与税がかかることになります。

したがって、「相続税対策になるから」と安易に1,500万円を贈与してしまうと、その後子や孫が贈与税を負担しなければならなくなってしまうこともあります。

また、一度贈与して信託口座を開設すると「使い切れそうもないから」と言って、他の用途に使うことはできません。

教育資金として贈与されたものを、他の目的で使う場合には、その分に贈与税がかかります。

令和5年度改正!教育資金の一括贈与の非課税特例

教育資金の贈与の特例は、令和3年(2021年)に税制改正され、適用期限が延長され、さらに令和5年度(2023年)の税制改正によってさらに適用期限は3年間延長され、令和8年(2026年)3月31日までとなりました。また孫が30歳になった時点で使い残しがあれば贈与税の課税対象となり、令和5年度の税制改正では、この使い残しには一般税率が適用されることとなりました。

さらに、贈与者の相続税の課税価格が5億円を超える場合には、死亡した時点で孫がまだ学生の場合も、使い残しについて相続税の課税対象となりました。

(1)適用が令和5年3月31日まで延長

改正前は、適用期限は令和3年(2021年)3月31日まででしたが、改正により令和5年(2023年)3月31日までとなり、2年延長されることになりました。

(2)贈与者死亡時の残高が原則として相続税課税対象に

贈与者が管理契約終了前に死亡し、その時点で管理残額があれば、受贈者が贈与者から相続または遺贈によってその残額を取得したものとみなされます。

ちなみに、受贈者が贈与者の子ども(直系卑属で代襲相続した場合も含む)以外の直系卑属の場合(孫、ひ孫、孫養子)の場合には、相続税額の2割加算の対象となります。

ただし、以下の場合には、相続税課税の対象とはなりません。

|

①令和5年(2023年)3月31日までの贈与によって取得した財産については、贈与者死亡時に受贈者が以下のいずれかに該当する場合

または ②令和5年(2023年)4月1日以降の贈与によって取得した財産については、贈与者死亡時に受贈者が①23歳未満、②学校等に在学している場合、③教育訓練給付金の支給対象となる教育訓練を受けている場合等に該当し、かつ、贈与者の相続税課税価格が5億円未満である場合 |

(3)管理残高は2割加算制度の対象に

改正前は、前述した(2)の管理残高が相続財産に合算されても、2割加算制度の適用を受けませんでした。つまり、何の負担もなく世代飛ばしの相続ができていました。

しかし、令和3年4月1日以後の贈与特例設定契約の場合には、上記(2)の課税対象となる管理残高に係る相続税額についても、2割加算される制度の適用を受けることになり、さらに令和5年度の税制改正により、管理残額が5億円以下か5億円を超えるかで、取り扱いが異なることとなりました。

| 贈与者から信託受益権等を取得した時期 | 平成25.4.1~ 平成31.3.31 |

平成31.4.1~ 令和3.3.31 |

令和3.4.1~ 令和5.3.31 |

令和5.4.1~ 令和8.3.31 |

| 贈与者死亡時の 管理残額(5億円以下) |

相続税の対象外 | 死亡前3年以内に贈与した信託受益権等の管理残額が相続税の対象となる | 贈与から死亡までの年数に関わらず、死亡時の管理残額が相続税の対象 | 贈与から死亡までの年数に関わらず、死亡時の管理残額が相続税の対象となる※以下のいずれかの場合は、相続税の対象とならない ①23歳未満である場合 ②学校等に在学している場合 ③教育訓練給付金の支給対象となる教育訓練を受けている場合 |

| 贈与者死亡時の 管理残額(5億円超) |

贈与から死亡までの年数に関わらず、死亡時の管理残額が相続税の対象となる。※ | |||

| 相続税額の2割加算 | - | 2割加算の対象外 | 2割加算の対象 | 2割加算の対象 |

教育資金の一括贈与の特例は今後どう活用すべきか

教育資金の一括贈与の特例については、制度そのものは延長されましたが、改正により内容は厳しくなっています。今後は、どのように活用すべきなのでしょうか。

年齢と必要資金を検討して贈与すべき

教育資金の一括贈与の特例は、原則として子や孫の受贈者が30歳になると制度が終了します。そしてその時の残高は原則として相続税の課税対象となり、管理残額に贈与税が課される時は一般税率の対象となります。

したがって、現時点で孫が幼少であるならば、未使用残高に課税される可能性は少ないでしょう。

しかし孫がすでに大学生である場合などは、大学院進学や留学の予定がなければ将来教育資金を使う機会が少ないため、結果的に残高に贈与税や相続税の課税を受ける可能性が高くなります。また、資産家(財産5億円超)の場合には、税務上のメリットはなくなりました。

したがって、贈与をしたい相手の年齢や今後の必要性を確認して贈与をするようにするべきでしょう。

まとめ

以上、教育資金の贈与の特例の内容や要件、2021年の改正ポイントについてご紹介しました。

教育資金の贈与の特例は、1,500万円まで非課税で贈与することができるメリットのある制度ですが、使い切らないとその残額に贈与税がかかるなど、いくつかの注意点があります。

また、令和5年度の改正によって、契約期間中に贈与者が死亡した場合で相続税の課税価格の合計額が5億円を超えるときは、受贈者が23歳未満である場合なども、管理残額を相続等によって取得したものと見なされることとなりました。

利用する際には、個人の節税対策に精通した税理士に相談して、他の特例などとあわせてアドバイスを受けることがおすすめです。

教育資金の贈与について相談できる税理士をさがす

子や孫に計画的に贈与して、相続税を節税したい方は、早めに税理士に相談することをおすすめします。freee税理士検索では、多くの事務所の中から様々な条件で希望に合う税理士・会計士・社労士等の認定アドバイザーに出会うことができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 相続対策について相談できる税理士を検索 /

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、相談することができます。

クラウド会計ソフト freee会計