相次相続控除とは|税額が安くなる理由と計算式

公開日:2019年11月25日

最終更新日:2022年05月01日

目次

この記事のポイント

- 相次相続控除とは、相続税が安くなる税額控除のひとつ。

- 10年以内に不幸が続いた場合で、前回の相続人が相続税を納めた時に適用される。

- 前回の相続に納めた相続税のうち全部または一部を、今回の相続で納める相続税から差し引くことができる。

納税額が安くなる税額控除には、贈与税額控除(贈与税と相続税の二重課税を防止する)、未成年者控除(相続人が20歳未満の法定相続人の場合)など、6つの種類があります。

相次相続控除はこの6つある税額控除のうちのひとつで、適用されると相続税が安くなります。

6つの税額控除は、適用される順番が決まっていて、相次相続控除は5番目に控除されます。

したがって、相次相続控除の意味や計算方法とともに、その他の税額控除の意味と控除の順番もあわせて理解するようにしましょう。

相次相続控除とは

相次相続控除とは、相続税が安くなる税額控除のひとつで、10年以内に2回以上相続が続いてしまった場合で、前回の相続人が相続税を納めた時に適用されます。

たとえば祖父が亡くなり、父が遺産を受け継いだところ、その父が2年後に急死してしまったというようなケースです。このようなケースでは、家族の不幸が続いたという悲しみに相続税の負担が重なることになってしまいます。

そもそも相続税は、世代の交代時にかかるものですから、相続税の課税と課税の間には30年程度の間隔があるのが普通です。

ところが、短期間に2年以上相続が続くと、前の相続で課税対象となった財産にさらに相続税がかかることになってしまいます。

そこで、このような場合に税負担を軽減する趣旨で設けられたのが、相次税額控除です。

これは、不幸が続き短い間に同じ財産に相続税が発生したという相続人の負担に配慮がなされるもので、前回の相続(第1次相続)に納めた相続税のうち全部または一部を、今回の相続(第2次相続)で納める相続税から差し引くことができます。

(1)相次相続控除の計算方法

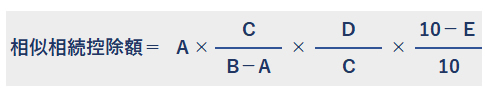

相次相続控除額の計算の仕方は、以下のとおりです。

なお、経過年数の1年未満の端数は切り捨てます。たとえば、3年8カ月は3年で計算します。

|

控除額=A×C/(B-A)×D/C×(10-E)/10

※C/B-Aが100/100を超える時は100/100とする。 |

|---|

|

A:第2次相続の時の被相続人が、第1次相続でもらった財産にかかった相続税額 B:第2次相続の時の被相続人が、第1次相続でもらった財産の価額 C:第2次相続の時の相続人や受遺者の全員がもらった財産の合計額 D:相次相続控除の対象者の相続人が、第2次相続でもらった財産の総額 E:第1次相続から第2次相続までの経過年数 「第1次相続」とは前の相続をいい、「第2相続」とは、あとの相続のことをいいます。そして、控除が適用されるのは第2次相続の相続人です。 |

参照:国税庁「相次相続控除」

(2)相次相続控除の適用を受ける人

相次相続控除が適用されるのは第2次相続の相続人で、相続税を納付した人です。

|

①被相続人の相続人であること 相続の放棄をした人及び相続権を失った人が、たとえ遺贈により財産を取得しても、この制度は適用されません。 ②その相続の開始前10年以内に開始した相続により被相続人が財産を取得していること ③その相続の開始前10年以内に開始した相続により取得した財産について、被相続人に対し相続税が課税されたこと |

(3)相次相続控除に該当するケース

相次相続控除に該当するのは、10年以内に不幸が続いてしまった場合で、前回の相続人が相続税を納めた時です。

たとえば、祖父、父親が続けて亡くなった場合には、その孫が受け継いだ財産の相続税が軽減されます。

祖父が亡くなってその3年後に父親が亡くなった場合には、最初の相続(祖父が亡くなり父親が相続人になった時)で、父親が納めた相続税から今回の相続まで1年ごとに10%軽減し、30%減額した残りの70%が控除の対象となります。

つまり、第1次相続からすぐに第2次相続が起きた時には、第1次相続の時の相続税額をほとんどマイナスすることができ、5年が経過している時には第1次相続のほぼ半分をマイナスすることができます。

このように相次相続控除は、第1次相続と第2次相続の間が長いほど、マイナスできる控除額は少なくなります。

(4)相次相続控除に該当しないケース

相次相続控除が適用されるのは、亡くなった人(被相続人)が、前の相続(第1次相続)の時に相続税を納めている場合に適用があります。

したがって、父親が亡くなりその遺産の半分を相続した母親が3年後に亡くなり今回その母親から財産を相続したという場合で、母親が父親の相続の時に、配偶者の税額軽減特例によって相続税を納めていない時には、たとえ前の相続から10年以内の相続で今回その母親の財産を相続しても、相次相続控除の対象となる金額はないということになります。

他にもある!相次相続控除以外の税額控除

相次相続控除は、相続税の6つの税額控除のうちの1つです。

2種類の税額控除が適用されるケースでは、①から⑥の順番で適用されますので、それぞれの控除の意味を理解しておきましょう。

|

税額控除が行われる順番 ①贈与税額控除 ②配偶者の税額軽減 ③未成年者控除 ④障がい者控除 ⑤相次相続控除 ⑥外国税額控除 |

※なお、相続時精算課税制度を選択して贈与税を支払った場合には、⑦番目に控除を行います。

(1)贈与税額控除

被相続人が亡くなった日から3年以内に生前贈与があった場合、その贈与によってもらった財産を相続財産に加えて、相続税を計算することになります。しかし、そのまま相続税を計算すると生前の贈与の時の贈与税を納めているのに相続の時にまた相続税を課すと、同じ財産に二重に課税されることになってしまいます。

そこで、課税価格に含めた贈与財産についてすでに贈与税が課されている時には、以下の計算式で計算した贈与税額を相続税額から控除することになっています。

| 贈与税額控除額=贈与を受けた年分の申告贈与税額×(相続税の課税価格に加えられた贈与財産の価額/贈与を受けた年分の贈与財産の合計額) |

|---|

(2)配偶者の税額軽減

配偶者は、遺産総額の配偶者の法定相続分相当額か1億6000万円か、いずれか多い金額の範囲内で相続によって配偶者が財産を取得する限り、相続税がかかりません。

これは、残された配偶者の生活に配慮し、また被相続人の財産形成に貢献しているであろうという配慮のもとに設けられている制度です。

配偶者の税額軽減は、他の相続人などとの間で分割されていない財産については適用されませんが、相続税の申告期限から3年以内に分割される場合には、税務署長の承認を受けてその分割がされた時に更正の請求を受けると、税額軽減の適用を受けることができます。

(3)未成年者控除

未成年者控除とは、20歳未満の法定相続人が遺贈によって財産を取得した時に適用される控除です。その未成年の相続人が満20歳になるまでの年数1年につき、以下の計算式で計算した金額を、その相続人または扶養義務者の納付する相続税額から控除することができます。

| 未成年者控除額=(20歳-相続開始の日の年齢)×10万円 |

|---|

(4)障がい者控除

障がい者控除とは、遺贈により財産を取得した法定相続人が障がい者である場合に適用される控除です。その人が満85歳になるまでの年数につき、以下の計算式で計算した金額を、その相続人または扶養義務者の納付する相続税額から控除することができます。

| 障がい者控除額=(85歳-相続開始の日の年齢)×10万円(特別障がい者の場合は20万円) |

|---|

(5)相次相続控除

相次相続控除は、前述したとおり不幸が10年以内に続いた場合に、前回の相続の時に納めた相続税のうち全部または一部を、今回の相続税から差し引くことができる控除です。

(6)外国税額控除

外国にある財産についても相続税がかかります。しかし、その外国でも日本の相続税に当たる税金がかかることもあります。そうなると、同じ財産について日本国内でも外国でも相続税の対象となり、二重に課税されてしまいます。

そこで、日本で相続税を計算する時には、外国で課税された分は差し引いてもよいということになっています。

これが外国税額控除です。

まとめ

以上、相次相続控除意味やその他の税額控除の意味、控除の順番や計算式などについてご紹介しました。

相続税の計算は、相続人それぞれが実際に受け取った財産に応じて相続税の総額を分割して計算しますが、10年以内に相続が続いた場合や、被相続人の配偶者が相続人の場合、未成年者や障がい者が法定相続人である場合には、一定の税額控除が設けられています。

これらの控除を適用しないで相続税を計算してしまうと、相続税を納め過ぎてしまうことになりますので、注意しましょう。

税理士をお探しの方

freee税理士検索では数多くの事務所の中から相次相続控除について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

相続・事業承継・M&Aに強い税理士を探す

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、相次相続控除や相続税対策、相続税申告手形について相談することができます。

クラウド会計ソフト freee会計