事業承継税制|特例措置と一般措置の違い

公開日:2018年08月01日

最終更新日:2022年07月05日

目次

この記事のポイント

- 事業承継税制(法人版)には、特例措置と一般措置がある。

- 事業承継税制の特例措置は、一般措置のデメリットがかなり解消されている。

- 事業承継税制の特例措置の適用を受けるためには、令和6年3月31日までに特例承継計画の提出が必要。

中小企業の経営者の高齢化が進展し、事業承継ができないことを原因に廃業する企業が毎年7万社に達しそれによって失われる雇用が年間20~35万人と推測されています。事業承継税制とは、このような事態を改善して、事業経営が次世代に円滑に承継されるために創設された税制措置です。

事業承継税制には、①非上場株式等に係る贈与税・相続税の納税猶予制度(法人版)と、②個人の事業用資産に係る贈与税・相続税の納税猶予制度(個人版)の2つがあります。

そして、①非上場株式等に係る贈与税・相続税の納税猶予制度(法人版)には、一般措置と特例措置があります。

特例措置は「異次元の大改正」とも言われるほどのメリットのある措置であり、事業承継税制の活用が増加することが期待されています。

事業承継税制とは

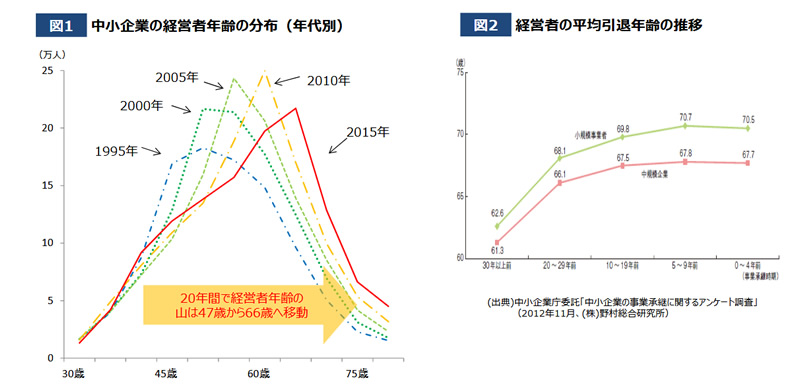

少子高齢社会が到来したことで、中小企業の経営者の高齢化はますます加速しています。

中小企業庁の「事業承継に関する現状と課題について」によると、まもなく団塊経営者の大量引退期が到来するとしています。

|

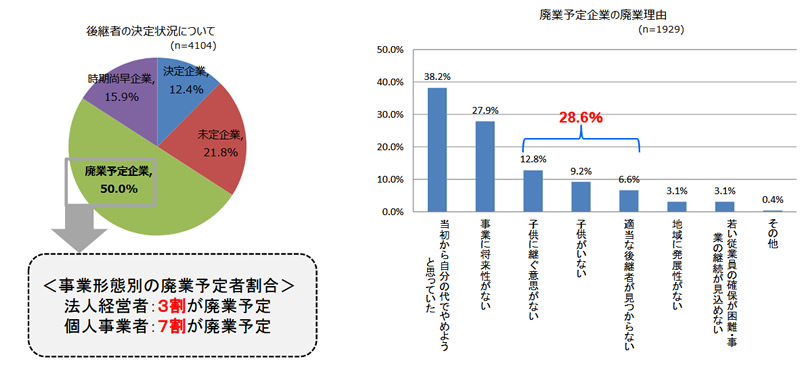

そして、60歳以上の経営者のうち、50%超が廃業を予定していると回答しています。

特に個人事業者においては、約7割が「自分の代で事業をやめるつもりである」と回答していて、廃業の理由としては、「当初から自分の代でやめようと思っていた」が38.2%で最も多く、「事業に将来性がない」が27.9%「子供に継ぐ意思がない」、「子供がいない」、「適当な後継者が見つからない」との後継者難を理由とする廃業が合計で28.6%を占める結果となっています。

|

このように事業承継を断念したことで廃業する企業が毎年7万社に達し、それによる雇用が失われている状況を受けて、事業経営を次世代に円滑に承継するための制度整備が、重要な政策課題として認識されるようになりました。

このような背景から平成21年度の税制改正によって創設されたのが、事業承継税制です。

事業承継税制とは、対象者が法人か個人事業主かによって、①非上場株式等に係る贈与税・相続税の納税猶予制度(法人版)と、②個人の事業用資産に係る贈与税・相続税の納税猶予制度(個人版)の2つがあります。

法人の場合には、非上場株式等を先代経営者から贈与または相続によって、後継者が相続した場合には、後継者の贈与税・相続税の納税が猶予および免除されます。

また、個人の場合には事業用資産を先代事業者から贈与または相続によって、後継者が取得した場合には、後継者の贈与税・相続税の納税が猶予および免除されます。

(1)事業承継税制の一般措置

事業承継税制の一般措置は、従来の措置のことで、特例措置のように特例承継計画の提出は必要ありませんが、特例措置と比較すると、下記のような違いがあります。

| 特例措置 | 一般措置 | |

|---|---|---|

| 事前の計画策定等 | 5年以内の特例承継計画の提出 | 不要 |

| 適用期限 | 10年間の贈与・相続等 2027年(令和9年)12月31日まで |

なし |

| 対象株数 | 全株式 | 総株式数の最大3分の2まで |

| 納税猶予割合 | 100% | 贈与:100% 相続:80% |

| 承継のパターン | 複数の株主から最大3人の後継者 | 複数の株主から1人の後継者 |

| 雇用確保要件 | 弾力化 | 承継後5年間 平均8割の雇用維持が必要 |

| 事業の継続が困難な事由が生じた場合の免除 | あり | なし |

| 相続時精算課税の適用 | 60歳以上の者から18歳以上の者への贈与 | 60歳以上の者から18歳以上の推定相続人(直系卑属)・孫への贈与 |

(2)事業承継税制の特例措置

事業承継の特例措置では、従来の事業承継税制の一般措置の各種要件のデメリットが、大幅に解消されています。

具体的には、猶予対象の株式の制限(発行済議決権株式総数の3分の2)を撤廃し、納税猶予割合80%を100%に引き上げることによって、贈与・相続税の納税負担は生じないとしました。

また、2名または3名の後継者に対する贈与・相続に対象を拡大し、経営環境の変化に対応した減免制度を創設して将来の税負担に対する不安への措置などについても、配慮している内容となっています。

参照:国税庁「非上場株式等についての贈与税・相続税の納税猶予・免除(事業承継税制)のあらまし」

特例措置の適用を受けるためには、令和6年3月31日までに特例承継計画作成して、都道府県知事に提出し、その確認を受けなければなりません。

この承継計画を提出しない場合は、従来の事業承継税制の一般措置の適用となります。

特例承継計画は、提出時点では、実際の贈与や相続が行われていなくても構いません。ただし、2027年(令和9年)12月31日までに、贈与を行ったり相続が発生したりしたときに、株式等の承継を済ませておかなければ、特例措置の適用を受けることはできません。

事業承継の納税猶予の手続き

特例承継計画自体は、3枚程度のものですから、認定支援機関のサポートを受ければ、作成するうえで、それほど難しいことはありません。

しかし、贈与税・相続税の納税猶予にかかる認定申請は、税務申告を行うこともあり、きわめて煩雑です。

(1)贈与税の納税猶予手続き

事業承継税制で、贈与税の納税猶予を受けるためには、贈与があった日の10月15日から翌年の1月15日までに、所定の認定申請書を都道府県に提出し、都道府県に提出し、知事の認定を受けなければなりません。

特例承継計画の場合と異なり、納税猶予の認定申請は、多くの要件をすべて満たす必要があるため、非常に煩雑な作業が必要となります。

たとえば、最低3年分の会社の決算書類一式と、会社の定款や株主名簿、会社と子会社に対する誓約書、従業員数証明書など、数多くの書類を提出しなければなりません。

参照:中小企業庁「第一種特例贈与認定申請書(様式7の3)の記載の手引き」

認定申請書を提出すると、通常2カ月程度の審査が行われます。提出された申請が認定されると、「認定書」が都道府県から交付されます。ちなみに、認定されないときには「認定しない旨の通知書」が交付されます。

認定書が交付されたら、税務申告に関する書類等を揃え、所轄の税務署に納税猶予の申告を行います。

贈与税の申告期限は、贈与を受けた日の翌年2月1日から3月15日までです。

なお、第一種特例贈与とは、先代経営者から後継者への特例措置による贈与のことですが、先代経営者以外の株主から後継者への特例贈与のことを「第二種特例贈与」といいます。

この第二種特例贈与については、第一種特例贈与がまず第二種特例贈与より先行して行われなければならない点についても、注意が必要です。

(2)相続税の納税猶予手続き

相続税の納税猶予を受けるためには、まず相続開始の翌日から5カ月以降8カ月以内に、所定の「認定申請書」を都道府県に提出し、知事の認定を受けます。

最低3年分の会社の決算書類一式と、会社の定款や株主名簿、会社と子会社に対する誓約書、従業員数証明書など、数多くの書類を提出しなければならない点は、贈与税の納税猶予手続きと同様です。

参照:中小企業庁「第一種特例相続認定申請書(様式8の3)の記載例」

認定申請書を提出すると、通常2カ月程度の審査が行われます。提出された申請が認定されると、「認定書」が都道府県から交付されます。ちなみに、認定されないときには「認定しない旨の通知書」が交付されてくる点も、贈与税の納税猶予手続きと同様です。

認定書が交付されたら、税務申告に関する書類等を揃え、所轄の税務署に納税猶予の申告を行います。

相続税の申告期限は、先代経営者の死亡日の翌日から10カ月以内です。

まとめ

以上、事業承継税制の一般措置と特例措置について、ご紹介しました。

さまざまなメリットがある事業承継税制の特例措置ですが、適用を受けるためには、認定経営革新等支援機関の指導を受けて特例承継計画を作成する必要があります。

経営革新等支援機関(認定支援機関)とは、中小企業・小規模事業者を支援するために、専門知識や、実務経験が一定レベル以上の者に対して国が認定している公的な支援機関です。

事業承継税制の特例措置の適用を受けるためには、認定経営革新等支援機関の税理士の指導、助言が欠かせません。

特にこの事業承継税制の特例は、2027年(令和9年)12月31日までの時限措置であり、特例承継計画の提出は、2024年(令和6年)3月31日(※2022年6月時点)です。

ぜひ早めに税理士に相談して必要な手続きを行うようにしましょう。

認定経営革新等支援機関いついては、「認定支援機関(経営革新等支援機関)とは」を、あわせてご覧ください。

事業承継税制について相談する

freee税理士検索では、数多くの事務所の中から、事業承継税制について相談できる認定支援機関の税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、事業承継について相談することができます。

クラウド会計ソフト freee会計